Товарный кредит онлайн: Кредит на покупку товара, купить товар в кредит онлайн — «Альфа-Банк»

Содержание

Товарный кредит — стоит ли его брать и в чем особенности?

Содержание

- Основной смысл товарного кредита

- Специфика товарного кредита

- Заключение

Сравнительно недавно, а именно, 15 лет тому назад, в России на рынке финансов появился новый вид кредитования. Это, так называемый, товарный займ. Вследствие этого на 2005 и последующие годы сразу же обрушился «кредитный бум». Жители России брали в кредит все, начиная от мелкой бытовой техники и заканчивая крупными товарами: автомобилями, недвижимостью. Спасти людей от «кредитной горячки» помог наступивший в 2008 году экономический кризис.

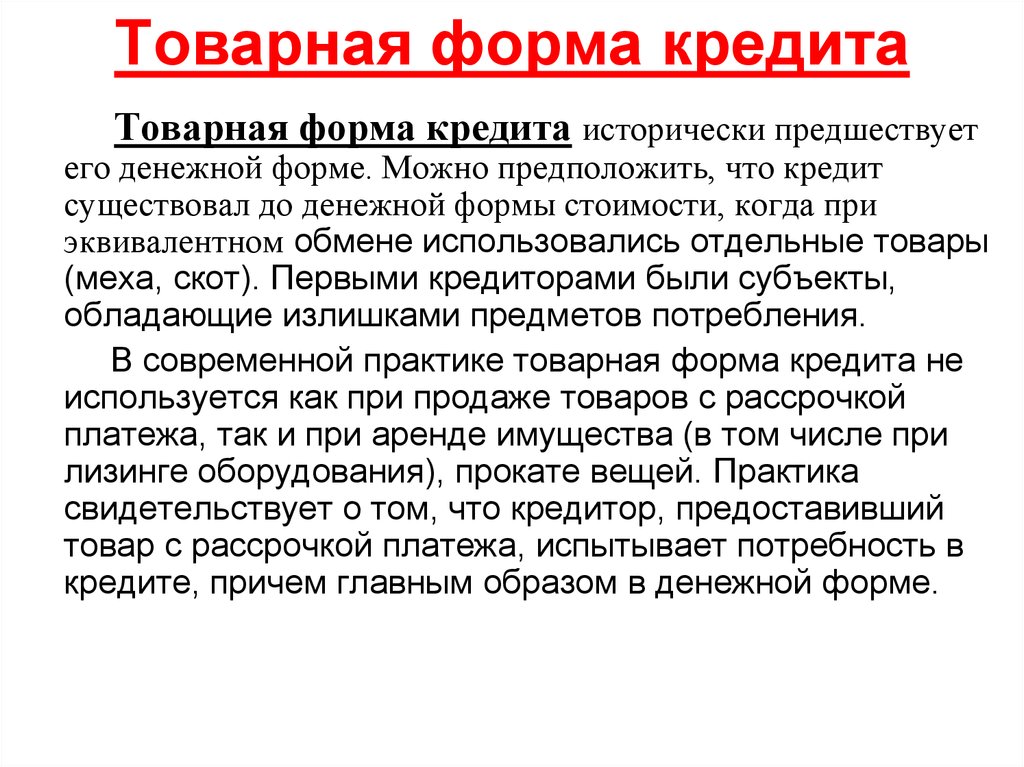

Основной смысл товарного кредита

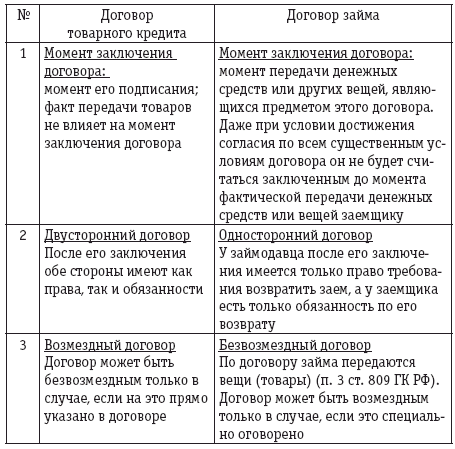

Есть такое понятие как экспресс-кредит, с которым очень часто путают определение товарного кредита. Главное отличие состоит в том, что заключающих договор товарного кредитования трое: банк-кредитор, продавец (магазин) и сам заемщик.

Внимательно ознакомьтесь с договором, изучите все пункты и лишь после этого ставьте свою подпись в договоре. Обратите внимание на отсутствие скрытых условий, в обычности их прописывают самым мелким шрифтом.

Обратите внимание на отсутствие скрытых условий, в обычности их прописывают самым мелким шрифтом.

Схема очередности оформления товарного кредита:

- Магазин и банк заключают договор о взаимном сотрудничестве, это дает возможность сотрудникам финансового учреждения оформлять кредит на продукцию непосредственно в торговой точке;

- Для представителей банковских организаций формируются специально разработанные места в магазине, а для продавцов проводится обучение составлению кредитных договоров;

- Выбор товарного продукта покупателем на условиях кредитования;

- Консультация кредитного менеджера по программе займа;

- Оформление заявки и необходимых документов;

- Обработка заявки банком;

- Составление и подписание договора между кредитуемым и кредитором при одобрительном решении по заявке, а также внесение покупателем в кассу продавца первичного платежа;

- Приобретение заемщиком товара;

- После окончательной проверки документов, банк расплачивается с торговой точкой за товар безналичным расчетом;

- Согласно графику платежей по договору кредитования, заемщик гасит долг перед кредитором.

Специфика товарного кредита

- Характерной особенностью такого вида кредитования является то, что заемщику не дают наличные, он сразу получает продукт в пользование, а на сумму стоимости товара (без первоначального взноса) оформляется кредит.

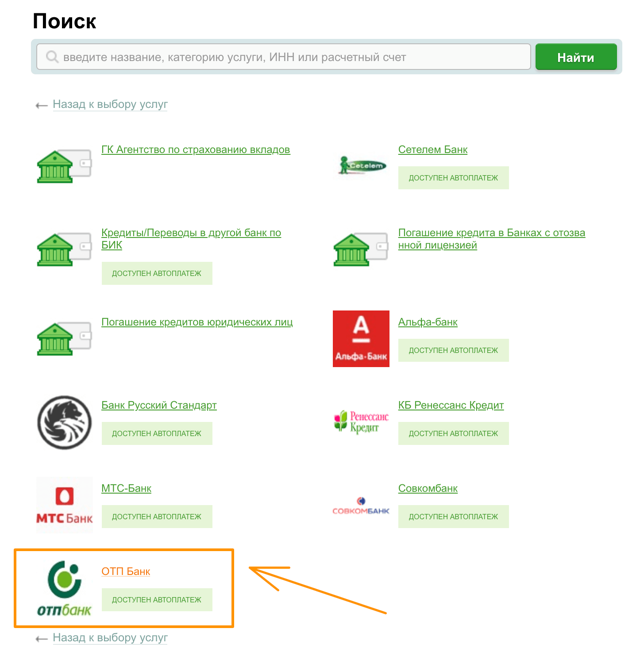

- Для получения такого кредита не нужно никуда ехать. Связь с банком и все необходимые процедуры проходят в режиме онлайн, прямо в магазине: и заявка, и проверка данных, и решение по займу.

- Гарантией кредита является сам товар. В случае неоплаченной задолженности по кредитному договору, товар подлежит конфискации.

- Оформить кредит может любой сотрудник магазина, прошедший стажировку в банке, а не только банковский работник.

- Максимальный срок кредитования – 3 года.

- Как правило, такие кредиты востребованы из-за минимального пакета документов, предоставляемого при заключении договора. Обычно достаточно предъявить паспорт и еще один документ на выбор (водительское удостоверение, военный билет и другие).

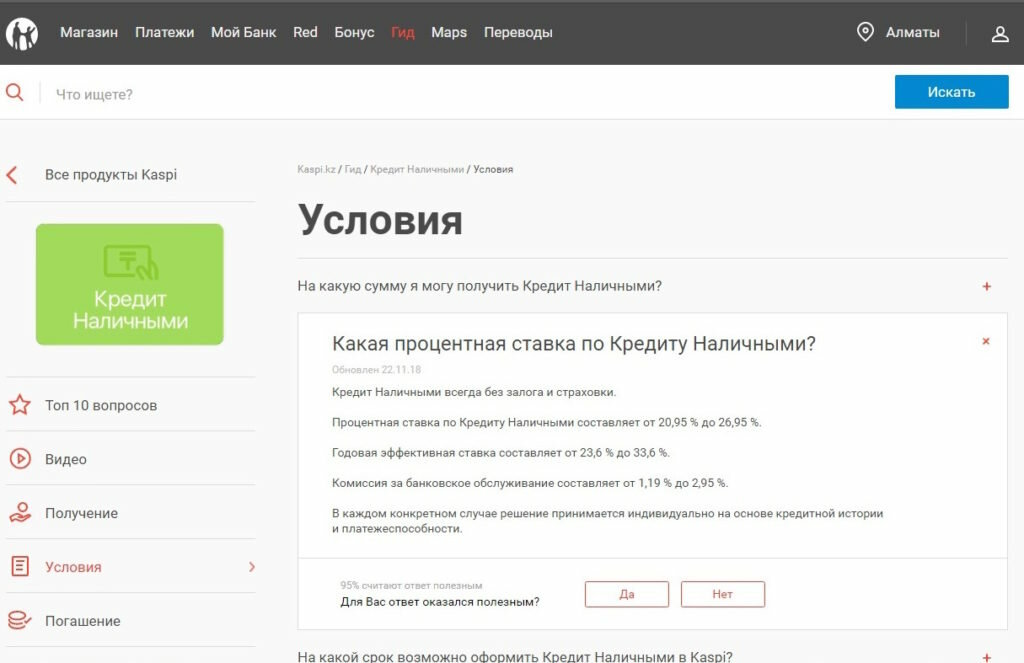

Справку о доходах не требуют и решение принимают быстро. Банк при этом практически не рискует, так как процентная ставка по большинству займов достаточно высока, и само количество займов не меньше.

Справку о доходах не требуют и решение принимают быстро. Банк при этом практически не рискует, так как процентная ставка по большинству займов достаточно высока, и само количество займов не меньше.

В каждом крупном сетевом магазине оформление кредита на покупку товаров предлагается прямо в торговом зале, никуда ехать не нужно. Все делается очень быстро и с минимальным набором документов.

[note]Стоит отметить! Товары, в зависимости от группы риска, могут влиять на решение банка о выдаче кредита. Например, цифровая техника, жидкокристаллические телевизоры и дорогая бытовая техника относятся к наибольшей степени риска, а крупногабаритная техника: стиральные машины, газовые плиты, холодильники – к наименьшей.[/note]

Заключение

В связи со сложной финансовой ситуацией в стране, многим не удается обойтись без приобретения покупок в кредит. По мнению профессионалов, пользоваться услугами товарного кредитования стоит только тогда, когда это действительно необходимо. Ведь переплата по этому виду займа составляет все 100, а иногда и 200%.

Ведь переплата по этому виду займа составляет все 100, а иногда и 200%.

Товарный кредит в Таразе — оформить кредит на технику онлайн

Найдено 2 кредита от 2 банков. Обновлено 04-01-2023.

индивид.

от 10 000₸

до 1 500 000₸

3

—

36

месяцев

Перейти

Подробнее

Перейти

индивид.

от 7 000₸

до 2 000 000₸

до 60

месяцев

Перейти

Подробнее

Перейти

Рекомендуем 12 кредитов на товар c высоким процентом одобрения

Горячее

от0.1%

от 15 000₸

до 145 000₸

5

—

30

дней

Подать заявку

Подать заявку

Лучшее

от0%

от 15 000₸

до 300 000₸

5

—

45

дней

Подать заявку

Подать заявку

Лучшее

от0.1%

от 10 000₸

до 145 000₸

1

—

90

дней

Подать заявку

Подать заявку

Лучшее

от0. 1%

1%

от 1 000₸

до 145 000₸

7

—

30

дней

Подать заявку

Подать заявку

от0.19%

от 5 000₸

до 200 000₸

3

—

180

дней

Подать заявку

Подать заявку

от0.19%

от 10 000₸

до 200 000₸

3

—

36

дней

Подать заявку

Подать заявку

от1%

от 10 000₸

до 145 000₸

15

—

30

дней

Подать заявку

Подать заявку

от1%

от 10 000₸

до 145 000₸

15

—

30

дней

Подать заявку

Подать заявку

от0.01%

от 10 000₸

до 145 000₸

7

—

30

дней

Подать заявку

Подать заявку

от0.01%

от 10 000₸

до 145 000₸

7

—

30

дней

Подать заявку

Подать заявку

от0.01%

от 10 000₸

до 145 000₸

1

—

30

дней

Подать заявку

Подать заявку

от1. 25%

25%

от 7 000₸

до 145 000₸

3

—

24

дня

Подать заявку

Подать заявку

Лучшие предложения по кредитам

Евразийский банк

от 0%

от 7 000₸

до 2 000 000₸

до 60

месяцев

Хоум Кредит Банк

от 0%

от 10 000₸

до 1 500 000₸

3 — 36

месяцев

Bank RBK

от 20%

от 15 000₸

до 2 000 000₸

3 — 48

месяцев

Отзывы о кредитах на товар

Все отзывы

Пескоблактан жасалған үйді ипотекага алу

Саламатсыздар ма? Жамбыл облысы, Байзак ауданы, Бурыл ауылында саман кірпіштен соғылған үй бар. Жанында жженый кирпичтен баня, пескоблоктан жазғы асхана бар. Осы үйді ипотека арқылы қалай алуға болады?

Читать полностью

Задать вопрос о кредитах

Ержан Маратович

Консультант по повышению финансовой грамотности

Осталось 32 символа

Заголовок

Осталось 30000 символа

Текст сообщения

Ваш email

Вопрос виден другим пользователям

Произошла ошибка при отправке вопроса

Отправить

Ответ пришлем на почту не позже 1-3 дней. Без спама

Без спама

Ержан Маратович

SectionГлавнаяКредитыОтзывыЗаймыИпотекиАвтокредитыБанкиМФОСтатьи

Ваше обращение отправлено

Мы обязательно ответим на него в течении 1-3 рабочих дней

Торговый кредит Определение

Что такое торговый кредит?

Торговый кредит — это соглашение между предприятиями (B2B), по которому покупатель может приобретать товары без предварительной оплаты наличными и платить поставщику в более позднюю запланированную дату. Обычно предприятия, работающие с торговыми кредитами, предоставляют покупателям 30, 60 или 90 дней для оплаты, при этом транзакция регистрируется в счете-фактуре.

Торговый кредит можно рассматривать как тип финансирования под 0%, увеличивающий активы компании при отсрочке оплаты определенной стоимости товаров или услуг на какое-то время в будущем и не требующий выплаты процентов в отношении периода погашения.

Ключевые выводы

- Торговый кредит — это тип коммерческого финансирования, при котором покупателю разрешается приобретать товары или услуги и платить поставщику в более позднюю запланированную дату.

- Торговый кредит может быть хорошим способом для бизнеса высвободить денежный поток и профинансировать краткосрочный рост.

- Торговый кредит может усложнить финансовый учет в зависимости от используемого метода учета.

- Финансирование торгового кредита обычно поощряется регулирующими органами во всем мире и может создавать возможности для новых решений в области финансовых технологий.

- Поставщики обычно находятся в невыгодном положении с торговым кредитом, поскольку они продали товары, но не получили оплату.

Торговый кредит

Понимание торгового кредита

Торговый кредит является преимуществом для покупателя. В некоторых случаях некоторые покупатели могут договориться о более длительных условиях погашения торгового кредита, что дает еще большее преимущество. Часто у продавцов есть определенные критерии для получения торгового кредита.

Торговый кредит B2B может помочь бизнесу приобретать, производить и продавать товары до того, как им придется платить за них. Это позволяет предприятиям получать поток доходов, который может задним числом покрывать затраты на проданные товары. Walmart является одним из крупнейших пользователей торговых кредитов, стремясь задним числом оплачивать товары, продаваемые в их магазинах. Международные деловые сделки также включают условия торгового кредита. В целом, если торговый кредит предлагается покупателю, он, как правило, всегда обеспечивает преимущество в денежном потоке компании.

Это позволяет предприятиям получать поток доходов, который может задним числом покрывать затраты на проданные товары. Walmart является одним из крупнейших пользователей торговых кредитов, стремясь задним числом оплачивать товары, продаваемые в их магазинах. Международные деловые сделки также включают условия торгового кредита. В целом, если торговый кредит предлагается покупателю, он, как правило, всегда обеспечивает преимущество в денежном потоке компании.

Количество дней, на которые предоставляется кредит, определяется компанией, предоставляющей кредит, и согласовывается как компанией, предоставляющей кредит, так и компанией, получающей его. Торговый кредит также может быть для предприятий важным способом финансирования краткосрочного роста. Поскольку торговый кредит является беспроцентной формой кредита, его часто можно использовать для стимулирования продаж.

Поскольку торговый кредит ставит поставщиков в несколько невыгодное положение, многие поставщики используют скидки, когда речь идет о торговых кредитах, чтобы стимулировать досрочные платежи. Поставщик может предоставить скидку, если клиент платит в течение определенного количества дней до установленного срока. Например, скидка 2% при оплате в течение 10 дней с момента выдачи 30-дневного кредита. Эта скидка будет называться 2%/10 нетто 30 или просто 2/10 нетто 30.

Поставщик может предоставить скидку, если клиент платит в течение определенного количества дней до установленного срока. Например, скидка 2% при оплате в течение 10 дней с момента выдачи 30-дневного кредита. Эта скидка будет называться 2%/10 нетто 30 или просто 2/10 нетто 30.

Учет торговых кредитов

Торговые кредиты учитываются как продавцами, так и покупателями. Бухгалтерский учет с товарными кредитами может различаться в зависимости от того, использует ли компания кассовый учет или учет по методу начисления. Бухгалтерский учет обязателен для всех публичных компаний. При учете по методу начисления компания должна признавать доходы и расходы в момент их совершения.

Выставление счетов по торговому кредиту может усложнить учет по методу начисления. Если публичная компания предлагает торговые кредиты, она должна учитывать доходы и расходы, связанные с продажей, на момент совершения сделки. Когда речь идет о выставлении счетов по торговому кредиту, компании не сразу получают денежные средства для покрытия расходов. Поэтому компании должны учитывать активы как дебиторскую задолженность в своем балансе.

Поэтому компании должны учитывать активы как дебиторскую задолженность в своем балансе.

С товарным кредитом существует вероятность дефолта. Компании, предлагающие торговые кредиты, также обычно предлагают скидки, что означает, что они могут получить меньше, чем остаток дебиторской задолженности. Как дефолты, так и скидки могут потребовать списания дебиторской задолженности по дефолтам или списаний со скидок. Они считаются обязательствами, которые компания должна понести.

В качестве альтернативы, торговый кредит является полезным вариантом для бизнеса на стороне покупателя. Компания может получить активы, но ей не нужно будет немедленно кредитовать денежные средства или признавать какие-либо расходы. Таким образом, торговый кредит может действовать как кредит под 0% на балансе.

Активы компании увеличиваются, но денежные средства не нужно платить до определенного момента в будущем, и в течение периода погашения проценты не взимаются. Компания должна признать расход только тогда, когда денежные средства выплачиваются с использованием кассового метода или когда выручка получена с использованием метода начисления. В целом, эти действия значительно высвобождают денежный поток для покупателя.

В целом, эти действия значительно высвобождают денежный поток для покупателя.

Тенденции торгового кредита

Торговый кредит наиболее выгоден для предприятий, у которых не так много вариантов финансирования. В области финансовых технологий предприятиям предоставляются новые типы вариантов финансирования в точках продаж вместо торговых кредитов. Многие из этих финтех-фирм сотрудничают с продавцами в точках продаж, чтобы обеспечить финансирование покупок под 0% или под низкие проценты. Эти партнерские отношения помогают снизить торговые кредитные риски для продавцов, а также поддерживают рост для покупателей.

Торговый кредит также привел к новым финансовым решениям для продавцов в форме финансирования дебиторской задолженности. Финансирование дебиторской задолженности, также известное как финансирование счетов или факторинг, представляет собой тип финансирования, который обеспечивает предприятия капиталом в отношении их торгового кредита, остатков дебиторской задолженности.

С международной точки зрения, торговый кредит поощряется. Всемирная торговая организация сообщает, что от 80% до 90% мировой торговли так или иначе зависит от торгового финансирования. Страхование торгового финансирования также является частью многих глобальных дискуссий по торговому финансированию со многими новыми инновациями. LiquidX, например, теперь предлагает электронную торговую площадку, ориентированную на страхование торговых кредитов для участников со всего мира.

Исследование, проведенное Федеральным резервным банком США, также позволяет сделать некоторые важные выводы. Исследование кредитования малого бизнеса за 2022 год показало, что финансирование торгового кредита является третьим по популярности инструментом финансирования, используемым малым бизнесом: 9% предприятий сообщили, что они его используют.

Связанные концепции и другие соображения

Торговый кредит оказывает значительное влияние на финансирование предприятий и поэтому связан с другими условиями и концепциями финансирования. Другими важными терминами, влияющими на финансирование бизнеса, являются кредитный рейтинг, торговая линия и кредит покупателя.

Другими важными терминами, влияющими на финансирование бизнеса, являются кредитный рейтинг, торговая линия и кредит покупателя.

Кредитный рейтинг – это общая оценка кредитоспособности заемщика, будь то компания или физическое лицо, на основе финансовой истории, которая включает своевременность погашения долга и другие факторы. Без хорошего кредитного рейтинга коммерческий кредит не может быть предложен бизнесу.

Если предприятия не выплачивают остатки торгового кредита в соответствии с согласованными условиями, обычно применяются штрафы в виде сборов и процентов. Продавцы также могут сообщать о просрочках по торговому кредиту, что может повлиять на кредитный рейтинг покупателя. Просрочки, влияющие на кредитный рейтинг покупателя, также могут повлиять на его способность получать другие виды финансирования.

Торговый кредит обычно предоставляется только предприятиям с устоявшейся кредитной историей. Новым предприятиям без кредитной истории, возможно, придется рассмотреть другие способы финансирования.

Коммерческая линия или торговая линия – это запись о кредитном счете, предоставленная агентству по предоставлению кредитных историй. Для крупных предприятий и публичных компаний торговые линии могут отслеживаться рейтинговыми агентствами, такими как Standard & Poor’s, Moody’s или Fitch.

Кредит покупателя связан с международной торговлей и, по сути, представляет собой кредит, предоставляемый специально для финансирования покупки капитальных товаров и услуг. В кредите покупателя участвуют различные агентства за границей, и обычно минимальная сумма кредита составляет несколько миллионов долларов.

Преимущества и недостатки торгового кредита

Покупатели

Преимущества торгового кредита для покупателей включают простой и легкий доступ к финансированию. Это также доступный вид финансирования, который не требует дополнительных затрат по сравнению с другими способами финансирования, такими как кредит в банке.

Поскольку оплата производится позже, торговые кредиты улучшают денежный поток предприятий; они могут продавать товары, которые они приобрели, без необходимости платить за эти товары до более поздней даты. Торговые кредиты также улучшают ваш бизнес-профиль, а также ваши отношения с поставщиками.

Торговые кредиты также улучшают ваш бизнес-профиль, а также ваши отношения с поставщиками.

К недостаткам товарного кредита можно отнести высокие издержки, если платежи не производятся вовремя. Затраты обычно проявляются в виде штрафных санкций за просрочку платежа или процентных платежей по непогашенной задолженности. Если платежи не производятся, это также может негативно сказаться на кредитоспособности вашего бизнеса, а также на отношениях с вашим поставщиком.

Продавцы

Преимущества торговых кредитов для продавцов включают построение прочных отношений с вашими клиентами, поощрение лояльности клиентов и, следовательно, повторные сделки. Торговые кредиты также могут привести к увеличению объемов продаж, поскольку покупатели, скорее всего, купят больше, если финансирование не связано с затратами.

Продавцы имеют несколько больше недостатков, чем покупатели, когда дело доходит до торговых кредитов. К ним относятся отсроченные доходы. Если у бизнеса есть деньги, это не проблема. Если бюджеты ограничены, то задержка доходов может стать проблемой с точки зрения покрытия операционных расходов.

Если бюджеты ограничены, то задержка доходов может стать проблемой с точки зрения покрытия операционных расходов.

Торговые кредиты также сопровождаются безнадежными долгами, поскольку некоторые покупатели неизбежно не смогут заплатить. Это означает, что бизнес берет на себя риски при расширении финансирования. Безнадежные долги можно списать, но неплатежи клиента всегда могут нанести ущерб бизнесу.

Плюсы

Экономически эффективные средства финансирования для покупателей

Улучшает денежный поток для покупателей

Способствует увеличению объемов продаж продавцов

Ведет к прочным отношениям и лояльности клиентов к продавцам

Минусы

Высокая стоимость для покупателей при несвоевременной оплате

Просроченные платежи или безнадежные долги могут негативно повлиять на кредитоспособность покупателя и отношения с поставщиками

Продавцы рискуют тем, что покупатели не выплатят свои долги

Просроченные платежи могут стать нагрузкой для баланса продавцов

Часто задаваемые вопросы по торговому кредиту

Каковы наиболее распространенные условия использования торгового кредита?

Наиболее распространенные условия использования торгового кредита требуют, чтобы покупатель произвел платеж в течение семи, 30, 60, 90 или 120 дней. Процентная скидка применяется, если оплата производится до даты, согласованной в условиях.

Процентная скидка применяется, если оплата производится до даты, согласованной в условиях.

Какой тип кредита является торговым кредитом?

Торговый кредит — это коммерческое финансирование, при котором бизнес может покупать товары без необходимости платить позже. Коммерческое финансирование в отношении торгового кредита предоставляется по ставке 0% по кредиту.

Какие существуют виды торгового кредита?

Торговые кредиты могут быть в форме открытых счетов, векселей или векселей к оплате. Открытый счет — это неофициальное соглашение, по которому продавец отправляет товар и счет-фактуру покупателю. Вексель — это официальное соглашение, в котором покупатель соглашается с условиями, включая дату платежа, подписывает и возвращает документ продавцу. Векселя к оплате относятся к финансовым инструментам, выписанным продавцом и принятым покупателем с соглашением об оплате на дату истечения срока действия.

Дорого стоит торговый кредит?

В чистом виде торговый кредит не обходится покупателю дорого, поскольку не требует дополнительных затрат. Торговый кредит – это беспроцентная ссуда. Однако торговый кредит может быть дорогим, если платеж не произведен в согласованный срок, в связи с чем заемщик может понести высокие расходы либо из-за пени за просрочку платежа, либо из-за процентной ставки, взимаемой продавцом с непогашенной суммы.

Торговый кредит – это беспроцентная ссуда. Однако торговый кредит может быть дорогим, если платеж не произведен в согласованный срок, в связи с чем заемщик может понести высокие расходы либо из-за пени за просрочку платежа, либо из-за процентной ставки, взимаемой продавцом с непогашенной суммы.

Практический результат

Торговый кредит — это форма коммерческого финансирования, которая приносит большую пользу предприятиям в их деятельности. Это беспроцентный кредит для покупателя, позволяющий ему получить товар с оплатой в более поздние сроки без дополнительной оплаты. Это позволяет улучшить денежные потоки и избежать традиционных затрат, связанных с финансированием.

Торговый кредит 101: Что такое торговый кредит и зачем мне его предлагать?

Торговый кредит был краеугольным камнем малого бизнеса с тех пор, как существует торговля между предприятиями. Некоторые могут даже назвать его величайшим бизнес-посредником всех времен, но что такое торговый кредит? И почему это так важно для современной электронной коммерции B2B?

По данным Всемирной торговой организации, около 80-90% мировой торговли зависит от торгового кредита, а недавний отчет Atradius показал, что до 60% от общей стоимости продаж B2B в Великобритании приходится на такие платежи. термины.

термины.

Продолжающееся экономическое воздействие пандемии привело к резкому всплеску использования торгового кредита, при этом многие продавцы и торговые площадки B2B предлагают условия кредита для увеличения продаж. Фактически, 43% предприятий сообщили о третьем увеличении общей стоимости продаж, осуществленных в кредит, с начала пандемии коронавируса.

Очевидно, что товарный кредит является ключевым инструментом коммерции B2B, но для многих продавцов и владельцев торговых площадок он до сих пор остается загадкой. В этой статье мы вернемся к основам и расскажем вам все, что вам нужно знать о предоставлении коммерческого кредита вашим бизнес-клиентам.

Вот что мы рассмотрим:

- Что такое торговый кредит?

- Преимущества и недостатки торгового кредита

- Почему вам нужно предложить торговый кредит

- Простой способ предложить товарный кредит онлайн

В двух словах, торговый кредит — это соглашение B2B, которое позволяет бизнес-клиентам приобретать и получать запасы, материалы, оборудование или услуги с отсрочкой платежа. Другими словами, торговый кредит можно определить как форму межфирменного кредитования или, проще говоря, бизнес-версию «купи сейчас, заплати потом».

Другими словами, торговый кредит можно определить как форму межфирменного кредитования или, проще говоря, бизнес-версию «купи сейчас, заплати потом».

Многие из ваших клиентов в тот или иной момент столкнутся с проблемой нехватки денежных средств и могут оказаться в затруднительном положении, когда дело доходит до оплаты их покупок. Такие решения, как кредитные карты, могут пригодиться, но они обычно имеют ограничительные кредитные лимиты и создают головную боль для бухгалтерского учета, без которой большинство из нас может обойтись.

С помощью коммерческого кредита, или «купи сейчас, заплати потом», вы предлагаете своим клиентам краткосрочное беспроцентное финансирование для покупки необходимых им товаров. Вы предоставляете своим клиентам 30, 60 или 9Условия оплаты 0-day или иногда гибкие рассрочки, и они получают товары или услуги, необходимые для ведения их бизнеса, без необходимости перечислять какие-либо средства заранее. Это может быть особенно полезно для клиентов, которым нужно время, чтобы продать поставленные вами товары, поскольку затем они могут использовать доход, чтобы заплатить вам.

Если помочь своим клиентам избежать убытков недостаточно, чтобы вы почувствовали тепло и пушистость внутри, вы также получите ряд преимуществ, предложив своим клиентам торговый кредит. Тем не менее, есть также ряд рисков, которые вам необходимо учитывать. Узнайте об обеих сторонах спора ниже.

Преимущества торгового кредита

Предложение вашим клиентам возможности покупать сейчас, а платить потом может привести к долгосрочным, взаимовыгодным и выгодным отношениям. Ниже приведены лишь некоторые из преимуществ.

1. Это отличный способ стимулировать продажи

Две трети (65%) предприятий, предлагающих торговый кредит, используют его как стратегию стимулирования продаж. Предоставление вашим клиентам возможности оплаты на условиях кредита гарантирует, что их денежные потоки не будут нарушены, и повысит их прибыльность. Что это значит для тебя? Это способствует повторным покупкам и побуждает покупателей тратить больше, что приводит к увеличению доходов и средней стоимости заказов.

2. Это поможет вам завоевать новых клиентов

Посмотрим правде в глаза, покупатели любят торговые кредиты, и нынешняя жесткая экономическая ситуация только увеличивает их привлекательность. Предложение торгового кредита также выделяет вас среди конкурентов и снижает затраты на привлечение клиентов. При прочих равных, если вы продаете тот же продукт, что и прямой конкурент, вы увеличиваете свои шансы на победу в сделке, если предлагаете более длительные условия оплаты. 24% респондентов в этом опросе Atradius заявили, что основная причина, по которой они предоставляют кредит, заключается в том, чтобы оставаться конкурентоспособными.

3. Это повышает лояльность клиентов

Во-первых, тот факт, что вы доверяете своим клиентам платить позже, будет стимулировать лояльность. Кроме того, предоставление вашим клиентам удобных и гибких способов оплаты является ключом к тому, чтобы предоставить им лучший опыт покупок, а это означает, что они с большей вероятностью будут тратить деньги у вас, а не у ваших конкурентов.

Недостатки торгового кредита

Предложение торгового кредита вашим бизнес-клиентам сопряжено с рисками и проблемами. Решения по управлению торговыми кредитами, предназначенные для снижения рисков, доступны, но вам нужно знать, во что вы ввязываетесь в первую очередь. Вот что вам нужно иметь в виду.

1. Денежные потоки и финансирование

Возможно, самые очевидные риски предложения коммерческого кредита связаны с неполучением оплаты немедленно.

Как мы упоминали ранее, предлагая кредит, вы, по сути, финансируете своих клиентов. Деньги должны откуда-то поступать, и финансирование этого за счет собственного баланса может оставить дыру в вашем денежном потоке, если вы не будете слишком осторожны.

К счастью, существует несколько способов финансирования вашей книги должников, которые вы можете рассмотреть:

- Получение кредита в вашем банке

- Привлечение факторинговой компании

- Партнерство с провайдером B2B «Купи сейчас, заплати позже», таким как Hokodo в нашем блоге из 5 частей .

2. Понимание кредитоспособности ваших клиентов

Любой продавец или торговая площадка, решившие предложить товарный кредит, должны будут провести проверку приемлемости, чтобы выяснить, являются ли их клиенты кредитоспособными. В конце концов, предоставление кредита — это акт доверия. Если у ваших клиентов есть история просроченных платежей или они находятся в плохом финансовом состоянии, вам нужно об этом знать.

Проверка кредитоспособности — дорогостоящее и трудоемкое мероприятие. Как минимум, вам потребуется получить доступ к отчетам о кредитной истории от таких компаний, как Experian или Creditsafe, или использовать наш инструмент Hokoscore, чтобы информировать о своих кредитных решениях.

3. Просроченные платежи

Реальность такова, что предприятия не всегда платят вовремя. Более того, экономические последствия пандемии увеличили количество предприятий, просрочивающих платежи. Сообщается, что колоссальные 47% от общей стоимости счетов-фактур оплачиваются с опозданием.

В настоящее время более 23,4 миллиарда фунтов стерлингов задолженность по неоплаченным счетам британским предприятиям.

В настоящее время более 23,4 миллиарда фунтов стерлингов задолженность по неоплаченным счетам британским предприятиям.К счастью, проверка кредитоспособности ваших клиентов отсеет большую часть просроченных плательщиков. Некоторые продавцы B2B стимулируют досрочные платежи, предлагая скидки покупателям, которые платят досрочно. Что бы вы ни решили делать, убедитесь, что у вас есть эффективный процесс дебиторской задолженности, чтобы пресечь эти просроченные платежи в зародыше.

4. Неуплата

Что бы вы ни делали для защиты своего бизнеса от риска, найдется один клиент, который не уплатит долг. В отличие от просроченных платежей, с неоплаченными счетами может быть сложнее справиться — клиент может выйти из бизнеса или, может быть, он просто не может позволить себе платить. В любом случае, вы останетесь с сумкой (без денег!)

В этом случае полис страхования торговых кредитов может защитить вас от риска безнадежных долгов.

5.

Операционная сложность

Операционная сложность Хотя операционная сложность частично совпадает с некоторыми из вышеперечисленных пунктов, мы считаем, что она заслуживает отдельного заголовка. Почему? Потому что предоставление вашим клиентам возможности платить в кредит может стать операционным кошмаром. Вам необходимо убедиться, что у вас есть необходимые ресурсы и процессы для измерения кредитного риска, обработки счетов и отслеживания платежей, выявления любого мошенничества, сверки денежных средств и т. д. Часто это означает много времени, денег и ресурсов, которые лучше потратить на что-то другое.

К счастью, мы разработали решение B2B «Купи сейчас, заплати позже», которое оптимизирует весь процесс предоставления торгового кредита вашим онлайн-клиентам, но об этом позже.

73% покупателей B2B — миллениалы, предпочитающие совершать покупки онлайн. Выросшие в эпоху Amazon, ASOS и удобной потребительской электронной коммерции, они возлагают большие надежды на то, как должна выглядеть онлайн-торговля.

Если эти покупатели хотят платить в кредит — что они часто и делают — они ожидают мгновенного и простого решения, сравнимого с Klarna; не 4-х страничная форма и 3-х дневное ожидание.

Если эти покупатели хотят платить в кредит — что они часто и делают — они ожидают мгновенного и простого решения, сравнимого с Klarna; не 4-х страничная форма и 3-х дневное ожидание.Между тем, 97% всех бизнес-покупателей говорят, что они будут совершать покупки в рамках сквозной цифровой модели самообслуживания, при этом подавляющее большинство из них спокойно потратит 50 000 долларов США или более в Интернете. Если у вас нет подходящих способов оплаты, интегрированных в вашу онлайн-кассу, вы фактически передаете эти транзакции конкурентам.

Как видите, беспрепятственный торговый кредит больше не является чем-то приятным, а абсолютно необходим в коммерции B2B, оффлайн и онлайн. Hokodo может помочь вашему бизнесу воплотить его в жизнь.

Предоставление торгового кредита вашим клиентам может принести пользу вашему бизнесу, оказав непосредственное влияние на ключевые показатели, такие как коэффициент конверсии, средняя стоимость заказа и частота покупок.

Справку о доходах не требуют и решение принимают быстро. Банк при этом практически не рискует, так как процентная ставка по большинству займов достаточно высока, и само количество займов не меньше.

Справку о доходах не требуют и решение принимают быстро. Банк при этом практически не рискует, так как процентная ставка по большинству займов достаточно высока, и само количество займов не меньше.

В настоящее время более 23,4 миллиарда фунтов стерлингов задолженность по неоплаченным счетам британским предприятиям.

В настоящее время более 23,4 миллиарда фунтов стерлингов задолженность по неоплаченным счетам британским предприятиям. Операционная сложность

Операционная сложность  Если эти покупатели хотят платить в кредит — что они часто и делают — они ожидают мгновенного и простого решения, сравнимого с Klarna; не 4-х страничная форма и 3-х дневное ожидание.

Если эти покупатели хотят платить в кредит — что они часто и делают — они ожидают мгновенного и простого решения, сравнимого с Klarna; не 4-х страничная форма и 3-х дневное ожидание.