В кредите отказ: Основные причины отказа в кредите — Финансы на vc.ru

Содержание

Основные причины отказа в кредите — Финансы на vc.ru

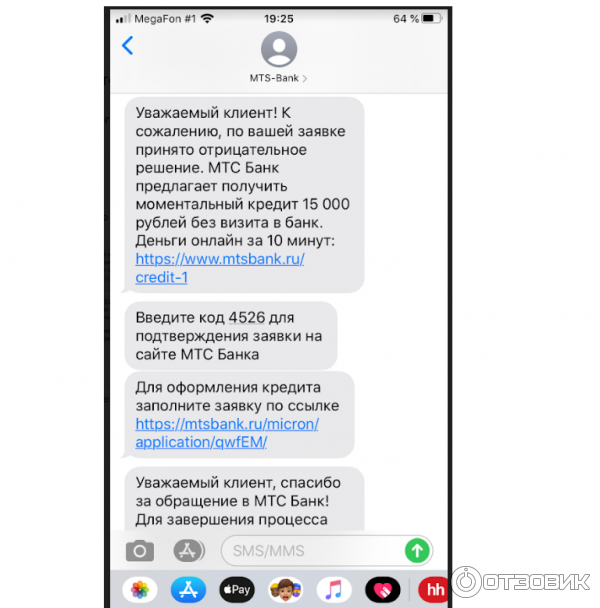

Обычно, когда банк отказывает в выдаче кредита или кредитной карты, причину не объясняют и остаётся только гадать, что не устроило финансовую организацию. Эксперты МТС Банка помогают разобраться в этом вопросе и рассказывают основные причины отказов и пути их преодоления.

4013

просмотров

1. Вы не соответствуете требованиям банка

Самая распространённая причина отказа — вы не соответствуете установленным требованиям банка: по возрасту, стажу работы, месту регистрации, виду залога (если он есть), наличию залога поручителей, созаёмщиков (если они нужны) и т. д.Например, кредит, как правило, выдаётся лицам от 21 года и до 75 лет со стажем работы на текущем месте не менее шести месяцев. Если вы моложе или старше, отработали менее полугода, банк может отказать. Поэтому лучше заранее изучить требования для получения денег в конкретном банке, чтобы сэкономить время.

2. Вы допустили ошибку в документах

Все данные, указанные в заявке на кредит, проверяются, поэтому любая ошибка может стать причиной отказа. Например, если неправильно написаны фамилия или номер телефона — этого будет достаточно для отказа.Проверяйте несколько раз корректность предоставляемых личных данных и документов, подтверждающих платёжеспособность. Несколько опечаток могут стать причиной отказа.

Например, если неправильно написаны фамилия или номер телефона — этого будет достаточно для отказа.Проверяйте несколько раз корректность предоставляемых личных данных и документов, подтверждающих платёжеспособность. Несколько опечаток могут стать причиной отказа.

3. У вас слишком много кредитов

Есть негласное правило, которого придерживаются банки, — совокупные платежи по кредитам не должны превышать 40% дохода заёмщика. Например, вы уже взяли кредиты на компьютер, автомобиль. И зарплаты едва хватает, чтобы с ними расплатиться, но при этом хотите оформить ещё один заём. Приготовьтесь к тому, что вам, скорее всего, откажут.

Посчитайте, сколько вы ежемесячно платите по всем кредитам, и, если сумма долга позволяет, идите за новым. А если нет, рассмотрите возможность рефинансирования, объединив все кредиты в один под более выгодный процент. При необходимости реструктуризируйте долг — возможно, банк пойдёт вам навстречу и пересмотрит условия кредитования. Закройте лишние кредитные карты: лимит по ним тоже учитывается при расчёте долговой нагрузки.

4. Часто обращались за кредитом

Сложно взять кредит в одном банке сразу после того, как не получили его в другом — отказ отражается в кредитной истории, и при новом обращении вас будут проверять ещё тщательнее. Перед следующей подачей заявки на кредит лучше подождать пару месяцев или работать через кредитного брокера. Специалист направит заявки сразу по нескольким подходящим кредитным программам с одновременным запросом в бюро кредитных историй. Так вас не посчитают мошенником, и вы сможете выбрать лучшие условия кредитования.

5. Испорченная кредитная история

Просрочки снижают ваш кредитный рейтинг. Если раньше платили по кредитам с опозданием, ваша история не будет безупречной, а это повод отказать.

Чтобы исправить кредитную историю, погасите просроченные платежи и далее не нарушайте сроков. После того как выплатите кредит, возьмите другой на небольшую сумму, например, потребительский, и погасите его точно в срок.

6. Аналитика банка против вас

Скоринг — это анализ и оценка заёмщика, позволяющий понять, насколько аккуратно он будет выплачивать кредит. Во время оценки вопросы у банка могут возникнуть по ряду причин, вот некоторые из них:

Во время оценки вопросы у банка могут возникнуть по ряду причин, вот некоторые из них:

вы поручились когда-то за безответственного заёмщика;

забыли про старую кредитную карту, и по ней накопился долг;

часто обращались в микрофинансовые организации;

копили долги за ЖКУ.

7. Нет кредитной истории

Если вы привыкли жить по средствам и никогда не брали кредиты, это тоже сигнал для банка присмотреться к вам повнимательнее: ему сложно оценить, насколько вы ответственный заёмщик. Хороший доход увеличит шансы, но не даст 100%-й гарантии. Поэтому перед обращением за ипотекой или другим крупным кредитом, тоже возьмите, например, скромный заём на бытовую технику и погасите его вовремя. Так у вас уже появится кредитная история, и она сразу будет хорошей.

Важно

Отказы в выдаче кредита — явление хоть и распространённое, но чаще всего при грамотном подходе риск можно свести к минимуму. Не забывайте, что кредитная история, финансовая дисциплина и внимательность при оформлении документов всегда работают на вас.

Не забывайте, что кредитная история, финансовая дисциплина и внимательность при оформлении документов всегда работают на вас.

Увеличит ваши шансы на выдачу кредита обращение в банк, на карту которого вы получаете зарплату. К своим постоянным клиентам банки более благосклонны.

Почему банки отказывают в кредите и что делать

Непростая ситуация на финансовом рынке заставляет банки более требовательно относится к заемщикам. Они стали чаще отказывать в выдаче кредита, при этом они имеют право не объяснять почему. Причин этому может быть много. Основные — неудовлетворительная платежеспособность и кредитная история. Но существуют и другие нюансы, которые оказывают влияние на решение банка.

Платежеспособность

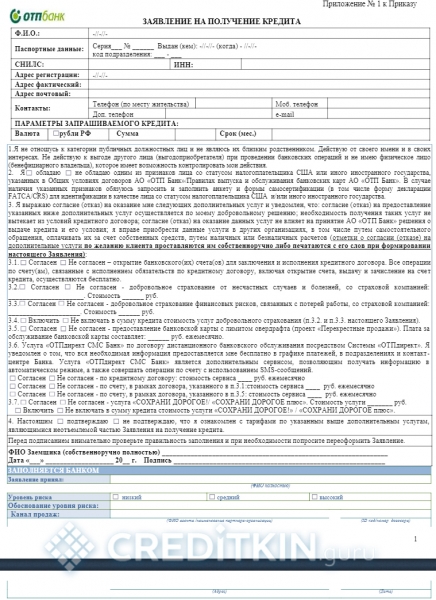

Чтобы получить кредит заемщик должен подтвердить свою платежеспособность. Для этого он предоставляет определенный пакет документов. Чем меньше их будет, тем выше вероятность отказа. Иногда допускается оформление без документального подтверждения дохода и занятости. В таких случаях кредитный эксперт связывается с компанией-работодателем для подтверждения информации.

В таких случаях кредитный эксперт связывается с компанией-работодателем для подтверждения информации.

Кредитная история

При получении займов и их погашении формируется кредитная история, которая хранится в БКИ. Банки пользуются этой информацией при обращении заемщика. Если финансовая репутация испорчена, они откажут в выдаче займа. Хотя некоторые из них могут осознанно идти на риск, но в таком случае процентная ставка будет высокой. Также причиной, почему банки не дают займ, может быть отсутствие кредитной истории. С такой проблемой часто сталкиваются молодые люди в возрасте 18–21 год.

Ложные сведения

Некоторые заемщики считают, что если «приукрасить» информацию о себе, это поможет получить кредит. На самом деле это не верно. Банки тщательно проверяют анкетные данные и документацию, перед тем, как выдать деньги. Они звонят знакомым клиента, родственникам, работодателю. Все телефоны, адреса и другие данные должны быть актуальными. Практика показывает, что ложь быстро обнаруживается и это становится причиной, почему банки не дают кредит.

Такие действия не только влияют на решение банка, но и в целом на кредитную историю. Возможно, что после этого другие финансовые организации не захотят сотрудничать с таким клиентом.

Несоответствие требованиям банка

Банки выдвигают определенные требования к заемщикам. К ним относятся:

- ограничения по возрасту;

- ограничения по стажу;

- требования к размеру доходов;

- наличие обеспечения;

- официальное подтверждение дохода и занятости;

- требования к регистрации.

Другие стоп-факторы

Если клиент не подходит под одно из них, банк не сможет с ним сотрудничать. Но встречаются кредитные учреждения с более гибким подходом, где каждый заемщик рассматривается индивидуально. Поэтому в некоторых случаях возможно отклонение от установленных требований.

На решение банка могут оказывать влияние, как очевидные вещи, так и мелочи, на которые порой мало обращают внимание. Проблемы с законом — веское основание для банка отказать. Даже погашенная судимость может стать причиной этого, хотя финансовые организации утверждают, что это не так.

Даже погашенная судимость может стать причиной этого, хотя финансовые организации утверждают, что это не так.

Наличие текущей просрочки по налогам, коммунальным или другим обязательным платежам указывает на недостаточную платежеспособность заемщика. В этом случае рассчитывать на одобрение займа не стоит.

Некоторые кредиты целевые. Они выдаются на определенные цели, если у банка появится информация, что деньги будут потрачены не по назначению, он откажет в выдаче. Это касается и потребительского кредита. Финансовые организации не выдают его на цели, связанные с предпринимательской деятельностью. В противном случае выдачу не одобрят.

Опасная профессия является во многих случаях причиной отказа. Для банка это высокие риски, поэтому он не выдает кредит такой категории заемщиков или выдает, при оформлении страховки жизни и потери трудоспособности.

Если с информацией о заемщике все в порядке, на решение банка могут оказать влияние сведения о работодателе.

Предприятие может находиться в списке должников, в стадии банкротства или ликвидации. Это часто бывает причиной отказа.

Это часто бывает причиной отказа.

Банки учитывают и другую информацию о заемщике:

- пол;

- семейное положение;

- наличие детей;

- наличие других обязательств;

- наличие собственного жилья;

- образование;

- наличие дополнительного дохода;

- владение ценными бумагами.

Все эти факторы учитывает система скоринга, которая в результате дает ответ, стоит выдавать кредит или нет. Каждый банк по-своему подходит к оценке заемщика, поэтому прогнозировать, какой фактор окажет большее влияние на решение, сложно.

Как минимизировать вероятность отказа

Банки имеют право отказать в выдаче кредита без объяснения причин. Если это случилось, можно обратиться в другую финансовую организацию, при этом подготовить дополнительные документы, которые подтверждают платежеспособность.

Нужно проверить свою кредитную историю в БКИ, иногда она может быть испорчена вследствие ошибки банка. В этом случае необходимо обратиться в финансовую организацию, где раньше клиент кредитовался с требованием устранить ошибку.

Всегда нужно указывать правдивую и полную информацию. Контактные телефоны должны быть рабочими, по возможности лучше их предоставить больше. Если есть маленькая задолженность в других банках, ее лучше погасить.

При выборе банка-кредитора следует особое внимание уделять требованиям к заемщику. Небольшие финансовые организации в конкурентной борьбе за клиента могут предъявлять низкие требования, в том числе по возрасту, стажу или доходу.

Если заемщик трудоустроен неофициально и собирается получить крупную сумму, есть смысл пообщаться с работодателем, чтобы его оформили официально на 3–6 месяцев. Это позволит документально подтвердить свою занятость. Некоторые работодатели легко на это идут.

Страховка часто становится фактором, играющим в пользу заемщика. Благодаря этому можно не только получить положительное решение, но и снизить процентную ставку.

Для тех, кто не может документально подтвердить платежеспособность или кто не имеет кредитной истории, рекомендуют привлечь поручителей или созаемщиков. Это снизит риски банка. При наличии созаемщика можно получить более крупную сумму, так как банк учитывает общий доход.

Это снизит риски банка. При наличии созаемщика можно получить более крупную сумму, так как банк учитывает общий доход.

Если заемщику отказали в нескольких финансовых организациях, можно попробовать снизить требования и оформить кредит на меньшую сумму. Если этот вариант не подходит, вероятно без обеспечения получить займ не удастся. Процент отказов по залоговым кредитам минимальный. В качестве такого обеспечения можно предоставить транспортное средство или недвижимость.

Банки лояльно относятся к внутренним клиентам. Если человек планирует крупную покупку, а соответственно получить под нее кредит, можно перевести пенсионные выплаты, зарплату или других платежи в эту финансовую организацию.

Если есть возможность — разместить вклад или взять небольшой займ, который следует вернуть без нарушений. Таким образом можно заслужить лояльность банка и получить займ с низкой вероятностью отказа на более выгодных условиях.

Кредит Отказано? 10 причин, почему и как получить одобрение

Каждый день тысячам людей отказывают в подаче заявления на жилищный кредит. Хотя закон требует, чтобы кредиторы предоставили заемщику бесплатный кредитный отчет и оценку, а также предоставили список основных причин своего решения или уведомление о том, как получить основные причины, у многих людей все еще есть вопросы. Мы здесь, чтобы помочь вам понять некоторые из распространенных причин, по которым отказывают в выдаче кредита, и что вы можете сделать, чтобы улучшить ситуацию, чтобы ваше заявление было улучшено.

Хотя закон требует, чтобы кредиторы предоставили заемщику бесплатный кредитный отчет и оценку, а также предоставили список основных причин своего решения или уведомление о том, как получить основные причины, у многих людей все еще есть вопросы. Мы здесь, чтобы помочь вам понять некоторые из распространенных причин, по которым отказывают в выдаче кредита, и что вы можете сделать, чтобы улучшить ситуацию, чтобы ваше заявление было улучшено.

Почему отказывают в выдаче кредита?

1. Кредитный рейтинг недостаточно высок

Кредитор в первую очередь обращает внимание на кредитный рейтинг заемщика. Мы много писали о кредитном скоринге и о том, как он работает, в том числе о нашем бесплатном онлайн-курсе «Понимание вашего кредитного отчета и результатов». На кредитный рейтинг будут влиять длина вашей кредитной истории, использование кредита, история платежей и многое другое.

Что вы можете сделать:

Когда дело доходит до вашего кредитного рейтинга, исправление основных данных является вашим главным приоритетом. Убедитесь, что ваш кредитный отчет точен и актуален. Во многих отчетах есть ошибки, которые могут снизить вашу оценку и помешать вам получить кредит. Вы также можете погасить счета, удалить просроченные долги и привести просроченные счета в актуальное состояние, чтобы убедиться, что ваш кредитный рейтинг точен и здоров.

Убедитесь, что ваш кредитный отчет точен и актуален. Во многих отчетах есть ошибки, которые могут снизить вашу оценку и помешать вам получить кредит. Вы также можете погасить счета, удалить просроченные долги и привести просроченные счета в актуальное состояние, чтобы убедиться, что ваш кредитный рейтинг точен и здоров.

2. Недавняя кредитная история или банкротство

Информация в вашем кредитном отчете не просто превращается в оценку — ваши кредиторы просматривают весь отчет и ищут все, что делает вас рискованным заемщиком. Если у вас было недавнее банкротство, вы недавно подали заявку на получение большого количества новых кредитов или у вас есть неоплаченные сборы или судебные решения, вам может быть отказано, даже если ваш кредитный рейтинг технически достаточно хорош для получения кредита.

Что вы можете сделать:

Недавнее банкротство может сорвать заявку на кредит, но есть кредиторы, которые все еще будут работать с вами. Вы должны убедиться, что ваш кредитный отчет обновлен должным образом; если старые долги, которые были погашены в результате подачи заявления о банкротстве, все еще перечислены, они могут несправедливо повредить вашему счету. Вы можете добавить заявление из 100 слов, объясняющее обстоятельства вашего банкротства. Эти заявления могут иметь большое значение для того, чтобы помочь кредитору понять вашу ситуацию и принять правильное решение о кредитовании.

Вы можете добавить заявление из 100 слов, объясняющее обстоятельства вашего банкротства. Эти заявления могут иметь большое значение для того, чтобы помочь кредитору понять вашу ситуацию и принять правильное решение о кредитовании.

3. Высокое отношение долга к доходу

Основной причиной, по которой кредиторы отказывают заемщикам, является отношение долга к доходу (DTI) заемщика. Проще говоря, отношение долга к доходу сравнивает долговые обязательства человека с его/ее валовым доходом на ежемесячной основе. Таким образом, если вы зарабатываете 5000 долларов в месяц, а общая сумма платежей по долгу составляет 2000 долларов, ваш DTI составляет 40%. Это также известно как ваш «конечный коэффициент», если он включает в себя все ваши долги, такие как ипотека, кредитные карты, автомобили, студенческие кредиты и многое другое. Ваш «начальный коэффициент» учитывает только ваш платеж по ипотеке по сравнению с вашим доходом.

Эти отношения выражаются как переднее/заднее. Таким образом, если ваш ежемесячный валовой доход составляет 5 000 долларов США, ваш платеж по ипотеке составляет 1 200 долларов США, а общая сумма платежей по долгам составляет 2 000 долларов США, ваше соотношение составляет 24/40.

Обратите внимание, что ипотечный платеж включен в оба расчета. Бэкэнд отличается тем, что включает в себя и другие долговые обязательства. Такие вещи, как пособие на ребенка и алименты, считаются своего рода долгом и включаются в конечный коэффициент.

Что вы можете сделать:

Улучшение отношения вашего долга к доходу может включать погашение долга, увеличение дохода или принятие каких-либо мер для корректировки платежа по ипотеке. Есть много стратегий, которые вы можете использовать, чтобы улучшить эти цифры и увеличить свои шансы на получение одобрения.

4. Стаж работы непостоянен

Одним из факторов, к которому серьезно относятся кредиторы, является ваша гарантия занятости. Они хотят быть уверены, что вы сможете вносить платежи по ипотеке в течение многих лет. Если вы недавно сменили работу или находитесь в процессе смены работы, это может быть тревожным сигналом для кредитного специалиста.

Даже если вы меняете должность у одного и того же работодателя, кредиторы могут стать пугливыми. Если ваша новая позиция не кажется достаточно похожей на вашу предыдущую, вы можете выглядеть как более рискованное предложение; если ваша новая работа не сработает, вы можете быть без работы или понижены в должности до должности, на которой вы не сможете позволить себе кредит.

Если ваша новая позиция не кажется достаточно похожей на вашу предыдущую, вы можете выглядеть как более рискованное предложение; если ваша новая работа не сработает, вы можете быть без работы или понижены в должности до должности, на которой вы не сможете позволить себе кредит.

Что вы можете сделать:

Убедитесь, что вы точно и полностью документируете все свои источники дохода. Не позволяйте вашему ипотечному страховщику или кредитному специалисту обнаруживать неприятные сюрпризы; неспособность должным образом документально подтвердить свой доход является основной причиной отказа в выдаче кредита.

5. Подходящего дохода недостаточно

Хотя ваш кредитный рейтинг вообще не влияет на ваш доход, кредиторы будут внимательно следить за этим. Помимо того, что ваш трудовой стаж, который мы установили, должен быть как можно более стабильным, ваш доход должен быть регулярным и достаточным, чтобы позволить вам оплачивать платежи по кредиту.

Не все доходы будут учитываться; при расчете отношения долга к доходу (DTI) учитывается только «соответствующий доход». Если вы получаете денежный доход, о котором не сообщается, или определенные бонусы и комиссионные, они могут не помочь вам с одобрением кредита. Самозанятым людям придется очень много работать, чтобы их доход учитывался при подаче заявления.

Если вы получаете денежный доход, о котором не сообщается, или определенные бонусы и комиссионные, они могут не помочь вам с одобрением кредита. Самозанятым людям придется очень много работать, чтобы их доход учитывался при подаче заявления.

Любое изменение в вашем доходе после того, как вы получите предварительное одобрение, остановит процесс выдачи кредита. Любые крупные недавние депозиты или банковские переводы вызовут вопросы у вашего страховщика. Они захотят задокументировать, когда и откуда поступили деньги, и это замедлит процесс.

Не делайте случайных переводов или депозитов; как только процесс кредита начнется, поддерживайте статус-кво! Единственные депозиты, которые должен видеть ваш кредитор, — это ваши регулярные, предсказуемые зарплаты (предпочтительно перечисляемые напрямую на ваши банковские счета). На этом этапе процесса заимствования следует избегать необычных операций. Если вы не можете должным образом документировать свой доход, вам, скорее всего, откажут.

Что вы можете сделать:

Убедитесь, что вы точно и полностью документируете все свои источники дохода. Не позволяйте вашему ипотечному страховщику или кредитному специалисту обнаруживать неприятные сюрпризы; неспособность должным образом документально подтвердить свой доход является основной причиной отказа в выдаче кредита.

6. Информация о долгах не разглашается

Как и при смене работы или внесении вкладов, важно не брать новые долги после начала кредитного процесса. Андеррайтер вернется и проверит ваш кредитный отчет до окончательного утверждения, даже если вы были предварительно одобрены. Вы же не хотите оставлять для них неприятные сюрпризы в своем кредитном отчете. Выйти и получить автокредит, пока вы пытаетесь получить одобрение на ипотеку, определенно может быть отклонено ваше заявление.

Некоторые частные долги, которых нет в вашей кредитной истории, все же могут появиться в поиске по общедоступным записям, поэтому убедитесь, что вы раскрываете их заранее, чтобы избежать проблем позже в процессе кредита. Такие вещи, как алименты, могут не показаться долгом сами по себе, но они должны быть включены в ваше заявление, поскольку это финансовые обязательства, которые вы должны выполнить, и они будут учтены в вашем DTI.

Такие вещи, как алименты, могут не показаться долгом сами по себе, но они должны быть включены в ваше заявление, поскольку это финансовые обязательства, которые вы должны выполнить, и они будут учтены в вашем DTI.

Что вы можете сделать:

Не упускайте в заявлении свои долговые обязательства, даже те долги, которые могут не отображаться в вашем кредитном отчете. Кредиторы дотошны, и они узнают обо всех ваших долгах, так что вы можете сразу признать все свои обязательства.

7. Риск для кредитора слишком высок

Обеспеченные кредиты требуют залога для утверждения. Если вы получите обеспеченный кредит под залог вашего автомобиля, кредитор заберет ваш автомобиль, если вы не заплатите. При ипотечном кредите само имущество может быть конфисковано, если вы не можете заплатить, но кредиторы берут на себя риск больших потерь, если им придется продать дом с аукциона. Если вы вносите большой первоначальный взнос, вы делаете это менее рискованным для кредитора, поскольку они могут вернуть свои деньги, даже если продадут ваш дом с аукциона по цене ниже рыночной.

Кредиторы также хотят убедиться, что у вас остались денежные резервы после внесения первоначального взноса. Налоги, расходы на переезд, ремонт дома… эти вещи могут сократить ваши сбережения, и кредиторы это знают. Они хотят быть уверены, что у вас достаточно наличных денег, чтобы пройти первые несколько месяцев владения жильем, и у вас не возникнет проблем с оплатой сразу.

Что вы можете сделать:

Накопите, чтобы сделать самый большой первоначальный взнос, какой только сможете, и отложите наличные деньги, чтобы убедиться, что вы действительно можете позволить себе владение домом.

8. В вашей заявке есть ошибки

Если в вашей заявке есть какие-либо ошибки или ошибки, кредитор увидит их, и ваша заявка на кредит может быть отклонена на месте. Кредиторам нужно рассмотреть множество заявок, и та, которая неполная или изобилует ошибками, не будет стоить их времени.

Если что-либо в вашем заявлении преувеличено, например ваш доход, это создаст проблемы. Вам необходимо документировать каждый источник дохода, который вы указываете в своем заявлении, а также все долговые обязательства, которые у вас есть. Все, что вы упустите или преувеличите, вернется к вам в процессе андеррайтинга.

Вам необходимо документировать каждый источник дохода, который вы указываете в своем заявлении, а также все долговые обязательства, которые у вас есть. Все, что вы упустите или преувеличите, вернется к вам в процессе андеррайтинга.

Что вы можете сделать:

Полностью заполните заявку; не упускайте из виду информацию о предыдущих банкротствах, потерях права выкупа или коротких продажах. Отчет и убытки, которые у вас есть — кредиторы будут тщательно проверять ваши налоговые декларации, поэтому убедитесь, что вы документируете то, что они увидят в вашей заявке на кредит.

9. Неподходящее время для жизненных событий

Недавнее банкротство, развод, судебная тяжба или проблемы со здоровьем могут помешать вам получить ипотечный кредит. Иногда приходится ждать, пока обстоятельства сложатся.

При вторичной ипотеке у кредиторов будет период ожидания, если дом недавно был на рынке. Не подавайте заявку на вторую ипотеку или рефинансирование, если вы недавно выставили свой дом на продажу.

Иногда кредит срывается не по вашей вине. Если продавец недвижимости, которую вы пытаетесь купить, не может получить четкое право собственности или у него есть проблемы с получением ипотечного страхового покрытия на недвижимость, вам может быть отказано, даже если ваша заявка идеальна.

Наконец, плохой или неопытный ипотечный специалист может привести к отказу в кредите. Независимо от того, пропустили ли они законные ранние предупреждающие знаки в вашем заявлении, которые можно было бы исправить, или они допускают ошибки новичка, вы, возможно, только что столкнулись с неудачей, когда подали заявку на кредит.

Что вы можете сделать:

Проведите предварительную работу, чтобы убедиться, что вы выбрали правильное время. Заранее просмотрите свой кредитный отчет и убедитесь, что нет никаких сюрпризов, когда вы идете подавать заявку на кредит. Заранее соберите все необходимые документы, включая W2 и налоговые декларации, платежные квитанции, банковские выписки и т. д. Будьте готовы задокументировать все свои источники дохода и все свои финансовые обязательства.

д. Будьте готовы задокументировать все свои источники дохода и все свои финансовые обязательства.

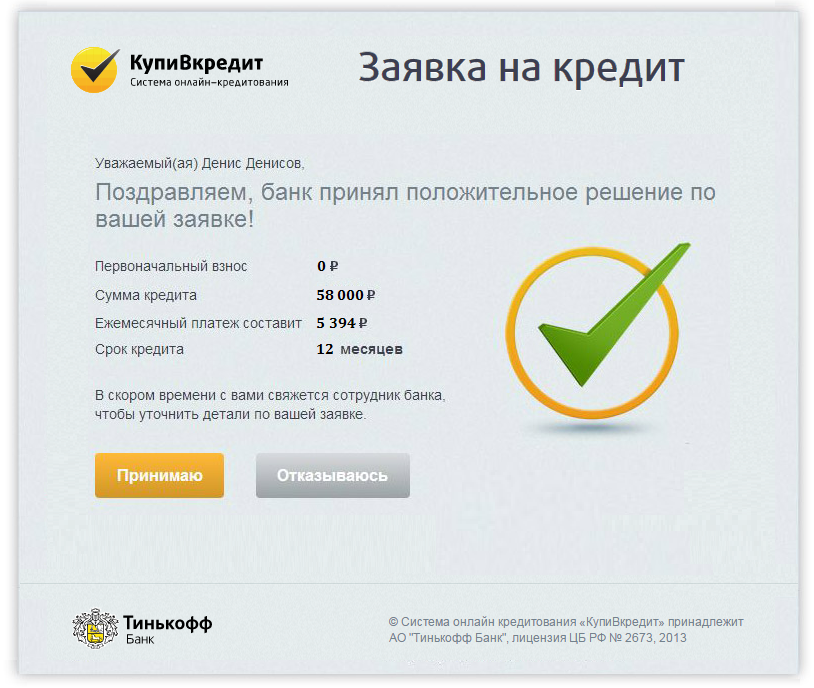

10. Субъективный отказ кредитора

Даже после того, как все остальное сделано и заявка выглядит хорошо, специалист по ипотечному кредитованию может просмотреть вашу заявку и понизить ее до отказа на основании субъективных факторов. Если вы работаете не по найму, работаете недолго, имеете короткую кредитную историю или просто не имеете достаточного количества денежных средств в банке, ваш андеррайтер может отклонить заявку на получение кредита, которая была первоначально одобрена.

Это называется «многоуровневый риск». Несмотря на то, что приложение одобрено компьютером, человек может просмотреть несколько негативов и решить, что это слишком рискованно. Даже если у вас есть первоначальный взнос, вам может быть отказано, если эти средства были подарком, а не деньгами, которые вы заработали. Кредиторы также могут быть недовольны, если увидят, что ваш новый платеж по ипотеке будет значительно выше, чем арендная плата, которую вы привыкли платить.

Что вы можете сделать:

В вашем распоряжении бесплатные консультации по кредитам и долгам, консультации перед покупкой жилья и другие услуги. Уже 48 лет мы помогаем сообществу встать на путь финансовой свободы.

Независимо от того, было ли отклонено ваше заявление на получение кредита или вы только начинаете процесс подачи заявления на получение кредита, позвоните нам сегодня по телефону 800-294-3896, чтобы получить бесплатную конфиденциальную помощь. Мы поможем вам определить наилучший план для получения кредита, который вам нужен.

Стратегии преодоления отказа в кредите

Перед подачей заявки на кредит:

- Соберите все необходимые документы. Отсутствующие документы приводят к отклонению кредитов.

- Накопите сбережения, чтобы позволить себе первоначальный взнос и создать резерв наличности.

- Погасите долги, чтобы улучшить свою кредитную историю и DTI.

- Проверьте свой кредит и убедитесь, что все верно и актуально.

Обратитесь к любым отрицательным элементам.

Обратитесь к любым отрицательным элементам. - Полностью и правильно рассчитайте свой доход.

- Ознакомьтесь с нашим «Путеводителем по домовладению».

Если вам уже отказали в выдаче кредита:

- Если вы этого еще не сделали, проверьте свой кредитный отчет. Убедитесь, что ваша положительная кредитная история включена вместе с отрицательной. Исправьте ошибочную или устаревшую информацию.

- Поговорите с кредитором; в соответствии с Законом о равных кредитных возможностях кредитор должен предоставить письменное объяснение того, почему вам было отказано. Квалифицированный консультант может просмотреть этот документ вместе с вами и помочь вам понять все, что в нем написано.

- Работайте над удалением любых отрицательных кредитных записей в ваших отчетах; вы можете договориться об этом удалении в обмен, например, на погашение счета по сбору платежей.

- Работайте над восстановлением хорошей кредитной истории, либо обновив просроченные счета, либо создав новую кредитную историю, которой вы сможете успешно управлять.

- Если вам было отказано из-за отсутствия достаточных ресурсов или дохода, рассмотрите программы для заемщиков с низким и средним доходом или кредиты с более низким первоначальным взносом, такие как кредиты FHA или VA, если вы соответствуете требованиям. Наши консультационные услуги для домовладельцев могут помочь вам определить, какие программы лучше всего подходят для вашей ситуации.

- Пересмотрите условия кредита — если кредит был слишком близок к 100% стоимости недвижимости, вам будет отказано. Вы должны стремиться занять 80% или меньше стоимости дома, чтобы не платить PMI (частное ипотечное страхование). Если вам просто необходимо занять больше, держите кредит ниже 95% от стоимости дома. Либо увеличив первоначальный взнос, либо снизив цену продажи до 95% от стоимости, вы сможете получить еще одну сдачу. Подумайте о том, чтобы получить новую оценку, если вы считаете, что недвижимость была оценена неправильно.

- После того, как вы получите консультацию или помощь, чтобы исправить все, что вам мешало в первый раз, подайте заявку на новый кредит и представьте себя в лучшем свете.

Делайте все так, как будто вы пытаетесь произвести впечатление на кого-то важного, как будто вы претендуете на важную работу. Думайте о консультировании как о коучинге или помощи в составлении резюме. Хорошо подготовленное заявление к новому кредитору может дать вам разные результаты, особенно если учесть, что у вас может быть новый кредитный эксперт и другой оценщик. Каждый свежий взгляд на ваше улучшенное приложение может означать одобрение во второй раз.

Делайте все так, как будто вы пытаетесь произвести впечатление на кого-то важного, как будто вы претендуете на важную работу. Думайте о консультировании как о коучинге или помощи в составлении резюме. Хорошо подготовленное заявление к новому кредитору может дать вам разные результаты, особенно если учесть, что у вас может быть новый кредитный эксперт и другой оценщик. Каждый свежий взгляд на ваше улучшенное приложение может означать одобрение во второй раз.

Что делать, если вам отказали в выдаче кредита

Если вы подали заявку на получение личного кредита, и ваша заявка была отклонена, вы не одиноки. В условиях растущей инфляции и возможности рецессии многие американцы испытывают финансовые трудности и ищут помощи.

Задолженность по личным кредитам увеличилась на 24 процента с 2021 года, но количество заемщиков ниже, чем в 2019 году. В то время как личные кредиты становятся все более популярными, и люди накапливают больше личных кредитов, многие люди испытывают трудности с квалификацией. Если вам отказали в личном кредите, вы можете сделать несколько вещей, чтобы улучшить свою кредитоспособность и ваши шансы на получение кредита.

Если вам отказали в личном кредите, вы можете сделать несколько вещей, чтобы улучшить свою кредитоспособность и ваши шансы на получение кредита.

Чтобы получить личный кредит, вы должны соответствовать определенным требованиям. Когда кредиторы решают, хотят ли они предоставить вам кредит и какие условия они готовы предложить, они должны установить вашу кредитоспособность и вероятность того, что вы сможете погасить кредит.

Некоторые из основных факторов, которые кредиторы учитывают при рассмотрении заявок на потребительский кредит, включают:

| Диапазон кредитных баллов | Средний годовых | Средняя сумма кредита |

|---|---|---|

| 720+ | 9,81% | $18 812,69 |

| 680-719 | 16,01% | $15 214,76 |

| 660-679 | 23,54% | $11 727,69 |

| 640-659 | 28,93% | 9 470,86 $ |

| 620-639 | 35,98% | 7 350,97 $ |

| 580-619 | 54,17% | 5 746,62 $ |

| 560-579 | 85,24% | 4 250,88 $ |

| Менее 560 | 135,83% | 2 817,03 $ |

Как показано в таблице выше, люди с более высоким кредитным рейтингом с большей вероятностью могут претендовать на лучшие годовые процентные ставки кредитора и самые высокие суммы кредита. По сути, чем лучше ваш кредит, тем больше у вас шансов получить кредит с идеальными условиями.

По сути, чем лучше ваш кредит, тем больше у вас шансов получить кредит с идеальными условиями.

Дополнительные документы

Когда вы ищете потребительский кредит, есть несколько документов, которые вы должны иметь на руках перед подачей заявления. Во-первых, вы должны подать заявку на получение кредита. Каждый кредитор имеет уникальное приложение, и конкретные требования могут различаться. Как правило, вам необходимо предоставить основную личную и финансовую информацию, сумму, которую вы хотите занять, и причину кредита. Вам также потребуется подтверждение вашей личности, дохода и адреса.

Причины отказа в выдаче кредита на личные нужды

Есть несколько причин, по которым заявка на получение кредита может быть отклонена:

- Плохая кредитная история: Плохая кредитная история может указывать кредиторам на то, что у вас могут возникнуть проблемы с погашением долга, основанного на прошлых транзакциях . Ваш кредитный рейтинг, как правило, является хорошим индикатором кредитной истории, но кредиторы также смотрят на вашу финансовую историю, чтобы установить вашу кредитоспособность.

- Высокое отношение долга к доходу: Соотношение вашего долга к доходу, выраженное в процентах, представляет собой отношение вашего ежемесячного дохода к общей сумме ежемесячных платежей по долгу. Кредиторы используют ваш DTI, чтобы определить вероятность того, что вы погасите кредит. Если у вас есть DTI 50 процентов или выше, у вас может быть слишком много долга для кредитора, чтобы дать вам новый кредит.

- Неполная заявка: Отказ в выдаче кредита может быть вызван отсутствием документации. Если вам отказали в выдаче кредита, еще раз проверьте, полностью ли вы заполнили заявку и предоставили всю необходимую документацию.

- Отсутствие подтверждения стабильного дохода: Постоянство имеет ключевое значение, поскольку оно помогает кредиторам понять вашу работу в будущем. Поскольку рабочие места могут различаться в зависимости от направления работы, кредиторы могут просмотреть налоговые декларации, чтобы получить более полное представление.

- Ссуда не соответствует цели: Кредиторы могут иметь определенные ограничения на то, что вы можете и не можете делать с деньгами взаймы. Кредитор может предложить вам альтернативные предложения, которые лучше соответствуют вашим потребностям.

- Нестабильная история занятости: Кредиторы хотят видеть стабильный поток доходов с течением времени. Если вы работаете без работы или имеете историю неустойчивой занятости, это может указывать кредиторам на то, что вы не можете быть надежным заемщиком.

Что делать, если вам отказали

Если вы подаете заявку на получение личного кредита и получаете отказ, вы можете сделать несколько вещей, чтобы повысить свои шансы на получение кредита в следующий раз.

Во-первых, вы должны узнать у кредитора, почему ваше заявление было отклонено. В соответствии с Законом о равных кредитных возможностях кредиторы должны раскрывать причину отклонения вашей заявки на получение кредита, если вы запрашиваете ее в течение 60 дней после принятия решения. Это известно как уведомление о неблагоприятном действии , которое является ключом к принятию мер и увеличению ваших шансов на получение следующего кредита.

Это известно как уведомление о неблагоприятном действии , которое является ключом к принятию мер и увеличению ваших шансов на получение следующего кредита.

Основными причинами отказа в выдаче потребительского кредита являются плохая кредитная история, отсутствие кредитной истории, нестабильный доход и высокое соотношение долга к доходу.

Пересмотрите и увеличьте свой кредитный рейтинг

Самое важное, что вы можете сделать, чтобы повысить свои шансы на получение личного кредита, — это улучшить свой кредитный рейтинг. Если вы хотите увидеть свой кредитный рейтинг без жесткой проверки кредитоспособности, используйте мягкий кредитный запрос, который позволяет вам увидеть свой рейтинг и кредитную историю, не повреждая свой кредитный рейтинг. Проверяя отчет, убедитесь, что в нем нет ошибок. Убедитесь, что ваши платежи помечены как оплаченные вовремя, если вы платили их вовремя, и что нет неверных остатков.

После того, как вы узнали свой кредитный рейтинг и просмотрели свой кредитный отчет, вы можете сделать несколько вещей, чтобы улучшить свой кредит. Своевременно выплачивайте все долги и держите остатки на кредитных картах на низком уровне, чтобы не накапливать дополнительные долги. Вы также можете стать авторизованным пользователем чужой учетной записи. Это может быть полезно, если у этого человека лучшая история платежей и низкий коэффициент использования.

Своевременно выплачивайте все долги и держите остатки на кредитных картах на низком уровне, чтобы не накапливать дополнительные долги. Вы также можете стать авторизованным пользователем чужой учетной записи. Это может быть полезно, если у этого человека лучшая история платежей и низкий коэффициент использования.

Погасить другие долги

Кредиторы обычно ищут DTI ниже 36 процентов, хотя некоторые допускают заявителей с DTI до 50 процентов. Если высокое отношение долга к доходу влияет на вашу способность взять кредит, поработайте над погашением текущих долгов, прежде чем подавать заявку на получение большего кредита.

Один из способов сделать это — сократить свой бюджет и ежемесячные расходы по кредитной карте. Разговор с финансовым консультантом о консолидации долга также является хорошей идеей. Кредит консолидации долга может помочь вам сократить ежемесячные платежи, объединив ваши долги в один кредит. В идеале процентная ставка по этому новому кредиту будет ниже, чем та, которую вы платили до консолидации.

Ищите способы увеличить свой доход

Более высокий доход может помочь снизить ваш DTI и сделать вас более привлекательным для кредиторов. Поиск способов увеличить свой доход может повысить ваши шансы на получение кредита. Подумайте о том, чтобы попросить повышения на работе, устроиться на другую работу или найти подработку. При подаче повторной заявки на кредит добавьте любой доход семьи к своей постоянной работе.

Сравните потребительские кредиты

Различные кредиторы имеют разные требования, ставки, условия и сборы. Исследуйте кредиторов и сравнивайте ставки, прежде чем обращаться к одному из них. Кредитор, который будет работать лучше всего для вас, зависит от вашего конкретного финансового положения и потребностей. Перед подачей заявки рекомендуется пройти предварительную квалификацию у нескольких кредиторов, чтобы точно узнать, на что вы будете иметь право. Вы можете получить личный кредит от кредиторов онлайн, банков и кредитных союзов. Каждый вариант подходит для людей с разным доходом, кредитным рейтингом и графиком личной жизни.

Подготовьтесь к следующей заявке и пройдите предварительный отбор

Попробуйте пройти предварительный отбор у нескольких кредиторов. Хотя предварительное одобрение не гарантирует одобрения, получение предварительного одобрения означает, что вы выполнили первоначальные требования. Многие кредиторы позволяют вам пройти предварительную квалификацию, не влияя на ваш кредитный рейтинг и не беря на себя обязательств. Однако в предварительном одобрении может быть отказано, если что-то изменится, например, ваш доход или кредитный рейтинг.

Когда вы будете готовы подать повторную заявку, убедитесь, что ваша документация актуальна и отражает всю тяжелую работу и внесенные вами изменения. Если вы все еще не уверены, соответствуете ли вы требованиям, попробуйте найти поручителя. Этот вариант предназначен не только для людей, которые не соответствуют требованиям, он также может дать людям дополнительный импульс для получения более низкой ставки. Тем не менее, поручитель несет ответственность за оплату любых пропущенных платежей.

Когда снова обращаться за кредитом после отказа

Каждый раз, когда вы подаете заявление на получение кредита или любого другого вида кредита, кредитная заявка отображается в виде кредитного запроса в вашем кредитном отчете, снижая ваш кредитный рейтинг. По этой причине рекомендуется немного подождать, прежде чем снова подавать заявку. Вы должны подождать не менее 30 дней, прежде чем подавать заявку снова, но эксперты рекомендуют подождать шесть месяцев, чтобы получить наилучшие шансы на квалификацию.

Пока вы ожидаете повторной подачи заявки, вам следует поработать над устранением причины отказа в выдаче кредита. Погасите все долги, попытайтесь улучшить свой кредитный рейтинг, по возможности увеличьте свой доход и найдите кредиторов с более мягкими требованиями. Если в течение этого времени вы производите платежи по другим долгам, убедитесь, что вы получаете самые последние кредитные отчеты, прежде чем подавать еще одну заявку на получение кредита.

Практический результат

Хотя отказ в выдаче кредита может показаться серьезным ударом, особенно если вам срочно нужны наличные, есть много вещей, которые вы можете сделать, чтобы исправить ситуацию и повысить свои шансы на получение кредита при следующем подаче заявления.

Обратитесь к любым отрицательным элементам.

Обратитесь к любым отрицательным элементам.

Делайте все так, как будто вы пытаетесь произвести впечатление на кого-то важного, как будто вы претендуете на важную работу. Думайте о консультировании как о коучинге или помощи в составлении резюме. Хорошо подготовленное заявление к новому кредитору может дать вам разные результаты, особенно если учесть, что у вас может быть новый кредитный эксперт и другой оценщик. Каждый свежий взгляд на ваше улучшенное приложение может означать одобрение во второй раз.

Делайте все так, как будто вы пытаетесь произвести впечатление на кого-то важного, как будто вы претендуете на важную работу. Думайте о консультировании как о коучинге или помощи в составлении резюме. Хорошо подготовленное заявление к новому кредитору может дать вам разные результаты, особенно если учесть, что у вас может быть новый кредитный эксперт и другой оценщик. Каждый свежий взгляд на ваше улучшенное приложение может означать одобрение во второй раз.