Видит ли банк кредиты в других банках: Кредит в нескольких банках одновременно — хорошо или плохо для заемщика

Содержание

Как банки проверяют заёмщиков — проверенные способы повысить вероятность выдачи кредита

Полезная информация

Кредиты

Обновлено: 15 сентября 2022

Неважно, берёте вы кредиты регулярно или только в случае непредвиденных обстоятельств, для одобрения

заявки вам

потребуется сначала пройти проверку. От её результатов зависит решение банка о выдаче кредита.

Интуитивно

понятно, что банки оценивают свои риски, платежеспособность клиента, проверяют достоверность данных, указанных в

документах. Механизм оценки и проверок весьма сложен, и есть нюансы, которые стоит учесть заранее,

до того, как

вы подадите заявку на кредит.

В этой статье рассказываем, как банки проверяют заёмщиков и что можно сделать, чтобы с большей

вероятностью

получить кредит.

Как банки проводят проверку

Каждый банк разрабатывает собственную систему проверки — скоринговую модель оценки потенциального

заёмщика,

использующую статистические данные, которые есть у банка. Скоринговая программа анализирует данные всех

Скоринговая программа анализирует данные всех

предыдущих клиентов, которые брали кредит, и сопоставляет их с информацией о выданных

кредитах. С помощью такого

анализа можно определить портрет заёмщика, который представляет риск для потенциального кредитора.

Скоринговая программа автоматически рассматривает заявку на получение ипотечного кредита. За каждый

пункт анкеты

начисляется скоринговый балл, рассчитанный с использованием статистических и математических методов,

для

положительного решения нужно набрать определённое число баллов. Процедуру скоринга используют для получения

быстрого решения, набранный необходимый итоговый балл повышает вероятность одобрения заявки.

Как понять, что именно банки оценивают? Каждая система настраивается конкретным банком, и узнать эти

настройки

не получится, но есть общие принципы, которые помогут вам сориентироваться.

Что проверяют банки

1

Достоверность персональных данных, которые вы указали в анкете. К ним относятся ФИО, серия

и номер

паспорта, место прописки и регистрации.

2

Платежеспособность заёмщиков. Здесь учитывается соотношение доходов и расходов, долговые обязательства:

алименты, платежи по другим кредитам.

3

Кредитный рейтинг клиента. Банк анализирует кредитную историю: какова долговая нагрузка, сколько кредитов

клиент уже выплачивает, вовремя ли поступают платежи по другим кредитам.

4

Риски, связанные с возвратом.

5

Сведения, которые относятся к конкретной кредитной программе, например, семейное положение.

В анкете предоставьте банку только достоверную информацию, при выдаче кредита тщательно проверяют все

сведения.

Главные источники информации — это кредитная история, данные, предоставленные клиентом в анкете,

и собственная

информация банка (например, данные о ваших платежах по карте этого банка). Из кредитной истории

кредитор узнаёт,

сколько у потенциального клиента сейчас кредитов, видит наличие просрочек — как часто они были,

на сколько

запаздывали платежи.

Почему могут не одобрить заявку на кредит

1

Низкий уровень дохода

Первое, что оценивается банком. На что обращают внимание, какой должен быть размер дохода? Расчёт может

быть

произведен так: зарплата минимум в два раза выше, чем ежемесячный платёж, и если это условие

не соблюдается,

клиент не проходит проверку платежеспособности.

Также в проверке может учитываться, как часто клиент менял работу. Для банка важно, чтобы платежи вносились

вовремя по графику, поэтому постоянная смена работы — это риск для кредитора. Даже если клиент

повышает свой

уровень дохода с каждым новым местом работы, есть вероятность, что он не сможет вовремя заплатить

во время

перехода из одной компании в другую. Также может повлиять небольшой рабочий стаж на последнем

месте работы —

меньше полугода.

Иногда в кредите отказывают и клиентам с высоким доходом. Речь о тех, кто запускает или

ведёт свой бизнес, — о

стартаперах и индивидуальных предпринимателях. Банк при проверке может посчитать их клиентами

с нестабильным

доходом.

2

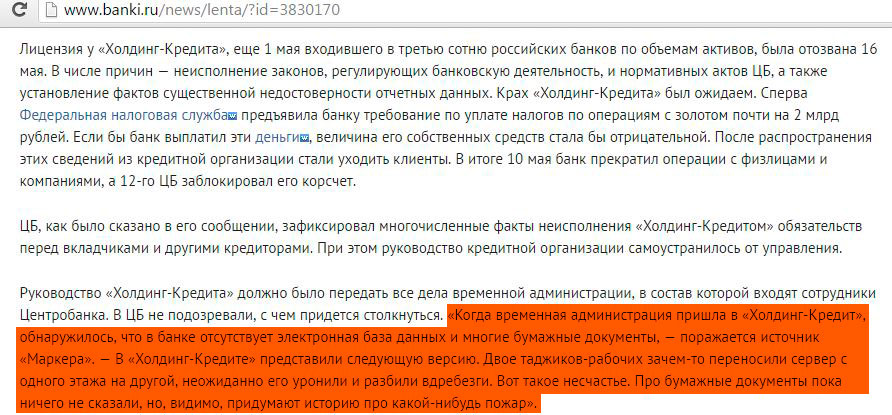

Низкий кредитный рейтинг

Кредитный рейтинг рассчитывается на основе кредитной истории. Плохая кредитная история влияет

Плохая кредитная история влияет

на решение банка.

Не получится скрыть просрочки по платежам в другом банке, эта информация есть в бюро

кредитных историй. Там же

отражается информация о взыскании с должника денежных сумм в связи с неисполнением

им обязательств по внесению

платы за жилое помещение, коммунальные услуги и услуги связи, поэтому если вы допускаете мысль

о том, что вам

может срочно понадобиться кредит, оплачивайте квитанции ЖКХ вовремя.

Что делает кредитную историю плохой?

есть другие открытые кредиты

были нарушения кредитного договора

выплаты процентов или основной суммы были просрочены

штрафы или пени

Полное отсутствие кредитной истории также может негативно повлиять на выдачу кредитов. У банка нет

фактов о

поведении потенциальных клиентов, поэтому одобрение такой заявки — риск, на который

не всегда готовы идти.

Обратите внимание, что кредитная история может быть пустой не только в том случае, если

вы никогда не брали

кредиты, но и если закрыли их больше 7 лет назад. Бюро кредитных историй обеспечивает

хранение записи кредитной

истории в течение 7 лет со дня последнего изменения информации, содержащейся в записи

кредитной истории. По

истечении этого срока данные кредитной истории аннулируются (исключаются из состава сведений, включаемых в

кредитные отчеты, и перемещаются в архив кредитных историй соответствующего бюро кредитных историй для

хранения

в нем в течение 3 лет).

3

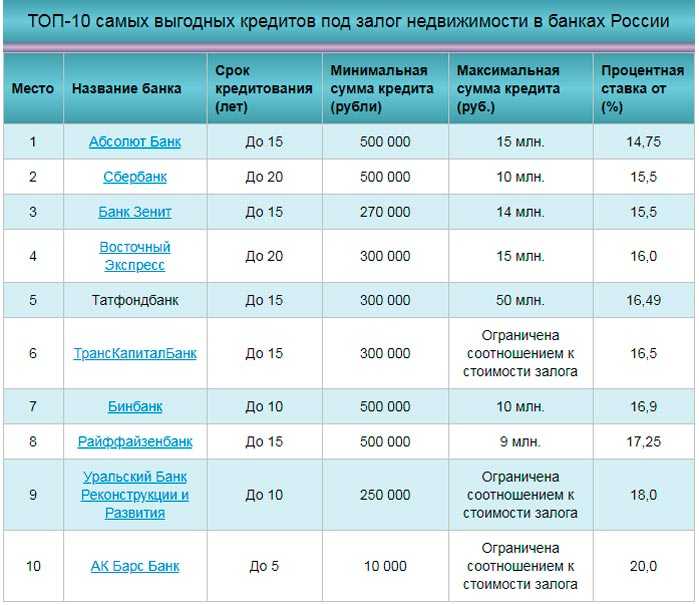

Нет необходимого залога

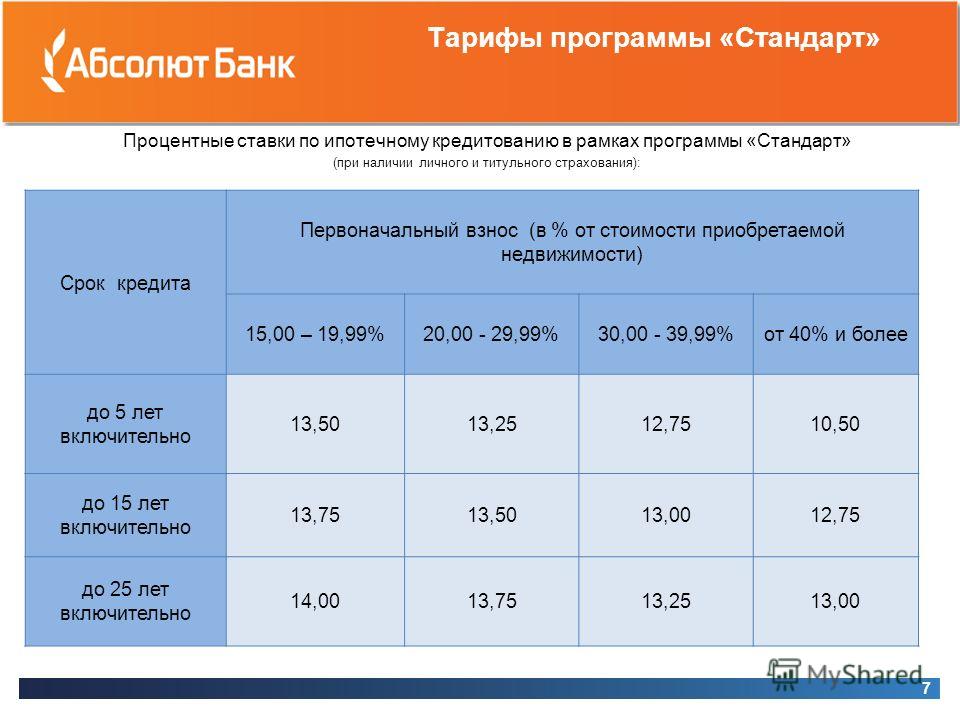

Некоторые банковские программы предполагают обязательный залог, чаще всего это ликвидное имущество. Если клиент

не может выполнить это условие, банки отказывают в кредите.

4

Возраст

Требования к возрасту заёмщика отличаются в разных банках. Нижняя возрастная планка может быть

18 лет, в

некоторых банках — 21. Очень внимательно рассматривают пенсионеров и клиентов предпенсионного

возраста.

5

Другие факторы

К ним относятся:

ошибки в персональных данных

судимости, проблемы с законом

заведомо ложные сведения, предоставленные клиентом

Как повысить свои шансы на кредит

1

Подтвердите источники дохода

Если у вас официальное трудоустройство, во-первых, подтвердите его.

Для этого достаточно дать банку разрешение на получение выписки из ПФР через Госуслуги. Не нужно

ходить в отдел

кадров и брать справку, ПФР направит справку сразу в банк в режиме онлайн.

Подумайте, если у вас другие источники дохода, которые вы можете подтвердить? Помимо зарплаты это

могут быть

пенсия, компенсации, пособия и другие соцвыплаты. Если вы подтверждаете доход от индивидуального

предпринимательства, предоставьте копию декларации 3-НДФЛ. Приложите к ней уведомление о том, что

налоговая

приняла декларацию, оно должно быть заверено электронной подписью.

Если у вас низкая зарплата, попробуйте уменьшить размер ежемесячного платежа и увеличить срок

кредитования.

2

Следите за кредитной историей

Хорошо, если она вообще есть. Будет лучше, если вы берёте кредит, вносите по графику все платежи,

закрываете

его, а уже потом берёте новый. Кроме того, оплачивайте услуги ЖКХ и штрафы вовремя, не копите

долгов. Обратите

на этот пункт внимание, даже если вы не собираетесь в ближайшее время подавать заявку

на кредит. Жизненные

Жизненные

обстоятельства меняются непредсказуемо, а положительная кредитная история не появится в одно

мгновение по вашему

желанию.

Как можно улучшить кредитную историю? Заведите кредитную карту с небольшим лимитом и регулярно

используйте её.

Сведения об использовании карты попадут в кредитную историю, это особенно поможет тем, кто никогда

не брал

кредитов или закрыл их давно. О том, как выгодно пользоваться кредитной картой, читайте в нашей

статье.

3

Предоставьте залог

Как правило, кредит чаще одобряют, если клиенты предоставляют залог. Обеспечить кредит может ликвидное

имущество. Ликвидным считают такое имущество, которое можно быстро продать за рыночную цену.

Предоставление залога может повлиять на одобрение кредита и, возможно, на снижение процентной

ставки или на

увеличение суммы.

Банк ДОМ.РФ не требует залога, это делает получение наличных быстрее и проще.

4

Приложите копию документа об образовании

Неважно, на какие оценки вы учились, сам факт законченного высшего образования повышает ваши шансы

на получение

кредита. Если вы заканчивали не вуз, а, допустим, колледж или техникум, все равно подтвердите своё

образование.

5

Воспользуйтесь другими услугами этого банка

Откройте расчётный счёт или вклад в банке, в котором хотите взять кредит, или оформите получение

зарплаты — это

может положительно повлиять на решение по заявке на получение кредита. в этом банке.

В частности, если вы давно

получаете зарплату на карту этого банка, кредитор может предложить вам более выгодные условия

по кредиту, чем

те, на которые вы рассчитывали изначально.

Все эти советы можно рассматривать как часть необходимой каждому финансовой грамотности: вовремя платите по

обязательствам, делайте расчёты, прежде чем взять нагрузку, не бойтесь кредитов, а используйте

их как финансовый

инструмент.

Вы можете оформить кредит в АО «Банк ДОМ.РФ» — удобный калькулятор поможет

вам

рассчитать оптимальный ежемесячный платёж.

Как взять кредитную карту с плохой кредитной историей

Испорченная кредитная история не приговор. Давайте разберемся, как быть, если в кредитном досье недочеты.

Что такое кредитная история

Когда вы подаете кредитную заявку, получаете по ней решение, берете заемные средства, погашаете задолженность по графику платежей — все это фиксируется в кредитном досье. Также в нем содержится персональная информация:

- фамилия, имя, отчество;

- место проживания;

- место работы;

- данные паспорта, СНИЛС, ИНН;

- другие сведения о заемщике.

Хранится этот документ в Бюро кредитных историй (БКИ). Например, если кто-то пытается взять кредитную карту с плохой кредитной историей, банк обращается в БКИ, запрашивает историю клиента и, если видит в ней недочеты, может отказать в предоставлении заемных средств.

Что такое «плохая» кредитная история

Каждый банк по-своему оценивает репутацию клиента. Одни кредитно-финансовые организации более лояльны и могут не обращать внимание на небольшие недочеты финансовой дисциплины, другие более консервативны и предъявляют строгие требования к заемщикам. Иногда случается, что в одном месте взять кредитную карту с плохой кредитной историей не вышло, а в другом — тому же клиенту карту одобрили.

К факторам, которые в банке могут оценить негативно, обычно относят:

- просроченные непогашенные долги;

- большое число открытых и непогашенных кредитов;

- частую смену мест проживания и телефонных номеров;

- многократные обращения за кредитом в банки и микро-финансовые организации в течение недавнего времени;

- отсутствие кредитной истории;

- некоторые другие факты.

Многие считают, что просрочка платежа по кредиту автоматически закрывает для заемщика возможность получить новый кредит. Однако на деле все не так однозначно. Если платеж был внесен на пару дней позже срока и длительных просрочек нет, то банк вполне может посчитать это некритичным и одобрить кредит. Но если заемщик не платит неделями и месяцами, это станет причиной отклонения кредитной заявки.

Как взять кредитную карту с плохой кредитной историей

Если есть серьезные нарушения финансовой дисциплины, то их придется устранить. Например, если была длительная просрочка, нужно вернуть долг, уплатить проценты и пени, а далее ответственно относиться к своим обязательствам и исправно вносить платежи. Спустя 6—8 месяцев, если новых негативных фактов не появилось, рекомендуется попробовать взять кредитную карту с плохой кредитной историей: вероятно, финансовое положение заемщика изменилось и допустимо иметь с ним дело.

В случае, когда у вас высокая долговая нагрузка и много открытых кредитов, имеет смысл подумать о рефинансировании. Это позволит снизить издержки на обслуживание кредитов, а также улучшить условия, например, снизить процентную ставку.

Это позволит снизить издержки на обслуживание кредитов, а также улучшить условия, например, снизить процентную ставку.

Если ранее у вас не было кредитов, стоит запросить у банка небольшую сумму. Это повысит шанс на одобрение заявки, а при активном и добросовестном использовании кредитки в дальнейшем банк, как правило, предлагает повысить лимит.

Когда в кредитной истории есть другие тревожные факты вроде перемены адресов и телефонных номеров, лучше обратиться за кредитом в отделение лично и дать пояснения по сложившейся ситуации. Устранив сомнения, вы повысите свои шансы на сотрудничество с банком.

Как видите, взять кредитную карту с плохой кредитной историей или с негативными фактами в ней вполне возможно. Главное — восстановить репутацию добросовестного заемщика и серьезно относиться к денежным обязательствам.

Поделиться с друзьями:

Банковские выписки, необходимые для жилищного кредита

Кредиторы используют процесс, называемый андеррайтингом, для проверки вашего дохода. Андеррайтеры проводят исследования и оценивают уровень риска, который вы представляете, прежде чем кредитор возьмет на себя ваш кредит. После завершения андеррайтинга ваш кредитор сообщит вам, имеете ли вы право на получение ипотечного кредита. Вот несколько красных флажков, на которые обращают внимание андеррайтеры, когда они проверяют ваши банковские выписки в процессе одобрения кредита.

Андеррайтеры проводят исследования и оценивают уровень риска, который вы представляете, прежде чем кредитор возьмет на себя ваш кредит. После завершения андеррайтинга ваш кредитор сообщит вам, имеете ли вы право на получение ипотечного кредита. Вот несколько красных флажков, на которые обращают внимание андеррайтеры, когда они проверяют ваши банковские выписки в процессе одобрения кредита.

Нестабильный доход

Кредиторы должны знать, что у вас достаточно денег, чтобы вовремя выплачивать ипотечные платежи. Андеррайтеры ищут регулярные источники дохода, которые могут включать в себя зарплату, роялти и выплаты по решению суда, такие как алименты.

Если вы являетесь заемщиком, работающим не по найму, обычный процесс подачи заявки на ипотеку может показаться вам сложным, поскольку ваши доходы непредсказуемы или сезонны. Предоставление банковских выписок, чтобы показать, что вы можете поддерживать регулярный баланс, достаточный для оплаты ваших счетов, будет иметь решающее значение для получения одобрения.

Если ваш доход резко изменился за последние 2 месяца, ваш кредитор захочет узнать почему. Рекомендуется иметь письменное объяснение на тот случай, если с вами свяжутся. Например, подойдет письмо с предложением о новой работе, в котором указана дата начала работы. Если вы работаете не по найму, ваш кредитор может запросить банковские выписки более чем за 2 месяца, чтобы подтвердить ваш доход.

Низкие остатки на сберегательном счете

Если вы потеряете работу или получите неожиданный счет за лечение, сможете ли вы по-прежнему платить по ипотеке? Кредиторы должны знать, что у вас более чем достаточно денег на сбережениях, чтобы покрыть ипотечный кредит. У каждого кредитора есть индивидуальный стандарт того, сколько у вас должно быть сбережений, но большинство хочет видеть на своем счету платежи хотя бы за несколько месяцев. Они также захотят убедиться, что у вас есть активы, достаточные для первоначального взноса и затрат на закрытие без посторонней помощи.

Крупный приток наличных

Внезапный крупный депозит наличных на ваш счет является серьезным сигналом тревоги для кредиторов. Это может сигнализировать кредитору о том, что вы взяли кредит на первоначальный взнос, который не отображается в вашем кредитном отчете. Смысл первоначального взноса в том, чтобы начать ипотеку с собственного капитала и сделать ежемесячные платежи максимально доступными. Вот почему использование кредита для вашего первоначального взноса противоречит цели самого платежа и запускает вас с дополнительным долгом, который может повредить вашим финансам в будущем.

Это может сигнализировать кредитору о том, что вы взяли кредит на первоначальный взнос, который не отображается в вашем кредитном отчете. Смысл первоначального взноса в том, чтобы начать ипотеку с собственного капитала и сделать ежемесячные платежи максимально доступными. Вот почему использование кредита для вашего первоначального взноса противоречит цели самого платежа и запускает вас с дополнительным долгом, который может повредить вашим финансам в будущем.

Иногда есть приемлемая причина для внезапного увеличения сбережений. Возможно, вы начали новую работу с премией при регистрации или получили денежный подарок от члена семьи. Убедитесь, что у вас есть документация, которая точно показывает, откуда пришли деньги, прежде чем подавать отчетность.

Например, предположим, что ваши родители дали вам единовременную сумму денег в качестве свадебного подарка на покупку дома. Возможно, вам потребуется попросить у родителей копию квитанции о переводе или выписку с их банковского счета в качестве доказательства того, откуда поступили их средства, а также подарочное письмо о том, что их не нужно возвращать.

Овердрафт

Овердрафт возникает, когда вы тратите или снимаете больше денег, чем есть на вашем счете. Большинство банков взимают комиссию за овердрафт, и андеррайтеры, безусловно, обращают на это внимание. Хотя каждый может совершить одну-две ошибки, регулярные овердрафты являются серьезным сигналом тревоги для ипотечных кредиторов.

Регулярные овердрафты на вашем счете могут означать, что вы переоцениваете свои деньги. Это также может показать, что вы склонны брать взаймы больше, чем можете позволить себе вернуть. Будьте готовы объяснить любые расходы по овердрафту на вашем счете.

Что такое банк и как он работает? – Forbes Advisor

Обновлено: 31 марта 2022 г., 14:59

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Банки и другие финансовые учреждения предлагают продукты и услуги, которые помогут вам управлять своими деньгами, но знаете ли вы, как они работают?

Если у вас есть текущий счет, сберегательный счет, кредитная карта или кредит, банки являются неотъемлемой частью вашей финансовой жизни. Банки и индустрия финансовых услуг являются важной частью экономики, потому что они предоставляют людям возможность занимать деньги, делать инвестиции, откладывать на будущее и выполнять более мелкие задачи (например, делать депозиты и оплачивать счета).

Банки и индустрия финансовых услуг являются важной частью экономики, потому что они предоставляют людям возможность занимать деньги, делать инвестиции, откладывать на будущее и выполнять более мелкие задачи (например, делать депозиты и оплачивать счета).

Вот более пристальный взгляд на банки, как они работают и почему они важны.

Что такое банк?

Банк – это финансовое учреждение, регулируемое на федеральном уровне, уровне штата или на обоих уровнях. Основная роль банков заключается в приеме депозитов и выдаче кредитов. Но банки могут предложить широкий спектр продуктов и услуг, в том числе:

- Депозитные счета (текущие счета, сберегательные счета, депозитные сертификаты, счета денежного рынка)

- Кредиты, включая ипотечные кредиты, автокредиты и потребительские кредиты

- Кредитные карты

- Услуги по обналичиванию чеков

- Услуги по управлению активами

- Страхование

- Бизнес-банкинг

Большинство банков США застрахованы Федеральной корпорацией страхования депозитов (FDIC). FDIC покрывает депозитные счета до установленных лимитов в случае банкротства банка. Текущий лимит покрытия FDIC составляет 250 000 долларов США на вкладчика, на тип владения счетом, на каждое финансовое учреждение.

FDIC покрывает депозитные счета до установленных лимитов в случае банкротства банка. Текущий лимит покрытия FDIC составляет 250 000 долларов США на вкладчика, на тип владения счетом, на каждое финансовое учреждение.

Существует несколько типов банков (см. Типы банков ниже). Здесь мы в основном имеем в виду розничные банки.

Что такое финансовое учреждение?

Финансовое учреждение — это организация, которая занимается операциями, связанными с перемещением денег или финансовых активов из одного места в другое. Примеры финансовых учреждений включают:

- Банки

- Кредитные союзы

- Ссудо-сберегательные ассоциации

- Инвестиционные компании малого бизнеса

- Ипотечные кредиторы

- Инвестиционные брокеры-дилеры

- Компании, выпускающие кредитные карты

- Страховые компании

Тип финансового учреждения обычно определяет тип деятельности или финансовых операций, которыми оно занимается. Например, ипотечные кредиторы выдают жилищные ссуды, а компании, выпускающие кредитные карты, предоставляют потребителям возобновляемые кредитные линии.

Например, ипотечные кредиторы выдают жилищные ссуды, а компании, выпускающие кредитные карты, предоставляют потребителям возобновляемые кредитные линии.

Финансовые учреждения могут регулироваться федеральным правительством. Инвестиционные брокеры-дилеры, например, регулируются Комиссией по ценным бумагам и биржам (SEC).

Как работают банки и банковская индустрия

Банки, как обычные, так и онлайн, управляют денежными потоками между людьми и предприятиями. В частности, банки предлагают депозитные счета, которые являются безопасным местом для людей, чтобы хранить свои деньги. Банки используют деньги на депозитных счетах для предоставления кредитов другим людям или предприятиям.

Взамен банк получает проценты по этим кредитам от заемщиков. Затем часть этих процентов возвращается первоначальному владельцу депозитного счета в виде процентов, как правило, на сберегательный счет, счет денежного рынка или депозитный счет. Банки в основном зарабатывают деньги на процентах по кредитам и комиссиях, которые они взимают со своих клиентов.

Эти сборы могут быть привязаны к конкретным продуктам, таким как банковские счета или связанные с финансовыми услугами. Например, инвестиционный банк, который предлагает инвесторам управление портфелем, может взимать плату за эту услугу. Или банк может взимать комиссию за выдачу ипотечного кредита покупателю жилья.

Банковское дело — строго регулируемая отрасль. Федеральная резервная система осуществляет надзор за банками и другими финансовыми учреждениями и координирует свои действия с регулирующими органами штатов, чтобы обеспечить соблюдение банками надлежащих правил. Банки также подлежат регулированию со стороны других федеральных агентств, включая Управление валютного контролера (OCC), Управление по надзору за сбережениями (OTS) и Федеральную корпорацию страхования депозитов (FDIC).

Типы банков

«Банк» — это широкий термин, который охватывает ряд различных финансовых учреждений. Понимание различных типов банков имеет важное значение, поскольку они не все одинаковы в предоставляемых ими услугах или продуктах, а также в функциях, которые они выполняют. Некоторые из них ориентированы на потребителя, то есть они напрямую обслуживают широкую публику. Другие играют более стратегическую роль в движении денег через экономику. Загляните под банковский зонт. Вы найдете следующее:

Некоторые из них ориентированы на потребителя, то есть они напрямую обслуживают широкую публику. Другие играют более стратегическую роль в движении денег через экономику. Загляните под банковский зонт. Вы найдете следующее:

- Центральные банки

- Розничные банки

- Коммерческие банки

- Инвестиционные банки

- Теневые банки

- Ссудо-сберегательные ассоциации

- Кредитные союзы

Подробнее о том, как работает каждый тип банка и для чего он предназначен.

Центральные банки

Центральные банки управляют предложением денег для страны или группы стран. Эти банки несут ответственность за установление денежно-кредитной политики, наблюдение за движением валюты и установление базового уровня процентных ставок. Короче говоря, они составляют основу национальной банковской системы.

В США Федеральная резервная система является центральным банком. Федеральная резервная система состоит из 12 региональных федеральных банков. Доходы Федеральной резервной системы формируются за счет процентов по ценным бумагам, которыми владеет банк, а чистая прибыль выплачивается Министерству финансов США. Банки Федеральной резервной системы выполняют четыре конкретные функции, в том числе:

Доходы Федеральной резервной системы формируются за счет процентов по ценным бумагам, которыми владеет банк, а чистая прибыль выплачивается Министерству финансов США. Банки Федеральной резервной системы выполняют четыре конкретные функции, в том числе:

- Надзор и проверка банков-членов штатов

- Кредитование депозитных учреждений

- Предоставление ключевых финансовых услуг для помощи в управлении национальной платежной системой

- Проверка финансовых учреждений

Эти функции играют центральную роль в том, как работает банковское дело в США, и они позволяют вам делать все, от считывания вашей дебетовой карты при совершении покупок в Интернете до получения ипотечного кредита.

Розничные банки

Розничные банки, вероятно, то, что большинство людей думают о банковских услугах. Эти банки предлагают кредиты, депозитные счета и другие банковские услуги обычным клиентам, в том числе владельцам малого бизнеса. Розничные банки могут быть обычными учреждениями с филиалами или онлайн-банками, которые позволяют вам управлять своими деньгами исключительно через приложение.

Банковские услуги, предлагаемые небанковскими организациями, также могут подпадать под эту категорию. Например, растущее число финтех-стартапов, также называемых необанками, предлагают депозитные счета точно так же, как в банке. Эти компании сотрудничают с существующими банками, чтобы предлагать банковские продукты и услуги, застрахованные FDIC, хотя сами они не являются банками.

Коммерческие банки

Коммерческие банки обычно обслуживают предприятия или корпорации, хотя они также могут обслуживать индивидуальные потребности банковских клиентов. Подобно розничным банкам, коммерческие банки также могут выдавать кредиты и предлагать депозитные счета и другие банковские услуги, такие как международные банковские операции или обработка платежей

Коммерческие банки обычно предоставляют широкий спектр услуг. Коммерческий банк, например, может предоставлять ссуды на недвижимость или ссуды на торговое оборудование, взимая с заемщиков проценты и комиссионные за привилегию занимать деньги. Одно и то же финансовое учреждение может предлагать коммерческие банковские услуги наряду с розничными банковскими услугами.

Одно и то же финансовое учреждение может предлагать коммерческие банковские услуги наряду с розничными банковскими услугами.

Инвестиционные банки

Инвестиционные банки могут участвовать в торговле ценными бумагами, управлять счетами инвесторов или делать и то, и другое понемногу. Инвестиционный банк может выступать в качестве посредника для инвесторов, желающих вложить деньги на рынки, помогая с покупкой или продажей ценных бумаг. Они также могут дать инвестиционный совет клиентам.

Помимо помощи розничным инвесторам, инвестиционные банки выполняют другие функции. Например, они могут помочь в процессе андеррайтинга, когда компания планирует свое первичное публичное размещение акций (IPO). Инвестиционный банк также может способствовать слияниям и поглощениям от имени юридических лиц.

Теневые банки

Теневые банки не похожи на традиционные банки в том, что они делают и как они регулируются. Эти небанковские финансовые учреждения, как правило, не регулируются и в основном занимаются инвестициями в кредитные и долговые инструменты. Страховые компании и хедж-фонды являются примерами теневых банковских учреждений.

Страховые компании и хедж-фонды являются примерами теневых банковских учреждений.

Теневой банкинг и теневые банки сыграли свою роль в финансовом кризисе 2008 года.

Ссудо-сберегательные ассоциации

Ссудо-сберегательные ассоциации также не являются строго банками. Эти финансовые учреждения специализируются на оказании помощи людям в получении кредита для покупки или рефинансирования дома, которым они уже владеют. Сберегательно-кредитную ассоциацию также можно назвать «бережливой», потому что когда-то они предлагали сберегательные депозитные счета только один раз.

Вместо страховки FDIC ссудно-сберегательные ассоциации обычно застрахованы Страховым фондом сберегательных ассоциаций (SAIF).

Кредитные союзы

Кредитные союзы, иногда называемые кооперативными финансовыми учреждениями, предлагают многие из тех же услуг, что и традиционные розничные банки. Разница в том, что розничные банки обычно работают для получения прибыли, а кредитные союзы — нет.

Кредитные союзы создаются «членами», которые объединяют свои средства и контролируют учреждение. Для открытия счета требуется членство в кредитном союзе. Эти требования могут основываться на географическом положении, занятости, религиозной или военной принадлежности. Вместо того, чтобы быть застрахованными FDIC, кредитные союзы обычно застрахованы Национальной администрацией кредитных союзов (NCUA).

Кредитный союз против банка

Банки и кредитные союзы служат одной и той же общей цели: помогать потребителям и малому бизнесу управлять своими деньгами. Они также, как правило, предлагают аналогичные банковские продукты, такие как:

- Текущие счета

- Сберегательные счета

- Депозитные сертификаты (CD)

- Счета денежного рынка (MMA)

- Жилищные кредиты

- Автокредит

- Потребительские кредиты и кредитные линии

- Кредитные карты

- Банковские счета предприятий

- Коммерческие кредиты

Основное отличие заключается в том, как они работают. Как упоминалось выше, банки, как правило, работают на коммерческой основе, а кредитные союзы — нет. Кредитные союзы могут взимать со своих клиентов меньшую комиссию или предлагать более низкие процентные ставки по кредитам.

Как упоминалось выше, банки, как правило, работают на коммерческой основе, а кредитные союзы — нет. Кредитные союзы могут взимать со своих клиентов меньшую комиссию или предлагать более низкие процентные ставки по кредитам.

Банки и кредитные союзы предлагают одинаковый уровень защиты в случае банкротства, но их страхуют разные организации. Банки, как правило, застрахованы FDIC, а NCUA страхует кредитные союзы. Обычно в банках нет требований к членству для открытия счета, как в кредитных союзах.

|

|

Типы банковских счетов

Потребители обычно рассматривают банки как места для хранения денег или как места, где можно занять деньги. Типы счетов, которые вы можете иметь в банке, могут включать:

Типы счетов, которые вы можете иметь в банке, могут включать:

- Текущие счета

- Сберегательные счета

- компакт-диски

- Счета денежного рынка

- Счета кредитных карт

- Автокредит

- Ипотечные кредиты

- Студенческие кредиты

Текущие счета

Текущий счет — это депозитный счет, который позволяет вам вносить деньги, оплачивать счета и совершать покупки, выписывая чеки или используя свою дебетовую карту. Текущие счета предназначены для хранения денег, которые вы планируете использовать в ближайшем будущем. В зависимости от банка вы можете платить ежемесячную плату за обслуживание текущего счета. Банки могут взимать и другие комиссии, включая комиссию за овердрафт.

Обработка транзакций — еще одна важная работа для банков, которая выполняется за кулисами с расчетными счетами. Когда вы проводите дебетовой картой или используете карту банкомата для снятия средств, эта транзакция должна быть одобрена вашим банком, прежде чем она может быть обработана. Банки также позволяют осуществлять электронные переводы через автоматизированную клиринговую палату или телеграфные переводы между физическими лицами, предприятиями и финансовыми учреждениями.

Банки также позволяют осуществлять электронные переводы через автоматизированную клиринговую палату или телеграфные переводы между физическими лицами, предприятиями и финансовыми учреждениями.

Сберегательные счета

Сберегательные счета — это депозитные счета, предназначенные для хранения денег, которые вы не обязательно планируете потратить сразу. По этим счетам вкладчикам часто выплачиваются проценты, хотя некоторые банки могут предлагать более высокие процентные ставки, чем другие.

В зависимости от банка вы можете получить доступ к деньгам на своем сберегательном счете в отделении, банкомате или через Интернет. Хотя правительство приостановило действие федеральных правил, ограничивающих вас шестью снятиями в месяц со сберегательного счета, ваш банк может ограничить количество снятий, которые вы можете сделать. Или банк может взимать комиссию за каждое снятие средств свыше шести.

Счета денежного рынка

Счета денежного рынка, как правило, выплачивают проценты, как сберегательный счет, и предоставляют варианты снятия средств, аналогичные текущему счету. Например, вы можете выписывать чеки, снимать деньги в банкомате или совершать покупки с помощью дебетовой карты. Опять же, хотя банки могут ограничивать количество снятия средств со сберегательных счетов и счетов денежного рынка каждый месяц.

Например, вы можете выписывать чеки, снимать деньги в банкомате или совершать покупки с помощью дебетовой карты. Опять же, хотя банки могут ограничивать количество снятия средств со сберегательных счетов и счетов денежного рынка каждый месяц.

Счет денежного рынка может быть хорошим вариантом для сбережения денег, которые вы отложили потратить позже. Например, если вы откладываете деньги на первоначальный взнос за дом, вы можете хранить эти средства на счете денежного рынка, который включает возможность выписки чеков. Когда вы будете готовы внести первоначальный взнос, вы можете просто выписать чек с этого счета (или запланировать банковский перевод).

Депозитные сертификаты

Депозитные счета — это срочные депозиты, по которым выплачиваются проценты в течение установленного периода. Общие сроки CD обычно варьируются от 28 дней до 60 месяцев. Но можно найти диски со сроками до 10 или 20 лет. Как правило, чем дольше срок, тем выше процентная ставка, которую вы можете заработать. Банки могут взимать штраф за снятие денег с компакт-диска до истечения срока его погашения.

Банки могут взимать штраф за снятие денег с компакт-диска до истечения срока его погашения.

Компакт-диски лучше подходят для экономии денег, которые, как вы знаете, вам не понадобятся до того, как счет станет зрелым. Например, вы можете использовать компакт-диск, чтобы сэкономить деньги на машину, которую вы планируете купить в ближайшие два года, или на свадьбу, до которой осталось 18 месяцев. Они менее ликвидны, чем сберегательные счета или счета денежного рынка.

Как выбрать банк

При выборе банка важно провести исследование. Начните с просмотра типов предлагаемых продуктов и услуг. В идеале вы хотите найти банк, который предлагает счета или услуги, которые вам нужны, будь то расчетный счет, сберегательный счет или кредит.

Затем рассмотрите проценты, которые вы можете заработать на депозитах при открытии нового сберегательного счета, депозитного счета или счета денежного рынка. Вы также можете посмотреть, предлагает ли банк проценты за проверку баланса, хотя это менее распространено.

Хотя банки могут выплачивать вкладчикам проценты, они также могут взимать с них комиссию. Наиболее распространенные сборы, которые вы можете платить банку, включают:

- Ежемесячные сборы за обслуживание

- Превышение комиссии за снятие средств

- Штрафы за досрочное снятие средств для счетов CD

- Комиссия за овердрафт или нехватку средств

- Комиссия за снятие средств в банкоматах вне сети

- Плата за замену дебетовой карты

- Кассовые чеки, заверенные чеки и сборы за денежные переводы

Вы можете избежать многих из этих комиссий, выбрав онлайн-банк, а не традиционный банк. Онлайн-банки, как правило, имеют более низкие накладные расходы, чем обычные банки, а это означает, что они могут передавать эти сбережения клиентам в виде более низких комиссий. По той же причине вы также можете найти более выгодные процентные ставки по депозитным счетам в онлайн-банках.

Наконец, обратите внимание на удобство и услуги, предлагаемые банком. Если вы выбираете обычный банк, сколько у него отделений? Легко ли они доступны там, где вы живете и работаете? Предлагает ли банк удобный онлайн- и мобильный банкинг?

Если вы выбираете обычный банк, сколько у него отделений? Легко ли они доступны там, где вы живете и работаете? Предлагает ли банк удобный онлайн- и мобильный банкинг?

При работе с онлайн-банком подумайте, есть ли у него надежное мобильное приложение. Можете ли вы получить доступ к своим счетам в банкомате, и если да, то будете ли вы платить комиссию? Задавая такие вопросы, вы можете сузить список банков.

Найдите лучшие онлайн-банки 2022 года

Учить больше

Bottom Line

Сравнивая банки, проверьте ассортимент предлагаемых продуктов и услуг, а также комиссионные и процентные ставки, которые они платят или взимают за получение кредита. Кроме того, помните об удобстве в отношении различных способов доступа к своим деньгам.

Найдите лучшие онлайн-банки 2022 года

Учить больше

Часто задаваемые вопросы (FAQ)

Как центральные банки управляют банковской отраслью?

Центральные банки управляют денежной индустрией страны и контролируют денежную массу. Например, когда экономика находится на грани перегрева, центральный банк может повысить процентные ставки, чтобы уменьшить заимствования и расходы. С другой стороны, если экономика вялая, центральный банк может снизить ставки, чтобы увеличить расходы и стимулировать заимствование.

Например, когда экономика находится на грани перегрева, центральный банк может повысить процентные ставки, чтобы уменьшить заимствования и расходы. С другой стороны, если экономика вялая, центральный банк может снизить ставки, чтобы увеличить расходы и стимулировать заимствование.

Как инвестиционные банки зарабатывают деньги?

Инвестиционные банки могут зарабатывать деньги, взимая плату за свои услуги и получая комиссионные при продаже определенных продуктов. Например, инвестиционная компания может получать комиссию за продажу определенного типа взаимных фондов инвесторам.

Где лучше всего хранить деньги?

Лучший банк для банковских операций — это тот, который предлагает продукты и услуги, наиболее соответствующие вашим потребностям. Например, если вам нужен текущий счет без ежемесячной платы или сберегательный счет, который предлагает высококонкурентный APY, вы можете выбрать онлайн-банк вместо традиционного банка. Но если вам нужен или вы предпочитаете доступ к банковскому отделению, вы можете вместо этого выбрать обычный банк.

Какой тип банковского счета лучше всего подходит для повседневных операций?

Текущий счет предназначен для повседневных финансовых транзакций, включая депонирование зарплаты, оплату счетов, перевод денег и совершение покупок с помощью привязанной дебетовой карты. Текущие счета могут дать вам гибкость в управлении и доступе к вашим деньгам, хотя важно найти тот, который предлагает наилучшее сочетание функций и низкие комиссии.

Эта статья была полезной?

Оцените эту статью

★

★

★

★

★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Я независимый финансовый журналист и регулярно публикую статьи в U. S. News и CreditCards.com. Я писал для Life + Money от Citi, Bankrate и The Balance, среди прочих. Вы можете найти меня в LinkedIn или подписаться на меня в Twitter @seemomwrite.

S. News и CreditCards.com. Я писал для Life + Money от Citi, Bankrate и The Balance, среди прочих. Вы можете найти меня в LinkedIn или подписаться на меня в Twitter @seemomwrite.

Управляющий редактор отдела глобальных данных и автоматизации Forbes Advisor. Митч имеет более чем десятилетний опыт работы редактором по личным финансам, писателем и контент-стратегом. До прихода в Forbes Advisor Митч работал на нескольких сайтах, включая Bankrate, Investopedia, Interest, PrimeRates и FlexJobs.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Во-первых, , мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте.