Возврат налога при рефинансировании ипотечного кредита: Как получить налоговый вычет при рефинансировании ипотеки — документы, инструкция, причины отказа

Содержание

Как рефинансировать ипотеку и не потерять право на налоговый вычет? в 2022 году

Владельцы жилплощади, взятой в ипотеку, часто переплачивают за нее довольно много. Право на налоговый вычет в таком случае является хорошим шансом возвратить себе небольшую сумму, которая была потрачена на выкуп недвижимости. Даже при рефинансировании ипотечного кредита право возврата налога в виде оплаченных процентов по кредиту сохраняется. Но этот процесс имеет некоторые юридические особенности и может потеряться. Если вы хотите сохранить налоговый вычет, уделите 10 минут прочтению этого материала.

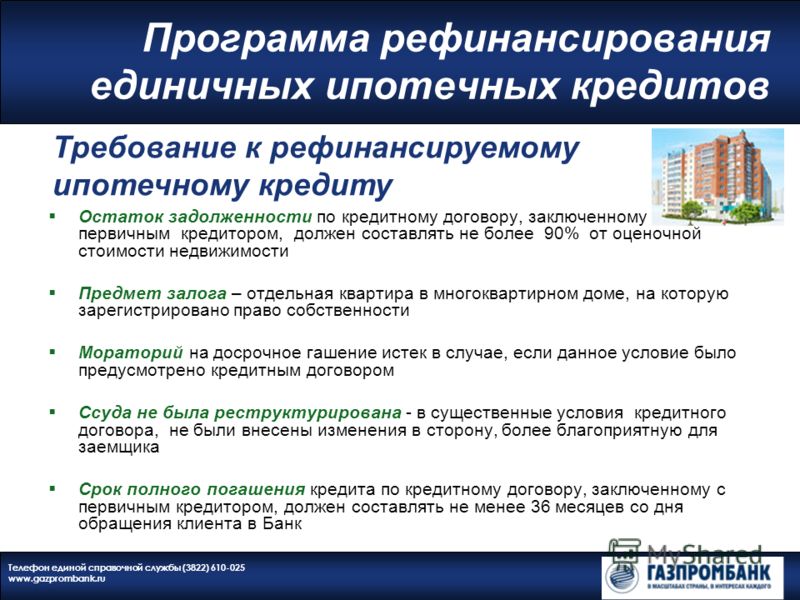

Что такое рефинансирование?

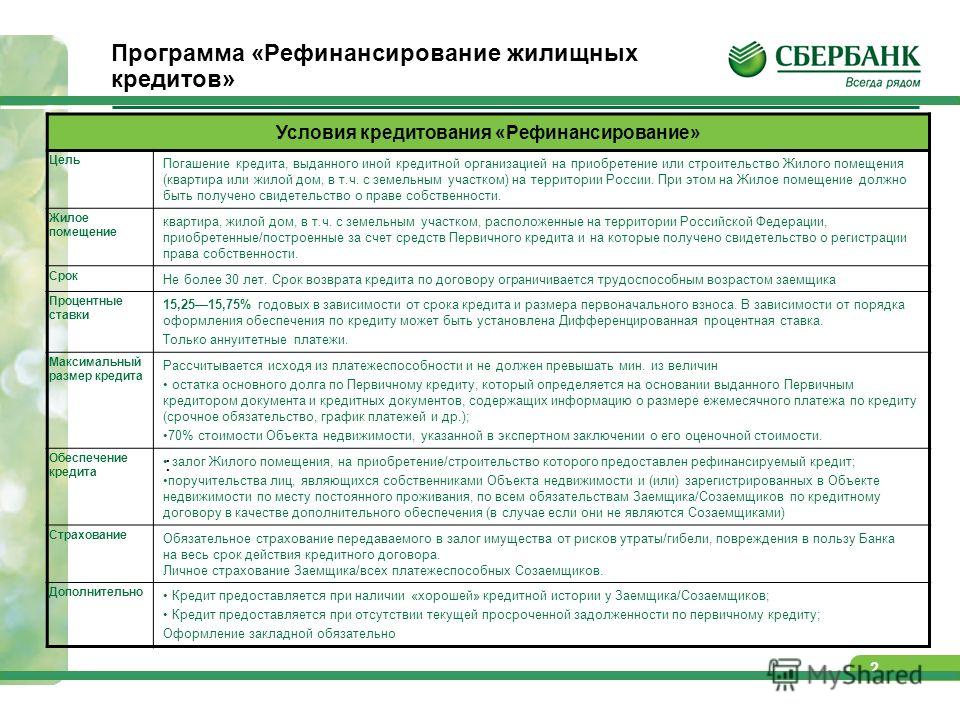

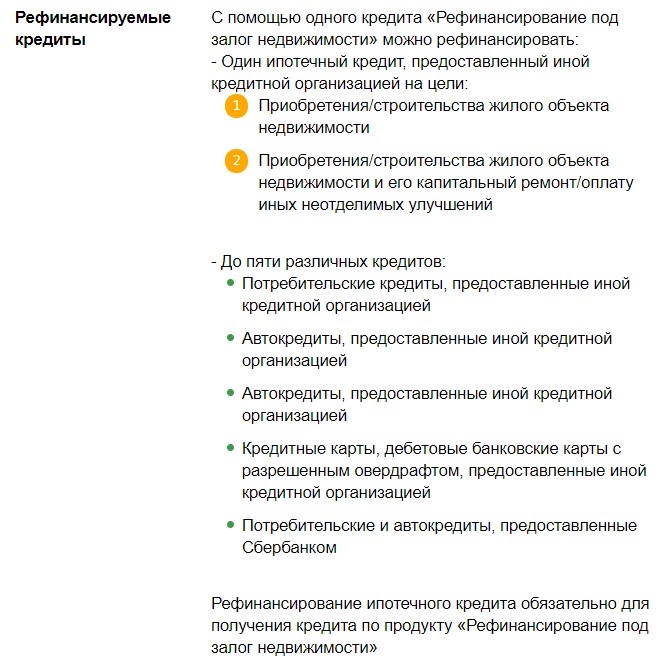

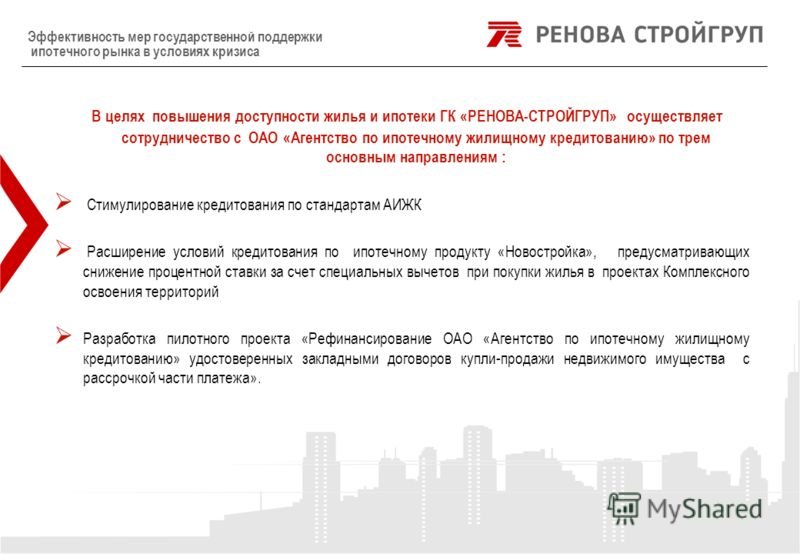

Рефинансирование ипотечного кредита — это процедура, позволяющая сэкономить некоторую сумму денежных средств на процентах, повысить сумму кредита и т.д.

После завершения процесса вам предоставляется более выгодный по ставке кредит, а предыдущий покрывается за счёт выданных средств. Этот инструмент позволяет снизить проценты по кредиту, поэтому желающих провести рефинансирование предостаточно. Часто рефинансирование ипотеки происходит в другом банке, поскольку конкуренты часто предлагают проценты лучше. Но если ваш банк согласился на повторное рефинансирование на нужных вам условиях, тогда это замечательно.

Часто рефинансирование ипотеки происходит в другом банке, поскольку конкуренты часто предлагают проценты лучше. Но если ваш банк согласился на повторное рефинансирование на нужных вам условиях, тогда это замечательно.

Рефинансируем ипотеку: пошаговая инструкция

Перекредитование ипотеки проходит так:

-

Подача заявления на рефинансирование в банковское учреждение. -

Ожидание одобрения. -

Прохождение процедуры оформления ипотеки в новом банке. -

Погашение долгового обязательства в первом банке.

Нюансы оформления налогового вычета

Покупая жильё в ипотеку, каждый человек может вернуть некоторую сумму денежных средств. Для этого вам понадобится подать в налоговую всю документацию по 1 и 2 кредиту:

-

залоговые на квартиру; -

договора ипотеки и рефинансирования; -

оценку жилплощади; -

документ с рабочего места и т. д.

д.

Узнать полный список документов вы можете, обратившись с запросом в ФНС по месту регистрации. Исходя из правил, налоговая выполнит проверку в течение 3 месяцев, а ещё месяц выделит на начисление денежных средств на личный счёт налогоплательщика, который претендует на налоговые выплаты. Поэтому главный совет: наберитесь терпения.

Комплексный ремонт квартир под ключ

Всё включено

В стоимость ремонта входит всё: работы, материалы, документы.Без вашего участия

После согласования проекта мы беспокоим хозяев только при сдаче ремонта.Цена известна заранее

Стоимость ремонта фиксируется в договоре.Фиксированный срок ремонта

Ремонт квартиры под ключ за 3,5 месяца. Срок закреплен в договоре.

Подробнее о Сделано

Люди, уже оформлявшие эту льготу, отмечают, что такой пакет потребуется только при первой подаче. Во втором и последующих случаях оформление налогового вычета будет намного легче.

Во втором и последующих случаях оформление налогового вычета будет намного легче.

Как сохранить право на налоговый вычет при рефинансировании ипотечного кредита?

Чтобы сохранить право на возврат денег, серьезно отнеситесь к сбору и подаче документов. ФНС постановила, что число перекредитования не ограничивается. Проходить через данную программу можно неограниченное количество раз.

Однако, выдача нового кредита должна быть для погашения первого займа. Этот момент должен быть зафиксирован документально в новом соглашении. Существует ряд обязательств, при которых эта возможность утрачивается. Маленькая юридическая неточность при оформлении нового кредита — и крупной суммы денежных средств вам не видать.

Вам нужен ремонт?

Мы отремонтировали уже больше 500 квартир, с удовольствием поможем и вам

Узнать стоимость ремонта

Когда в рефинансировании могут отказать?

Отказ в выдаче налогового вычета будет осуществляться в следующих ситуациях:

-

Если в договоре не указана такая цель кредита, как рефинансирование ипотеки. В этом случае есть решение. Обращаясь в банковское учреждение, попросите прочитать типовой договор, в котором уточните, как именно прописывается цель кредита. Если же такое все же случилось, возьмите у сотрудников документ для налоговой, чтобы у контролирующего специалиста из инспекции не было причин для отказа.

В этом случае есть решение. Обращаясь в банковское учреждение, попросите прочитать типовой договор, в котором уточните, как именно прописывается цель кредита. Если же такое все же случилось, возьмите у сотрудников документ для налоговой, чтобы у контролирующего специалиста из инспекции не было причин для отказа.

-

Если в последнем соглашении отсутствуют ссылки на первый и все дальнейшие ипотечные договора, которые тоже необходимо направить на погашение долга.

Матвыгода и рефинансирование: как не допустить переплат?

В ряде ситуаций налоговая может отказать в запросе и даже начислить налог на материальную выгоду в количестве 35% от суммы ежемесячного дохода. Такое может произойти:

-

При перерасчёте долларов или евро в рубли, при котором списывается часть суммы. -

При реструктуризации рублевой ипотеки за счёт государства.

-

Если разница между процентной ставкой первого и последнего кредита составляет более 30%.

Важно! Сэкономленные проценты облагаются налогом в 35%, а списанный долг — 13%. И если подоходный можно частично возвратить, то налог на матвыгоду не подлежит возврату.

Существует несколько законных методов, которые позволяют не оплачивать налог на матвыгоду. Но для этого необходимо иметь соответствующие навыки в этой сфере, знать лазейки в налоговом и российском законодательстве.

Полноправно сэкономленные деньги вы сможете потратить позже на комплексный ремонт. Сотрудники добросовестной компании, работающей «под ключ», сделают всю работу без вашего участия. Вам нужно только определиться с материалами и другими моментами, заключить договор и отдать ключи. По окончанию ремонта вам не придется даже убираться, заезжайте и живите!

Как рефинансирование влияет на ваши налоги?

Влияет ли рефинансирование на налоги?

К сожалению, здесь нет однозначного ответа. Рефинансирование может повлиять или не повлиять на ваши налоги, в зависимости от того, какой тип рефинансирования вы использовали и как вы подаете документы.

Рефинансирование может повлиять или не повлиять на ваши налоги, в зависимости от того, какой тип рефинансирования вы использовали и как вы подаете документы.

Как правило, ваша ипотека влияет на ваши налоги только в том случае, если вы детализируете свои отчисления.

И, если вы использовали простое рефинансирование на основе процентной ставки и срока, налоговых последствий, скорее всего, не будет. Рефинансирование с обналичкой может иметь некоторую сумму, но вам не придется платить подоходный налог с капитала, который вы обналичили. Вот что вы должны знать.

The Mortgage Reports не является налоговым сайтом. Эта информация предназначена только для общего ознакомления. Проконсультируйтесь с налоговым специалистом о вашей конкретной ситуации.

В этой статье (Перейти к…)

- Примечания о вычетах

- Рефинансирование наличными

- Ставка и срок рефинансирования

- Вторая ипотека

- Налоги на недвижимость

- Возможные налоговые вычеты

Справка об ипотечных налоговых вычетах

Ссуды на рефинансирование рассматриваются как другие ипотечные ссуды, когда речь идет о ваших налогах. Вы можете вычесть определенные расходы, такие как проценты по ипотеке, , но только если вы перечислите свои вычеты по пунктам. Если вы воспользуетесь стандартным вычетом (что делает большинство заявителей), то рефинансирование вашей ипотеки так или иначе не повлияет на ваши налоги.

Вы можете вычесть определенные расходы, такие как проценты по ипотеке, , но только если вы перечислите свои вычеты по пунктам. Если вы воспользуетесь стандартным вычетом (что делает большинство заявителей), то рефинансирование вашей ипотеки так или иначе не повлияет на ваши налоги.

По данным Центра налоговой политики, только 31% налогоплательщиков США перечислили свои отчисления в 2017 году. И еще меньше сделали это в 2018 году после принятия нового налогового законодательства. Веб-сайт smartasset подсчитал: «В 2017 году 47,1 миллиона налогоплательщиков перечислили вычеты по статьям по сравнению с 15,3 миллионами в 2018 году».

Так влияет ли рефинансирование на налоги? Только для относительно небольшого числа налогоплательщиков. И, как правило, немного.

Налоговые последствия рефинансирования вывода денежных средств

Начнем с того, что развеем одно распространенное заблуждение. Вы не платите налоги с суммы, которую вы заняли с помощью рефинансирования наличными . Служба внутренних доходов (IRS) рассматривает денежные средства от вашего рефинансирования наличными как кредит, а не налогооблагаемый доход. Так вы не будете платить подоходный налог.

Служба внутренних доходов (IRS) рассматривает денежные средства от вашего рефинансирования наличными как кредит, а не налогооблагаемый доход. Так вы не будете платить подоходный налог.

Вы не платите подоходный налог, когда берете кредит на покупку автомобиля или подписываетесь на другие виды кредитов, потому что получаемая вами стоимость не является доходом. Его нужно возвращать с процентами. И то же самое касается рефинансирования наличными.

Для получения полной информации вам следует загрузить и прочитать Публикацию 936 — Вычет процентов по ипотеке с веб-сайта IRS и проверить наличие обновлений здесь.

Но вот общий обзор налоговых правил, которые обычно применяются к рефинансированию наличными для тех, кто детализирует вычеты.

Вычет процентов по ипотеке

До принятия Закона о снижении налогов и занятости от 2017 года вы обычно могли вычесть все проценты по ипотеке. Но этот закон изменил ситуацию со многими вычетами, связанными с ипотекой.

Если вы используете доходы от рефинансирования наличными для чего-либо, кроме ремонта дома, вы не можете вычесть проценты по этой части ипотеки.

Приемлемые улучшения включают в себя все, что должно увеличить стоимость вашего дома, например, пристройку, вспомогательную жилую конструкцию во дворе, повышение энергоэффективности, новую систему HVAC или замену крыши на что-то более прочное.

Но они не включают текущий ремонт и техническое обслуживание. Таким образом, совершенно новая крыша или система HVAC могут повысить ценность вашего дома. Но замена сломанной плитки или починка вашего старого HVAC не в счет.

Вычет за дисконтные баллы

Некоторые люди доплачивают при закрытии, чтобы купить себе более низкую ставку по ипотечному кредиту. Если вы это сделаете, вы покупаете «дисконтные баллы». И раньше вы могли вычесть их полную стоимость в конце налогового года, в течение которого вы их купили.

Но теперь вы должны вычитать эти баллы «пропорционально» (равными частями) в течение срока действия кредита. Итак, если у вас есть 30-летний кредит, вы будете вычитать одну тридцатую часть стоимости каждый год. При 15-летнем кредите вы вычитаете одну пятнадцатую стоимости каждый год.

Итак, если у вас есть 30-летний кредит, вы будете вычитать одну тридцатую часть стоимости каждый год. При 15-летнем кредите вы вычитаете одну пятнадцатую стоимости каждый год.

Также обратите внимание, что если вы включили стоимость дисконтных баллов в баланс кредита, а не внесли предоплату, то вы не можете вычесть эти расходы отдельно.

Домашний офис

Если вы владеете собственным бизнесом или состоите в партнерстве и строите пристройку к своему дому, которая будет использоваться исключительно в качестве домашнего офиса, вы можете получить проценты по ипотеке и другие вычеты.

Есть несколько правил. Так что смотрите полную информацию на веб-сайте IRS.

Арендное имущество

Если вы арендодатель, рефинансирующий сдаваемое в аренду имущество, правила совсем другие. Согласно Rocket Mortgage, вы обычно можете вычесть более широкий спектр расходов, включая ремонт дома, расходы на закрытие, проценты и страховку, которые вы платите, из своего дохода в качестве коммерческих расходов.

Налоговые последствия рефинансирования по ставкам и срокам

Маловероятно, что в результате рефинансирования по ставке и сроку возникнут налоговые последствия. (Это любое рефинансирование, при котором вы не получаете кэшбэк при закрытии.)

Вы по-прежнему не сможете вычесть расходы на закрытие. Но у вас должна быть возможность вычесть все ваши проценты по ипотеке (если вы перечислите свои налоги), потому что вы не заняли больше денег.

Если вы решите купить баллы со скидкой, правила будут такими же, как и для рефинансирования наличными: вы вычитаете их ежегодно в течение срока действия ипотечного кредита, согласно интуиции, компании, стоящей за turbotax.

Налоговые последствия второй ипотеки

Предположим, вы выбираете вторую ипотеку (кредит под залог дома или кредитную линию под залог дома (HELOC)) вместо рефинансирования наличными. Можно ли еще вычесть проценты по ипотеке?

Опять же, это зависит от того, на что вы используете деньги. Если вы купите или значительно улучшите дом, вы, вероятно, сможете. Но если вы берете взаймы для других целей (медицинские счета, отпуск, свадьба… что угодно), вы почти наверняка этого не сделаете.

Если вы купите или значительно улучшите дом, вы, вероятно, сможете. Но если вы берете взаймы для других целей (медицинские счета, отпуск, свадьба… что угодно), вы почти наверняка этого не сделаете.

Публикация IRS 936 — Вычет процентов по ипотечному кредиту дает полную информацию.

Приведет ли рефинансирование к росту моих налогов на недвижимость?

Нет, рефинансирование не окажет прямого влияния на ваши налоги на недвижимость — даже если вы получите новую, более высокую оценку при рефинансировании. Это связано с тем, что ваши налоги на недвижимость оцениваются вашим местным налоговым органом на основе его собственной оценки стоимости вашего дома. На это не повлияет оценка вашего ипотечного оценщика.

Однако, если оценка кредитора показывает, что ваш дом стоит намного больше, чем считает ваш налоговый орган, это может быть признаком того, что вы живете в месте с быстро растущими ценами на недвижимость. Так что в следующем году вы можете рассчитывать на повышение налога на недвижимость. Но это исключительно из-за инфляции цен на жилье.

Но это исключительно из-за инфляции цен на жилье.

Какие затраты на рефинансирование не облагаются налогом?

Если вы не являетесь арендодателем, рефинансирующим сдаваемое в аренду имущество, вы, как правило, не сможете вычесть какие-либо из ваших расходов на закрытие. Единственным исключением являются необязательные дисконтные баллы, приобретаемые для снижения вашего тарифа.

И в настоящее время вы не можете вычесть все эти баллы в конце налогового года при рефинансировании. Вместо этого вы можете вычитать их ежегодно в течение всего срока действия кредита. Таким образом, вы можете вычитать одну тридцатую часть стоимости каждый год, если у вас есть 30-летняя ипотека. И один пятнадцатый, если у вас 15-летний.

Опять же, это применимо только в том случае, если вы перечисляете свои налоговые вычеты постатейно (но не в случае стандартного вычета).

Сколько процентов по ипотеке не облагается налогом?

Вы можете вычесть все проценты по ипотеке — до 750 000 долларов за недвижимость — если вы использовали кредит для покупки дома или его существенного улучшения. Любые такие улучшения должны увеличивать его ценность.

Любые такие улучшения должны увеличивать его ценность.

Но вы не сможете вычесть проценты по ипотеке из любой части вашего кредита, которую вы использовали для других целей.

Таким образом, если вы получили рефинансирование наличными и потратили деньги на консолидацию долга, открытие бизнеса, финансирование свадьбы или отпуска или на любые другие цели, не связанные с улучшением дома, вы не сможете вычесть эту сумму. интерес.

Итак, мы вернулись к нашему первоначальному основному вопросу: влияет ли рефинансирование на налоги?

Крайне маловероятно, что это окажет какое-либо влияние, если все, что вы делаете, — это рефинансирование по процентной ставке и сроку. И для большинства последствия рефинансирования наличными, вероятно, будут незначительными.

Самое главное, если вы берете наличные, это то, что вы не сможете вычесть проценты на дополнительную сумму, которую вы заняли, если только вы не потратили ее на улучшения дома, которые увеличили стоимость этого дома. .

.

The Mortgage Reports не является налоговым сайтом. Эта информация предназначена только для общего ознакомления. Проконсультируйтесь с налоговым специалистом о вашей конкретной ситуации.

Как рефинансирование влияет на ваши налоги?

Влияет ли рефинансирование на налоги?

К сожалению, здесь нет однозначного ответа. Рефинансирование может повлиять или не повлиять на ваши налоги, в зависимости от того, какой тип рефинансирования вы использовали и как вы подаете документы.

Как правило, ваша ипотека влияет на ваши налоги только в том случае, если вы детализируете свои отчисления.

И, если вы использовали простое рефинансирование на основе процентной ставки и срока, налоговых последствий, скорее всего, не будет. Рефинансирование с обналичкой может иметь некоторую сумму, но вам не придется платить подоходный налог с капитала, который вы обналичили. Вот что вы должны знать.

The Mortgage Reports не является налоговым сайтом. Эта информация предназначена только для общего ознакомления. Проконсультируйтесь с налоговым специалистом о вашей конкретной ситуации.

Эта информация предназначена только для общего ознакомления. Проконсультируйтесь с налоговым специалистом о вашей конкретной ситуации.

В этой статье (Перейти к…)

- Примечания о вычетах

- Рефинансирование наличными

- Ставка и срок рефинансирования

- Вторая ипотека

- Налоги на недвижимость

- Возможные налоговые вычеты

Справка об ипотечных налоговых вычетах

Ссуды на рефинансирование рассматриваются как другие ипотечные ссуды, когда речь идет о ваших налогах. Вы можете вычесть определенные расходы, такие как проценты по ипотеке, , но только если вы перечислите свои вычеты по пунктам. Если вы воспользуетесь стандартным вычетом (что делает большинство заявителей), то рефинансирование вашей ипотеки так или иначе не повлияет на ваши налоги.

По данным Центра налоговой политики, только 31% налогоплательщиков США перечислили свои отчисления в 2017 году. И еще меньше сделали это в 2018 году после принятия нового налогового законодательства. Веб-сайт smartasset подсчитал: «В 2017 году 47,1 миллиона налогоплательщиков перечислили вычеты по статьям по сравнению с 15,3 миллионами в 2018 году».

И еще меньше сделали это в 2018 году после принятия нового налогового законодательства. Веб-сайт smartasset подсчитал: «В 2017 году 47,1 миллиона налогоплательщиков перечислили вычеты по статьям по сравнению с 15,3 миллионами в 2018 году».

Так влияет ли рефинансирование на налоги? Только для относительно небольшого числа налогоплательщиков. И, как правило, немного.

Налоговые последствия рефинансирования вывода денежных средств

Начнем с того, что развеем одно распространенное заблуждение. Вы не платите налоги с суммы, которую вы заняли с помощью рефинансирования наличными . Служба внутренних доходов (IRS) рассматривает денежные средства от вашего рефинансирования наличными как кредит, а не налогооблагаемый доход. Так вы не будете платить подоходный налог.

Вы не платите подоходный налог, когда берете кредит на покупку автомобиля или подписываетесь на другие виды кредитов, потому что получаемая вами стоимость не является доходом. Его нужно возвращать с процентами. И то же самое касается рефинансирования наличными.

Его нужно возвращать с процентами. И то же самое касается рефинансирования наличными.

Для получения полной информации вам следует загрузить и прочитать Публикацию 936 — Вычет процентов по ипотеке с веб-сайта IRS и проверить наличие обновлений здесь.

Но вот общий обзор налоговых правил, которые обычно применяются к рефинансированию наличными для тех, кто детализирует вычеты.

Вычет процентов по ипотеке

До принятия Закона о снижении налогов и занятости от 2017 года вы обычно могли вычесть все проценты по ипотеке. Но этот закон изменил ситуацию со многими вычетами, связанными с ипотекой.

Если вы используете доходы от рефинансирования наличными для чего-либо, кроме ремонта дома, вы не можете вычесть проценты по этой части ипотеки.

Приемлемые улучшения включают в себя все, что должно увеличить стоимость вашего дома, например, пристройку, вспомогательную жилую конструкцию во дворе, повышение энергоэффективности, новую систему HVAC или замену крыши на что-то более прочное.

Но они не включают текущий ремонт и техническое обслуживание. Таким образом, совершенно новая крыша или система HVAC могут повысить ценность вашего дома. Но замена сломанной плитки или починка вашего старого HVAC не в счет.

Вычет за дисконтные баллы

Некоторые люди доплачивают при закрытии, чтобы купить себе более низкую ставку по ипотечному кредиту. Если вы это сделаете, вы покупаете «дисконтные баллы». И раньше вы могли вычесть их полную стоимость в конце налогового года, в течение которого вы их купили.

Но теперь вы должны вычитать эти баллы «пропорционально» (равными частями) в течение срока действия кредита. Итак, если у вас есть 30-летний кредит, вы будете вычитать одну тридцатую часть стоимости каждый год. При 15-летнем кредите вы вычитаете одну пятнадцатую стоимости каждый год.

Также обратите внимание, что если вы включили стоимость дисконтных баллов в баланс кредита, а не внесли предоплату, то вы не можете вычесть эти расходы отдельно.

Домашний офис

Если вы владеете собственным бизнесом или состоите в партнерстве и строите пристройку к своему дому, которая будет использоваться исключительно в качестве домашнего офиса, вы можете получить проценты по ипотеке и другие вычеты.

Есть несколько правил. Так что смотрите полную информацию на веб-сайте IRS.

Арендное имущество

Если вы арендодатель, рефинансирующий сдаваемое в аренду имущество, правила совсем другие. Согласно Rocket Mortgage, вы обычно можете вычесть более широкий спектр расходов, включая ремонт дома, расходы на закрытие, проценты и страховку, которые вы платите, из своего дохода в качестве коммерческих расходов.

Налоговые последствия рефинансирования по ставкам и срокам

Маловероятно, что в результате рефинансирования по ставке и сроку возникнут налоговые последствия. (Это любое рефинансирование, при котором вы не получаете кэшбэк при закрытии.)

Вы по-прежнему не сможете вычесть расходы на закрытие. Но у вас должна быть возможность вычесть все ваши проценты по ипотеке (если вы перечислите свои налоги), потому что вы не заняли больше денег.

Но у вас должна быть возможность вычесть все ваши проценты по ипотеке (если вы перечислите свои налоги), потому что вы не заняли больше денег.

Если вы решите купить баллы со скидкой, правила будут такими же, как и для рефинансирования наличными: вы вычитаете их ежегодно в течение срока действия ипотечного кредита, согласно интуиции, компании, стоящей за turbotax.

Налоговые последствия второй ипотеки

Предположим, вы выбираете вторую ипотеку (кредит под залог дома или кредитную линию под залог дома (HELOC)) вместо рефинансирования наличными. Можно ли еще вычесть проценты по ипотеке?

Опять же, это зависит от того, на что вы используете деньги. Если вы купите или значительно улучшите дом, вы, вероятно, сможете. Но если вы берете взаймы для других целей (медицинские счета, отпуск, свадьба… что угодно), вы почти наверняка этого не сделаете.

Публикация IRS 936 — Вычет процентов по ипотечному кредиту дает полную информацию.

Приведет ли рефинансирование к росту моих налогов на недвижимость?

Нет, рефинансирование не окажет прямого влияния на ваши налоги на недвижимость — даже если вы получите новую, более высокую оценку при рефинансировании. Это связано с тем, что ваши налоги на недвижимость оцениваются вашим местным налоговым органом на основе его собственной оценки стоимости вашего дома. На это не повлияет оценка вашего ипотечного оценщика.

Это связано с тем, что ваши налоги на недвижимость оцениваются вашим местным налоговым органом на основе его собственной оценки стоимости вашего дома. На это не повлияет оценка вашего ипотечного оценщика.

Однако, если оценка кредитора показывает, что ваш дом стоит намного больше, чем считает ваш налоговый орган, это может быть признаком того, что вы живете в месте с быстро растущими ценами на недвижимость. Так что в следующем году вы можете рассчитывать на повышение налога на недвижимость. Но это исключительно из-за инфляции цен на жилье.

Какие затраты на рефинансирование не облагаются налогом?

Если вы не являетесь арендодателем, рефинансирующим сдаваемое в аренду имущество, вы, как правило, не сможете вычесть какие-либо из ваших расходов на закрытие. Единственным исключением являются необязательные дисконтные баллы, приобретаемые для снижения вашего тарифа.

И в настоящее время вы не можете вычесть все эти баллы в конце налогового года при рефинансировании. Вместо этого вы можете вычитать их ежегодно в течение всего срока действия кредита. Таким образом, вы можете вычитать одну тридцатую часть стоимости каждый год, если у вас есть 30-летняя ипотека. И один пятнадцатый, если у вас 15-летний.

Вместо этого вы можете вычитать их ежегодно в течение всего срока действия кредита. Таким образом, вы можете вычитать одну тридцатую часть стоимости каждый год, если у вас есть 30-летняя ипотека. И один пятнадцатый, если у вас 15-летний.

Опять же, это применимо только в том случае, если вы перечисляете свои налоговые вычеты постатейно (но не в случае стандартного вычета).

Сколько процентов по ипотеке не облагается налогом?

Вы можете вычесть все проценты по ипотеке — до 750 000 долларов за недвижимость — если вы использовали кредит для покупки дома или его существенного улучшения. Любые такие улучшения должны увеличивать его ценность.

Но вы не сможете вычесть проценты по ипотеке из любой части вашего кредита, которую вы использовали для других целей.

Таким образом, если вы получили рефинансирование наличными и потратили деньги на консолидацию долга, открытие бизнеса, финансирование свадьбы или отпуска или на любые другие цели, не связанные с улучшением дома, вы не сможете вычесть эту сумму.

д.

д.

В этом случае есть решение. Обращаясь в банковское учреждение, попросите прочитать типовой договор, в котором уточните, как именно прописывается цель кредита. Если же такое все же случилось, возьмите у сотрудников документ для налоговой, чтобы у контролирующего специалиста из инспекции не было причин для отказа.

В этом случае есть решение. Обращаясь в банковское учреждение, попросите прочитать типовой договор, в котором уточните, как именно прописывается цель кредита. Если же такое все же случилось, возьмите у сотрудников документ для налоговой, чтобы у контролирующего специалиста из инспекции не было причин для отказа.