Взять кредит кредитной картой: Кредитная карта без отказа — взять кредитную карту без отказа в Хоум Кредит Банке

Содержание

Личный кредит против кредитной карты: что подходит именно вам?

Если вам нужно занять деньги, чтобы консолидировать долг или покрыть расходы, есть несколько проверенных способов. Для многих людей решение сводится к личному кредиту против кредитной карты. Итак, как узнать, какой из них подходит именно вам?

Как кредитные карты, так и потребительские кредиты могут дать вам быстрый приток денег, но у каждого варианта есть свои плюсы, минусы и соображения. Прежде чем брать кредит, вот что вам нужно знать.

Во-первых, что такое личный кредит?

Большинство из нас знает все о кредитных картах, но потребительские кредиты могут быть для вас в новинку. Личный кредит позволяет вам занимать деньги по разным причинам, включая консолидацию долга, неотложные расходы и ремонт дома. Вы можете получить персональный кредит в банке, кредитном союзе или онлайн-кредиторе. Условия и требования варьируются в зависимости от источника кредита и вашего собственного финансового профиля.

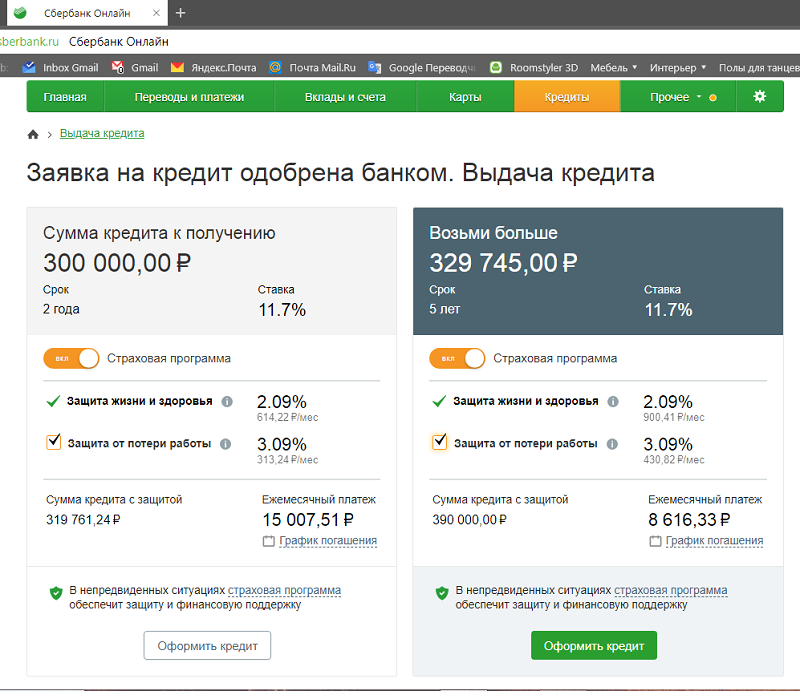

Личный кредит работает почти так же, как автомобильный, ипотечный и студенческий кредиты. Вы подаете заявку на желаемую сумму, и кредитор использует ваш кредитный отчет и историю, чтобы определить, имеете ли вы право и по какой процентной ставке. Вообще говоря, чем лучше ваш кредит, тем ниже будет ваша процентная ставка и тем больше вы сэкономите на общих процентах. Затем вы погашаете кредит ежемесячными платежами, пока долг не будет погашен.

Есть несколько видов потребительских кредитов. Например, некоторые кредиторы не требуют проверки кредитоспособности. Эти кредиты, как правило, меньше и имеют очень высокие процентные ставки. Существуют также кредиты под залог автомобиля, которые представляют собой краткосрочные кредиты, которые используют ваше право собственности на автомобиль в качестве залога. Эти кредиты также, как правило, имеют очень высокие процентные ставки. Тем не менее, одним из наиболее распространенных типов личного кредита является необеспеченный кредит или не обеспеченный залогом, и обычно требуется проверка кредитоспособности.

Потребительский кредит по сравнению с кредитной картой

Хотя все ситуации разные, вот общее практическое правило при выборе между двумя вариантами:

Частные кредиты обычно лучше для более крупных расходов для погашения которых требуется больше времени . Кредитные карты обычно лучше подходят для небольших расходов , которые могут быть относительно быстро оплачены . Это связано с тем, что кредитные карты, как правило, имеют более высокие процентные ставки, чем личные кредиты, поэтому сохранение баланса на карте в течение длительного времени может быть дорогостоящим.

Однако всегда есть исключения, плюс несколько важных факторов, которые необходимо учитывать.

Плюсы и минусы потребительских кредитов

- Тратьте меньше. Личные кредиты, как правило, имеют более низкие процентные ставки, чем кредитные карты, за исключением 0% начальных годовых карт 1 . Ваша процентная ставка будет зависеть от вашего кредитного профиля.

- Избавиться от искушения. В отличие от кредитной карты, личные кредиты не позволяют вам постоянно занимать больше денег. Пока вы делаете платежи вовремя, вы точно знаете, когда погасите долг.

- Кредит на сборку. Как кредитные карты, так и персональные кредиты могут помочь вам увеличить кредит, если вы каждый раз будете вносить платежи вовремя. Использование личного кредита для погашения задолженности по кредитной карте имеет дополнительный бонус в виде снижения коэффициента использования вашего кредита (процента доступного кредита, который вы использовали), что может повысить ваш кредитный рейтинг. Имейте в виду, что это работает только в том случае, если вы держите кредитную карту открытой и сопротивляетесь желанию использовать ее снова.

- Фиксированная ставка. Личные кредиты обычно предлагают фиксированную процентную ставку, что означает, что ваш платеж не изменится в течение долгого времени. (Примечание: просроченные платежи или другие сборы могут изменить стоимость кредита с фиксированной процентной ставкой).

- Высшие платежи. Поскольку потребительский кредит имеет установленный срок (например, 36 месяцев), он обычно требует более высоких минимальных платежей, чем кредитная карта. Людям с ограниченным располагаемым доходом может быть труднее справиться с более высокими ежемесячными платежами по личному кредиту.

- Сборы и штрафы. Некоторые потребительские кредиты взимают плату за выдачу или аванс, а также штрафы за досрочное погашение (начисляются за уплату сверх минимальной суммы). Спросите кредитора об этих и других потенциальных обвинениях.

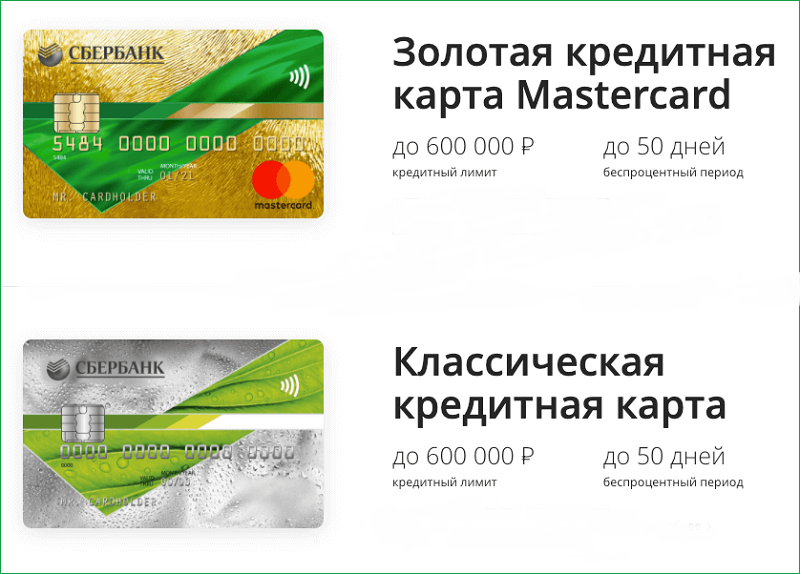

Плюсы и минусы кредитных карт

- Легкий доступ. Если у вас уже есть кредитная карта с доступными средствами, вы можете взять кредит немедленно. Что касается новых кредитных карт, процесс подачи заявки, как правило, менее обременительный, чем процесс личного кредита, хотя это меняется, поскольку некоторые современные кредиторы теперь предлагают простые онлайн-приложения и даже мобильные приложения.

- Вступительные предложения. Многие компании предлагают начальные ставки 0% на новые карты или переводы остатка, поэтому, если вы можете погасить остаток в течение этого периода времени (обычно 6-12 месяцев), вы можете вообще не платить проценты.

- Кредит на ремонт. Если ваша кредитная история в плохом состоянии, вам может быть проще претендовать на получение обеспеченной кредитной карты (та, которая требует залога наличными в качестве залога), чем на необеспеченную карту или личный кредит. Своевременно вносите платежи, чтобы повысить свой балл за реальную сделку.

- Изменения скорости. Многие кредитные карты имеют переменные процентные ставки, что означает, что ставка привязана к другой процентной ставке (например, основной ставке) и может повышаться со временем, включая ваши платежи и общую стоимость процентов. Даже кредитные карты с фиксированной процентной ставкой могут увеличить свои процентные ставки, если вы делаете просроченные платежи (условия зависят от эмитента).

- Оплата наличными. Если вам нужны наличные деньги, вы обычно платите дополнительную комиссию за выдачу наличных по кредитной карте.

- Непрерывное искушение. Если вы не разрежете карту или у вас может возникнуть соблазн продолжить накапливать баланс, что затруднит завершение цикла долга.

Потребительский кредит или кредитная карта: как выбрать

Все еще не уверены, какой из них подходит именно вам? Вот несколько вопросов, которые следует задать себе:

- Сколько вам нужно занять? Меньшая сумма обычно быстрее выплачивается, что делает кредитную карту удобным вариантом (особенно если у вас уже есть карта с доступными средствами).

- Сколько времени вам понадобится, чтобы погасить долг? Если это больше, чем несколько месяцев, личный кредит может сэкономить вам деньги. Сравнить стоимость каждого варианта можно с помощью калькулятора погашения кредита.

- Насколько хорош ваш кредит? Имея отличную кредитную историю, вы можете получить более низкую ставку по личному кредиту, но вы также можете претендовать на 0% вводной годовой процентной ставки по новой кредитной карте.

Опять же, кредитный калькулятор может помочь вам выяснить, какой маршрут сэкономит вам больше всего.

Опять же, кредитный калькулятор может помочь вам выяснить, какой маршрут сэкономит вам больше всего. - Вам нужны наличные? Помните, что при выдаче наличных по кредитной карте обычно взимается дополнительная комиссия.

- Вы склонны к перерасходу средств? Если вам трудно сопротивляться искушению, кредитная карта может держать вас в долговом цикле.

Как видите, нет универсального ответа на дебаты о личном кредите и долге по кредитной карте. Потратив время на изучение вариантов, вы сможете сэкономить деньги и достичь своих финансовых целей в долгосрочной перспективе.

Чтобы решить, подходит ли вам личный кредит, проверьте свою ставку на Upgrade и узнайте, на что вы имеете право. Нет никаких обязательств, и проверка вашей ставки не повлияет на ваш кредитный рейтинг.

- Сравнительные банковские процентные ставки

Персональный кредит или кредитная карта: что лучше?

Раскрытие рекламы Раскрытие рекламы

Ответить на вопрос Сообщить о нарушении Поделиться

Этот вопрос касается личных займов

3 0

см. этого пользователя

этого пользователя

WalletHub, Financial Company

@WalletHub

Постоянная ссылкаСообщить о злоупотреблении

Следует ли вам взять личный кредит или кредитную карту, зависит от того, как вы хотите использовать деньги, которые вы занимаете. Кредитные карты лучше всего использовать для ежедневных расходов, обеспечивая удобство, безопасность, вознаграждения и другие преимущества. Некоторые кредитные карты также хороши для краткосрочного финансирования. Если вы можете получить кредитную карту с 0% годовых и погасить долг до того, как вступит в силу обычная процентная ставка, вы можете сэкономить много денег на крупной покупке или переводе баланса. Однако будьте осторожны, потому что кредитные карты имеют более высокие обычные годовые процентные ставки, чем средний личный кредит.

Однако будьте осторожны, потому что кредитные карты имеют более высокие обычные годовые процентные ставки, чем средний личный кредит.

Если вы хотите погасить очень большие расходы в течение нескольких лет, личный кредит, вероятно, является ответом, потому что вы, вероятно, получите более низкую процентную ставку по кредиту, чем кредитная карта, и вы можете быть уверены, сумма кредита покроет счет, прежде чем вы примете его. Лимиты кредитной карты, с другой стороны, неизвестны, пока вы не будете одобрены для карты. Кроме того, кредитные карты нельзя использовать в качестве обычного способа оплаты некоторых типов счетов, таких как ипотечные кредиты, студенческие ссуды и счета по кредитным картам. Деньги от личных займов можно использовать практически на что угодно. Тем не менее, многие поставщики персональных кредитов взимают комиссию за выдачу кредита в размере 1–8%, и это также должно учитываться при принятии вами решения.

Personal Loans vs. Credit Cards:

Category | Credit Cards | Personal Loans |

Average Interest Rate | 14%-20% | 9%-11% |

Потенциал для 0% процентного периода | Yes | No |

Average Limit / Loan Amount | $2,500 | $15,000-$20,000 |

Standard Fees | $18-$20 годовая комиссия, в среднем | 1%-8% комиссия за открытие |

Средний срок погашения | Открытый | 36-60 месяцев |

Хорошие предложения для плохой кредитной истории? | Да | Иногда |

Лучшие использование | Ежедневные расходы. |

Понятно, что потребительские кредиты и кредитные карты имеют много общего и много различий. В результате нетрудно понять, что лучше всего использовать для разных типов людей в некоторых распространенных ситуациях.

Когда использовать личные кредиты по сравнению с кредитными картами:

- Если вам нужно занять много на длительный срок, используйте личный кредит. Персональные кредиты обычно дают более выгодные процентные ставки и позволяют брать больше, чем кредитная карта. Персональные кредиты также имеют установленные периоды погашения, длящиеся годы. Кроме того, вы можете запросить сумму кредита, тогда как кредитные карты не позволяют запрашивать определенный лимит. Однако вы все равно не гарантируете получение запрошенной суммы.

- Если вам нужна кредитная линия на случай непредвиденных обстоятельств, используйте кредитную карту.

С помощью кредитных карт вы не берете деньги взаймы, пока не воспользуетесь своей картой. Если вам просто нужна экстренная кредитная линия, которая будет доступна, когда вам это нужно, без каких-либо обязательств по заимствованию определенной суммы, кредитные карты являются лучшим вариантом.

С помощью кредитных карт вы не берете деньги взаймы, пока не воспользуетесь своей картой. Если вам просто нужна экстренная кредитная линия, которая будет доступна, когда вам это нужно, без каких-либо обязательств по заимствованию определенной суммы, кредитные карты являются лучшим вариантом. - Если вы хотите погасить задолженность по кредитной карте с высокой процентной ставкой, используйте либо личный кредит, либо кредитную карту с переводом остатка (в зависимости от того, какая из них дает лучшую процентную ставку). Кредитные карты с переводом остатка потенциально могут предложить наилучшее предложение — 0% годовых в течение начального периода и, в некоторых случаях, без комиссии за перевод остатка — но только если у вас есть хотя бы хороший кредит. В противном случае личный кредит, вероятно, будет лучшим (и более дешевым) вариантом для погашения долга по кредитной карте.

В конечном счете, каждая причина, по которой вы можете занять деньги, будет иметь различные обстоятельства. Кроме того, личные кредиты и кредитные карты имеют переменные, которые зависят от кредитоспособности заявителя, такие как процентные ставки, кредитные лимиты и сборы. Различия в этих переменных могут сделать один из вариантов более дорогим или намного более дешевым, чем другой, для определенных типов транзакций и людей. Поэтому не забудьте тщательно рассмотреть все плюсы и минусы каждого доступного вам варианта, учитывая вашу кредитоспособность. Вот как вы выбираете, подходит ли вам личный кредит или кредитная карта.

Кроме того, личные кредиты и кредитные карты имеют переменные, которые зависят от кредитоспособности заявителя, такие как процентные ставки, кредитные лимиты и сборы. Различия в этих переменных могут сделать один из вариантов более дорогим или намного более дешевым, чем другой, для определенных типов транзакций и людей. Поэтому не забудьте тщательно рассмотреть все плюсы и минусы каждого доступного вам варианта, учитывая вашу кредитоспособность. Вот как вы выбираете, подходит ли вам личный кредит или кредитная карта.

2 0

Поделиться

Сравнить предложения

увидеть этого пользователя

@mattmoores

Постоянная ссылкаСообщить о нарушении

Все сводится к тому, для чего вам нужны деньги. Если вы думаете только о небольших покупках, возможно, используйте кредитную карту. Получайте очки, награды и т. д., все самое интересное. Если вам нужна большая единовременная сумма, кредитная карта только доставит вам неприятности, поэтому следует пойти на кредит.

0 0

Поделиться

увидеть этого пользователя

@pablo_gomes

Постоянная ссылкаСообщить о злоупотреблении

Что ж, здесь картина большая, и она полностью зависит от условий, которые вам предлагают, и того, что вы хотите профинансировать. В большинстве ситуаций личный кредит может быть более доступным способом финансирования крупной покупки, чем кредитная карта. Это позволяет вам погасить единовременную сумму, которую вы получаете в равных частях, но это не дает кредитных преимуществ кредитной карты.

В большинстве ситуаций личный кредит может быть более доступным способом финансирования крупной покупки, чем кредитная карта. Это позволяет вам погасить единовременную сумму, которую вы получаете в равных частях, но это не дает кредитных преимуществ кредитной карты.

Кроме того, кредитная карта обеспечивает большую гибкость, так как вы можете «одолжить» с нее деньги в любое время (в пределах вашего кредитного лимита, конечно).

0 0

Поделиться

Ответить на вопрос

Люди также спрашивают

Персональные кредиты влияют на ваш кредитный рейтинг как в краткосрочной, так и в долгосрочной перспективе. В краткосрочной перспективе личный кредит может повредить вашему счету, потому что он вызывает жесткие запросы кредита и увеличивает вашу долговую нагрузку. Но в долгосрочной перспективе личный кредит может либо помочь, либо повредить вашему кредиту, в основном в зависимости от того, оплачиваете ли вы счета вовремя. В конечном счете, вам решать, какое влияние окажет личный кредит. … прочитать полный ответ

… прочитать полный ответ

Как личный кредит влияет на ваш кредитный рейтинг:

- Наносит временный ущерб при первоначальном жестком запросе. Когда вы впервые подаете заявку на личный кредит, ваш кредитный рейтинг сразу немного пострадает. Это потому, что подача заявки на личный кредит вызывает тщательное расследование вашей кредитной истории. Но это не должно снизить ваш счет более чем на 5 баллов или около того, и вы сможете быстро прийти в норму.

- Добавляет к вашему общему долгу. Если вы получите одобрение на личный кредит, у вас сразу же будет более высокая долговая нагрузка, что может привести к падению вашего кредитного рейтинга в краткосрочной перспективе. Это потому, что чем больше у вас долгов, тем рискованнее для банков и кредитных союзов кредитовать вас.

- Ежемесячно отчитывается перед основными бюро кредитных историй. Банки, кредитные союзы и онлайн-кредиторы, выдающие потребительские кредиты, ежемесячно сообщают информацию о платежах в основные кредитные бюро.

Если вы делаете своевременные платежи, вы можете ожидать, что ваш счет увеличится. Но если вы опоздаете или не заплатите вообще, ваш счет упадет.

Если вы делаете своевременные платежи, вы можете ожидать, что ваш счет увеличится. Но если вы опоздаете или не заплатите вообще, ваш счет упадет. - Улучшает вашу кредитную историю. Если вы докажете, что способны ответственно управлять несколькими типами кредитов и кредитных линий, это положительно скажется на вашем кредитном рейтинге. Это показывает, что вам можно доверять, чтобы погасить то, что вы занимаете в различных ситуациях. Поэтому, если в вашем кредитном отчете есть только один или два других типа учетных записей, таких как кредитные карты или студенческие ссуды, в долгосрочной перспективе ваш счет может выиграть от получения личного кредита.

- Может помочь сократить использование кредита. Персональные кредиты дают вам единовременную сумму авансом, которую вы выплачиваете ежемесячными платежами. Это отличается от кредитной карты, где вы можете взять кредит до определенной суммы в любое время. Кредитные карты известны как «возобновляемый кредит», и большая часть вашего кредитного рейтинга — это то, сколько вашего возобновляемого кредита вы используете каждый месяц, или ваш «коэффициент использования кредита».

Личные кредиты не учитываются в этом коэффициенте, поэтому, если вы используете их для погашения возобновляемого долга, вы можете снизить свой коэффициент и улучшить свой балл.

Личные кредиты не учитываются в этом коэффициенте, поэтому, если вы используете их для погашения возобновляемого долга, вы можете снизить свой коэффициент и улучшить свой балл.

В заключение, если вы уверены, что платите вовремя каждый месяц, потребительский кредит должен в конечном итоге увеличить ваш счет намного больше, чем первоначальный запрос привел к его падению. Вы также можете избежать лишних запросов, предварительно пройдя предварительную квалификацию для получения кредита. Предварительная квалификация использует только безобидный мягкий запрос. И хотя это не гарантирует одобрения, оно сообщит вам, хороши ли ваши шансы.

свернуть

В большинстве случаев сначала следует погасить кредитную карту. Задолженность по кредитной карте, как правило, намного дороже, чем задолженность по студенческому кредиту. По данным Experian, годовая ставка по федеральным студенческим кредитам колеблется от 5% до 7,5%, а по частным студенческим кредитам — от 1% до 13%. Таким образом, даже самые дорогие частные студенческие кредиты дешевле, чем… читать полный ответ по средней кредитной карте. По данным WalletHub, для существующих счетов кредитных карт средняя годовая процентная ставка составляет около 16%, а для новых предложений — около 20,16%.

Таким образом, даже самые дорогие частные студенческие кредиты дешевле, чем… читать полный ответ по средней кредитной карте. По данным WalletHub, для существующих счетов кредитных карт средняя годовая процентная ставка составляет около 16%, а для новых предложений — около 20,16%.

Что вам следует знать о затратах на погашение долга

- Простая причина, по которой вам следует сначала погасить кредитную карту, заключается в том, что вы, скорее всего, получите больше процентных платежей за тот же период времени с кредитной картой, чем со своим студенческим кредитом .

- Выплата долга с самой высокой процентной ставкой в первую очередь гарантирует, что у вас будет самый быстрый и наименее затратный путь к освобождению от долгов.

- Если вы оказались в редком случае с годовой процентной ставкой по студенческой ссуде, превышающей годовую процентную ставку по кредитной карте, вам следует сосредоточиться на студенческой ссуде.

- И по кредитным картам, и по студенческим кредитам обычно начисляются ежедневные проценты.

Это означает, что каждый день вы должны платить проценты не только по основному долгу, но и по всем предыдущим процентам.

Это означает, что каждый день вы должны платить проценты не только по основному долгу, но и по всем предыдущим процентам.

Несмотря на то, что хорошо сначала сосредоточиться на долге с самыми высокими процентами, важно оставаться в курсе всех долгов. Вы не должны отказываться от платежа по менее дорогому долгу только для того, чтобы доплатить по более дорогому долгу. Пропущенные платежи повредят вашему кредитному рейтингу и, вероятно, приведут к дорогостоящим сборам.

Другие способы погашения долга

В конечном счете, если вы думаете о погашении долга с помощью карты перевода баланса или персонального кредита, вам нужно убедиться, что ваш кредитный лимит или размер кредита соответствуют существующим долги.

свернуть

Банки, в которых легче всего получить личный кредит, это USAA и Wells Fargo. USAA не раскрывает требования к минимальному кредитному рейтингу, но на их веб-сайте указано, что они рассматривают людей с баллами ниже справедливого кредитного диапазона (ниже 640). Таким образом, даже люди с плохой кредитной историей могут претендовать на это.… читать полный ответ

Таким образом, даже люди с плохой кредитной историей могут претендовать на это.… читать полный ответ

Wells Fargo обычно требует кредитный рейтинг 660 для своих необеспеченных личных кредитов. Тем не менее, они также предлагают обеспеченные личные кредиты, которые доступны даже с более низкими баллами. Обеспеченные кредиты Wells Fargo требуют залога в виде денег на сберегательном счете Wells Fargo или депозитного сертификата.

Большинство банков, которые предлагают потребительские кредиты, требуют кредитного рейтинга не менее 660. Некоторые требуют еще более высоких баллов, как Citizens Bank (680) и Barclays (700).

Банки, в которых проще всего получить личный кредит:

- USAA: Предоставляет ссуды людям с менее чем справедливой кредитной историей (оценка ниже 640)

- Wells Fargo: минимальный кредитный рейтинг 660 для необеспеченных; нет минимума для обеспеченных

- American Express: 660 минимальный кредитный рейтинг

- Discover: 660 минимальный кредитный рейтинг

- TD Bank: 660 минимальный кредитный рейтинг для существующих клиентов (750 для клиентов, не являющихся TD)

Эти требования кредитного рейтинга либо официальная информация от кредитора или консенсус сторонних источников.

Средний кредитный рейтинг человека превышает 660, что дает ему право на получение личного кредита в большинстве банков. Но если ваш балл ниже, вы можете подать заявку в USAA или получить обеспеченный кредит от Wells Fargo.

Вы также можете поискать информацию за пределами банков. Некоторые кредитные союзы и онлайн-кредиторы предлагают больше шансов на одобрение с плохой кредитной историей. Например, по сообщениям, минимальное количество баллов для Avant составляет 600, а для LendingPoint — 585.

показать меньше

Спасибо за комментарий! Пожалуйста, войдите или зарегистрируйтесь в Wallethub, чтобы оставить свой комментарий.

Войти Присоединиться

Ответить

WalletHub Answers — это бесплатная служба, которая помогает потребителям получать доступ к финансовой информации. Информация на WalletHub Answers предоставляется «как есть» и не должна рассматриваться как финансовая, юридическая или инвестиционная консультация. WalletHub не является финансовым консультантом, юридической фирмой, «справочной службой юристов» или заменой финансового консультанта, адвоката или юридической фирмы. Вы можете нанять профессионала, прежде чем принимать какое-либо решение. WalletHub не поддерживает каких-либо конкретных участников и не может гарантировать качество или надежность любой размещенной информации. Полезность ответа финансового консультанта не свидетельствует о будущей работе консультанта.

WalletHub не является финансовым консультантом, юридической фирмой, «справочной службой юристов» или заменой финансового консультанта, адвоката или юридической фирмы. Вы можете нанять профессионала, прежде чем принимать какое-либо решение. WalletHub не поддерживает каких-либо конкретных участников и не может гарантировать качество или надежность любой размещенной информации. Полезность ответа финансового консультанта не свидетельствует о будущей работе консультанта.

Члены WalletHub обладают огромным багажом знаний, которыми можно поделиться, и мы призываем всех делать это, соблюдая наши правила в отношении контента. Этот вопрос был опубликован WalletHub. Пожалуйста, имейте в виду, что редакционный и созданный пользователями контент на этой странице не проверяется и не одобряется никаким финансовым учреждением. Кроме того, финансовое учреждение не несет ответственности за обеспечение ответов на все сообщения и вопросы.

Раскрытие информации об объявлении: Некоторые предложения, которые появляются на этом сайте, исходят от платных рекламодателей, и это будет отмечено на странице сведений о предложении с пометкой «Спонсируется», где это применимо. Реклама может влиять на то, как и где продукты появляются на этом сайте (включая, например, порядок их появления). В WalletHub мы стараемся представить широкий спектр предложений, но наши предложения не представляют все компании или продукты, предоставляющие финансовые услуги.

Реклама может влиять на то, как и где продукты появляются на этом сайте (включая, например, порядок их появления). В WalletHub мы стараемся представить широкий спектр предложений, но наши предложения не представляют все компании или продукты, предоставляющие финансовые услуги.

Задать вопрос

140

Задать вопрос

Задать вопрос

WalletHub Transparency

Мы стремимся быть полностью прозрачными для наших читателей. Мнения, выраженные здесь, принадлежат автору и/или редакторам WalletHub. Редакционные материалы WalletHub на этой странице не предоставляются, не заказываются, не рецензируются, не утверждаются или иным образом не поддерживаются какой-либо компанией. Кроме того, ни одна компания не обязана отвечать на все вопросы.

Связанные категории

Кредитные карты Открытие счетов и платежей задолженность

. На этой неделе. Roberts

Кредитные карты Модератор Благодарностей: 606

Open

Robert

Member Благодарностей голосов: 13

Open

Наймите лучшего финансового консультанта для ваших нужд.

Best Offers

- Best Credit Cards

- Best Checking Accounts

- Best Savings Accounts

- Best Travel Credit Cards

- Best Cash Back Credit Cards

- Best Business Credit Cards

- Best Airline Credit Card

- Best Balance Transfer Кредитные карты

Бесплатные кредитные данные

- Бесплатно кредитный рейтинг

- бесплатный кредитный отчет

- бесплатный кредитный мониторинг

Популярный контент

- Кредитные карты для Bad Credit

- Студенческие кредитные карты

- 0% APR Кредитные карты

- Без зарубежной транзакции. Double Cash

- Capital One Quicksilver

- American Express Blue Cash

- Диапазон кредитных баллов

WalletHub Answers — это бесплатная служба, которая помогает потребителям получить доступ к финансовой информации. Информация на WalletHub Answers предоставляется «как есть» и не должна рассматриваться как финансовая, юридическая или инвестиционная консультация. WalletHub не является финансовым консультантом, юридической фирмой, «справочной службой юристов» или заменой финансового консультанта, адвоката или юридической фирмы. Вы можете нанять профессионала, прежде чем принимать какое-либо решение. WalletHub не поддерживает каких-либо конкретных участников и не может гарантировать качество или надежность любой размещенной информации. Полезность ответа финансового консультанта не свидетельствует о будущей работе консультанта.

WalletHub не является финансовым консультантом, юридической фирмой, «справочной службой юристов» или заменой финансового консультанта, адвоката или юридической фирмы. Вы можете нанять профессионала, прежде чем принимать какое-либо решение. WalletHub не поддерживает каких-либо конкретных участников и не может гарантировать качество или надежность любой размещенной информации. Полезность ответа финансового консультанта не свидетельствует о будущей работе консультанта.

Члены WalletHub обладают огромным багажом знаний, которыми можно поделиться, и мы призываем всех делать это, соблюдая наши правила в отношении контента. Этот вопрос был опубликован WalletHub. Пожалуйста, имейте в виду, что редакционный и созданный пользователями контент на этой странице не проверяется и не одобряется никаким финансовым учреждением. Кроме того, финансовое учреждение не несет ответственности за обеспечение ответов на все сообщения и вопросы.

Раскрытие информации об объявлении: Некоторые предложения, которые появляются на этом сайте, исходят от платных рекламодателей, и это будет отмечено на странице сведений о предложении с пометкой «Спонсируется», где это применимо.

Опять же, кредитный калькулятор может помочь вам выяснить, какой маршрут сэкономит вам больше всего.

Опять же, кредитный калькулятор может помочь вам выяснить, какой маршрут сэкономит вам больше всего. и финансирование бессрочных покупок, таких как ремонт дома

и финансирование бессрочных покупок, таких как ремонт дома С помощью кредитных карт вы не берете деньги взаймы, пока не воспользуетесь своей картой. Если вам просто нужна экстренная кредитная линия, которая будет доступна, когда вам это нужно, без каких-либо обязательств по заимствованию определенной суммы, кредитные карты являются лучшим вариантом.

С помощью кредитных карт вы не берете деньги взаймы, пока не воспользуетесь своей картой. Если вам просто нужна экстренная кредитная линия, которая будет доступна, когда вам это нужно, без каких-либо обязательств по заимствованию определенной суммы, кредитные карты являются лучшим вариантом. Если вы делаете своевременные платежи, вы можете ожидать, что ваш счет увеличится. Но если вы опоздаете или не заплатите вообще, ваш счет упадет.

Если вы делаете своевременные платежи, вы можете ожидать, что ваш счет увеличится. Но если вы опоздаете или не заплатите вообще, ваш счет упадет. Личные кредиты не учитываются в этом коэффициенте, поэтому, если вы используете их для погашения возобновляемого долга, вы можете снизить свой коэффициент и улучшить свой балл.

Личные кредиты не учитываются в этом коэффициенте, поэтому, если вы используете их для погашения возобновляемого долга, вы можете снизить свой коэффициент и улучшить свой балл. Это означает, что каждый день вы должны платить проценты не только по основному долгу, но и по всем предыдущим процентам.

Это означает, что каждый день вы должны платить проценты не только по основному долгу, но и по всем предыдущим процентам.