Заполнить заявку на получение кредитной карты: Кредитные карты — оформить онлайн заявку в 53 банков через интернет, заказать кредитку

Содержание

Оформить кредитные карты без электронной почты

Оформить кредитные карты без электронной почты — онлайн заявка на получение кредитки без емейла

Город

Москва

Санкт-Петербург

Волгоград

Воронеж

Екатеринбург

Казань

Красноярск

Нижний Новгород

Новосибирск

Омск

Пермь

Ростов-на-Дону

Самара

Уфа

Челябинск

Какие банки предлагают оформить кредитную карту без электронной почты. Предложения, которые не требуют e-mail при оформлении заявки. Сравнение сумм, процентов, сроков и других условий.

Сравнение сумм, процентов, сроков и других условий.

- Удобно, если у вас нет электронной почты

- Вы избежите рекламной рассылки банка

- Разнообразные условия карт

Подробнее

Скрыть

Сумма, ₽

Беспроцентный период, дней

Сбросить

Часто ищут

Смотреть все

Безработным

По паспорту

Без отказа

Без проверок

С 18 лет

С доставкой курьером

100 дней

МИР

Со 100% одобрением

Топ предложений

- МТС Банк (Weekend Connect Мир)

По умолчанию

По умолчанию

Большой лимит

Меньше лимит

Ниже %

Подробнее

Подробнее

Спасибо, ваша жалоба отправлена на рассмотрение

К5М® — рейтинг, с помощью которого мы оцениваем финансовые продукты (например, микрозаймы, кредиты или кредитные карты). Для объективной оценки используется сложная формула, которая учитывает большое число параметров (в сентябре 2016 года их было всего 5 штук, а через два года — уже более 80). В процессе оценки задействованы не только основные параметры продукта (такие как сумма или процентная ставка кредита), но и оценки клиентов.

Подробнее

+1

Очистить

Перейти

Популярные банки

Альфа-Банк

4

409 отзывов

1326

Лицензия

8.1/10

Рейтинг К5М

Служба поддержки

8 (495) 620-91-91

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

Ипотеки

РКО

Банк Русский Стандарт

4. 7

7

262 отзыва

2289

Лицензия

6.6/10

Рейтинг К5М

Служба поддержки

8 (800) 200-62-00

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

РКО

Совкомбанк

3.8

510 отзывов

963

Лицензия

6.8/10

Рейтинг К5М

Служба поддержки

8 (800) 100-00-06

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

Ипотеки

РКО

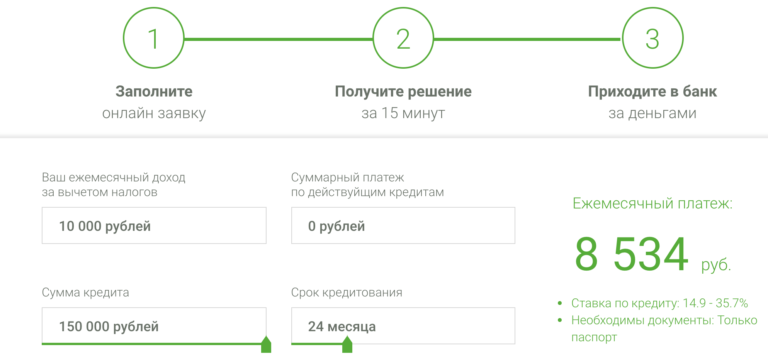

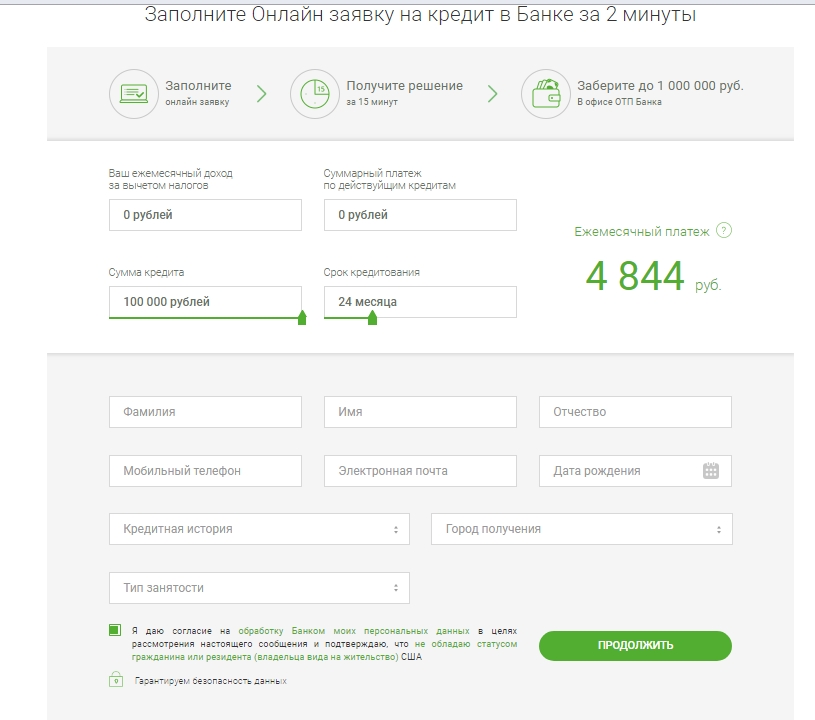

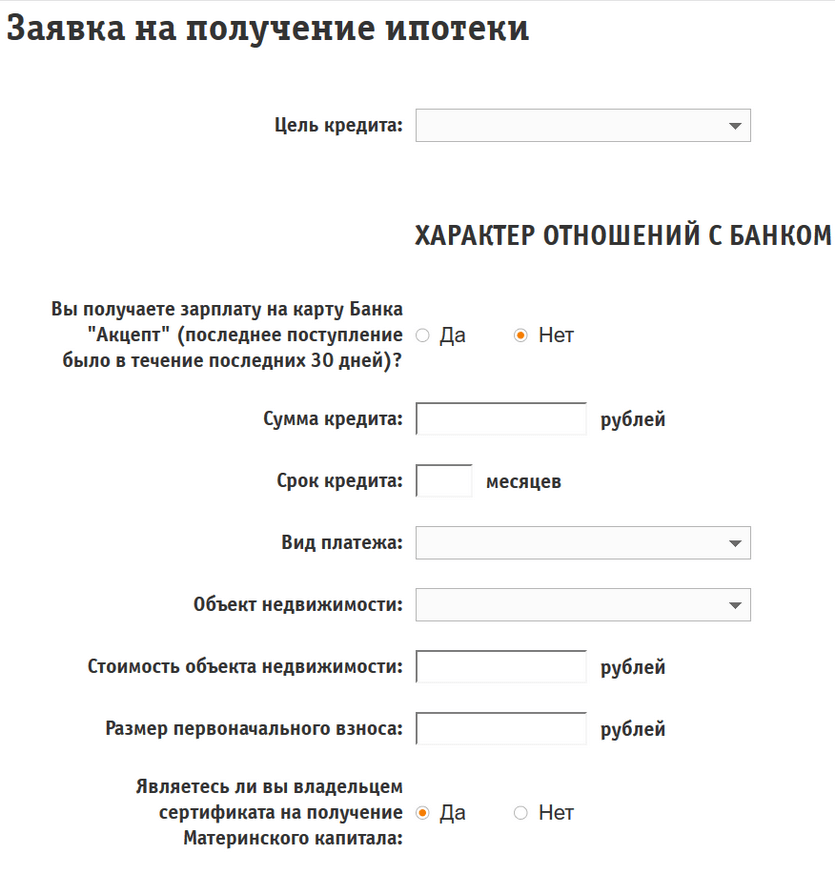

Этапы получения кредитной карты

1

Выберите подходящий банк

2

Нажмите кнопку «Оформить»

3

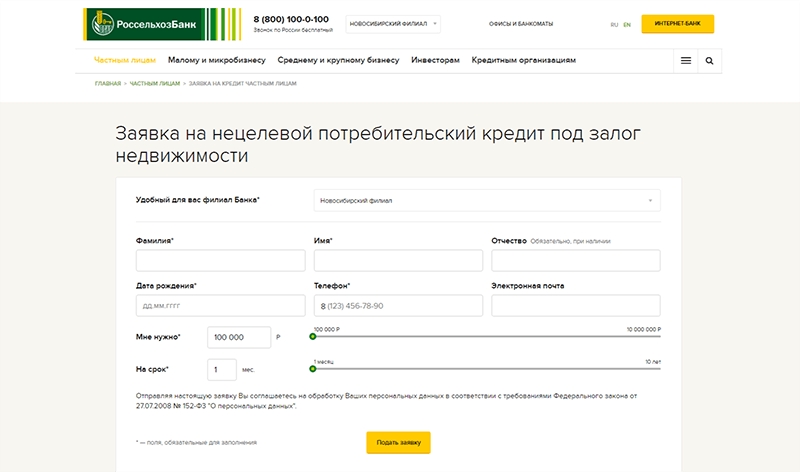

Заполните заявку на сайте банка

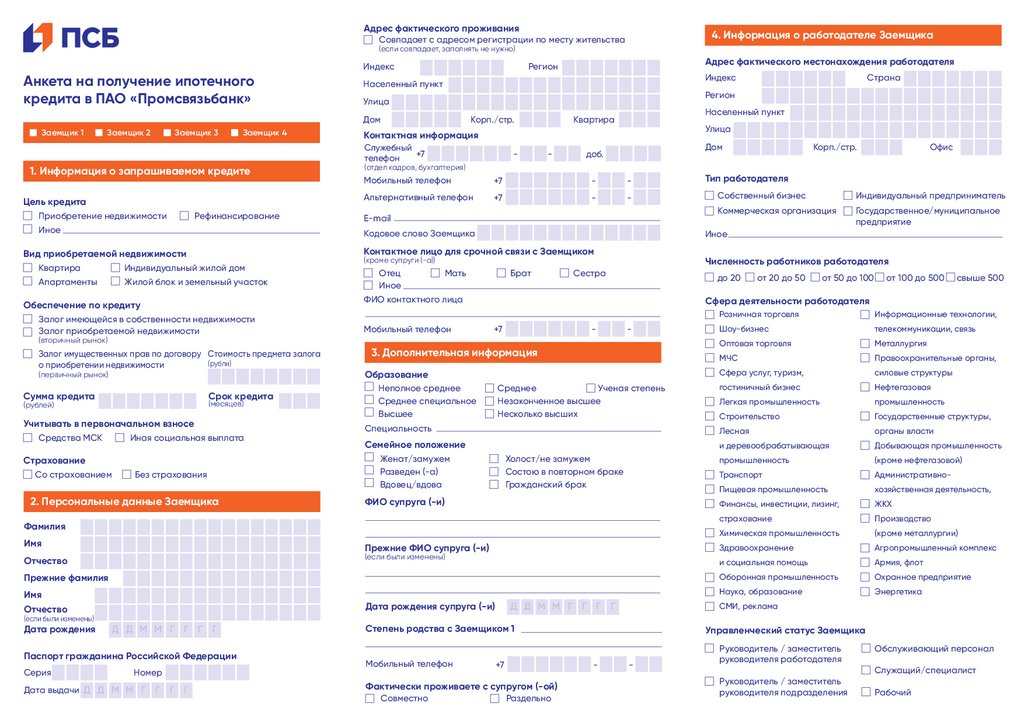

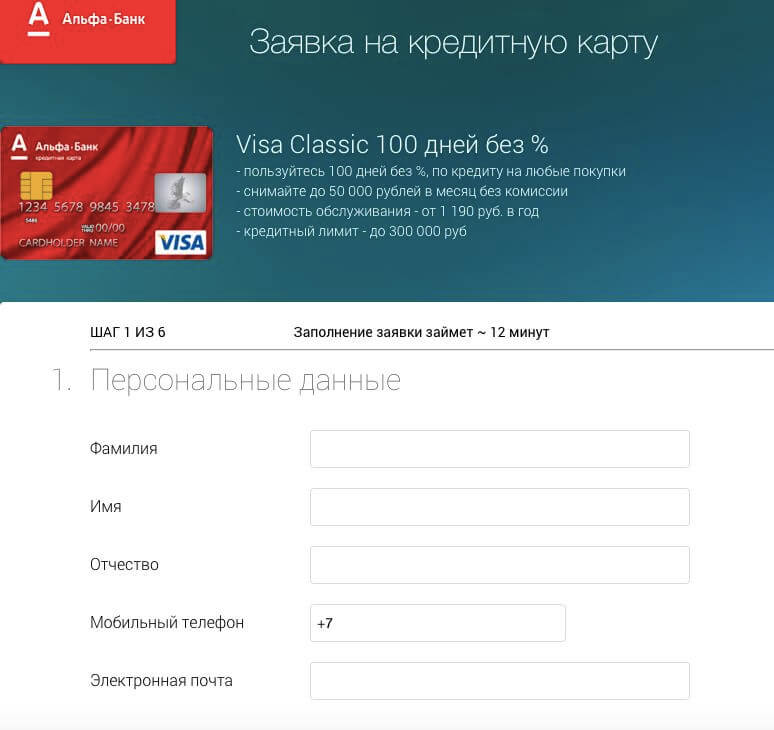

При заполнении онлайн-заявки на кредитную карту обычно нужно указать адрес электронной почты. Если вы не можете или не хотите сообщать этот адрес, то вам подойдет предложение, которое можно оформить без него. Оформить кредитную карту можно онлайн на сайте предлагающего ее банка. Здесь собраны карты, для оформления которых не нужна электронная почта. При выборе учитывайте размер кредитного лимита и льготного периода, процентную ставку, стоимость открытия и обслуживания, бонусные программы и другие условия.

Если вы не можете или не хотите сообщать этот адрес, то вам подойдет предложение, которое можно оформить без него. Оформить кредитную карту можно онлайн на сайте предлагающего ее банка. Здесь собраны карты, для оформления которых не нужна электронная почта. При выборе учитывайте размер кредитного лимита и льготного периода, процентную ставку, стоимость открытия и обслуживания, бонусные программы и другие условия.

Преимущества

- Вы сможете оформить карту, если у вас нет электронной почты

- Также вы избежите рекламной рассылки банка

Недостатки

- Иногда электронная почта необходима для регистрации в интернет-банке

- По почте вы получите выписки по счету и сообщения о технических проблемах

Информация была полезна?

21 оценок, среднее: 4. 7 из 5

7 из 5

Часто ищут

Возраст

- С 19 лет

- С 20 лет

- С 21 года

- С 23 лет

Документы

- Без регистрации

- Без подтверждения дохода

- По двум документам

- Без справок о доходах

- Без 2-НДФЛ

- Без e-mail

- Виза

- Мастеркард

- Платинум

- Премиум

- Виртуальные

- Черные

- Электронные

Для кого

- Для пенсионеров

- Для молодежи

- Для женщин в декрете

- Для инвалидов

- Для неработающих пенсионеров

Кредитный лимит

- 10 000 руб

- 15 000 руб

- 20 000 руб

- 30 000 руб

- 50 000 руб

- 100 000 руб

- 150 000 руб

- 300 000 руб

- С большим лимитом

- 60 000 руб

- 400 000 руб

- 600 000 руб

- С маленьким лимитом

- 500 000 руб

Льготный период

- 50 дней

- 55 дней

- 60 дней

- 90 дней

- 150 дней

- 200 дней

- 3 месяца

- 120 дней

- С большим льготным периодом

Доставка

- Без посещения банка

Скорость получения

- Моментальные

- В день обращения

- За 5 минут

- За 15 минут

- За 30 минут

- За час

- За 1 день

- Экспресс

- Быстрые

Разное

- Для путешествий

- Для покупок

- С выгодными условиями

- В долларах

- Для аренды авто за границей

- С бонусами за покупки

- С плохой кредитной историей

- С кэшбэком

- Без процентов

- Без стажа работы

- Для покупок в интернете

- С большими бонусами

- С большой кредитной нагрузкой

- С просрочками

- Со страховкой

- Для погашения других кредитов

Города

- Киров

- Тюмень

- Магнитогорск

- Омск

- Ростов-на-Дону

- Великий Новгород

- Владимир

- Липецк

- Екатеринбург

- Нижний Новгород

- Саратов

- Уфа

- Красноярск

Заполнить заявку на кредитную карту Сбербанка

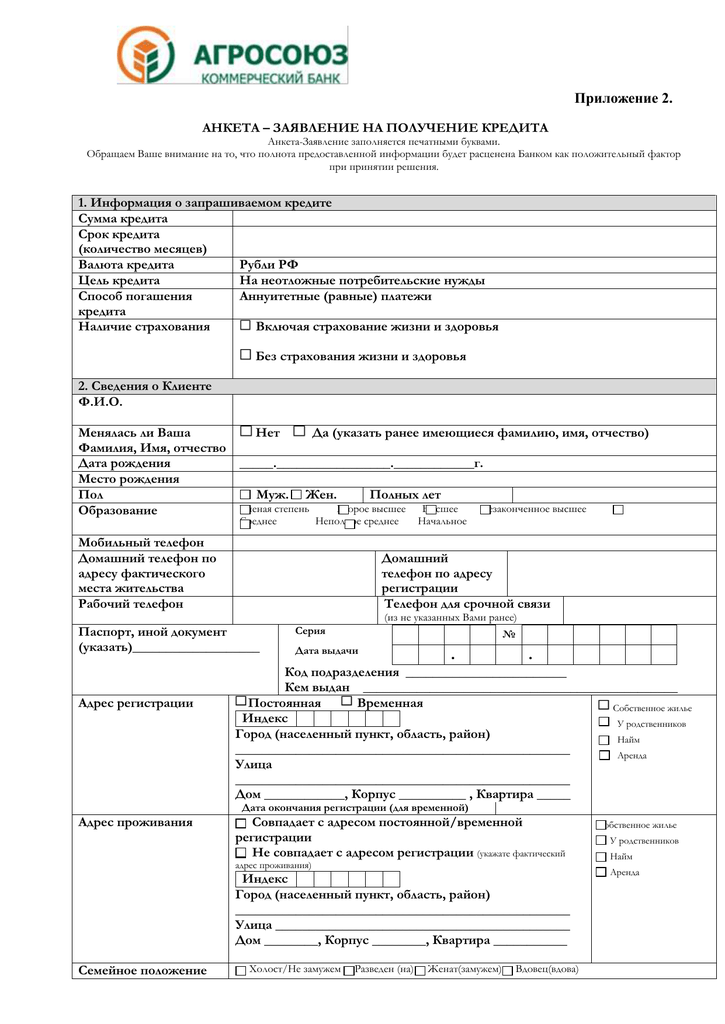

Правильное оформление заявки на получение кредитки очень важно, если вы желаете получить одобрение. Чем больше правдивой и достоверной информации предоставит клиент, тем выше шансы на положительный ответ. Заполнить заявку на кредитную карту Сбербанка через интернет кажется просто. Однако при обращении в банк потенциальные заемщики должны учитывать многие значимые моменты.

Чем больше правдивой и достоверной информации предоставит клиент, тем выше шансы на положительный ответ. Заполнить заявку на кредитную карту Сбербанка через интернет кажется просто. Однако при обращении в банк потенциальные заемщики должны учитывать многие значимые моменты.

Оглавление

- 1 Трудно ли заполнить документ?

- 2 Обращаемся через сайт

- 3 Система требований к претенденту на карту

- 4 Какие бумаги возможно потребуются?

Трудно ли заполнить документ?

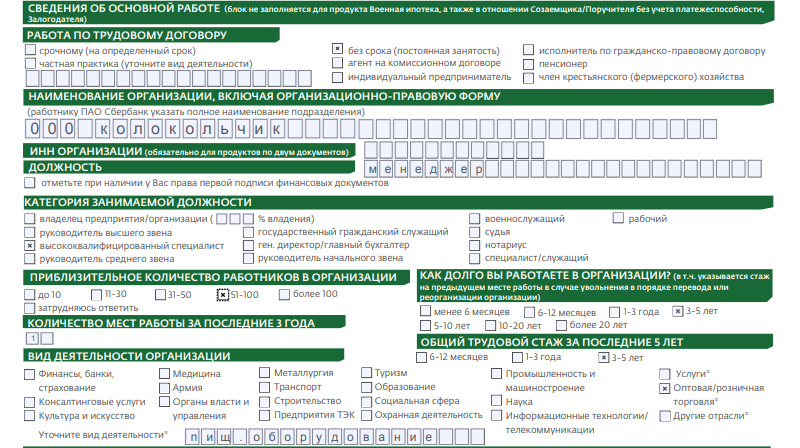

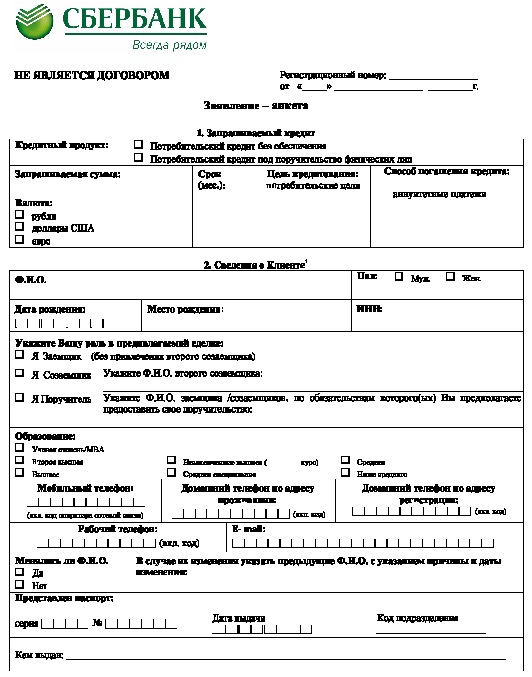

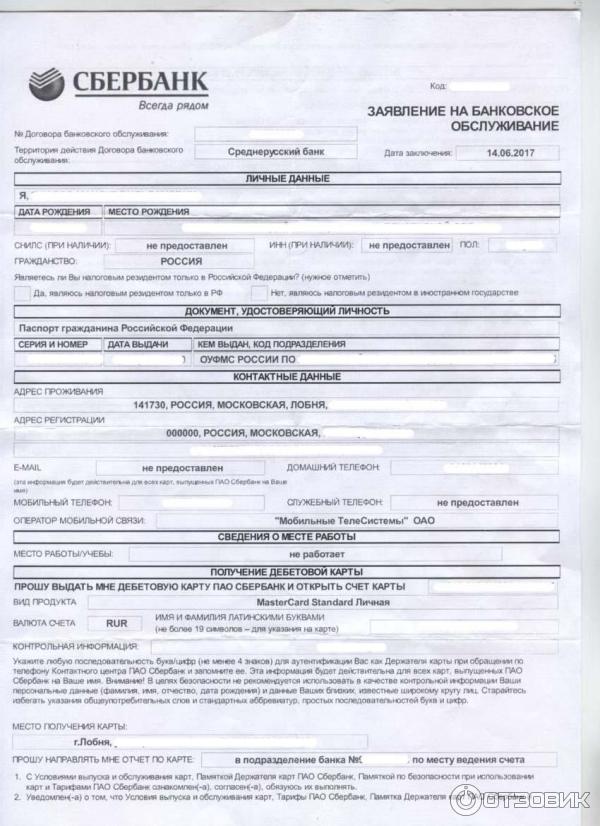

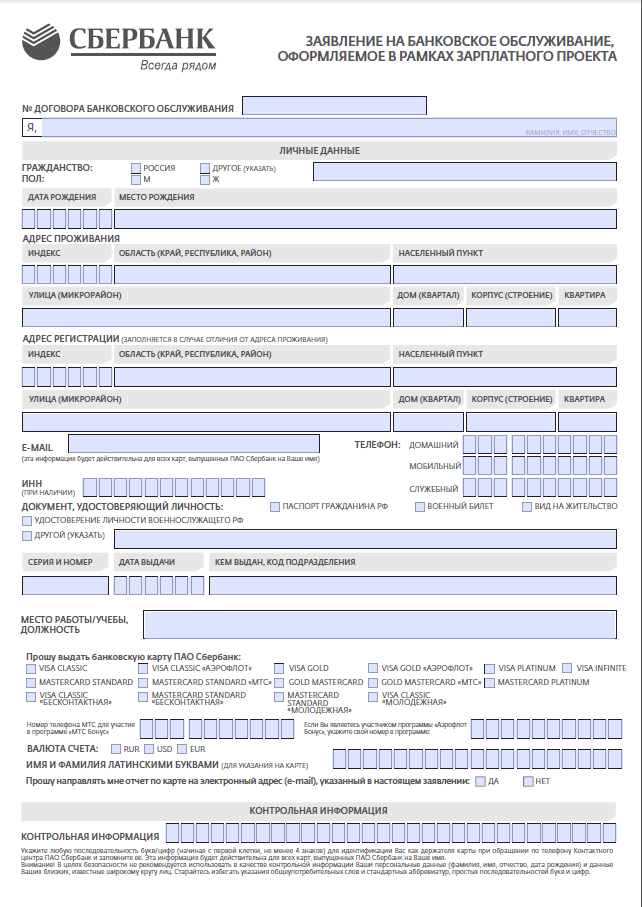

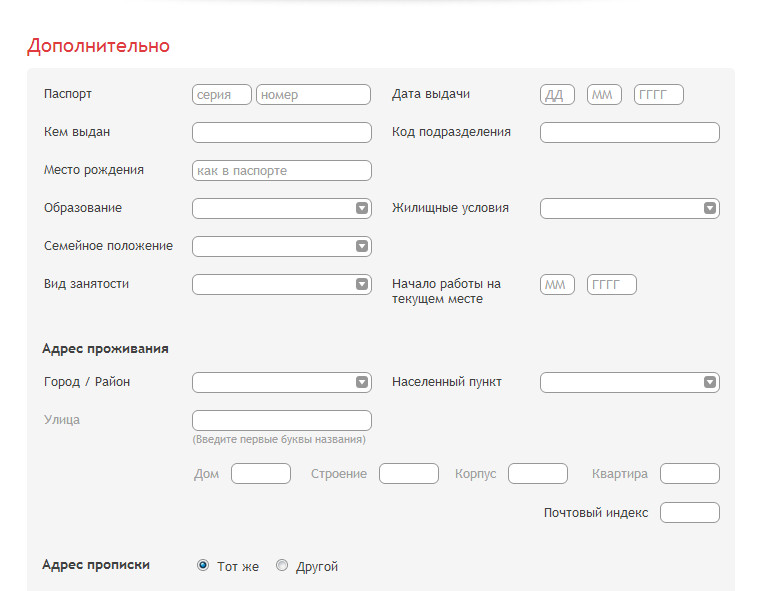

Само заполнение онлайн заявки на сайте Сбербанка не вызывает трудностей, образец бланка для этого не потребуется. Банковская система сама выводит подсказки, куда и какие данные нужно внести. Если где-то информация вписана неправильно, сервис покажет предупреждение и попросит заполнить поле в соответствии с имеющимися требованиями. При необходимости человеку может перезвонить специалист, рассматривающий анкету, и попросит уточнить некоторые данные.

Заполнение анкеты не через интернет хотя и происходит в отделении Сбербанка, занимает гораздо больше времени. Да и современный человек лучше управляется с мышкой и клавиатурой, чем с бумажным документом на несколько страниц. Правда, в офисе банка можно задать менеджеру все интересующие вопросы, связанные с получением кредитки. К тому же, заполненное заявление специалист внимательно проверит и сразу уточнит недостающие пункты.

Да и современный человек лучше управляется с мышкой и клавиатурой, чем с бумажным документом на несколько страниц. Правда, в офисе банка можно задать менеджеру все интересующие вопросы, связанные с получением кредитки. К тому же, заполненное заявление специалист внимательно проверит и сразу уточнит недостающие пункты.

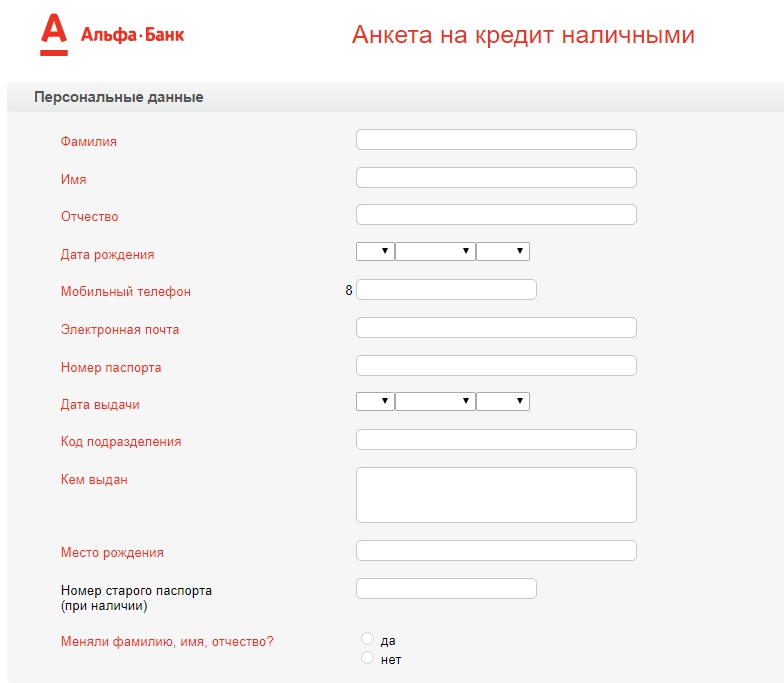

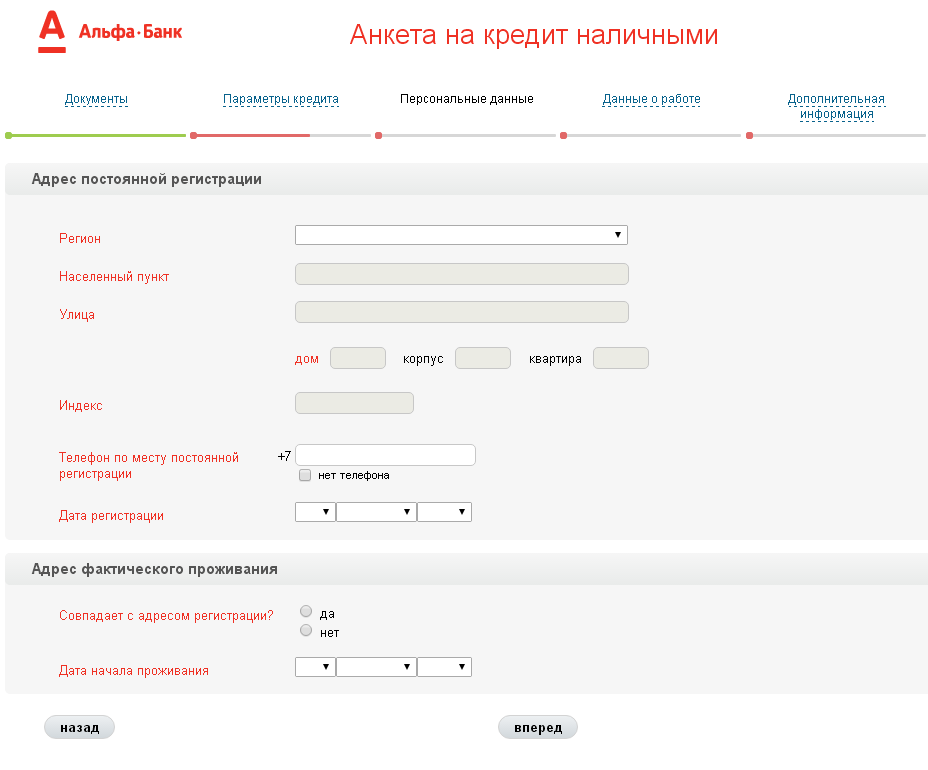

Обращаемся через сайт

Чтобы оформить анкету на сайте, вам нужно сначала найти официальный ресурс Сбербанка в поисковике и выбрать тариф кредитной карты. Стоит обратить внимание на размер процентной ставки, условия начисления кэшбэка и годовую стоимость пластика. Если есть вопросы, их можно задать специалисту в онлайн-чате. В целом оформить заявку через интернет достаточно просто:

- выберите тип кредитной карты;

- нажмите кнопку «Заказать;

- система предложит авторизоваться в личном кабинете, введите свои логин и пароль;

- заполните все поля анкеты;

- еще раз все внимательно проверьте и отправьте заявку на рассмотрение.

Важно! Часто причиной отказа в получении кредитной карты становятся банальные ошибки и описки в анкете клиента.

Спустя некоторое время после заполнения анкеты придет ответ банка. Если он положительный, следует подойти в отделение Сбербанка и забрать кредитную карту. Онлайн заявка поможет сэкономить немало времени на личном посещении офиса и оформлении анкеты через специалиста.

Система требований к претенденту на карту

Требования к получателю кредитной карты мало чем отличаются от обычного заемщика Сбербанка. Учитывается финансовое положение человека, его доход, наличие семьи и детей, действующие обязательства перед банками и т.д. Конечно, будет проверена и кредитная история человека. Если ранее он допускал просрочки или даже было судебное взыскание, кредитку в Сбербанке ему не выдадут. Базовые требования к потенциальным заемщикам:

- российское гражданство;

- возраст от 21 до 65 лет;

- наличие постоянного официального трудоустройства;

- стаж работы на текущем месте от полугода, а за последние 5 лет – от года.

Несмотря на то, что в указанный возрастной промежуток попадают пенсионеры, получить кредитку Сбербанка им будет достаточно сложно. Дело в том, что банк сомневается в платежеспособности пожилого человека, получающего только пенсию. Но если у него есть постоянная работа, вполне может прийти одобрение.

Важно! Больше шансов на получение кредитной карты у зарплатников, держателей депозитов и постоянных клиентов банка.

Если человек не соответствует базовым требованиям банка, по его заявке сразу же поступит отказ. Неважно, заполняет он анкету через интернет или лично в отделении Сбербанка. Об этом же проинформирует кредитный менеджер, если обнаружит недочеты в анкете. Поэтому прежде чем обратиться за кредиткой, ознакомьтесь с правилами ее получения.

Какие бумаги возможно потребуются?

Список документов, требуемых для оформления кредитной карты, совсем небольшой. Зарплатникам понадобится только паспорт, его доходы банк сможет проверить самостоятельно без справок. Остальным клиентам придется позаботиться о наличии дополнительных бумаг:

Остальным клиентам придется позаботиться о наличии дополнительных бумаг:

- справка о зарплате по образцу кредитной организации или 2-НДФЛ;

- копия трудовой книжки, заверенной работодателем на каждой странице.

При необходимости кредитор может запросить и другие документы. К примеру, у мужчин призывного возраста – военный билет, у пенсионеров – пенсионное удостоверение и т.д. Даже если вы заполняете анкету онлайн, придется предоставить в банк оригиналы бумаг по списку. Полностью без справок получить кредитку смогут только зарплатные клиенты.

По возникающим у человека обязательствам кредитная карта ничем не отличается от обычного займа. Важно ежемесячно вносить платежи, если имеется текущая задолженность. В противном случае клиент выйдет на просрочку, тогда придется платить еще штрафы и неустойки.

Поделиться с друзьями:

Adblock

detector

Как подать заявку на кредитную карту и получить одобрение — Forbes Advisor

Обновлено: 31 мая 2022 г. , 11:01

, 11:01

Редакционное примечание. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти Изображений

Кредитные карты могут быть мощным инструментом, когда речь идет о создании сильного и надежного кредитного профиля. Более высокий кредитный рейтинг не только улучшит вашу способность получить новую кредитную карту; это также повлияет на ставки, которые вам будут предлагать по другим финансовым продуктам, таким как автокредиты и ипотечные кредиты.

Небольшая подготовка может иметь большое значение, когда дело доходит до подачи заявки на новую карту. Вот что нужно знать о том, как подать заявку на кредитную карту.

Найдите лучшие кредитные карты на 2022 год

Ни одна кредитная карта не является лучшим вариантом для каждой семьи, каждой покупки или любого бюджета. Мы выбрали лучшие кредитные карты таким образом, чтобы они были максимально полезны для самого широкого круга читателей.

Учить больше

Проверьте свой кредитный рейтинг

Узнайте свой кредитный рейтинг. Кредитный рейтинг — это трехзначное число, рассчитанное для определения относительного качества кредитной истории потребителя. Вы можете проверить свой кредитный рейтинг через эмитента кредитной карты или заказать его в любом из трех основных кредитных агентств: TransUnion, Equifax или Experian. Вы имеете право как минимум на один бесплатный кредитный рейтинг от каждого агентства в год (раз в неделю до конца 2022 года).

На ваш кредитный рейтинг влияет ваша история платежей, непогашенные остатки и история кредитной линии. Каждое бюро использует немного отличающуюся модель, поэтому ожидайте небольших различий в оценке агентства. Все оценки должны находиться в узком диапазоне, поэтому, если одна из них значительно отличается от других, найдите ошибку, которую следует исправить.

Если ваша оценка значительно отличается от того, что, по вашему мнению, должно быть, внимательно просмотрите свой кредитный отчет. Ищите ошибки или просроченные платежи, которые могут снизить вашу оценку.

Ищите ошибки или просроченные платежи, которые могут снизить вашу оценку.

Как бесплатно проверить свой кредитный рейтинг?

Вы можете бесплатно проверять свой отчет один раз в год на сайте AnnualCreditReport.com в каждом из трех основных кредитных бюро (опять же, до конца 2022 года вы можете проверять свой счет один раз в неделю). Это даст вам подробный отчет о вашей кредитной истории от каждого из трех основных бюро отчетности.

Многие крупные компании, выпускающие кредитные карты, финансовые учреждения и службы кредитования предлагают держателям карт ежемесячный кредитный рейтинг без дополнительной платы. Часто вы можете просто войти в свою учетную запись и проверить свой кредитный рейтинг. Имейте в виду, что разные эмитенты используют разные методы оценки, что означает, что у вас могут быть немного разные оценки для разных карт.

Что такое хороший показатель FICO?

Кредиторы используют ваш кредитный рейтинг, чтобы оценить, какой уровень риска вы представляете для них, когда дело доходит до выплаты вашего остатка. Многие кредиторы используют скоринговую модель FICO для генерации вашего трехзначного числа. Чем выше ваш балл, тем лучше предложения, которые вы обычно получаете.

Многие кредиторы используют скоринговую модель FICO для генерации вашего трехзначного числа. Чем выше ваш балл, тем лучше предложения, которые вы обычно получаете.

Определение точного порога хорошей кредитной истории может оказаться сложной задачей, поскольку она зависит от модели оценки, которую использует кредитор, и от типа кредита, на который вы подаете заявку.

FICO обычно обозначает кредитоспособность, используя следующие диапазоны:

Диапазон кредитоспособности базовой оценки FICO

Исключительный | 800+ |

Очень хорошо | 740-799 |

Хорошо | 670-739 |

Ярмарка | 580-669 |

Бедный | <580 |

Что такое хороший VantageScore?

Основанная в 2003 году, VantageScore является совместным предприятием трех основных кредитных агентств — Equifax, TransUnion и Experian.

VantageScores использует тот же диапазон кредитных баллов от 300 до 850, что и FICO Scores. Чем выше ваш кредитный рейтинг по шкале VantageScore, тем ниже риск, который вы представляете для кредиторов. VantageScores определяет диапазон от 661 до 780 как «хороший», а от 781 до 850 — как «отличный».

Как улучшить свой кредитный рейтинг

Существуют шаги, которые вы можете предпринять, чтобы улучшить свой кредитный рейтинг. Во-первых, проверьте свой кредитный отчет на наличие ошибок. Вы можете бесплатно проверять свой балл один раз в год на сайте AnnualCreditReport.com (до конца 2022 года вы можете проверять свой балл один раз в неделю).

Следующим шагом будет своевременное внесение ежемесячных платежей каждый раз. Ваша история платежей является самым большим фактором, влияющим на вашу оценку, на которую приходится 35% того, как она рассчитывается.

Наконец, постарайтесь максимально снизить использование кредита. Это означает, что ваш баланс на любой карте должен быть как можно меньше относительно суммы вашего кредитного лимита на этой карте. Например, если у вас есть карта с кредитным лимитом в 10 000 долларов США, и вы снимаете 2 000 долларов США, вы будете использовать 20 % доступного кредита.

Например, если у вас есть карта с кредитным лимитом в 10 000 долларов США, и вы снимаете 2 000 долларов США, вы будете использовать 20 % доступного кредита.

Вы также можете рассмотреть возможность использования таких инструментов, как Experian Boost или Amex Score Goals, которые могут использовать вашу информацию о своевременных платежах для других типов счетов, таких как коммунальные услуги или ваш счет за беспроводную связь, чтобы потенциально улучшить свой кредитный профиль.

Как пройти предварительную квалификацию для получения кредитной карты

Многие эмитенты, в том числе American Express, Bank of America, Capital One, Chase, Citibank и Discover, позволяют вам проверить, прошли ли вы предварительную квалификацию или предварительно одобрены для кредитной карты. кредитные карты. Помните, что совпадение с кредитором не гарантирует одобрения, но означает, что кредитор, руководствуясь некоторыми базовыми полномочиями, считает, что у вас есть хороший шанс.

Кредитор, скорее всего, нашел вашу информацию в списке надежных клиентов кредитного агентства или сделал мягкую проверку вашего кредитного отчета. Мягкий запрос или запрос, который с меньшей вероятностью повлияет на ваш рейтинг, дает кредитору доступ к основной информации, но не регистрируется как жесткий запрос, который может негативно повлиять на ваш кредитный рейтинг.

Мягкий запрос или запрос, который с меньшей вероятностью повлияет на ваш рейтинг, дает кредитору доступ к основной информации, но не регистрируется как жесткий запрос, который может негативно повлиять на ваш кредитный рейтинг.

Повысьте свои шансы на одобрение

Прежде чем подать заявку на новую карту, улучшите свои шансы, погасив все непогашенные долги. Если у вас есть просроченные или просроченные счета, погасите их как можно скорее.

Также постарайтесь снизить коэффициент использования кредита. Превышение лимита по другим кредитным линиям может отрицательно сказаться на вашем кредитном рейтинге. В идеале вы должны использовать 30% или менее доступного кредита по всем кредитным картам и на каждой отдельной учетной записи. Как правило, чем меньше доступного кредита вы использовали, тем лучше для вашего общего профиля.

Установите реалистичные ожидания и найдите карту, на которую вы, скорее всего, получите одобрение. Премиум-карты, как правило, предназначены для тех, у кого первоклассный кредит, а доход и ресурсы почти гарантируют регулярные платежи. Если ваша оценка более средняя, рассмотрите карту, предназначенную для тех, у кого справедливая или хорошая кредитная история. Со временем ваше хорошее платежное поведение поможет увеличить ваш балл, и вы сможете претендовать на получение карты более высокого уровня.

Если ваша оценка более средняя, рассмотрите карту, предназначенную для тех, у кого справедливая или хорошая кредитная история. Со временем ваше хорошее платежное поведение поможет увеличить ваш балл, и вы сможете претендовать на получение карты более высокого уровня.

Как стать авторизованным пользователем

Один из вариантов, если вы начинаете накапливать кредит с нуля или хотите оправиться от кредитных проблем, — стать авторизованным пользователем чужой учетной записи. Это означает, что вы получите доступ к кредитной карте на ваше имя, которая привязана к чужой учетной записи. Как правило, родитель разрешает ребенку стать авторизованным пользователем кредитной карты, чтобы начать работу и научиться ответственному использованию кредита.

Член семьи или друг, разрешающий вам использовать его или ее учетную запись, должен уведомить об этом эмитента карты. Потребуются имя, номер социального страхования и дата рождения. У разных эмитентов разные требования к возрасту для добавления авторизованного пользователя.

На что следует обратить внимание при выборе кредитной карты

Когда вы будете готовы подать заявку, пришло время решить, какой тип кредитной карты лучше всего подходит для ваших индивидуальных потребностей.

Идеальной кредитной карты не существует, но учет того, где и как вы тратите свои деньги, может помочь вам найти подходящую карту, особенно когда речь идет о получении вознаграждения по категориям.

Выбор между низкой процентной ставкой, 0% годовых или вознаграждениями

Как правило, вы можете выбрать один из следующих вариантов:

- Карта с низкой процентной ставкой: Годовая процентная ставка этого типа кредитной карты ниже средней, и она лучше всего подходит, если вы считаете, что вам придется время от времени пополнять баланс, так как это уменьшит сумму процентов, которые вы платите. Мы никогда не рекомендуем носить баланс, если вы можете избежать этого.

- Карта с нулевой процентной ставкой: Включает вводное предложение с нулевой процентной ставкой на покупки, балансовые переводы или и то, и другое, и лучше всего подходит для тех, у кого есть долг, который хочет погасить его, или для тех, кто должен сделать крупную покупку и хочет немного передышки, чтобы расплатиться.

- Бонусная карта: На них можно получить вознаграждение в виде кэшбэка, баллов или миль в зависимости от процента расходов. Цены варьируются. Наградные карты обычно требуют хорошей или отличной кредитной истории.

Cash Back или гибкие бонусные баллы

Когда вы пытаетесь выбрать между картой с кэшбэком и гибкой бонусной картой, важно определить, соответствуют ли вознаграждения по карте вашим привычкам расходов. Например, тот, кто редко летает, может не получить такой же выгоды от премиальной проездной карты, которая зарабатывает мили, которые можно обменять на будущие полеты.

Для более гибких вознаграждений может быть правильным выбором карта с кэшбэком.

Но тем, кто часто бывает в разъездах или хочет получить какие-то привилегии в поездках, возможно, стоит подать заявление на получение проездного билета, который предлагает такие преимущества, как доступ в зал ожидания в аэропорту или бесплатный регистрируемый багаж.

Эксклюзивная кредитная карта эмитента или совместная кредитная карта

Если вы считаете, что вам подходит проездной, выберите между обычным проездным или совместным брендом. Обычная туристическая карта позволяет получать гибкие вознаграждения, которые вы можете использовать для оплаты любого рейса, отеля или многих других видов путешествий. Примеры включают карту American Express, которая приносит баллы Membership Rewards, или карту Chase, которая приносит баллы Chase Ultimate Rewards®. Такие карты обычно зарабатывают баллы, которые можно использовать на туристическом сайте эмитента для путешествий несколькими способами.

Обычная туристическая карта позволяет получать гибкие вознаграждения, которые вы можете использовать для оплаты любого рейса, отеля или многих других видов путешествий. Примеры включают карту American Express, которая приносит баллы Membership Rewards, или карту Chase, которая приносит баллы Chase Ultimate Rewards®. Такие карты обычно зарабатывают баллы, которые можно использовать на туристическом сайте эмитента для путешествий несколькими способами.

Совместные карты будут приносить вознаграждение в валюте бренда карты, например баллы Marriott Bonvoy, Delta SkyMiles или Southwest Rapid Rewards. С этими картами вы, как правило, получаете максимальную выгоду от использования своих доходов для будущих рейсов или проживания в отеле, хотя в некоторых случаях вы можете перевести свои мили в другую авиакомпанию в рамках того же авиационного альянса.

Прочие требования к кредитным картам

Для получения кредитной карты существуют определенные требования. Закон об ответственности и раскрытии информации о кредитных картах (CARD Act) 2009 г. требует, чтобы заявителю было не менее 21 года для подачи заявки на кредитную карту (или 18 лет при подтверждении независимого дохода). В соответствии с Законом о кредитных картах кредиторы обязаны учитывать возможность производить минимальные платежи по любой кредитной линии, выданной вам, поэтому вам, как правило, необходимо указать источник дохода, чтобы получить одобрение на кредит.

требует, чтобы заявителю было не менее 21 года для подачи заявки на кредитную карту (или 18 лет при подтверждении независимого дохода). В соответствии с Законом о кредитных картах кредиторы обязаны учитывать возможность производить минимальные платежи по любой кредитной линии, выданной вам, поэтому вам, как правило, необходимо указать источник дохода, чтобы получить одобрение на кредит.

Многие кредиторы США требуют, чтобы держатели карт были либо гражданами США, либо имели разрешение на работу в США, а также требуют действительный почтовый адрес в рамках процесса проверки личности.

Как подать заявку на получение кредитной карты

Заявка на получение кредитной карты упрощается, поскольку банки, безусловно, заинтересованы в бизнесе. Большинство карт допускают онлайн-заявки, но вы всегда можете обратиться в банк-эмитент и подать заявление лично или позвонить представителям по телефону.

Ожидайте, что приложение карты потребует, по крайней мере, следующую личную информацию:

- Имя: Требуется ваше официальное имя.

- Социальное страхование или индивидуальный идентификационный номер налогоплательщика (ITIN): Это необходимо для выполнения жесткого кредитного запроса и часто является наиболее важным фактором в определении того, будете ли вы одобрены. Есть некоторые кредитные карты, которые не будут выполнять проверку кредитоспособности, но это редкое исключение.

- Адрес: У вас должен быть действительный адрес в США.

- Доход: Это поможет эмитенту определить, какую сумму кредитной линии вы можете себе позволить.

- Расходы на жилье: Эти фиксированные расходы, наряду с вашим доходом, помогут эмитенту определить, какую сумму кредита предоставить вам по сравнению с тем, что вы можете себе позволить выплатить.

Как подать заявку на получение кредитной карты онлайн: где вы подаете заявку?

Обычно самый быстрый способ подать заявку на кредитную карту — через веб-сайт банка. Если вы подаете заявку онлайн, вы должны получить ответ быстро. Подача заявления лично или по телефону может привести к увеличению времени ожидания.

Если вы подаете заявку онлайн, вы должны получить ответ быстро. Подача заявления лично или по телефону может привести к увеличению времени ожидания.

Подумайте о своих потребностях

Перед подачей заявки обдумайте свои цели с картой. Вам нужна карта, чтобы помочь установить кредит? Зарабатывать награды? Погасить часть долга? Знание ваших целей поможет вам сузить варианты. Например, если вам нужна простая в использовании карта с кэшбэком, подходящей может быть та, которая предлагает одинаковую фиксированную ставку для всех покупок. Кто-то, кто ищет свою первую кредитную карту, может добиться большего успеха с обеспеченной кредитной картой.

Pre-Approval

Иногда компании-эмитенты кредитных карт отправляют вам предложения о том, что вы были предварительно одобрены — термин, который часто используется взаимозаменяемо с «предварительно квалифицированным». с вашей стороны.

Уведомление о предварительном одобрении означает, что вы с большей вероятностью, но не гарантированно, получите одобрение. Если у вас есть кредитная карта одного банка и вы демонстрировали хорошее финансовое поведение, банк может направить вам предложение о предварительном одобрении для другой карты.

Если у вас есть кредитная карта одного банка и вы демонстрировали хорошее финансовое поведение, банк может направить вам предложение о предварительном одобрении для другой карты.

Будьте готовы к негативным последствиям для вашей кредитной истории

Почти все компании, выпускающие кредитные карты, — за исключением нескольких компаний, специализирующихся на компаниях с плохой кредитной историей, — будут тщательно проверять ваш кредитный отчет. Это означает, что запрос банка появится в вашем кредитном отчете и, вероятно, негативно повлияет на вашу оценку.

Слишком большое количество рывков за короткое время отрицательно скажется на вашей кредитной истории, поскольку это может сигнализировать кредиторам о том, что вы ищете слишком много кредитных линий одновременно.

Разработайте стратегию погашения

Разработайте план своевременных платежей. Одна из стратегий заключается в том, чтобы «установить и забыть», устанавливая автоматические платежи с вашего банковского счета каждый месяц. Вы также можете сделать пометку в своем календаре до наступления срока платежа, чтобы случайно не пропустить платеж.

Вы также можете сделать пометку в своем календаре до наступления срока платежа, чтобы случайно не пропустить платеж.

Ознакомьтесь с положениями и условиями карты

Прежде чем подать заявку, убедитесь, что вы понимаете положения и условия карты, указанные мелким шрифтом в соглашении с держателем карты. После того, как вы получите одобрение, обязательно узнайте, на какой кредитный лимит вы были утверждены, когда наступает срок выставления счета и какова годовая процентная ставка, если вы планируете иметь остаток. Мы никогда не рекомендуем иметь баланс — всегда лучше платить полностью вовремя каждый месяц, если это возможно.

Закон требует, чтобы во всех соглашениях о кредитных картах четко отображалась таблица ставок и комиссий, называемая ячейкой Шумера (в честь сенатора, чье участие в Законе о правде на кредитование привело к стандартизированному формату), в которой четко указаны любые комиссии, связанные с вашей картой. . Некоторые вещи, которые вы можете ожидать увидеть в коробке Шумера, включают:

- Годовой взнос

- Годовые процентные ставки по покупкам, переводу баланса и/или выдаче наличных (если применимо), а также являются ли эти ставки переменными

- Минимальная сумма, которую вы будете взимать каждый месяц, если у вас есть баланс

- Любые штрафы в размере годовой процентной ставки или сборы, если вы пропустите платеж или заплатите с опозданием

- Плата за перевод баланса, если таковая имеется

- Сборы за иностранные операции, если таковые имеются

- Как рассчитываются ваши финансовые расходы

Помимо коробки Шумера, вам также следует ознакомиться с остальной частью договора карты, так как в ней изложены дополнительные сведения о вашей карте.

Если у вас есть бонусная карта, в соглашении о карте будет указана ставка вознаграждения, какие покупки дают право на получение вознаграждения, а какие нет, а также любая другая соответствующая информация о программе вознаграждения.

Если карта имеет начальную 0% годовых, в соглашении будут указаны точные детали предложения, в том числе, сколько времени у вас есть после открытия карты, чтобы сделать перевод или покупку без начисления процентов.

Если карта предназначена для улучшения вашей кредитоспособности, как в случае со многими обеспеченными картами, соглашение может включать информацию о том, как увеличить кредитный лимит с помощью надлежащего платежного поведения или даже о том, как перейти на необеспеченную карту.

Заявка на получение кредитной карты отклонена: что делать дальше?

Если ваше заявление отклонено, эмитент должен проинформировать вас — в письменной форме — о причинах своего решения и сообщить вам, какие кредитные бюро они использовали для получения вашей информации. Если вы считаете, что указанная вами причина недействительна, просмотрите свой кредитный отчет в бюро(ах), которое использовал эмитент. Возможно, произошла ошибка или нерешенная проблема, о которой вы не знали. Также было бы неплохо сделать повторный звонок, если вы считаете, что была допущена ошибка.

Если вы считаете, что указанная вами причина недействительна, просмотрите свой кредитный отчет в бюро(ах), которое использовал эмитент. Возможно, произошла ошибка или нерешенная проблема, о которой вы не знали. Также было бы неплохо сделать повторный звонок, если вы считаете, что была допущена ошибка.

Если вам было отказано в кредитной карте, потому что ваш общий кредитный рейтинг был слишком низким, чтобы соответствовать критериям карты, ваш следующий шаг — улучшить свой кредитный рейтинг. Вот несколько полезных вещей, которые вы можете сделать:

- Если у вас есть какие-либо просроченные или просроченные счета, погасите их как можно скорее.

- Уменьшите коэффициент использования кредита. Если вы почти достигли лимита по другим кредитным линиям, это негативно повлияет на ваш кредитный рейтинг.

- Ищите карту, больше соответствующую вашему кредитному рейтингу. Со временем ваше хорошее платежное поведение поможет увеличить ваш балл, и вы сможете претендовать на получение карты более высокого уровня.

- Не подавайте повторно сразу. Хотя один запрос кредита будет иметь небольшое влияние на ваш счет, несколько запросов в течение короткого периода времени могут иметь более значительный эффект. Подождите некоторое время, прежде чем подавать заявку снова.

Найдите лучшие кредитные карты на 2022 год

Ни одна кредитная карта не является лучшим вариантом для каждой семьи, каждой покупки или любого бюджета. Мы выбрали лучшие кредитные карты таким образом, чтобы они были максимально полезны для самого широкого круга читателей.

Учить больше

Bottom Line

Открытие счета кредитной карты может быть разумным ходом денег, но подача заявки на получение кредитной карты, на получение которой вы вряд ли имеете право, или получение карты, которая не соответствует вашим привычкам расходов, часто является пустой тратой денег. . Потратьте время, чтобы выяснить свою кредитоспособность и оценить, какой тип карты может быть лучшим для вас.

Часто задаваемые вопросы (FAQ)

Как подать заявку на кредитную карту для бизнеса?

Подать заявку на получение визитной карточки несложно, но требуется исследование. Во-первых, вы должны определить, подходит ли ваш бизнес. Для получения бизнес-кредитной карты не требуется, чтобы ваш бизнес был зарегистрирован каким-либо образом, а размер вашей компании не имеет значения для получения базовой карты.

Во-первых, вы должны определить, подходит ли ваш бизнес. Для получения бизнес-кредитной карты не требуется, чтобы ваш бизнес был зарегистрирован каким-либо образом, а размер вашей компании не имеет значения для получения базовой карты.

Однако вам нужно будет предоставить необходимую информацию, включая название вашей компании, юридический адрес, годовой доход, количество сотрудников, предполагаемые потребности в расходах и идентификационный номер работодателя (ваш собственный SSN обычно может заменить в случае, если ваша компания не у меня есть EIN). Большинству эмитентов потребуется личная гарантия для деловой кредитной карты.

Как часто вы должны запрашивать кредитную карту?

Не существует абсолютного правила того, как долго ждать между приложениями. Как правило, 90 дней будет достаточно. Каждая компания-эмитент кредитных карт имеет свои собственные правила в отношении количества карт, которые вы можете иметь, и времени между приложениями.

Как подать заявку на обеспеченную кредитную карту?

Как и в случае с необеспеченными картами, вам необходимо заполнить заявку на получение обеспеченной кредитной карты. Основное различие между этими двумя картами заключается в том, что для обработки возвращаемого гарантийного депозита потребуется ваш банковский счет и маршрутный номер. Сумма, которую вы вносите, становится вашим кредитным лимитом.

Основное различие между этими двумя картами заключается в том, что для обработки возвращаемого гарантийного депозита потребуется ваш банковский счет и маршрутный номер. Сумма, которую вы вносите, становится вашим кредитным лимитом.

Эта статья была полезной?

Оцените эту статью

★

★

★

★

★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Чонси вырос на ферме в сельской местности на севере Калифорнии. В 18 лет он сбежал и увидел мир с рюкзаком и кредитной картой, обнаружив, что истинная ценность любого очка или мили — это опыт, который они облегчают. Он чувствует себя как дома на тракторе, но понял, что возможность находится там, где он ее находит, а дискомфорт интереснее, чем самоуспокоенность.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Более 11 советов по подаче заявки на кредитную карту, которые помогут вам получить одобрение

Обновлено

Узнайте больше о том, как мы проверяем факты». Если вы подали заявку на получение карты, эмитент рассмотрит ваш доход, кредитную историю и документы, которые вы предоставили в своем заявлении, чтобы определить, относитесь ли вы к кандидатам с высоким или низким уровнем риска Чем ниже ваш риск, тем выше ваши шансы Есть несколько способов повысить ваши шансы на одобрение при подаче заявки на новую кредитную карту. 0003

0003

Что в этом руководстве?

- Совет №1. Не торопитесь

- Совет № 2. Знайте свои потребности

- Совет № 3: Сравните варианты

- Совет № 4: Ознакомьтесь с требованиями приемлемости

- Совет № 5: Проверьте и улучшите свой кредитный рейтинг

- Совет № 6: Снизьте коэффициент использования кредита

- Совет № 7: Банк с вашим будущим поставщиком кредитной карты

- Совет № 8: Будьте осторожны с деталями

- Совет № 9: Организуйте необходимые документы

- Совет № 10: Укажите свой фактический доход

- Совет № 11: Не подавайте заявку на несколько карт

- Совет № 12: Не подавайте заявку на перевод остатка между картами

Процесс предварительной подачи заявки значительно важнее чем сам акт применения. Хотя заполнение формы может занять всего 15 минут, приведение ваших дел в порядок, чтобы вы были готовы к оценке вашего заявления банком, потребует немного больше времени и подготовки.

Совет №1. Не торопитесь

Никогда не стоит торопиться, и вы как потребитель имеете право оценить банк до того, как он оценит вас. Не бросайтесь на первую сделку по кредитной карте, которую вы видите, потому что обычно она вам не подходит. Вместо этого потратьте некоторое время на сравнение вариантов вашей кредитной карты, чтобы вы могли найти карту, которая соответствует вашим финансовым потребностям.

Совет №2. Знайте свои потребности

Различные типы кредитных карт подходят разным типам людей. Прежде чем приступить к поиску, потратьте некоторое время на размышления о том, что вы хотите, в чем нуждаетесь и что можете себе позволить. Например, если это первая кредитная карта, на которую вы подаете заявку, вы можете подать заявку на студенческую кредитную карту. Узнайте больше о том, как выбрать лучшую карту для ваших нужд, чтобы потом не жалеть о своем решении.

Совет № 3. Сравните свои варианты

После того, как вы решили, какой тип карты вам нужен, пришло время начать сравнивать ваши варианты. Используя обзоры на finder.com, вы должны сравнить следующее, чтобы убедиться, что вы понимаете затраты и преимущества, связанные с каждой картой.

Используя обзоры на finder.com, вы должны сравнить следующее, чтобы убедиться, что вы понимаете затраты и преимущества, связанные с каждой картой.

Что мне нужно для сравнения?

- Процентные ставки по покупкам, выдаче наличных и переводу остатка

- Годовые сборы

- Беспроцентные периоды

- Бонусные программы, включая партнерскую программу, тарифы для заработка и способы накопления и использования баллов

- Бесплатное страхование, включая туристическую страховку, защиту покупок и расширенную гарантию

- Дополнительные держатели карт и наличие дополнительной платы

- Дополнительные преимущества, такие как услуги консьержа и билеты в бизнес-залы авиакомпаний, которые помогут вам компенсировать расходы на карту

9032

Чтобы получить одобрение на получение любой кредитной карты, на получение которой вы подаете заявку, вам необходимо соответствовать ряду квалификационных требований. Прежде чем подавать заявку, убедитесь, что вы соответствуете критериям приемлемости, поскольку отклоненные заявки на кредитную карту могут негативно повлиять на ваш кредитный рейтинг. На рынке кредитных карт США квалификационные требования обычно включают:

На рынке кредитных карт США квалификационные требования обычно включают:

- Возраст. Владельцам карт должно быть не менее 18 лет.

- Жилой статус. Эмитенты кредитных карт обычно требуют, чтобы вы были постоянным жителем США или имели определенную визу, чтобы подать заявку на получение кредитной карты.

- Хорошая кредитная история. Чтобы получить одобрение, у вас должна быть хорошая кредитная история без дефолтов или признаков банкротства. См. это руководство для пяти способов улучшить свой кредитный рейтинг.

Для каждой кредитной карты существуют особые требования, поэтому перед подачей заявки убедитесь, что вы их знаете и соблюдаете.

Рассмотрите предварительную квалификацию

Некоторые банки разрешают вам предоставлять информацию до надлежащего процесса подачи заявки, чтобы понять, будете ли вы одобрены. Это называется предварительной квалификацией или предварительным одобрением и может помочь вам избежать карт, которые могут оказаться вне вашей досягаемости. Поскольку подача заявки на кредитную карту может повлиять на ваш кредитный рейтинг, предварительная квалификация может помочь вам получить карту, не расплачиваясь методом проб и ошибок.

Поскольку подача заявки на кредитную карту может повлиять на ваш кредитный рейтинг, предварительная квалификация может помочь вам получить карту, не расплачиваясь методом проб и ошибок.

Совет № 5: проверьте свой кредитный рейтинг

Банки обычно используют систему кредитного рейтинга при оценке вашего права на получение карты и рассматриваемого лимита карты. Основываясь на вашей кредитной истории, привычках погашения и текущих кредитных линиях, кредитор определит, сколько вы можете безопасно занять. Этот диапазон кредитоспособности обычно измеряется числовым баллом, разделенным на четыре категории:

Кредитные рейтинги

- Плохие: 579 и ниже

- Удовлетворительные: 580-669

- Хорошее: 670-739

- Отличное: 740 и выше

Эта информация доступна кредиторам, когда вы подаете заявку на любую форму кредита. Вы также можете получить доступ к своей кредитной истории в любое время и запросить бесплатную копию своей кредитной истории перед подачей заявки. Таким образом, вы сможете исправить любые возможные ошибки и точно увидеть, что увидит банк, когда будет оценивать вашу заявку. Если отчет далек от идеального, может быть разумно отложить подачу заявки и потратить некоторое время на улучшение кредитного рейтинга, чтобы увеличить ваши шансы на одобрение карты в будущем.

Таким образом, вы сможете исправить любые возможные ошибки и точно увидеть, что увидит банк, когда будет оценивать вашу заявку. Если отчет далек от идеального, может быть разумно отложить подачу заявки и потратить некоторое время на улучшение кредитного рейтинга, чтобы увеличить ваши шансы на одобрение карты в будущем.

Совет № 6: Улучшите свой кредитный рейтинг

Если ваш кредитный рейтинг не совсем подходит для получения карты, которую вы хотите, отложите подачу заявления и попробуйте несколько стратегий для улучшения вашего кредитного рейтинга. В зависимости от причины вашего низкого балла вы можете увидеть улучшения уже после нескольких действий, таких как погашение некоторых долгов при взыскании. Если вы чувствуете, что в вашем кредитном отчете указана ошибка, например, о наличии долга, который вы уже выплатили, вы можете исправить эту ошибку в бюро кредитных историй.

Совет № 7. Снизьте коэффициент использования кредита

Если у вас уже есть остаток по кредитной карте, целесообразно погасить его перед подачей заявки на новую кредитную карту. Это связано с тем, что высокий коэффициент утилизации долга является показателем плохой кредитоспособности, что может снизить вероятность успешного рассмотрения заявки. Чтобы рассчитать свой коэффициент, разделите общие текущие остатки на ваших картах на их общие лимиты.

Это связано с тем, что высокий коэффициент утилизации долга является показателем плохой кредитоспособности, что может снизить вероятность успешного рассмотрения заявки. Чтобы рассчитать свой коэффициент, разделите общие текущие остатки на ваших картах на их общие лимиты.

Как снизить коэффициент использования Например, если лимиты по трем вашим картам составляют 5000 долларов США каждая, и у вас есть баланс по 4000 долларов США на каждой из них, ваше соотношение составляет 12000 долларов США / 15000 долларов США = 80%. Здоровое соотношение обычно составляет 30% или меньше. Если вы изо всех сил пытаетесь погасить свои долги из-за высоких процентных ставок, рассмотрите возможность консолидации своего долга с помощью кредитной карты с переводом остатка 0%.

Совет № 8. Откройте кредитную карту в существующем банке

Открытие сберегательного или дебетового счета в банке, в который вы подаете заявку, может помочь в процессе подачи заявки. Что наиболее важно, если у вас есть транзакционный или сберегательный счет, это доказывает, что у вас есть оплачиваемая работа и регулярный источник дохода. Подача заявки в ваш существующий банк также может ускорить общий процесс подачи заявки, поскольку у банка будет много деталей, которые им уже нужны для обработки заявки.

Подача заявки в ваш существующий банк также может ускорить общий процесс подачи заявки, поскольку у банка будет много деталей, которые им уже нужны для обработки заявки.

После того, как вы провели небольшое исследование, убедились, что соответствуете требованиям и выбрали карту, вы можете подать заявку на получение выбранной кредитной карты. При заполнении заявки обязательно помните о следующих советах:

Совет № 9: Будьте внимательны с деталями

В процессе подачи заявки вас попросят предоставить много информации, включая адреса и контактные телефоны. , сведения о рефери, текущее и предыдущее место работы, зарплата, непогашенные долги и ежемесячные расходы (и это лишь некоторые из них). Хотя это может показаться большим количеством информации, важно правильно заполнить ее и прочитать перед отправкой заявки. Ошибки в вашей заявке могут замедлить процесс или привести к отклонению заявки. Например, если вы упустите детали непогашенного остатка, а банк позже обнаружит его в вашем кредитном досье, они могут подумать, что вы пытаетесь скрыть от них долг, и могут отклонить вашу заявку.

Совет № 10: Укажите свой реальный доход

Сейчас не время скромничать или преувеличивать свой доход. Дефляция вашего дохода может саботировать вашу заявку, снижая мнение банка о вашей способности финансировать долг. Вероятность и способность вас погасить — один из важнейших факторов, на который обращают внимание кредиторы при выдаче. Поэтому, если у вас есть несколько источников дохода (например, неполный рабочий день, внештатная работа или государственные выплаты), обязательно укажите эти данные. С другой стороны, фабрикация или раздувание вашего дохода считается мошенничеством и преследуется по закону.

Помимо советов, которым следует следовать до и во время подачи заявления, ниже приведены распространенные ошибки, которых следует избегать, если вы хотите повысить свои шансы на одобрение.

Совет № 11. Не подавайте заявку на несколько карт одновременно или в течение короткого периода времени.

У вас может возникнуть соблазн подать заявку на получение второй карты только в том случае, если ваша первая не будет одобрена, но не делайте этого. Каждый кредитный запрос, который кредитор делает о вашей кредитной истории, оставляет новую отметку в вашем кредитном файле на пять лет. Если вы подаете заявку на получение нескольких карт одновременно или в течение одного и того же периода, каждому последующему кредитору будет казаться, что у вас большой долг, даже если это не так. Это может оставить вас в порочном круге подачи заявок на кредитные карты и их не одобрения.

Каждый кредитный запрос, который кредитор делает о вашей кредитной истории, оставляет новую отметку в вашем кредитном файле на пять лет. Если вы подаете заявку на получение нескольких карт одновременно или в течение одного и того же периода, каждому последующему кредитору будет казаться, что у вас большой долг, даже если это не так. Это может оставить вас в порочном круге подачи заявок на кредитные карты и их не одобрения.

На самом деле, некоторые банки автоматически отклонят вашу заявку, если вы недавно подавали заявку на получение кредитной карты. Например, Citi указывает в своих условиях и положениях, что ваша заявка может быть не одобрена, если вы подали заявку и были приняты на другое предложение Citi в течение предыдущих девяти месяцев. Другие, такие как Chase, отслеживают все открытые вами карточные счета и соответствующим образом корректируют их одобрение.

Совет № 12: Не подавайте заявку на перевод баланса между картами, финансируемыми одним и тем же банком.

Обратите внимание, что вы можете перевести только баланс карты, которая не финансируется тем же банком, что и ваша новая карта. Это может быть сложно, потому что не всегда ясно, какой банк финансирует какую кредитную карту. Чтобы убедиться, что вы знаете, между какими банками вы можете осуществлять переводы, ознакомьтесь с нашим подробным руководством.

Подача заявки на получение кредитной карты — относительно простой процесс, который может занять всего 15 минут, а одобрение может оказаться еще быстрее. Однако, если вы заранее не проведете исследование, не убедитесь, что соответствуете требованиям приемлемости и не подготовите необходимые документы, вы уменьшите свои шансы на одобрение. Чтобы начать исследование, сравните кредитные карты, чтобы найти ту, которая лучше всего соответствует вашим финансовым и личным потребностям.

Был ли этот контент полезен для вас?

Спасибо за ваш отзыв!

Салли МакМаллен днем работает редактором отдела кредитных карт и часто летающих пассажиров Finder, а ночью — знатоком музыки.