Заявка на кредит без справки о доходах онлайн: Кредит без справок о доходах и поручителей от 4% — оформить онлайн заявку на получение кредита без справки о доходах — «Альфа-Банк»

Содержание

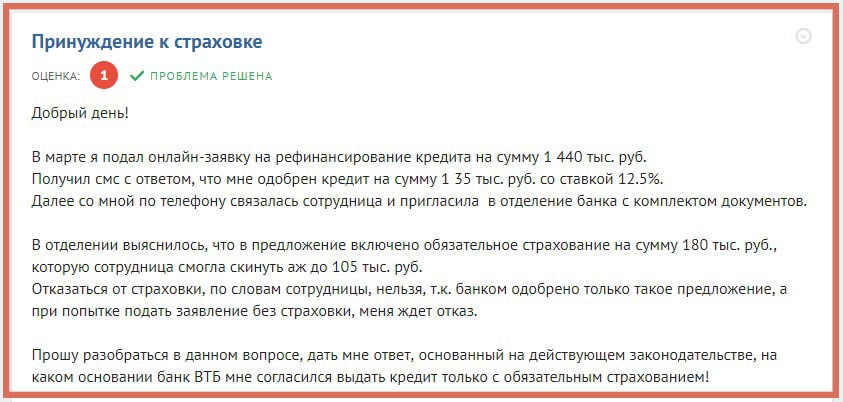

Как не стать должником при оформлении кредита онлайн?

Оформить кредит онлайн в настоящее время не представляет большой трудности. Почему? Все очень просто – кредит онлайн можно оформить на сайте любой микрофинансовой организации (МФО), которые появились относительно недавно, около десяти лет назад.

Почему появились МФО

Получить кредит раньше можно было либо в банковском учреждении, либо в ломбарде. Для получения кредита в банке необходимо предоставить определенный пакет документов, в который входит справка о доходах клиента, которую можно получить лишь при официальном трудоустройстве. Для получения кредита в ломбарде справку о доходах предоставлять не нужно, но, нужен залог (ценный предмет).

В начале нулевых годов стал стремительно сокращаться государственный сектор экономики, очень большой процент трудоспособного населения перешел к «частникам», которые зачастую не оформляют официально своих работников и зарплату выдают в «конвертах». Конечно же, ничего хорошего в этом нет, но, увы, таковы реалии нашей жизни.

Таким образом, появилась достаточно большая прослойка трудоспособного населения, которая имела неплохой доход, но этот доход был неофициальным. Такая категория рабочих не могла получить банковский кредит, хотя, фактически могла его оплачивать. Появившуюся нишу на кредитно-финансовом рынке быстро заняли микрофинансовые организации (МФО), которые стали кредитовать своих клиентов без справки о доходах.

Преимущества и недостатки кредитов в МФО

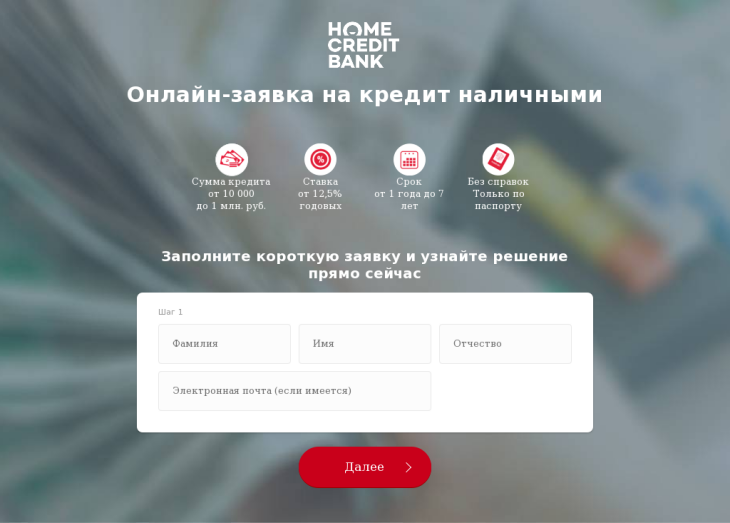

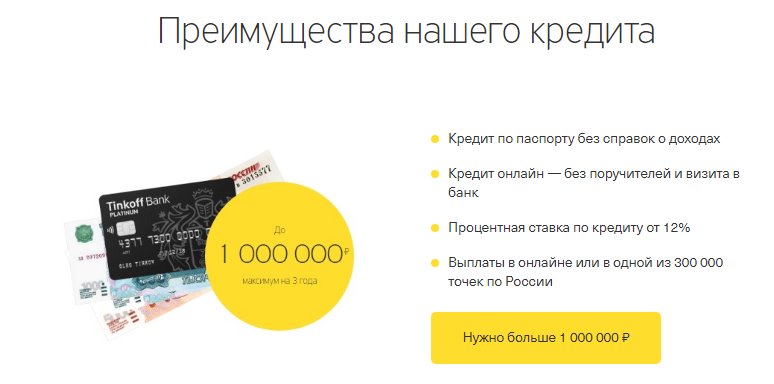

Оформить кредит в МФО можно в режиме онлайн. Это бесспорное преимущество перед банковским сектором, где такое оформление невозможно. Клиент в обязательном порядке должен лично посетить офисное отделение того банка, в котором он планирует оформить кредит.

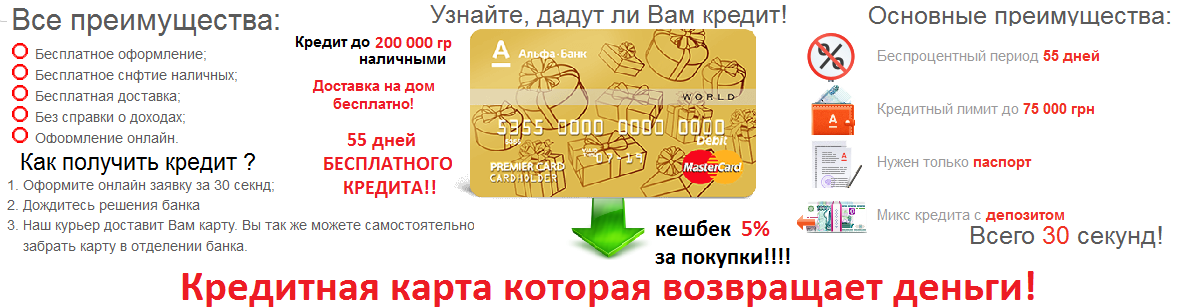

Вторым весомым преимуществом оформления кредита в МФО, являются гораздо более лояльные требования. Все, что нужно от клиента для оформления кредита в МФО – это наличие паспорта, идентификационного кода, банковской карты, мобильного телефона. Большинство МФО кредитуют лиц возрастом от 18 до 65 лет. Но, бывают исключения в сторону увеличения, как минимального, так и максимального возраста заемщика.

Но, бывают исключения в сторону увеличения, как минимального, так и максимального возраста заемщика.

Заявка на кредит в МФО рассматривается в очень сжатые сроки, обычно 30-60 минут, при оформлении первого кредита. При оформлении повторных кредитов в одной и той же организации это время уменьшается до 5-10 минут.

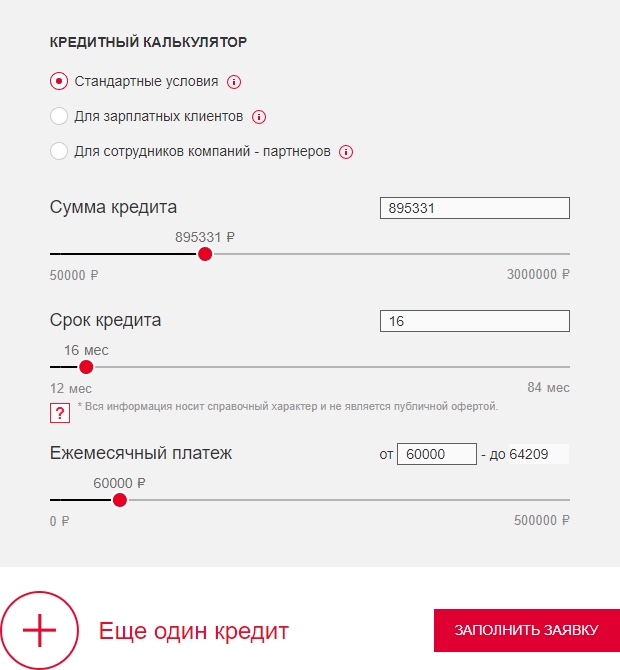

К недостаткам кредитования в МФО можно отнести очень большой процент кредитной ставки, который составляет 2-3% в день, что соответствует более 500% годовых, а это на порядок больше, чем в банке. Правда, многие МФО предоставляют первый кредит под 0,01%, но это разовая акция. При повторных оформлениях кредита процентная ставка будет очень высокой.

Второй важный момент, который следует учитывать при кредитовании в МФО – это максимальный размер кредита и максимальный срок кредитования. Большинство МФО кредитуют на период не более 1 месяца суммой не более 15-20 тысяч грн.

Третья неприятность, которая может подстерегать заемщика – очень высокие штрафные санкции при несвоевременном погашении кредита.

Как не стать должником

Безусловно, оформление кредита в МФО может оперативно решить возникшую финансовую проблему. Деньги можно получить очень быстро, в любое время дня и ночи, находясь в любой точке, где имеется доступ к Интернету. Однако, надо понимать, сколько придется возвращать и в какие сроки. Чтобы не попасть в неприятную ситуацию, клиент должен точно быть уверенным в своей платежеспособности. Краткосрочный кредит в МФО имеет смысл оформлять только для решения кратковременных проблем. Т.е., взятый кредит нужно гасить очень быстро и в полном объеме. Чем быстрее, тем лучше.

Что делать, если нет уверенности в своевременном погашении кредита, но альтернативы кредитованию в МФО нет? В таком случае, следует воспользоваться опцией кредитования под 0,01%, если такая возможность есть. Предпочтение следует отдавать тем МФО, которые разрешают пролонгировать действующий кредитный договор. Желательно, количество пролонгаций должно быть неограниченным. При пролонгации кредита клиенту необходимо уплатить в срок только проценты по кредиту, а выплату тела кредита можно перенести на более поздний срок. К началу

К началу

страницы

Банки открывают счета организациям, индивидуальным предпринимателям и предоставляют им право использовать корпоративные электронные средства платежа для переводов электронных денежных средств только при предъявлении свидетельства о постановке на учет в налоговом органе.

Банк сообщает в налоговый орган по месту своего нахождения информацию об открытии или о закрытии счета, вклада (депозита), об изменении реквизитов счета, вклада (депозита) организации, индивидуального предпринимателя, физического лица, не являющегося индивидуальным предпринимателем, о предоставлении права или прекращении права организации, индивидуального предпринимателя использовать корпоративные электронные средства платежа для переводов электронных денежных средств, а также об изменении реквизитов корпоративного электронного средства платежа в электронной форме в течение трех дней со дня соответствующего события.

Порядок сообщения банком указанных сведений устанавливается Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Формы и форматы сообщений устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

В Минюсте России 03.07.2020 зарегистрирован приказ ФНС России от 28.05.2020 № ЕД-7-14/354@ «Об утверждении форм и формата сообщений банка налоговому органу, предусмотренных пунктом 11статьи 86 Налогового кодекса Российской Федерации, в электронной форме» (регистрационный номер 58831). Документ опубликован на официальном интернет-портале правовой информации http://www.pravo.gov.ru, 06.07.2020.

Приказ учитывает изменения, внесенные Федеральным законом от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» в пункт 11 статьи 86 Налогового кодекса Российской Федерации в части установления для банков обязанностей по сообщению в налоговый орган по месту своего нахождения о предоставлении права или прекращении права физического лица использовать персонифицированные электронные средства платежа для переводов электронных денежных средств, о предоставлении права или прекращении права физического лица, в отношении которого в соответствии с законодательством Российской Федерации о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма проведена упрощенная идентификация, использовать неперсонифицированные электронные средства платежа для переводов электронных денежных средств, а также об изменении реквизитов таких электронных средств платежа.

Дата вступления в силу приказа – 06.01.2021.

Счета за пределами территории РФ

В соответствии с ч. 2 ст. 12 и ч. 10 ст. 28 Федерального закона от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле» резиденты обязаны уведомлять налоговые органы об открытии (закрытии) счета (вклада), об изменении реквизитов счета (вклада) в банке и иной организации финансового рынка, расположенных за пределами территории Российской Федерации, о наличии счета в банке за пределами территории Российской Федерации, открытого в соответствии с разрешением, действие которого прекратилось.

Переводы юридическими лицами — резидентами средств на свои счета (во вклады), открытые в банках за пределами территории Российской Федерации, со своих счетов (с вкладов) в уполномоченных банках осуществляются при предъявлении уполномоченному банку при первом переводе уведомления налогового органа по месту учета юридического лица — резидента об открытии счета (вклада) с отметкой о принятии указанного уведомления, за исключением операций, требуемых в соответствии с законодательством иностранного государства и связанных с условиями открытия указанных счетов (вкладов).

Порядок уведомления о счетах (ЮЛ, ИП, ФЛ)

Резидент уведомляет налоговый орган по месту своего учета об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Форма уведомления и форматы утверждены Приказом ФНС России от 24.04.2020 № ЕД-7-14/272@ «Об утверждении форм, форматов уведомлений об открытии (закрытии) счета (вклада), об изменении реквизитов счета (вклада) в банке и иной организации финансового рынка, расположенных за пределами территории Российской Федерации, и способа их представления резидентом налоговому органу, формы уведомления о наличии счета в банке за пределами территории Российской Федерации, открытого в соответствии с разрешением, действие которого прекратилось» (Зарегистрирован в Минюсте России 04. 06.2020, регистрационный номер 58591).

06.2020, регистрационный номер 58591).

Требования к порядку открытия счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, установленные статьей 12 Федерального закона от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле», не применяются к уполномоченным банкам, которые открывают счета (вклады) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, проводят по ним валютные операции и представляют отчеты в порядке, установленном Центральным банком Российской Федерации, и к физическим лицам — резидентам, срок пребывания которых за пределами территории Российской Федерации в течение календарного года в совокупности составит более 183 дней, а также к физическим лицам — резидентам, указанным в абзаце первом пункта 4 статьи 207 Налогового кодекса Российской Федерации, в случае признания федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, таких физических лиц не являющимися налоговыми резидентами Российской Федерации в соответствующем налоговом периоде. К началу страницы

К началу страницы

В соответствии с положениями статьи 6 Федерального закона от 28.06.2014 № 173-ФЗ «Об особенностях осуществления финансовых операций с иностранными гражданами и юридическими лицами, о внесении изменений в Кодекс Российской Федерации об административных правонарушениях и признании утратившими силу отдельных положений законодательных актов Российской Федерации» иностранные организации финансового рынка, расположенные за пределами территории Российской Федерации, обязаны сообщать о реквизитах открытых у них счетов (вкладов) граждан Российской Федерации и юридических лиц, которые прямо или косвенно контролируются гражданами Российской Федерации. Сообщать необходимо ежегодно в срок до 30 сентября года, следующего за годом, в течение которого указанные счета (вклады) были открыты.

Формы указанных сообщений утверждены приказом Федеральной налоговой службы от 09.11.2015 № ММВ-7-14/501@ «Об утверждении форм сообщений иностранными организациями финансового рынка, расположенными за пределами территории Российской Федерации, о реквизитах открытых у них счетов (вкладов) граждан Российской Федерации и юридических лиц, которые прямо или косвенно контролируются гражданами Российской Федерации» (зарегистрирован в Министерстве юстиции Российской Федерации 02. К началу

К началу

страницы

Пунктом 8

статьи 69 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном

производстве» (далее – Закон № 229-ФЗ) предусмотрено, что если сведений о наличии у должника имущества

не имеется, то судебный пристав-исполнитель запрашивает эти сведения у

налоговых органов, иных органов и организаций, исходя из размера задолженности,

определяемого в соответствии с частью 2 указанной статьи. Взыскатель при

наличии у него исполнительного листа с неистекшим сроком предъявления к

исполнению вправе обратиться в налоговый орган с заявлением о представлении

этих сведений.

Обратиться за получением указанных сведений взыскатель может в любой территориальный налоговый орган, в том числе в ИФНС России (либо УФНС России) по месту своего нахождения.

Перейти

Информация о налоговых органах размещена на настоящем сайте ФНС России, электронный сервис Адреса и

платежные реквизиты вашей инспекции

При обращении в налоговый орган

с запросом о получении информации о счетах должника для подтверждения своих

прав на получение указанной информации необходимо

одновременно предъявить подлинник или заверенную в установленном

законодательством Российской Федерации порядке (нотариусом или судом,

выдавшем взыскателю исполнительный лист)

копию исполнительного листа с неистекшим сроком предъявления к исполнению. К началу

К началу

страницы

Заявителю — гражданину (физическому лицу), организации сведения о его (ее) банковских счетах могут быть предоставлены налоговыми органами на основании положений Федерального закона от 27.07.2006 № 149-ФЗ «Об информатизации, информационных технологиях и о защите информации» (далее – Закон № 149-ФЗ).

В соответствии с пунктами 2 и 3 статьи 8 Закона № 149-ФЗ:

- гражданин (физическое лицо) имеет право на получение от государственных органов, органов местного самоуправления, их должностных лиц в порядке, установленном законодательством Российской Федерации, информации, непосредственно затрагивающей его права и свободы;

- организация имеет право на получение от государственных органов, органов местного самоуправления информации, непосредственно касающейся прав и обязанностей этой организации, а также информации, необходимой в связи с взаимодействием с указанными органами при осуществлении этой организацией своей уставной деятельности.

При этом статьей 6 Федерального Закона № 149-ФЗ установлено, что обладатель информации, в данном случае Федеральная налоговая служба, которая осуществляет полномочия обладателя информации от имени Российской Федерации, вправе разрешать или ограничивать доступ к информации, определять порядок и условия такого доступа, а также при осуществлении своих прав обязана соблюдать права и законные интересы иных лиц, ограничивать доступ к информации, если такая обязанность установлена федеральными законами.

В силу положений статьи 84 и статьи 102 Налогового кодекса Российской Федерации сведения о налогоплательщике с момента постановки на учет в налоговом органе являются налоговой тайной, которая не подлежит разглашению налоговыми органами, их должностными лицами, за исключением случаев, предусмотренных федеральным законом.

Порядок доступа к конфиденциальной информации налоговых органов (далее – Порядок) утвержден приказом МНС России от 03.03.2003 № БГ-3-28/96 «Об утверждении порядка доступа к конфиденциальной информации налоговых органов» (зарегистрирован в Минюсте России 26.03.2003, регистрационный

№ 4334) (далее – приказ № БГ-3-28/96).

В соответствии с пунктом 11 Порядка запрос о предоставлении конфиденциальной информации (далее — запрос) оформляется и направляется в письменном виде на бланках установленной формы фельдсвязью, почтовыми отправлениями, курьерами, нарочными или в электронном виде по телекоммуникационным каналам связи с реквизитами, позволяющими идентифицировать факт обращения пользователя в налоговый орган. Подпись должностного лица, имеющего право направлять запросы в налоговые органы, подтверждается печатью канцелярии пользователя.

Подпись должностного лица, имеющего право направлять запросы в налоговые органы, подтверждается печатью канцелярии пользователя.

При направлении запросов по телекоммуникационным каналам связи подпись заявителя подтверждается электронной цифровой подписью.

Гражданин для получения сведений о своих банковских счетах вправе лично обратиться с запросом, составленным в произвольной форме, предъявив документ, удостоверяющий личность; подать заявление, через сервис «Личный кабинет налогоплательщика для физических лиц» (раздел: «обращение в свободной форме») или направить запрос по телекоммуникационным каналам связи, подписанный своей усиленной квалифицированной электронной подписью, отвечающей требованиям Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».

Запросы, по форме и содержанию не отвечающие требованиям Порядка, исполнению не подлежат.

Обратиться за получением сведений о своих банковских счетах заявитель может в любой территориальный налоговый орган, в том числе по месту своего нахождения (жительства (пребывания)).

При обращении с запросом заявителю необходимо принять во внимание тот факт, что сведения о счетах (вкладах) физических лиц представляются банками в налоговые органы в соответствии с пунктом 1 статьи 86 Налогового кодекса Российской Федерации (в редакции Федерального закона от 28.06.2013 № 134-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям») с 1 июля 2014 года. Информацией о ранее открытых физическими лицами счетах в банках (если такие счета не закрывались либо по ним не было изменений) налоговые органы не располагают. Также налоговые органы не располагают информацией о движении денежных средств по счетам. Такую информацию заявитель может запросить у банка, в котором открыт счет.

Документы

Об утверждении форм и формата сообщений банка налоговому органу, предусмотренных пунктом 11 статьи 86 Налогового кодекса Российской Федерации, в электронной форме

09. 07.2020

07.2020

Об утверждении форм, форматов уведомлений об открытии (закрытии) счета (вклада), об изменении реквизитов счета (вклада) в банке и иной организации финансового рынка, расположенных за пределами территории Российской Федерации, и способа их представления резидентом налоговому органу, формы уведомления о наличии счета в банке за пределами территории Российской Федерации, открытого в соответствии с разрешением, действие которого прекратилось

16.06.2020

О внесении изменений в приказ ФНС России от 23.05.2014 № ММВ-7-14/292@

17.01.2017

Все документы по теме

Новости по теме «Банковские счета»

О доработке программного обеспечения реализующего прием уведомлений резидентов об открытии (закрытии) счета (вклада), об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации

18.03.2019

О представлении резидентом в налоговый орган уведомлений о счетах (вкладах) в банках, расположенных за пределами территории Российской Федерации

01. 10.2018

10.2018

О направлении банками в налоговый орган сообщений о счетах, открытых на основании договора банковского счета в драгоценных металлах

04.05.2018

Все новости по теме

Оформив подписку, Вы сможете получать новости по теме “Банковские счета” на следующий адрес электронной почты:

Поле заполнено некорректно

Настройка

подписки

Могу ли я занять деньги без подтверждения дохода?

Во многих местах вам могут предложить кредит без подтверждения вашего дохода . Все, что вам нужно сделать, это залог залога для обеспечения кредита. Стоимость залога, как правило, должна значительно превышать сумму кредита.

Запрос на удаление

|

Посмотреть полный ответ на сайте badcredit.org

Как я могу занять деньги без подтверждения дохода?

Как я могу получить кредит без подтверждения дохода?

- государственные пособия.

- пенсионные фонды.

- возврат инвестиций.

- алименты.

- пособие на ребенка.

- деньги из структурированного поселения или аннуитета.

- студенческая помощь или студенческая ссуда.

Запрос на удаление

|

Посмотреть полный ответ на badcredit.org

Вам нужно подтверждение дохода, чтобы получить кредит?

Подтверждение работодателя и дохода

Для этого кредиторы обычно требуют от потенциальных заемщиков продемонстрировать свой трудовой стаж и текущие доходы в рамках процесса подачи заявки. Общие формы подтверждения дохода для традиционной занятости включают: Платежные квитанции. возвращается.

Запрос на удаление

|

Посмотреть полный ответ на forbes.com

На какой кредит проще всего получить одобрение?

Самые простые кредиты для получения одобрения — это кредиты до зарплаты, кредиты под залог автомобиля, кредиты в ломбарде и потребительские кредиты без проверки кредитоспособности. Эти типы кредитов предлагают быстрое финансирование и имеют минимальные требования, поэтому они доступны для людей с плохой кредитной историей. Они также очень дороги в большинстве случаев.

Эти типы кредитов предлагают быстрое финансирование и имеют минимальные требования, поэтому они доступны для людей с плохой кредитной историей. Они также очень дороги в большинстве случаев.

Запрос на удаление

|

Посмотреть полный ответ на wallethub.com

Как я могу занять деньги без работы?

Как получить кредит без работы

- Найдите альтернативный источник дохода. …

- Получить поручителя. …

- Предоставить залог. …

- Снизьте соотношение долга к доходу. …

- Повысьте свой кредитный рейтинг. …

- Воспользуйтесь кредитом под залог собственного дома/HELOC. …

- Одолжить у друга/родственника. …

- Взять кредит под залог автомобиля или кредит в ломбарде.

Запрос на удаление

|

Посмотреть полный ответ на wallethub.com

Персональный кредит в размере 50 000 долларов США с UPSTART | Нет подтверждения дохода

youtube.com/embed/QvKUtDz4arE?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>

Могу ли я занять деньги, если я не работаю?

Отсутствие работы не помешает вам взять кредит. Тем не менее, вы должны знать, что вы, скорее всего, столкнетесь с более высокими процентными ставками, что делает получение кредита очень дорогостоящим. Вы должны быть уверены, что сможете погасить кредит, потому что невыполнение этого требования может привести к тому, что вы влезете в еще большие долги.

Запрос на удаление

|

Посмотреть полный ответ на moneysupermarket.com

Может ли безработный получить кредит?

Люди без стабильного источника дохода, но с высоким кредитным рейтингом также могут выбрать обеспеченный личный кредит для безработных. Хорошая кредитная история со своевременными выплатами и отсутствием дефолтов может принести вам личный кредит до определенной суммы.

Запрос на удаление

|

Посмотреть полный ответ на bajajfinserv.in

Как взять взаймы деньги из приложения наличными?

Как использовать Cash App Borrow

- Откройте приложение и войдите в систему.

- Нажмите на баланс своего счета.

- Нажмите «Занять»

- Нажмите «Разблокировать»

- Выберите вариант погашения.

- Согласиться и принять.

Запрос на удаление

|

Полный ответ можно найти на сайте Financer.com

Какие приложения позволят мне мгновенно занять деньги?

6 кредитных приложений в 2023 году: авансы наличными и защита от овердрафта

- Earnin: лучшее предложение с низкой комиссией. …

- Дейв: Лучшее решение для гибкости погашения. …

- Brigit: Лучший инструмент для составления бюджета. …

- Расширение прав и возможностей: лучше всего для быстрых денег. …

- Звонок: лучше всего подходит для защиты от овердрафта.

…

… - MoneyLion: лучше всего для существующих клиентов.

Запрос на удаление

|

Посмотреть полный ответ на nerdwallet.com

Как мне получить экстренные деньги?

Чрезвычайные ссуды бывают в форме личных ссуд, кредитных карт наличными, ссуд до зарплаты, ссуд в ломбардах и ссуд под залог. В зависимости от того, какой из этих вариантов вы выберете, вы сможете получить деньги немедленно или в течение одного или двух рабочих дней после утверждения.

Запрос на удаление

|

Посмотреть полный ответ на сайте creditkarma.com

Как я могу получить мгновенный кредит за 5 минут?

Лучший способ получить мгновенный кредит за 5 минут — это взять кредит у друга или члена семьи, поскольку они могут дать вам наличные деньги или воспользоваться услугой электронного перевода, чтобы немедленно отправить вам деньги. Ни одна уважаемая компания не отправит вам средства в течение нескольких минут или даже 1 часа после подачи заявки.

Ни одна уважаемая компания не отправит вам средства в течение нескольких минут или даже 1 часа после подачи заявки.

Запрос на удаление

|

Посмотреть полный ответ на wallethub.com

У кого проще всего получить потребительский кредит?

Самыми простыми банками для получения личного кредита являются USAA и Wells Fargo. USAA не раскрывает требования к минимальному кредитному рейтингу, но на их веб-сайте указано, что они рассматривают людей с баллами ниже справедливого кредитного диапазона (ниже 640). Таким образом, даже люди с плохой кредитной историей могут претендовать на получение кредита.

Запрос на удаление

|

Посмотреть полный ответ на wallethub.com

Где проще всего получить кредит?

Кредитные союзы являются хорошим местом для заемщиков с хорошей или плохой кредитной историей, чтобы получить личный кредит, потому что они могут иметь более мягкие требования и более низкие процентные ставки. Чтобы подать заявку на кредит, вы должны сначала стать участником, что обычно требует небольшой платы.

Чтобы подать заявку на кредит, вы должны сначала стать участником, что обычно требует небольшой платы.

Запрос на удаление

|

Посмотреть полный ответ на nerdwallet.com

Можете ли вы получить одобрение на кредит с кредитным рейтингом 500?

Если обычные ссуды больше предназначены для опытных заемщиков с кредитным рейтингом в диапазоне «Хорошо», ссуды FHA больше нацелены на покупателей жилья, впервые приобретающих жилье, особенно заемщиков с кредитным рейтингом в диапазоне баллов FICO от «Плохой» до «Удовлетворительный». Любой человек с минимальным кредитным рейтингом 500 может подать заявку на кредит FHA.

Запрос на удаление

|

Просмотреть полный ответ на homelendingpal.com

Какую причину лучше указать при подаче заявки на личный кредит?

Веские причины получить личный кредит. Рассмотрите возможность получения личного кредита, чтобы комбинировать дорогостоящие остатки по кредитным картам или покрывать экстренные расходы, крупные личные мероприятия и ремонт дома. Однако избегайте использования личного кредита для обучения в колледже, оплаты автомобиля или оплаты отпуска.

Однако избегайте использования личного кредита для обучения в колледже, оплаты автомобиля или оплаты отпуска.

Запрос на удаление

|

Посмотреть полный ответ на experian.com

← Предыдущий вопрос

Какова продолжительность перерывов в уборной на Amazon?

Следующий вопрос →

Какой самый дешевый пуленепробиваемый материал?

Лучшие малые потребительские кредиты января 2023 года

Окончательный вердикт

Может быть трудно найти небольшой кредит с низкой процентной ставкой, но у вас есть несколько вариантов получения необходимых наличных денег. Некоторые кредиторы, такие как Lightstream, предлагают особенно низкие ставки для кредитоспособных заемщиков, но имеют более высокую минимальную сумму займа. Другие, такие как OppLoans, предназначены для заемщиков с плохой кредитной историей, а некоторые, такие как Navy Federal, имеют требования к членству.

В целом, Upgrade выделяется как лучший кредитор для небольших частных кредитов, потому что минимальная сумма кредита составляет всего 1000 долларов США, а условия погашения являются гибкими. Upgrade также имеет полезную программу Rate Beat и быстро доставляет кредитные средства.

Upgrade также имеет полезную программу Rate Beat и быстро доставляет кредитные средства.

Руководство по выбору лучших небольших личных ссуд

Лучшее место для получения небольшого личного ссуды

Лучшее место для получения личного кредита будет зависеть от ваших потребностей. Если вы хотите занять 500 долларов или меньше, кредитный союз может быть вашим лучшим вариантом для низких ставок, но многие кредитные союзы предъявляют требования к членству. Онлайн-кредиторы часто имеют более высокие минимальные суммы займа или взимают более высокие ставки за небольшие кредиты, но они могут быть хорошим вариантом, если вы ищете быстрый и простой процесс. Если вы предпочитаете подавать заявление лично и у вас хорошие отношения с вашим банком, вы также можете подать заявку на получение небольшого личного кредита там.

Стоит ли обращаться за небольшим личным кредитом?

Это зависит от ваших индивидуальных финансовых потребностей. Если вам просто нужно немного наличных денег, чтобы продержаться до следующей зарплаты, вы можете воспользоваться льготным периодом, предлагаемым по кредитной карте, или даже подать заявку на вводную кредитную карту 0% годовых. Эти варианты могут быть дешевле, чем кредит. С другой стороны, если у вас плохой кредит и вы не можете претендовать на кредитную карту, личный кредит от кредитора с плохой кредитной историей, такого как OppLoans, будет гораздо лучшим вариантом, чем кредит до зарплаты.

Эти варианты могут быть дешевле, чем кредит. С другой стороны, если у вас плохой кредит и вы не можете претендовать на кредитную карту, личный кредит от кредитора с плохой кредитной историей, такого как OppLoans, будет гораздо лучшим вариантом, чем кредит до зарплаты.

Если вы не хотите открывать новую карту или вам нужно больше времени, чтобы погасить долг, вам может подойти небольшой личный кредит. Личные кредиты имеют более низкие APR, чем кредитные карты в среднем. Вы даже можете использовать личный кредит для консолидации долга по кредитной карте, если у вас возникли трудности с погашением ваших карт. Это будет работать лучше всего, если у вас есть хороший или отличный кредит.

Сравнение мелких кредиторов по персональным кредитам

Сравнивая ставки по небольшим личным кредитам среди кредиторов, вы должны обратить внимание на следующее:

- APR: Ваш APR представляет собой общую стоимость получения небольшого личного кредита, включая любые сборы за выдачу.

Стремитесь к самому низкому, на что вы можете претендовать, исходя из вашей кредитоспособности и желаемого ежемесячного платежа.

Стремитесь к самому низкому, на что вы можете претендовать, исходя из вашей кредитоспособности и желаемого ежемесячного платежа. - Суммы кредита: Вы не хотите занимать больше, чем вам нужно. Ищите личного кредитора, предлагающего нужную сумму для ваших целей.

- Условия: Выберите кредитора, который предлагает срок, который приведет к ежемесячному платежу, который вы можете себе позволить.

- Сборы: Стремитесь к наименьшим/самым низким возможным комиссиям и избегайте всех кредиторов, которые взимают штрафы за досрочное погашение.

- Простота подачи заявки: Если вы предпочитаете простую онлайн-заявку, убедитесь, что выбранный вами кредитор подходит именно вам.

- Репутация кредитора: Обратите внимание на отзывы клиентов на сторонних веб-сайтах, таких как Trustpilot.

- Скорость финансирования: Если вам срочно нужны наличные, сузьте выбор до кредиторов, которые могут предоставить финансирование в тот же день или на следующий день.

- Служба поддержки клиентов: Убедитесь, что выбранный вами персональный кредитор имеет удобное для вас время обслуживания клиентов.

Как получить небольшой личный кредит

- Предварительная квалификация: Первым шагом является предоставление информации, такой как ваш SSN, контактная информация, предполагаемая сумма займа и цель займа. Многие кредиторы позволят вам проверить свой предварительный квалификационный статус без жесткой кредитной тяги.

- Выберите кредитное предложение: Вам может быть показано несколько разных вариантов термина с разными связанными APR. Обратите внимание, что ставки по небольшим личным кредитам на данном этапе являются только оценочными. Выберите вариант с ежемесячным платежом, который вы можете себе позволить.

- Предоставьте дополнительную документацию: Отсюда вы, скорее всего, создадите учетную запись на онлайн-портале кредитора, если вы еще этого не сделали.

Вам нужно будет предоставить более подробную информацию, такую как подтверждение дохода и занятости. Кредитор рассмотрит эту информацию и даст вам решение.

Вам нужно будет предоставить более подробную информацию, такую как подтверждение дохода и занятости. Кредитор рассмотрит эту информацию и даст вам решение. - Примите ваше предложение по кредиту: Убедитесь, что вас устраивает ваша ставка, и прочитайте мелкий шрифт, прежде чем подписывать кредитные документы.

- Получите ваши средства: Дождитесь поступления денег на ваш банковский счет. Обычно это занимает несколько дней, но может произойти и в тот же день.

- Управляйте своей учетной записью в Интернете: Многие кредиторы позволят вам настроить автоматические платежи из вашей онлайн-учетной записи, а некоторые даже позволят вам изменить дату платежа.

- Погашение кредита: Ожидайте начать вносить фиксированные ежемесячные платежи примерно через месяц после получения средств.

Часто задаваемые вопросы

Что такое небольшой личный кредит?

Небольшой личный кредит обычно представляет собой кредит с фиксированной процентной ставкой, предоставляемый вам в виде единовременной суммы, подлежащей погашению с процентами в виде фиксированных ежемесячных платежей в течение одного или нескольких лет. Большинство небольших личных кредитов не имеют обеспечения, но некоторые из них могут быть обеспечены вашими сбережениями или другим активом.

Большинство небольших личных кредитов не имеют обеспечения, но некоторые из них могут быть обеспечены вашими сбережениями или другим активом.

Каковы плюсы и минусы получения небольшого личного кредита?

Pros:

- Более низкие процентные ставки, чем кредитные карты

- Лучшие условия, чем ссуды зарплату

- . с более высокими суммами займа

- Более высокие ежемесячные платежи, чем по кредитным картам

Где можно получить небольшой личный кредит?

Вы думаете, что занять небольшую сумму денег будет проще, чем большую сумму, не так ли? Но это не то, как думают финансовые учреждения. Обслуживание небольшого личного кредита — примерно от 1000 до 5000 долларов — может быть таким же дорогим, как обслуживание крупного, и многие банки просто не хотят беспокоиться, особенно в наши дни низких процентных ставок и мизерной прибыли. поля. Другие варианты включают онлайн-кредиторов, кредитные союзы, кредитные карты и ссуды до зарплаты.

Как получить личные кредиты от онлайн-кредиторов?

Поскольку у них небольшие накладные расходы, онлайн-кредиторы могут позволить себе предлагать небольшие суммы, на которые другие кредиторы могут не согласиться. У большинства онлайн-кредиторов также есть вариант предварительной квалификации: вы можете подключить некоторые базовые финансовые данные, чтобы узнать, имеете ли вы право на финансирование, без фактической подачи заявки (что предполагает, что кредитор извлекает вашу кредитную историю, что может повлиять на ваш кредитный рейтинг) . Во многих банках и кредитных союзах это обычно не делается для заявителей на получение личного кредита.

Какие кредитные союзы предлагают личные кредиты?

Лучшее место для очень дешевых кредитов — это кредитный союз, некоммерческий финансовый кооператив, предоставляющий традиционные банковские услуги. Хотя вам может потребоваться вступить, чтобы претендовать на получение личного кредита — кредитные союзы являются организациями, принадлежащими членам, — это относительно легко и дешево сделать; и как только вы станете участником, вы сможете брать то, что вам нужно, с низкой годовой процентной ставкой.

Какие банки предлагают потребительские кредиты?

Поиск источника кредита среди обычных банков может быть проблемой. Некоторые из самых известных, такие как Bank of America, вообще не предлагают потребительские кредиты. Другие устанавливают планку несколько выше. Например, личные кредиты Wells Fargo начинаются с 3000 долларов. У вас больше шансов найти небольшой личный кредит в местном или небольшом региональном банке, чем в крупном национальном кредиторе. Это также помогает, если вы уже являетесь клиентом этого банка.

В чем разница между малыми кредитами и кредитными картами?

Повсеместное распространение кредитных карт может быть одной из причин нехватки мелких частных кредиторов. В настоящее время очень мало мест, где не принимают кредитные карты. Когда вы наносите что-то на свой пластик, вы в основном финансируете покупку — на самом деле это не так уж отличается от заимствования денег из любого другого источника. Вы возвращаете кредитору (эмитенту карты) полностью или частично, когда приходит ваш ежемесячный отчет. Если частично, то, конечно, вы платите проценты.

Если частично, то, конечно, вы платите проценты.

В отличие от банков, эмитенты кредитных карт любят давать вам деньги взаймы — либо вы взимаете плату за покупку, либо берете наличными. Они даже повысят ваш кредитный лимит, чтобы вы могли делать это чаще, если у вас хорошая репутация. Подвох, конечно, в процентах, которые они взимают; Процентные ставки по кредитным картам, как правило, выше, чем по личным кредитам, особенно при выдаче наличных.

Но это зависит от эмитента карты и конкретного кредитора. Вам нужно сделать математику, чтобы увидеть, какой вариант стоит меньше в целом. Также могут применяться некоторые особые обстоятельства. Если у вас есть бонусная кредитная карта и вы можете покрыть свои расходы, зарабатывая баллы или возвращая деньги, вам следует это сделать. Или, если карта предлагает специальную акцию с нулевой годовой процентной ставкой на переводы баланса, скажем, на 21 месяц — примерно столько времени вам потребуется, чтобы погасить личный кредит, — это тоже может быть выгоднее.

Как правило, если вы хотите сэкономить на процентах или у вас нет кредитной карты, обратите внимание на небольшой личный кредит.

В чем разница между малыми кредитами и кредитами до зарплаты?

Ссуда до зарплаты — это тип краткосрочного займа, при котором независимый продавец мелких кредитов дает вам немедленную ссуду под вашу следующую зарплату — своего рода аванс на вашу заработную плату. Если им не нужно столько денег (эти кредиты часто ограничиваются примерно 500 долларами), многие заемщики рассматривают кредиты до зарплаты как идеальные, потому что кредиторы обычно не проверяют кредитный рейтинг или историю, а деньги поступают мгновенно.

В то время как основная сумма кредита невелика, годовая процентная ставка по кредитам до зарплаты превышает 400%.

Нет, мы не пропустили десятичную точку. Они 400%. Чтобы добавить оскорбление к травме, часто также есть различные небольшие сборы. Вы можете легко в конечном итоге платить гораздо больше по кредиту до зарплаты, чем вы первоначально заимствовали. Если вы можете получить небольшой личный кредит в кредитном союзе, особенно в одном из тех, которые предлагают трехзначные кредиты, вы сэкономите гораздо больше денег на процентах по сравнению с кредитами до зарплаты. Кроме того, у вас будут месяцы, а то и годы, чтобы погасить долг, в отличие от того, чтобы расплачиваться до следующей зарплаты.

Если вы можете получить небольшой личный кредит в кредитном союзе, особенно в одном из тех, которые предлагают трехзначные кредиты, вы сэкономите гораздо больше денег на процентах по сравнению с кредитами до зарплаты. Кроме того, у вас будут месяцы, а то и годы, чтобы погасить долг, в отличие от того, чтобы расплачиваться до следующей зарплаты.

Как мы выбирали лучших кредиторов по личным кредитам

Наша команда оценила 38 кредиторов и собрала 1520 точек данных, прежде чем выбрать наш лучший выбор. Мы взвесили более 20 критериев и придали больший вес тем из них, которые оказывают более существенное влияние на потенциальных заемщиков.

Лучшие варианты были выбраны на основе таких факторов, как требования к членству (взвешенные 15%), средняя фиксированная годовая процентная ставка (взвешенная 15%) и средняя плата за создание (взвешенная 10%).

Мы также приняли во внимание гибкость условий погашения, полезные функции, такие как предварительная квалификация, и возможность совместного подписания или совместных заявок, чтобы заемщики могли получить наилучшие условия.

…

… Стремитесь к самому низкому, на что вы можете претендовать, исходя из вашей кредитоспособности и желаемого ежемесячного платежа.

Стремитесь к самому низкому, на что вы можете претендовать, исходя из вашей кредитоспособности и желаемого ежемесячного платежа.

Вам нужно будет предоставить более подробную информацию, такую как подтверждение дохода и занятости. Кредитор рассмотрит эту информацию и даст вам решение.

Вам нужно будет предоставить более подробную информацию, такую как подтверждение дохода и занятости. Кредитор рассмотрит эту информацию и даст вам решение.