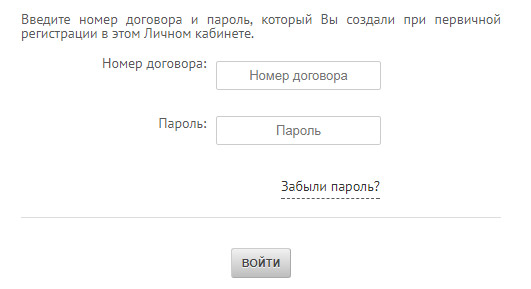

|

|

Почему мне блокируют кредитную карту даже после погашения просрочки? Деньги на кредитной карте принадлежат банкуЧьей собственностью является кредитная банковская карта - клиента или банка?Здравствуйте Елена! Карта является собственностью банка-эмитента, а клиент является только лишь держателем (пользователем) карты. В соответствии с разъяснением портала «Banki ru»: Банковская карта — инструмент, дающий возможность доступа к своему личному счету в банке. Такой счет называют специальным карточным счетом (СКС). Он открывается банком для отражения всех совершаемых клиентом операций с использованием банковской карты. Карты не будут иметь своего специального карточного счета только в том случае, если в банке все пластиковые карты одного типа «привязаны» к единому счету, либо если карта является предоплаченной. Банковские карты используются для безналичных платежей, в том числе и через Интернет, а также для снятия наличных или пополнения счета через банкомат или пункт выдачи наличных (ПВН). Их также иногда называют кредитными картами или кредитками, но это обобщенное название не соответствует действительности, так как карты могут быть как кредитными, так и дебетовыми. Тип карты, кредитная или дебетовая, определяется счетом, к которому она прикреплена, или который является для карты основным. Карта может быть прикреплена сразу к нескольким счетам (такие карты называют мультивалютными) и, наоборот, к одному счету может быть прикреплено несколько карт. Некоторые кредитные организации дают возможность своим клиентам заменять основной счет карты другим своим карточным счетом, открытым в том же банке. Предоплаченные карты не предполагают наличие счета. Чаще всего они используются в качестве подарочных, или как альтернатива дорожным чекам. Такие карты не требуют при выпуске обязательной идентификации владельца и могут использоваться анонимно. В России наибольшее распространение имеют карты международных платежных систем Visa и Masterсard. Карта является собственностью банка-эмитента. Клиент — держатель карты обязан вернуть ее в кредитную организацию по первому требованию. Стандартная карта изготавливается из пластика (ширина — 86 мм, высота — 54 мм, толщина — 0,76 мм) и оснащается носителем информации — магнитной полосой. В настоящее время в России существуют также карты с микропроцессором, с бесконтактной технологией и с транспортным приложением. Карта может быть выпущена как на материальном носителе, так и в электронном виде (виртуальная карта). На лицевой стороне карты может быть нанесено какое-либо изображение. В обязательном порядке на карте присутствуют ее номер и срок действия. Если карта выпущена на материальном носителе, то на нее также наносится название банка, логотип платежной системы и имя держателя (не всегда). На обратной стороне находятся магнитная полоса и бумажная полоса для подписи держателя. На картах некоторых категорий указывается код CVV2 или CVC2. Банковская карта может одновременно использовать ряд технологий и работать сразу в нескольких платежных системах. Например, на карте нанесен логотип платежных систем Masterсard и Cirrus, или, карта обладает магнитной полосой, чипом и оснащена бесконтактной технологией Mastercard.Источник: Banki ru pravoved.ru Что дает кредитная карта? Кредитная карта, или кредитка – пластиковая карта прямоугольной формы, размером 85,6 × 53,98 мм, с закругленными концами. На поверхность карты специальным образом нанесена магнитная полоса. Большое распространение получили карты, имеющие микрочипы. По сравнению с магнитными носителями, такие карты могут содержать значительно больше информации о данных карточного счета. Лицевая сторона кредитной карты обычно содержит фамилию и имя держателя карты на английском, изображение (фотографию или рисунок), название банка, выпустившего карту, данные о платежной системе, 16-значный номер, дату окончания ее действия. С обратной стороны кредитной карты размещены контакты банка, полоска, где владелец карты должен поставить подпись, иногда защитный код CVV2. Преимущества кредитных картКредитные карты предоставляют своим владельцам много возможностей. Их можно использовать для оплаты везде, где установлены специальные POS терминалы для карт, или для снятия наличных средств в банкоматах разных банков. Главное преимущество карт — льготный период, т.е. период, когда банком не взимаются проценты за пользование деньгами на кредитной карте (до 100 дней). В этот период клиент может пользоваться кредитом фактически бесплатно. Еще одним преимуществом кредитных карт служит то, что после погашения долга по карте кредитный лимит восстанавливается, и деньги на карте можно использовать повторно. При этом нет необходимости сообщать банку, для каких целей будут использоваться кредитные деньги. Кредитные карты выдаются многими банками России. Достаточно оформить заявку на кредитную карту на сайте банка, в офисе или по телефону. Для подтверждения данных, указанных в анкете, нужно предъявить паспорт гражданина РФ. Чем кредитная карта отличается от дебетовой?Кредитную карту иногда путают с дебетовой картой. Разница в том, что деньги на дебетовой карте принадлежат ее владельцу. Дебетовые карты используются для накопления денег, получения зарплаты или процентов от вкладов. Денежные средства на кредитной карте, наоборот, принадлежат банку и берутся у банка в кредит в случае нехватки собственных финансов. tytzaimy.ru Арест счёта кредитной карты - Как решить спор с банком

Давайте рассмотрим такую ситуацию: Заёмщик имеет несколько кредитов в разных банках. По одному из них был подан иск и, после решения суда, возбуждено исполнительное производство. Приставы направили в банк постановление об аресте денежных средств. Лицевых счетов в этом банке у заёмщика не было и банк арестовал счёт кредитной карты. Когда пришло время вносить ежемесячный платёж Заёмщик был неприятно удивлён тем фактом, что банк отказался принимать у него денежные средства, мотивируя тем, что карта арестована приставами. Причём банк первый платёж принял, но отказался зачислять в счёт погашения кредита, а затем отказался принимать денежные средства и от заёмщика и от третьих лиц. Но продолжал исправно начислять проценты, да ещё и неустойку. А когда получил от заёмщика претензию о незаконности таких действий очень удивился. Ведь он считает, что абсолютно прав и обязан был наложить арест. Но прав ли банк? Давайте разбираться. Дело в том, что арест накладывается не на карту или счёт, а на денежные средства, находящиеся на этом счёте. Это означает, что банк не имеет права производить расходные операции по этому счёту и обязан все имеющиеся на счёте, и поступающие на счёт, денежные средства ( в пределах суммы ареста) направлять в счёт оплаты долга. И если это был бы лицевой счёт Заёмщика (дебетовая карта, счёт вклада, предоплаченная карта), то всё было бы законно. Но кредитный счёт не является банковским счётом, поскольку предназначен исключительно для учёта и отражения операций по движению денежных средств в пределах суммы кредита (снятия, поступления, учёт процентов и т.п). Об этом есть много подтверждений в судебной практике разного уровня. Здесь следует опять же поговорить о некоторых особенностях пластиковых карт и способах предоставления кредита. Согласно классификации, представленной в Положении ЦБР от 24 декабря 2004г. № 266 - П "Об эмиссии платёжных карт и об операциях, совершаемых с их использованием" карты могут быть: Расчетная (дебетовая) карта как электронное средство платежа используется для совершения операций ее держателем в пределах расходного лимита - суммы денежных средств клиента, находящихся на его банковском счете, и (или) кредита, предоставляемого кредитной организацией - эмитентом клиенту при недостаточности или отсутствии на банковском счете денежных средств (овердрафт). Кредитная карта как электронное средство платежа используется для совершения ее держателем операций за счет денежных средств, предоставленных кредитной организацией - эмитентом клиенту в пределах расходного лимита в соответствии с условиями кредитного договора. Предоплаченная карта как электронное средство платежа используется для осуществления перевода электронных денежных средств, возврата остатка электронных денежных средств в пределах суммы предварительно предоставленных держателем денежных средств кредитной организации - эмитенту в соответствии с требованиями Федерального закона N 161-ФЗ Из этой классификации можно сделать вывод, что личные денежные средства находятся только на Расчётной и Предоплаченной карте. Причём на Расчётной не являются личными денежными средствами средства, предоставленные банков в качестве кредита (овердрафт). Но если на такой карте образовался овердрафт, то прежде чем происходит его погашение, заёмщик должен внести свои личные денежные средства на свой лицевой счёт, и до тех пор, пока банк не проведёт операцию перечисления денежных средств с лицевого счёта на кредитный (овердрафт), денежные средства на счёте являются собственностью держателя карты. А если на его счёт наложен арест, то банк не вправе производить оплату (погашение) овердрафта за счёт средств, находящихся на счете. Кредитная карта не содержит на своём счёте ни одной копейки денежных средств, принадлежащих держателю кредитной карты. На счёте есть определённый лимит денежных средств принадлежащих банку, и в личную собственность держателя они переходят при совершении операции получения наличных денежных средств или совершения операции по оплате товаров и услуг. При этом лимит денежных средств снижается, а размер задолженности увеличивается. Когда Заёмщик производит оплату кредита и вносит свои личные денежные средства на счёт кредитной карты, то они, как только из рук заёмщика перекочевали в руки кассира или в приёмное устройство банкомата, становятся собственностью банка. Таким образом, на кредитном счёте никогда не бывает денежных средств принадлежащих заёмщику. Чтобы это подтвердить, или опровергнуть, достаточно прочитать статьи 807 и 209 ГК. Первая говорит о том, что кредит (заём) это денежные средства передаваемые в собственность, а вторая определяет понятие собственности, согласно которой это право владения, пользования и распоряжения. И это право возникает только с момента получения вами наличных (либо оплаты товара, который также переходит в вашу собственность). Поэтому наложить арест на кредитный счёт нельзя. И если вы внесли денежные средства на счёт кредитной карты в банкомате, или пришли в кассу и оплатили ежемесячный платёж кассиру, то банк обязан произвести перерасчёт вашей кредитной задолженности и вашего доступного лимита. Ни о каком аресте кредитной карты не может идти речи. И в первом и во втором случае банк обязан принять денежные средства и не имеет права отказать, поскольку обязанность по приёму и зачислению денежных средств в счёт оплаты обязательств по кредитному договору является условием договора и обязанностью, определённой банковским законодательством. Многие считают, что единственным обязательством банка, проистекающем из кредитного договора, является обязанность выдать кредит. Но, это не так. Банк обязуется принимать денежные средства, производить расчёты в соответствии с указаниями Центробанка, доводить информацию до заёмщика, исполнять условия договора. Вам же отказывают в приёме денежных средств и говорят, что так оно и должно быть. А между тем банк, кроме того, что отказывается принять надлежащее исполнение обязательства по кредиту, что является отказом от исполнения обязательства и просрочкой кредитора ( ст. 406 ГК), нарушает закон (ст. 845 ГК), поскольку обязан обеспечить поступление, а следовательно принятие денежных средств в любом объёме и не имеет права устанавливать минимально возможную сумму оплаты. Согласно закона такие действия являются односторонним отказом от исполнения обязательств, что прямо запрещено статьёй 310 ГК РФ Кроме того, такие действия лишают вас права и возможности исполнять свои кредитные обязательства надлежащим образом, что приводит к возникновению у вас убытков в виде процентов и штрафов. www.spor-kredit.ru Чем отличается дебетовая карта от кредитнойВсе банковские карты делятся на два типа – дебетовые и кредитные. Несмотря на внешнее сходство, эти карты сильно отличаются друг от друга. Большинство клиентов, обращающихся за картами, не знает эти отличия и поэтому сталкивается с вопросами: зачем нужна карта, как она работает, какие возможны проблемы? Чтобы раз и навсегда ответить на эти вопросы, следует разобраться, в чем разница между кредитной и дебетовой картой. Откуда на карте берутся деньгиПервое и главное отличие – в происхождении денег на карте. Дебетовая карта привязана к банковскому счету и хранит на себе личные средства владельца. На нее можно зачислять зарплату и различные социальные выплаты – пенсии, стипендии, пособия. Деньги на кредитной карте принадлежат банку, и он выдает вам их в долг на определенных условиях. Какие ограничения есть у картыВторое отличие вытекает из первого – чем ограничено использование денег. С дебетовой все просто: сколько лежит денег на счету, столько и можно использовать. Кредитная имеет заранее установленный банком лимит. У дебетовой карты также есть такая особенность, как овердрафт – предел расходования денег сверх остатка на счете. Он доступен, если заранее оформить его в банке. Как можно использовать деньги?Третье отличие – в возможностях использования. Дебетовой картой можно пользоваться вполне свободно:

Если использовать карту в пределах своего банка, то все эти действия проводятся без комиссии. За любое использование кредитки банк всегда взимает процент, размер которого зависит от операции. Если при оплате он может отсутствовать, то снятие и перевод средств обойдутся очень дорого, а размер суммы ограничен. Кроме того, каждый месяц на остаток по кредитке начисляются проценты по установленной банком ставке.Впрочем, при оформлении кредитки всегда предлагается льготный период, во время которого карта используется без процентов. Сколько стоит использование картыЕще одно отличие – в условиях обслуживания. Для дебетовой карты нужно лишь ежемесячно или ежегодно платить небольшую сумму за обслуживание. Кредитная же помимо этого требует ежемесячного погашения долга перед банком. Долг состоит из суммы потраченных денег и процентов по кредитной ставке. После уплаты долга можно закрыть карту или продолжить ее использование. Что нужно, чтобы оформить картуОформить дебетовую карту может любой совершеннолетний гражданин. Для этого достаточно предоставить банку паспорт и написать заявление. Для кредитки требования намного строже. Нужен второй документ, подтверждающий личность – например, военный билет. Также следует подтвердить платежеспособность справкой о доходах и хорошей кредитной историей. Зачем нужны разные типы картВсе названные выше особенности банковских карт определяют область их применения. Дебетовая карта – это «электронный кошелек», который подходит и для хранения денег, и для различных платежей. Кредитная карта – инструмент для более узких целей. Она полезна для оплаты неотложных покупок или при поездках за границу. Сравнение кредитных и дебетовых карт

Вопросы и ответыНа некоторые вопросы трудно ответить простым сравнением особенностей карт. Поэтому лучше разобраться с каждым из них отдельно: Отличаются ли типы карт внешне? Все зависит от платежной системы и банка, в котором оформлена карта. Обычно помечают кредитные карты небольшой надписью на лицевой стороне. Также дебетовые и кредитные карты одного банка часто отличаются дизайном. Visa или MasterCard – это кредитка или нет? Влияет ли тип карты на бесконтактную оплату и другие возможности (бонусы, скидки, cashback)? Бесконтактная оплата доступна обоим типам карт. Бонусы и скидки зависят от банка, в котором оформлена карта.Какую карту выбрать для поездки за границу? Лучше всего использовать кредитную карту. Связано это с тем, что крупные траты, такие как бронирование гостиницы или аренда автомобиля, могут заморозить счет дебетовой карты и оставить вас без денег. Чем отличается кредитная карта Сбербанка от дебетовой? Сбербанк предлагает своим клиентам как кредитные, так и дебетовые карты. Отличия между ними, как и у других банков, в принципе работы и, в ряде случаев, в небольшой пометке на лицевой стороне карты. Инфографика

Сергей Медведев Сергей Медведев Самый молодой член нашей команды. В 2016 году получил высшее образование по специальности «Журналистика». Сергей следит за новостями финансового рынка, обновлениями условий продуктов и акциями компаний. Он же ведет наш канал в Telegram. [email protected]vsezaimyonline.ru Что делать, если ваша кредитная карта под арестомКогда банк может наложить арест на вашу кредитную карту. Как от него избавиться, стоит ли подавать в суд. Как перечислить деньги на карту.Нередко жители Российской Федерации обращаются в банки с целью получить кредит. К сожалению, не каждый понимает, что подобный заем представляет собой «кредитное рабство. Хорошо, если платить по кредиту получается исправно, однако в кризис этим может похвастаться далеко не каждый. Увольнения, урезания зарплат – это привычное явление в «плохие» времена. Нередко у человека, оформившего заем, нет возможности его оплачивать. Вот в таких случаях арест на кредитную карту не должен вас особо удивлять. У финансовых организаций есть право отправить дело относительно заемщиков, не выполняющих по различным причинам свои обязательства, в судебные инстанции. Такая ситуация не редкость, если задолженность человека становится просроченной. Банк не будет подавать на вас в суд, если вы просрочили платеж на несколько дней, но при большей временной задержке, например, несколько месяцев, неприятностей не миновать.

Реализация решения суда осуществляется судебными приставами. Согласно исполнительному листу, они имеют право взыскать с вас долг. Для этого могут заблокировать банковские счета или же конфисковать имущество. Приставы направляют запрос в банк, чтобы получить сведения о реквизитах счета. Также они узнают об остатке на нем. Если у россиянина арестовали кредитную карту, то он больше не имеет возможности совершать различные финансовые операции, в частности пополнение и снятие средств. Если на нее поступают средства, то их списывают для погашения задолженности перед кредитором. Что же можно сделать, если судебными приставами была арестована ваша кредитная карта? Можно ли арестовывать кредитную карту?В Российской Федерации могут быть заблокированы не только расчетные карты тех лиц, которые не выплатили долг, но и кредитные карты. Но такое действие можно назвать неправомерным. Исполнитель имеет право наложить арест на счета, которые используются чтобы хранить, пополнять, а также использовать свои средства. А деньги, которые есть на кредитной карте, принадлежат самому банку. При этом, как показывает практика, у клиента нет возможности использовать банковский продукт на все 100%. Даже ежемесячный платеж не получится внести. Подобное действие приводит к плохим последствиям – должнику могут начислить штраф, пеню. Практика показывает: те, у кого есть кредитные карты, получают сообщение от банка о ее блокировке. После этого должнику приходится иметь дело с судебными приставами. Куда бежать и что делать?Россияне часто задаются вопросом: что делать, если судебные приставы арестовали кредитную карту? Для начала следует обратить в банковскую организацию с просьбой предоставить некоторые документы:

Кредитный договор, полученная от банка информация отдаются судебным исполнителям. Предварительно должникам необходимо узнать, в какие суды можно обратиться. Далее судебные приставы встречаются с должником. Перед этой встречей вам нужно ознакомиться с тем, какие у них есть права и обязанности. Это позволяет россиянину чувствовать себе уверенным в том, что судебные приставы не выходят за рамки свой компетенции. Необходимую информацию можно узнать из закона, который касается исполнительного производства. После обращения к судебным приставам необходимо сразу же выяснить, по какой причине был произведен арест. После этого нужно написать заявление с просьбой разблокировать кредитный счет. Суды будут рассматривать это заявление, если стороны смогли договориться относительно погашение просрочки, которая и привела к аресту.

После этого обязательно нужно согласовать не только сроки, но и суммы регулярных платежей. Затем владелец карты обязан уведомить банк, предоставив документ, согласно которому арест с кредитной карты снимается. Судебные приставы должны сообщить кредитным организациям о постановлениях по банковским счетам. Несколько советовИногда судебные приставы и должники не приходят у единому мнению. Практика показывает, что на это влияет несколько причин, которые могут быть объективными или субъективными. Непосредственно владельцу счета необходимо пытаться найти выход из этой ситуации. Есть вероятность, что после обращения в суд исполнительный лист, которым руководствуются судебные приставы, признают недействительным либо просто отменят. Если вы обращаетесь в судебные органы, то предоставьте максимальное количество документов, а также доводов, которые доказывают правильность вашей позиции. Как показала практика, иногда большое влияние оказывают документы, которые указывают, что из-за блокировки счета клиент не может выполнить свои непосредственные обязательства по кредитному договору. Если судебные органы принимают положительное для вас решение, то происходит разблокировка кредитного счета.

Если вы хотите выиграть судебную тяжбу, то придется смириться с тем, что это займет много времени. Будет просто идеально, если человек не использует свою кредитную карту слишком активно, а лимит сохраняется в пределах максимальной суммы. Если у вас на карте есть долг, требующий погашения, то необходимо отыскать способ ее пополнения. Практика показывает, что на счет, который был заблокирован, деньги зачислены не будут. Как перечислить средства на арестованную кредитную карту?Если кредитную карту арестовали, то у вас еще сохраняется возможность перечислить на нее деньги. Клиент банка может попросить сотрудников кредитной организации предоставить ему другие реквизиты для проведения оплаты. Второй способ – это внести деньги через кассу. В таком случае деньги уходят на погашение долга, который накопился у вас по карте. Также стоит помнить, что банк не может вам запретить вовремя погасить задолженность, образовавшуюся по текущим обязательствам. Это значит, что кредитная организация может требовать перечислить средства на тот счет, который арестован, а вы можете провести оплату посредством депозита нотариуса. Размещено: 29.03.2015 eurobanko.ru Урок 3: Как правильно погашать долг по кредитной карте

|

В этом материале мы рассмотрим такую проблему, как арест счёта по решению суда. А точнее ситуацию, когда судебные приставы возбуждают исполнительное производство и направляют в банк постановление о наложении ареста на денежные средства должника. Согласно статьи 81 (п.3) закона "Об исполнительном производстве" банк обязан незамедлительно исполнить постановление. И исполняет такое, что сидишь и думаешь: "Идиоты в этом банке работают, или такое положение дел им очень выгодно?" Я понимаю, когда арест накладывается на денежные средства находящиеся на лицевом счете вкладчика (должника по постановлению). Это его личные денежные средства. Но когда банк накладывает арест на кредитную карту!?

В этом материале мы рассмотрим такую проблему, как арест счёта по решению суда. А точнее ситуацию, когда судебные приставы возбуждают исполнительное производство и направляют в банк постановление о наложении ареста на денежные средства должника. Согласно статьи 81 (п.3) закона "Об исполнительном производстве" банк обязан незамедлительно исполнить постановление. И исполняет такое, что сидишь и думаешь: "Идиоты в этом банке работают, или такое положение дел им очень выгодно?" Я понимаю, когда арест накладывается на денежные средства находящиеся на лицевом счете вкладчика (должника по постановлению). Это его личные денежные средства. Но когда банк накладывает арест на кредитную карту!?

Существует довольно распространенная ошибка, связанная с погашением долга по кредитной карте.

Существует довольно распространенная ошибка, связанная с погашением долга по кредитной карте.