|

|

Кредит умершего. Что делать, если человек, взявший кредит, умер? Если человек взял кредит и скончался кто будет выплачиватьКредит после смерти заемщика. Что делать если взял кредит и умер?Не всегда умершие родственники оставляют после себя квартиры, машины и банковские вклады. Вполне вероятно, что наследодатель оставит своим потомкам, наряду с материальными благами, долговые обязательства.Итак, разберемся в статье, кто платит кредит после смерти заемщика, как может помочь страховка и в каких случаях выплата по долгам не требуется. Содержание статьи ○ Кому платить кредит за умершего, если умирает муж, жена, созаемщик, можно ли не платить долги? ○ Оплачивают ли наследники долги наследодателя? ○ Страховка кредита. ✔ Страхование ответственности по причине смерти.✔ Страховка от смерти.✔ В каких случаях страховка не действует? ○ Платят ли кредит несовершеннолетние дети – наследники имущества? ○ Смерть созаемщика или поручителя. ○ Можно ли переоформить кредит на наследника, если тот готов вступить в права собственности? ✔ Требующиеся для переоформления документы. ○ Пени и штрафы за просрочку платежей из-за смерти плательщика. ○ В каких случаях можно не платить кредит? ✔ Отказ от наследства.✔ Наступление страхового случая. ○ Советы юриста: ✔ После смерти мужчины, его жена была вынуждена осуществлять платежи в банк. При этом наследниками являлись она и дети от предыдущих браков, которые в выплатах не принимали никакого участия. Может ли супруга рассчитывать на то, что приобретенное в кредит имущество, будет принадлежать только ей?✔ Страховая отказалась выплачивать средства по кредиту, так как наследники имущества упустили срок подачи заявления о наступлении страхового случая. Можно ли обжаловать это решение? ○ Видео.

○ Кому платить кредит за умершего, если умирает муж, жена, созаемщик, можно ли не платить долги?Выплата кредита умершего заемщика становится обязанностью его наследников. Если они не хотят выплачивать долг, законом предусмотрена возможность отказаться от наследства. Правопреемников может не быть или они воспользуются возможностью отказа. Когда складывается такая ситуация, платить кредит становится некому. Однако банк может не оставлять попыток «достучаться» до родственников умершего заемщика. Многие граждане отказываются от прав на имущество наследодателя по той причине, что его стоимость не соизмерима с размером долга. В этом случае банк может его продать для покрытия задолженности. Делается это в судебном порядке. Вернуться к содержанию ↑

○ Оплачивают ли наследники долги наследодателя?Необходимость выплаты долга наследодателя предусмотрена гражданским законодательством. Наследники делят сумму задолженности пропорционально полученным долям от наследственной массы. Пункт 1 ст. 1175 ГК РФ:Наследники, принявшие наследство, отвечают по долгам наследодателя солидарно. Каждый из наследников отвечает по долгам наследодателя в пределах стоимости перешедшего к нему наследственного имущества. Вернуться к содержанию ↑

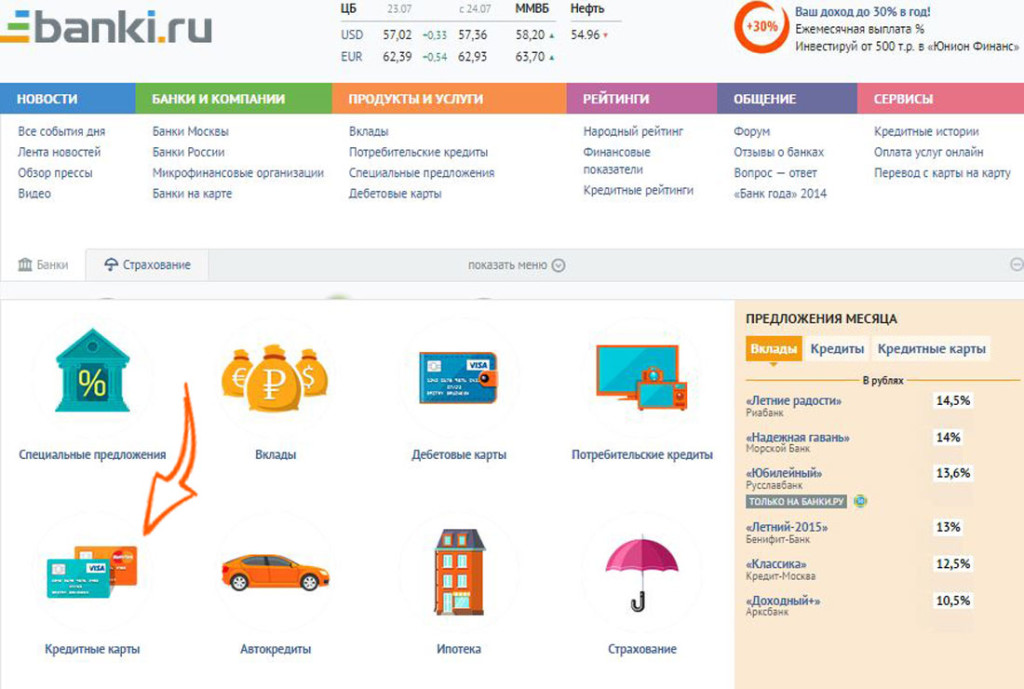

○ Страховка кредита.Прежде чем отказываться от наследства по причине наличия невыплаченного кредита, следует уточнить, оформлял ли наследодатель страховку. Если да, потребовать выплату задолженности можно со страховой компании. Договор страхования при кредитовании подразумевает выплату частичной или полной компенсации суммы долга при наступлении страхового случая. В некоторых ситуациях размер страховой премии может даже превышать сумму кредита. ✔ Страхование ответственности по причине смерти.Такой вид страхования подразумевает выплату полной суммы задолженности при наступлении страхового случая, включая проценты. Выгодоприобретателем по такому виду страхования, как правило, выступает банк. Это значит, что при наступлении смерти заемщика необходимо обратиться в банк и в страховую компанию. Наследникам нужно предоставить свидетельство о смерти, медицинское заключение и иные документы, которые потребуют учреждения. По итогам рассмотрения в случае положительного решения страховой фирмы в банк перечисляется нужная сумма для выплаты долга. Таким образом, наследникам платить кредит не придется. ✔ Страховка от смерти.При оформлении страховки от смерти размер выплаты может превышать сумму кредита. Выгодоприобретателем в этом случае может быть банк или наследники застрахованного лица. Эта информация указывается в тексте договора. Страховая обычно неохотно выплачивает суммы при наступлении страхового случая. Чтобы это произошло быстрее, необходимо в ближайшее время после смерти наследодателя уведомить компанию любым способом. ✔ В каких случаях страховка не действует?Не всегда страховая компания соглашается с предъявленными требованиями. Вескими причинами для отказа могут быть:

В первом случае наследникам сложно будет доказать, что на момент оформления кредита и страховки умерший человек не знал о своем заболевании. Страховая компания будет давить на то, что клиент их дезинформировал о состоянии здоровья изначально. При суициде страховка действовать не будет. Это предусмотрено страховым договором. В случае добровольного ухода из жизни оплачивать кредит умершего будут наследники. Нужно внимательно изучать страховой договор. Там указываются причины смерти, в результате которых наступает страховой случай. Если причина смерти не была установлена медиками, компания может отказать в выплате возмещения. Вернуться к содержанию ↑

○ Платят ли кредит несовершеннолетние дети – наследники имущества?Когда наследниками имущества и долгов являются несовершеннолетние граждане, принять решение о вступлении в права или об отказе от наследства за них должны опекуны. Ранее были не редкостью ситуации, когда банки обращались в суд с требованием о возмещении долгов детьми, не достигшими совершеннолетия. Верховный суд РФ пресек подобные иски, разъяснив позицию закона. Поводом для этого послужил случай, произошедший в апреле 2015 года. Тогда 5-ти летняя девочка потеряла маму, которая при жизни оформила кредит на развитие бизнеса, но выплатить его не успела. Опекуном и законным представителем девочки стал ее отец – бывший муж погибшей женщины. Так как девочка являлась единственной наследницей, банк стал требовать выплаты долга с ее отца. Однако он с такой позицией был не согласен и подал иск в суд. Кроме долга и личных вещей никакого наследства девочка не получила. Дело дошло до Верховного суда РФ, который разъяснил, что, если унаследованное имущество несоразмерно с кредитом, дети ничего платить не обязаны. Вернуться к содержанию ↑

○ Смерть созаемщика или поручителя.Если умирает созаемщик, а договор страхования оформлен не был, оплачивать кредит будет другой созаемщик. Когда в страховом договоре фигурируют оба заемщика и каждый из них вправе рассчитывать на 50 % компенсации, страховая компания возместит половину долга банку. Если по договору числится только один застрахованный созаемщик, компания возмещает долг в полном объеме. Когда умирает поручитель, особых изменений для заемщика не будет. Однако банк вправе потребовать предоставления другого поручителя или недвижимости в залог. Если заемщик откажется, банк может повысить процентную ставку по кредиту. Эти условия прописываются в кредитном договоре. Вернуться к содержанию ↑

○ Можно ли переоформить кредит на наследника, если тот готов вступить в права собственности?Если наследник согласен принять наследственную массу с долгами в полном объеме, ему необходимо подготовить документы и обратиться в банк. Там потребуется написать заявление о переоформлении кредита. Банк заключит с наследником новый договор с сохранением процентной ставки и других существенных условий. ✔ Требующиеся для переоформления документыДля переоформления необходимо предоставить в банк:

Свидетельство о вступлении в права выдает нотариус, который занимается наследственным делом. Пункт 1 ст. 1162 ГК РФ:Свидетельство о праве на наследство выдается по месту открытия наследства нотариусом или уполномоченным в соответствии с законом совершать такое нотариальное действие должностным лицом.Свидетельство выдается по заявлению наследника. По желанию наследников свидетельство может быть выдано всем наследникам вместе или каждому наследнику в отдельности, на все наследственное имущество в целом или на его отдельные части. Вернуться к содержанию ↑

○ Пени и штрафы за просрочку платежей из-за смерти плательщика.Как правило, банк не вникает в обстоятельства, коснувшиеся заемщиков. Пени будут начисляться даже после смерти должника. Эти расходы становятся дополнительной проблемой наследников. Почему возникают пени и штрафы за просрочку в такой ситуации? Дело в том, что долги, переходящие по наследству, рассчитываются с момента смерти должника, а не со дня принятия наследства. Чтобы снизить сумму штрафов, нужно обратиться в суд. Зачастую судебные органы идут навстречу истцу. Вернуться к содержанию ↑

○ В каких случаях можно не платить кредит?Наследники могут избежать выплаты кредита только в случае полного отказа от наследственной массы или при наличии страховки по кредиту. Последний вариант актуален, если страховая компания признает, что наступил страховой случай, а наследники своевременно обратятся за получением компенсации. ✔ Отказ от наследства.По закону наследники вправе отказаться от наследства. Тогда никаких обязанностей у них не возникнет. Отказаться от части наследства нельзя. Либо наследник принимает наследственную массу полностью, либо нет. Частичный отказ возможен только в том случае, если один и тот же человек вступает в наследство по завещанию и по закону. К примеру, по завещанию к наследнику переходит дом, а по закону он становится обладателем кредита и земельного участка. В такой ситуации наследник может отказаться от части наследства, причитающегося ему по закону. Пункт 1 ст. 1157 ГК РФ:Наследник вправе отказаться от наследства в пользу других лиц или без указания лиц, в пользу которых он отказывается от наследственного имущества. Пункт 3 ст. 1158 ГК РФ:Отказ от части причитающегося наследнику наследства не допускается. Однако если наследник призывается к наследованию одновременно по нескольким основаниям (по завещанию и по закону или в порядке наследственной трансмиссии и в результате открытия наследства и тому подобное), он вправе отказаться от наследства, причитающегося ему по одному из этих оснований, по нескольким из них или по всем основаниям. ✔ Наступление страхового случая.При наличии страхового договора и наступлении страхового случая обязательства по кредиту принимает на себя страховая компания. Однако этого не произойдет, если наследодатель покончил жизнь самоубийством или дезинформировал компанию при оформлении страховки. Важно также успеть подать документы на получение компенсации вовремя. Вернуться к содержанию ↑

○ Советы юриста:✔ После смерти мужчины, его жена была вынуждена осуществлять платежи в банк. При этом наследниками являлась она и дети от предыдущих браков, которые в выплатах не принимали никакого участия. Может ли супруга рассчитывать на то, что приобретенное в кредит имущество, будет принадлежать только ей?Да, может. Для этого необходимо иметь подтверждение всех выплат. Так как именно супруга несла все расходы, связанные с этим имуществом, она фактически приняла его. При возникновении претензий со стороны детей от предыдущих браков супруга может подать иск в суд. ✔ Страховая отказалась выплачивать средства по кредиту, так как наследники имущества упустили срок подачи заявления о наступлении страхового случая. Можно ли обжаловать это решение?Подобное решение может быть обжаловано в судебном порядке, если срок подачи заявления был пропущен по уважительной причине. Это нужно доказать документально. К примеру, помешать своевременному обращению могла служба в армии, длительная болезнь или другие серьезные обстоятельства. Суд может восстановить срок. Вернуться к содержанию ↑

Специалист Тимофей Васильев расскажет, что делать, если банк заставляет родственников погашать кредит умершего. Опубликовал : Вадим Калюжный, специалист портала ТопЮрист.РУ topurist.ru Что делать, если человек умер, а кредит осталсяНередко случается, что заемщик умирает, не успев выплатить банку взятый кредит. И в таких случаях его родственники часто слабо представляют, как следует правильно себя вести. На них, еще не вполне оправившихся от удара после потери близкого человека, сваливаются хлопоты по оформлению наследства и проблемы с кредиторами. В данной статье мы рассмотрим финансовую сторону смерти. Как банк получает информацию о смерти заемщикаВ большинстве случаев банк узнает о смерти заемщика после образования просроченной задолженности по кредиту. Крупный банк о причинах просрочки может узнать спустя 2–3 месяца, лишь после того, как начнется со стороны кредитных менеджеров обзвон должника, его работодателей и родственников. В течение всего времени, пока кредит не погашается, банк начисляет проценты и штрафы за неустойку. Чтобы взыскать задолженность досрочно, банку придется обратиться в суд. Несколько правил, рассмотренных ниже, помогут родственникам умершего заемщика сориентироваться и правильно действовать в сложившейся ситуации. Как нужно вести себя родственникам умершего заемщикаПосле получения свидетельства о смерти необходимо сразу же написать заявление в банк с просьбой о приостановлении начисления процентов и об отмене штрафных санкций на срок 6 месяцев — до вступления в наследство. В таких случаях на основе представленного заявления и свидетельства о смерти заемщика все начисления обычно приостанавливаются. Но существуют банки или их некоторые особо ретивые сотрудники, которые дают рекомендации еще не вступившим в наследство родственникам продолжать погашать кредитные задолженности вместо умершего заемщика. Попавшим в подобную психологическую обработку родственникам нужно воспользоваться следующим правилом. Родственники, в права наследства не вступившие, ни при каких обстоятельствах погашать кредит не обязаны. Не попадайтесь на подобные уловки банка. Не стоит также и продолжать «слепо» платить по кредиту, не ставя банк в известность о смерти заемщика. Ситуация после потери близкого человека и без того непроста, и лишние финансовые траты при таких обстоятельствах крайне нежелательны. Ранее банки могли в судебном порядке взыскивать с наследников лишь остаток основного долга и рассчитанные на дату смерти заемщика проценты. Сейчас ситуация несколько изменилась — банки получили право и на получение процентов с родственников по кредитам умерших заемщиков. Для тех, кого интересует этот вопрос, предназначена отдельная статья. Если заемщик после себя не оставил имущество, то и наследников у него не будет. Следовательно, его родственники не обязаны погашать оставшуюся задолженность по кредитному договору. В случае, если они под давлением банка после смерти заемщика вносили какие-либо платежи в счет погашения задолженности, они в судебном порядке могут вернуть обратно свои деньги плюс проценты за незаконное пользование чужими финансами. На эту тему также существует отдельная статья. Если наследство осталось, но родственники по каким-либо причинам от него отказались, то обязанности по погашению кредита на них не переходят. В этом случае имущество признается выморочным и переходит в собственность государства. Иногда на это имущество начинает претендовать банк, но разборки банка с государством родственникам вряд ли будут интересны. ritualshik.ru Если заемщик умер, кто будет выплачивать за него кредит?

К сожалению, смерть не спрашивает о планах, мечтах. В банковской практике достаточно часто возникают ситуации, когда благонадежный клиент умирает и оставляет непогашенный кредит. Что же делать близким? Кто будет нести ответственность перед финансово-кредитным учреждением и платить кредит, если заемщик умер? Согласно действующему законодательству после смерти заемщика выплаты по займам обязаны осуществлять наследники или соответственно поручители. Здесь многое будет зависеть от самого договора кредитования, ведь банк не интересует, кто будет платить, главное чтобы все долги и проценты были погашены. Ссуда была застрахованаЕсли обязательства перед финансово-кредитным учреждением были застрахованы при заключении соглашения по займу, тогда всю сумму и проценты должен выплачивать не наследник, а страховая компания. Как показывает практика, они не стремятся решать вопрос с убытком для себя, стараясь найти множество причин, чтобы трагическое обстоятельство отнести к не страховому случаю (если человек ушел из жизни в тюрьме, на войне, от венерической болезни или воздействия радиации). Крупные страховые фирмы не доходят до такого абсурда и пытаются найти оптимальное решение, которое устроит не только их, но и оппонента. Если страховщик через суд докажет, что заемщик скончался в результате хронического заболевания, то страховка не покроет долги перед кредитором. Неожиданный сюрпризНаследство – вещи, которые переходят в собственность человеку от ушедшего из жизни гражданина. Помимо передачи прав на движимые и недвижимые объекты, наследники берут на себя ответственность и за его финансовые обязательства. Ипотека либо кредит – неотъемлемое часть бремени, которое должен нести его наследник. Согласно ГК РФ ст. 1175 финансовое бремя скончавшегося человека несут наследники. Как возвращать деньгиБлизкие люди еще не могут свыкнуться с тем, что любимого человека нет и, узнав о том, что теперь им нужно платить кредит могут решить, что заимодавец лишит их всех материальных благ. Не стоит впадать в панику, ведь все совершено не так. Существуют некоторые правила:

Если умер муж (супруга), что делать?

В соглашениях на сегодняшний день предусмотрено множество юридических инструментов, позволяющих защитить основные интересы учреждения, которые не придут на помощь, если внезапно заемщик уходит из жизни. Поэтому, конечно же, супруга, очень часто задает вопрос: «Нужно ей платить кредит за своего умершего мужа?». На самом деле дела обстоят таким образом, что возвращать деньги придется. Но здесь присутствует очень важная и неоспоримая деталь – само кредитное соглашение и ориентировочная оценка приобретенных вещей. На практике встречаются следующие случаи:

Как переходит обременение от умершего заемщика к наследникамДолги наследодателя – это своеобразный пассив наследственной величины и делятся между всеми близкими людьми, пропорционально размеру полученного движимого и недвижимого объекта. К примеру, сын и супруг, получили равноценное наследство, в связи с чем и платить должны они одинаково. Здесь главное, чтобы задолженность по кредиту не превысила размер приобретенных материальных ценностей, в противном случае, от него лучше отказаться, чем выплачивать несоизмеримые ни с чем суммы. В этом как раз и заключается выбор родных, которые просто отказавшись от своих прав наследования, ничего банкам не должны. После того как супруг умер, его бремя до определенного момента остается в состоянии неопределенности, до тех пор пока не истечет срок вступления в законное наследство. Здесь есть положительные и негативные стороны, ведь с одной стороны родственники ничего не платят, но с другой штрафы и пени за просрочку продолжают начисляться и дальше. После завершения процедуры, ответственность за исполнение обязательств ляжет на них именно с того момента, когда гражданин ушел из жизни, следовательно, основную сумму долга надо будет вернуть. Как стоит поступить? Штрафы и начисленные пени можно попытаться аннулировать либо снизить. Можно давить на то, что на их уплату нет денежных средств до момента вступления в законные права владения имуществом ушедшего из жизни человека, наличием своих проблем с кредиторами, иждивенцы. Это следует знать! Не существует ни одного основания, способного снять с родственников ответственность по долгам человека, который передал ему свое имущество, а он, в свою очередь, принял. Здесь посоветовать стоит одно – только при нежелании принимать такое наследство, можно освободить себя от уплаты займа, при других обстоятельствах необходимо погашать хотя бы небольшую часть обязательного платежа. Дети скончавшегося должника: как избавиться от непосильного бремени, переданного по наследству

Если наследники – несовершеннолетние дети, то за них решение о наследовании имущества принимают законные опекуны. Несмотря на это финансово-кредитные учреждения очень часто обращаются в судебные инстанции, для взыскания существующих долгов родителей с их детей, не достигших совершеннолетия. Свои действия они объясняют тем, что дети наследуют имущество своих родителей, поскольку, находясь у опекуна, из дома забирают приобретенные должником предметы обстановки, вещи. До 2015 года, такая практика использовалась банками в отношении несовершеннолетних детей умершего должника. Но Верховный суд России четко разъяснил о строгом запрете таких исков со стороны кредиторов и постановил несоответствующими ГК РФ требования долгов с лиц, не достигших 18 лет, по причине фактического наследования. В этих случаях, если размер унаследованного ими материального объекта несоизмеримо с займом и ограничивается только предметами обихода и вещами, дети выплачивать банку ничего не обязаны. Что следует делать, если ушел из жизни созаемщик?Если нет страховки, и один из созаемщиков скончался, сумму займа выплачивает второй участники договора. Если страховка была разделена между созаемщиками, тогда страховая фирмы должна возместить лишь половину долга банку. Если созаемщиков несколько, но оформил страховку только один, то на всю стоимость договоренности по предоставлению определенной суммы денежных средств – компенсация должна быть предоставлена в полном размере. Смерть поручителяПо договору практически ничего для клиента финансово-кредитного учреждения не изменится.Финансовая организация имеет право изъявить желание предоставить взамен другое лицо, готовое нести ответственность в случае возникновения непредвиденного обстоятельства или в качестве обеспечения недвижимость. А при отказе – увеличить ставку по ссуде из-за увеличения риска ее не возврата. Все тонкости должны быть четко прописаны в тексте соглашения, потому что являются существенными условиями. Если кредит выплачивается исправно и достаточно давно, то банк, конечно, может и не выдвигать никаких требований. Сложности начинаются, когда основной поручитель выплачивает все существующие долги скончавшегося клиента банка, при несогласии родственников вступить в права наследования. Как оформить документы на возврат кредита?

В первую очередь, согласно действующему законодательству придется подождать полгода с момента смерти гражданина, по окончании которого права наследования вступят в законную силу. На первом этапе близкие делят между собой переданное им имущество наследодателем и финансовые обязательства. Когда получатели наследства готовы выплатить кредит добровольно, то финансово-кредитное учреждение предлагает им внести некоторые дополнения в существующий договор. В этих целях составляется официальное дополнительное соглашение о переводе бремени скончавшегося ссудополучателя на родных. После чего осуществляется своевременная выплата ссуды, согласно установленным срокам. В основном банки не ждут полгода и выдвигают требования о погашении образовавшейся задолженности в полной мере, как только узнают о смерти своего клиента. Стоит знать! Супруг (дети) отдают долг согласно размеру переданного ему имущества! В итоге может образоваться такая ситуация: долг составил 20 000 евро, а в наследство было передано всего 10 000, в этом случае заинтересованное лицо не обязано выплачивать свои личные средства, для погашения существующей задолженности перед заимодавцем. Когда ссуда выдается под залог движимого и недвижимого имущества, то гражданин получает предмет залога по наследству и с этого момента может распоряжаться им. К примеру, после погашения оставшегося долга по ипотеке, жить в полученном доме или реализовать предмет залога, для закрытия ссуды, а оставшуюся сумму забрать себе. При оформлении дарственной на ребенка, не достигшего совершеннолетия, ссуда выплачиваются родителями или же законными опекунами. Но кредиторы должны учитывать все свои шаги, так как они не должны нарушать права несовершеннолетних лиц. Действия поручителя в случае смерти ссудополучателя

После смерти клиента банка, все существующие обязательства по договору займа берет на себя поручитель. При этом он должен возместить всю просрочку, проценты по ней и издержки, которые кредитор затратил на привлечение заемщика или второго лица к ответственности. Оформление ссуды с поручителем, согласно ГК РФ, при неисполнении родственниками своих обязательства в отношении возврата суммы долга, вся ответственность ложится на лицо, которое поручилось за ссудополучателя. После погашения займа, он может потребовать через суд возмещение всех затрат и материального ущерба! Ему не передается имущество скончавшегося друга, но поставив свою подпись на документе, он обязан теперь возмещать убытки кредитору. В случае отказа родственников от права наследования, он становится основным плательщиком ссуды. Следовательно, он имеет полное право на часть имущества скончавшегося, для исполнения обязательств перед банком. Помочь в поиске верного решения и правильно расставить основные приоритеты в ситуации наследования долгов умершего поможет квалифицированный юрист. Только после внимательного анализа всех документов можно определиться с тем, что делать дальше и есть ли шанс не выплачивать ссуды за родственника. Поэтому не предпринимайте необдуманных действий, иначе последствия могут быть плачевны.  Загрузка... 2016-07-25 Загрузка... 2016-07-25 fingramm.ru Кто будет платить кредит, если человек, взявший его, умер?Кто будет платить кредит, если человек, взявший его, умер? Если речь идет о заемщике физическом лице, то частенько в договоре указывается, что при кончине заемщика ответственность перед банком переходит на созаемщика или созаемщиков( поручителей). Если нет поручителей, обязательства перед банком возникнут у наследников этого заемщика. Все эти риски сможет покрыть страховка, которая предлагается банком заемщику при его обращении в банк за кредитным продуктом. Страховка имеет различные параметры и может распространятся на здоровье и смерть гражданина взявшего в банке кредит. Правда стоит отметить, что страховка добавляет к ежемесячному платежу по кредиту свою ежемесячную сумму оплаты. Если человек взял кредит в банке на юридическое лицо будучи директором компании, при его смерти ответственность будет нести юридическое лицо, на которое и был оформлен кредит. Все зависит от договора кредита. 1) Если был застрахован, выплатит страховая. 2) Если нет, а остался поручитель, значит поручитель. 3) Если Вы наследник скончавшегося. И вступите в наследство, то вместе с ним вы получите и долги (задолженность по кредиту). Но сумма долга не должна превышать суммы наследства. 4) А если у умершего наследовать нечего... то платить не стоит и ни кто вас не может обязать. Будет выплачивать кредит тот, кто:

В случае, если нет наследников и у умершего не было законного супруга/супруги кредит аннулируется по форс-мажорным обстоятельствам (списывается) или же продается коллекторам и они через суд добиваются продажи имущества (жилье, вещи) умершего, чтобы погасить его кредитный долг. Если нет поручителей и наследников, то никто. Но банк в накладе не останется. Риски подобного рода уже вложены в проценты по кредиту для всех остальных. Умирает может быть один человек из ста, а девяносто девять выплачивают кредит до последней копейки. Вот они то и наверстают все что недополучил банк с умершего. В случае смерти заемщика, есть два пути: 1) Если в рамках кредитного договора была страховка жизни, то волноваться, по сути, не стоит. Страховая компания возместит долг умершего заемщика до последней копейки. 2) Если таковой не имеется, то все, чем обладал человек при жизни - перейдет наследникам, в том числе и все кредитные обязательства и долги. Если же был - созаемщик/поручитель, то тут на него перейдет обязательство по оплате кредита. Зависит от того на каких условиях составлялся кредит,если он при оформлении кредита кредит оформлялся со страховкой в которой был прописан пункт предусматривающий смерть кредитозаемщика то выплачивать кредит будет страховая компания,если кредит оформлялся без страховки то выплачивать его будут обязаны близкие родственники или наследники. Надо знать, как был оформлен кредит, что в залоге? info-4all.ru Должны ли мы платить по кредиту своего родственника?

В данной статье мы рассмотрим ситуации, при которых не выплаченное кредитное обязательство нашего родственника в какой-то степени является и нашим обязательством. Если Вы являетесь поручителем по кредиту своего родственника. В данной ситуации, в случае, если заемщик (ваш родственник) перестал платить по кредиту, банк будет требовать с Вас погашения обязательств по кредиту на основании заключенного договора поручительства. Если заемщик-родственник умирает.Если клиент банка скончался, не погасив кредит и при этом условиями кредитного договора не была предусмотрена страховка жизни и здоровья заемщика – это вовсе не означает, что ближайшие родственники умершего должны будут погасить кредит. Банк сможет предъявить к Вам требование о погашении задолженности умершего только в случае:

Ввиду того, что в наследство можно вступить только по прошествии 6-и месяцев с даты кончины родственника. Представители банка или организации занимающейся взысканием просроченной задолженности до истечения этого срока не имеют право требовать от Вас погашения кредитных обязательств. В случае, если Вы не вступали в наследство – банк не имеет права требовать от Вас погашения обязательств умершего родственника. Если, несмотря на данное обстоятельство Вас, заставляют погасить кредит – обращайтесь в полицию и заявите о вымогательстве. Когда наследников несколько, обязательства по кредиту делятся соразмерно наследуемой доли имущества. Важно. Даже если вы вступили в наследство, не следует сразу соглашаться на все требования банка или коллекторов. Осуществлять выплаты по кредиту необходимо только на основании судебного решения. Судебная практика говорит о том, что суд может списать с Вас до 90-95% всех начисленных штрафов, процентов и неустоек за пользование кредитом, а также изменить условия и график выплаты просроченной задолженности. Как делить обязательства и ипотечную квартиру при разводе?В действительности, данная ситуация не является нестандартной и все вопросы связанные с ипотекой и совместным имуществом при разводе решаются довольно просто:

Если кредит был оформлен на одного из супругов в личных целях.При разводе, совместно нажитое имущество и обязательства делятся пополам. Однако, если у одного из супругов есть неопровержимые доказательства, что оформленный кредит был израсходован не на нужды семьи, а например: был оформлен в пользу третьих лиц. То есть возможность в судебном порядке «откреститься» от выплат по данному кредиту. Когда родственник пропал, не оплатив кредит.Бывают ситуации, когда, Вам звонят из банка и требуют погасить кредит за кого либо из своих близких родственников. О существовании кредита у вашего родственника Вы могли и не догадываться. Как правило, банк аргументирует свои требования следующими доводами:

Таким образом, в обоих случаях Вы не должны платить по чужому кредиту! kbnn.ru Если человек взял кредит без поручителей и умер, кто будет выплачивать? Родственники что ли?никто, никто вас не сможет обязать что то выполнять, если вы на это не давали согласия. раз умер - значит либо покроет страховка, либо спишут долг. p.s: тот, кто пишет "да", ещё тупее, чем я мог представить я представляю пункт в договоре: "В случае вашей сметри, обязательства по уплате долга и процентов будут возложены на ваших родственников до десятого колена... ")) Да. Хотя стоит изучить пункты договора. Срочно узнайте в договоре о страховке. Часто кредит страхуется, на случай смерти. Поручитель или наследники, которые вместе с наследством получают и долги умершего наследники, если примут наследство, то и примут долги... Если родственники вступают в наследство (скажем, если у него доля в квартире хотя бы осталась, обычно это через полгода происходит) , то они наследуют и долги. Почитайте кредитный договор. Если вместе с ним приобретена страховка жизни и трудоспособности - идите в страховую, они погасят кредит, А ТАКЖЕ ВЫПЛАТЯТ ПРОЦЕНТЫ, уплаченные дебитором при жизни. Даже если кредит досрочно погашен - все равно они возмещают. Даже если не захотят - любые специализирующиеся на таких делах юристы возьмутся за это за определенный %-т по факту. п. с. А может в договоре прописано "присоединяется к программе страхования жизни" - это одно и тоже. если в наследство не вступать, то долги вашими не будут. touch.otvet.mail.ru Кредит умершего.Что делать, если человек, взявший кредит, умер?Неверный совет плохих юристов - "платить, и не пропускать сроки, а то будет много штрафных санкций". Не следуйте такому совету раньше, чем разберетесь в своей ситуации у грамотного эксперта в области кредитов. В ряде случаев кредит можно не возвращать. Когда? Запишитесь на прием и узнайте решение для Вашего частного случая. Конечно же, у каждого своя жизненная ситуация. Причин смерти умерших кредиторов много. В ряде смерть подпадает под страховой случай, в других ситуация - вроде бы нет. Вот с этими «вроде бы» и надо тщательно разобраться. Составляющих, из которых эксперт или адвокат делает вывод о конкретном плательщике по кредиту, порядка 15-ти. Это медицинские документы, договоры страхования, кредитования, сроки предъявления заявлений, сроки уведомлений, документы от работодателей и пр. Единого совета на все случаи жизни - нет. Для каждого наследственного дела ситуация индивидуальна и советы по ней различные. Схожих дел практически нет. Но есть ряд общих советов. Советы адвоката по теме «Кредит, человек умер»

Есть и другие ситуации. Лучше проконсультироваться с юристом или адвокатом. Наиболее частые вопросы граждан, которые мы решаем: · Умер муж, есть кредит. Мы не можем его выплатить, потому что большая зарплата была только у него. Что делать с кредитом умершего? · Нет возможности выплаты кредита, заемщик умер. · Муж взял кредит и умер. Да еще и не успел застраховать. Нам придется отдавать банку квартиру? Или обязательно нужно платить кредит за умершего мужа? · Заемщик умер, кто платит кредит? Эти деньги вообще нам не достались, он все спустил на любовниц. А я поручитель по кредиту. Можно ли найти путь не выплачивать долг умершего мужа? · Муж взял кредит и умер. Кредит умершего мужа перекладывают на меня. Страховки нет, самого договора с банком тоже найти не можем. Только банк звонит каждый день. Но почему-то каждый раз говорит разные суммы долга - то больше, то меньше. Где истина? Как нам узнать информацию? · Произошла смерть мужа, кредит и кредиторы нам не известны. Но на мужа оформлено большое количество недвижимости и автомобилей, которые ему не принадлежат. Что делать? · Взял кредит и умер. Хочу попробовать не вступать в наследство. Может, пронесет? · Страховая говорит, что у нас не страховой случай, и гасить кредит за наследников не собирается. Должна ли я платить данный кредит за мужа? И если не должна, то куда мне обращаться,и должны ли мне вернуть деньги за время, которое я его выплачивала? Может ли мне помочь Ваш адвокат? Ответ на них один - необходима экспертиза ситуации и документов. Эксперт по вопросам кредита умершего - Черевкова Людмила Ивановна, действующий адвокат. Помните о сроках для решения вопроса. Возможен самый короткий срок обращения с заявлением - 3 дня. Пропустив его, можно потерять право на погашение кредита третьим лицом. Запишитесь на прием. www.adveconspb.ru |

Если кто-то из Ваших родственников взял кредит и по каким-либо причинам перестал по нему платить, означает ли это что Вы должны будете выплачивать кредит за него? Многие из нас ответят примерно так: «я кредит не оформлял, какие могут быть ко мне претензии?» .

Если кто-то из Ваших родственников взял кредит и по каким-либо причинам перестал по нему платить, означает ли это что Вы должны будете выплачивать кредит за него? Многие из нас ответят примерно так: «я кредит не оформлял, какие могут быть ко мне претензии?» .