Как меньше заплатить процентов по кредиту: 3 способа уменьшить платёж по кредиту

Содержание

Как уменьшить долг по кредиту

В связи с экономической ситуацией за последние несколько лет долговая нагрузка граждан России значительно выросла и продолжает расти. По данным Объединенного Кредитного Бюро (ОКБ) почти 15% закредитованного населения направляют на погашение долгов большую часть своего дохода.

Если вы попали в трудную ситуацию и чувствуете, что вам не хватает денег, чтобы погасить приближающиеся ежемесячные платежи по займам, не отчаивайтесь. Мы собрали для вас несколько вариантов как уменьшить долг по кредиту.

Первый и самый простой способ – сообщить вашему кредитору о возникшей проблеме и взять отсрочку или каникулы. Важно не отчаиваться и сделать это вовремя. Так как если вы просрочите платежи, долг будет увеличиваться за счет пеней и штрафов.

Что нужно, чтобы получить отсрочку:

- Написать заявление в банк с указанием причины, в силу которой вы не можете оплачивать займ как раньше.

Среди таких причин могут быть: рождение ребенка, понижение в должности, потеря работы, серьезная и продолжительная болезнь.

Среди таких причин могут быть: рождение ребенка, понижение в должности, потеря работы, серьезная и продолжительная болезнь. - Обязательно возьмите с собой паспорт, документы для подтверждения ухудшения материального состояния и копию кредитного договора.

После этих действий кредитор может пойти вам на встречу и предложит условия отсрочки – внимательно изучите их. Таким образом можно либо уменьшить ежемесячный платеж, либо на некоторое время отменить его вовсе, тем самым получив возможность решить временные финансовые трудности.

Обратите внимание на то что, когда увеличивается срок кредитования, растет и размер переплаты. Поэтому использовать данный способ решения проблемы стоит только, если вы уверены в скором разрешении негативной ситуации. Если разрешения финансовых трудностей в ближайшее время не предвидится, этот вариант уменьшения долга по кредиту вам не подойдет.

Следующий способ решения проблемы, реструктуризация займа. Он подразумевает изменение условий кредитного договора в сторону облегчения условий для заемщика. Чаще всего реструктуризация применяется для изменения графика платежей. Также возможно продление срока выплаты, изменение размера процентов, изменение валюты кредита.

Он подразумевает изменение условий кредитного договора в сторону облегчения условий для заемщика. Чаще всего реструктуризация применяется для изменения графика платежей. Также возможно продление срока выплаты, изменение размера процентов, изменение валюты кредита.

Использовать реструктуризацию есть смысл только тогда, когда вы сделали все расчеты и готовы на увеличение переплаты по кредиту в целом для снижения ежемесячного взноса. То есть способ актуален для тех, у кого уже практически безвыходное положение или оформлен займ в иностранной валюте.

Уменьшить сумму долга по кредиту не получится, однако среди преимуществ здесь можно отметить снижение размера ежемесячного платежа и сохранение качества кредитной истории.

Третий способ – рефинансирование займа. Он подразумевает получение кредита на более выгодных условиях у другого банка и закрытие текущего займа полученной суммой. Среди выгодных условий возможно снижение процентной ставки и продление срока кредитования.

Данный вариант не подойдет тем, у кого уже есть несколько крупных задолженностей. В такой ситуации банки крайне неохотно идут на одобрение.

Для заемщиков, у которых на балансе есть около 5 действующих займов у разных кредиторов, подойдет консолидация или объединение нескольких долгов в один.

Объединить можно как залоговые и потребительские займы, так и кредитные карты, в один ипотечный кредит, который подразумевает более низкую процентную ставку и низкий ежемесячный платеж. Что может стать значительной помощью в уменьшении долга по кредиту. Так как итоговая цена и сумма становится «дешевле», чем при других способах решения ситуации.

Как воспользоваться:

- Подать заявку на консолидацию. Для этого нужен только паспорт и документ подтверждающий, что вы собственник закладываемой недвижимости.

- Дождаться одобрения, получить необходимую сумму и закрыть долги самостоятельно, либо доверить перевод средств кредитору.

- Ежемесячно оплачивать только один займ по низкой ипотечной ставке.

При этом, если вы выбираете погасить действующие задолженности лично и подтверждаете расходование средств необходимыми справками, можно рассчитывать на снижение годовой ставки по процентам.

Документальное подтверждение ежемесячного дохода для получения необходимой суммы, также не является стоп-фактором для консолидации. При таком способе вы можете взять до 3-х созаемщиков.

Еще один вариант – это уменьшение суммы долга по кредиту через суд. В этом случае снизить ставку конечно не удастся, но можно снизить размер пени, начисленной на просрочку. Регулятором здесь является статья 333 Гражданского Кодекса РФ.

Алгоритм действий прост. Вы пишете заявление в свободной форме с подробным описанием сложившейся ситуации и подаете его в судебный орган. Этот способ может помочь, если больше ничего не удалось успеть предпринять до начала разбирательства.

Также не стоит забывать о страховке. Если вы не пренебрегли ей при оформлении кредита, то страховая компания может покрыть долг банку, при условии, что ваш случай подпадает под условия полиса. Таковыми как правило являются: потеря трудоспособности из-за травмы, потеря работы, получение инвалидности.

И наконец, когда ситуация становится совсем бедственной решением может стать банкротство физического лица. Но лучше не доводить до этого, так как займы будут закрыты за счет продажи имущества должника. И лишь в случае, если у заемщика не осталось совсем ничего, он будет освобожден от всех кредитов.

Досрочное погашение кредита ндфл \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Досрочное погашение кредита ндфл

Подборка наиболее важных документов по запросу Досрочное погашение кредита ндфл (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Кредиты:

- Аннуитетные платежи

- Бюро кредитных историй

- Валютный кредит

- Вексельный кредит

- Взыскание задолженности по кредитному договору

- Ещё…

Статьи, комментарии, ответы на вопросы: Досрочное погашение кредита ндфл

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Статья: Новая «налоговая амнистия» или основание для списания налоговой задолженности?

(Копина А.А.)

(«Налоги» (газета), 2017, N 24)Например, в 2012 г. в борьбе банков с желанием клиентов досрочно погасить кредиты пошли и налоговые «страшилки». В этой ситуации банки увидели доход в виде материальной выгоды в экономии на процентах, которые гражданин уплатил бы, погашая обязательство в течение всего срока действия договора. А при просрочке платежей банки посчитали, что заемщик выигрывает, уплачивая вместо текущих процентов штрафные санкции (хотя последние, как правило, намного выше). В связи с этим они предупреждали физических лиц о том, что в случае досрочного погашения кредита им придется заплатить налоги, а если лицо его погашало, то направляли по окончании года в налоговые органы справки по форме 2-НДФЛ о невозможности удержать налог с доходов физического лица, что предусмотрено для налоговых агентов по НДФЛ п. 5 ст. 226 и п. 2 ст. 230 НК РФ. Получив такое сообщение, инспекции требовали от физического лица — налогоплательщика подать налоговую декларацию и уплатить налог. Федеральной налоговой службе даже пришлось выпустить Письмо , в котором были даны рекомендации нижестоящим органам считать неактуальными такие справки в связи с полученными ранее Письмом Минфина России, в котором ведомство указало на то, что взимание налога в этих случаях Налоговым кодексом России не предусмотрено .

В связи с этим они предупреждали физических лиц о том, что в случае досрочного погашения кредита им придется заплатить налоги, а если лицо его погашало, то направляли по окончании года в налоговые органы справки по форме 2-НДФЛ о невозможности удержать налог с доходов физического лица, что предусмотрено для налоговых агентов по НДФЛ п. 5 ст. 226 и п. 2 ст. 230 НК РФ. Получив такое сообщение, инспекции требовали от физического лица — налогоплательщика подать налоговую декларацию и уплатить налог. Федеральной налоговой службе даже пришлось выпустить Письмо , в котором были даны рекомендации нижестоящим органам считать неактуальными такие справки в связи с полученными ранее Письмом Минфина России, в котором ведомство указало на то, что взимание налога в этих случаях Налоговым кодексом России не предусмотрено .

Нормативные акты: Досрочное погашение кредита ндфл

Информационное письмо Президиума ВАС РФ от 13.09.2011 N 146

В ходе судебного разбирательства установлено, что между банком и заемщиком-гражданином был заключен кредитный договор, по условиям которого банк в случае ухудшения финансового положения заемщика имеет право потребовать досрочного возврата кредита. При этом в договоре стороны оговорили, что под ухудшением финансового положения заемщика понимается уменьшение его ежемесячного дохода, указанного в ежеквартально представляемых в банк справках по форме 2-НДФЛ, более чем на десять процентов по сравнению со средним ежемесячным доходом, имевшимся у заемщика в момент выдачи кредита. Кроме того, стороны в договоре предусмотрели, что факт прекращения трудового договора заемщика с работодателем также рассматривается сторонами договора как ухудшение финансового положения заемщика.

При этом в договоре стороны оговорили, что под ухудшением финансового положения заемщика понимается уменьшение его ежемесячного дохода, указанного в ежеквартально представляемых в банк справках по форме 2-НДФЛ, более чем на десять процентов по сравнению со средним ежемесячным доходом, имевшимся у заемщика в момент выдачи кредита. Кроме того, стороны в договоре предусмотрели, что факт прекращения трудового договора заемщика с работодателем также рассматривается сторонами договора как ухудшение финансового положения заемщика.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

ФНС России от 23.01.2018 N ГД-4-11/1049@

В рассматриваемой ситуации организация — займодавец проводит реструктуризацию ипотечного валютного кредита (договор займа заключен до 2014 года) путем перевода валюты денежного обязательства по кредиту с долларов США на рубли по курсу более низкому, чем официальный курс Банка России на дату конвертации на основании соответствующих изменений, внесенных по соглашению сторон в условия договора между кредитной организацией и физическим лицом — заемщиком. При этом заемщик обязуется досрочно погасить задолженность по кредиту в дату конвертации.

При этом заемщик обязуется досрочно погасить задолженность по кредиту в дату конвертации.

5 способов платить меньше процентов по кредиту на покупку автомобиля

В этой статье:

- 1. Обратитесь к другим кредиторам

- 2. Внесите крупный первоначальный взнос

- 3. Получите краткосрочный кредит

- 4. Внесите дополнительный Платежи

- 5. Отказ от вариантов, которые вам не нужны

Все чаще американцы берут долгосрочные автокредиты на 84 месяца и дольше, чтобы помочь им сесть за руль автомобиля, который им действительно нужен. Но чем дольше срок кредита, тем больше вы будете платить процентов в целом.

Лучше платить меньшие проценты по автокредиту, что также означает меньшую оплату в долгосрочной перспективе за тот же автомобиль. Есть несколько способов платить меньшие проценты по автокредиту, включая сравнение покупок с кредиторами, внесение большего первоначального взноса и получение более короткого срока кредита. Вот некоторые подробности об этих и других стратегиях:

Вот некоторые подробности об этих и других стратегиях:

1. Обратитесь к различным кредиторам

Когда вы покупаете автомобиль, их финансовый отдел может выбрать и сравнить кредиты на покупку автомобиля от вашего имени. Недостатком, однако, является то, что дилеры не обязаны предлагать вам самые низкие цены, на которые вы имеете право.

Перед посещением дилерского центра может оказаться полезным сравнить несколько кредитных предложений. Вы даже можете подать заявку на автокредит на веб-сайтах кредиторов. Некоторые кредиторы могут даже пройти предварительную проверку вашей кредитоспособности, которая не окажет негативного влияния на ваш кредитный рейтинг. Хотя обращение к нескольким кредиторам может потребовать некоторого времени и усилий, результатом может быть гораздо более низкая процентная ставка, которая сэкономит вам деньги в течение срока действия кредита.

Даже если ваши усилия не приведут к значительному снижению процентной ставки, не все потеряно. Если ваш кредит улучшится или рыночные ставки упадут, вы сможете рефинансировать свой автомобиль позже, чтобы получить лучшие условия.

Если ваш кредит улучшится или рыночные ставки упадут, вы сможете рефинансировать свой автомобиль позже, чтобы получить лучшие условия.

2. Внесите крупный авансовый платеж

Чем больше вы берете взаймы по автокредиту, тем больше рискует кредитор, если вы не выполните платеж. Когда вы вносите значительный первоначальный взнос или продаете свое транспортное средство, вы снижаете сумму займа и даже можете претендовать на более низкую процентную ставку.

Например, если вы вложили 6 000 долларов в залог за автомобиль стоимостью 18 000 долларов, вам придется занять 12 000 долларов и выплатить проценты на эту сумму. Если ваш кредит имеет процентную ставку 5% со сроком кредита 60 месяцев, ваш ежемесячный платеж составит 226,45 долларов США, а вы заплатите 1587,29 долларов США.в общем проценты.

Напротив, если вы не внесли первоначальный взнос и профинансировали всю покупную цену в размере 18 000 долларов США с той же процентной ставкой и сроком кредита, ваш ежемесячный платеж вырастет до 339,68 долларов США, а общая сумма процентов составит 2380,93 долларов США.

3. Получите краткосрочный кредит

Как правило, кредиторы предлагают более низкие процентные ставки и более короткие сроки погашения, потому что меньше вероятность неплатежа по кредиту на 48 месяцев, чем по кредиту на 96 месяцев. Более низкая процентная ставка может помочь вам сэкономить на процентных платежах в течение всего срока кредита.

Однако имейте в виду, что более короткие сроки погашения означают более высокие ежемесячные платежи. Перед подписанием убедитесь, что вы можете позволить себе ежемесячные платежи по более короткому кредиту.

4. Дополнительные платежи

Когда вы платите больше за автомобиль, вы быстрее погашаете кредит и снижаете общую процентную ставку. Вот несколько способов сделать дополнительные платежи по автокредиту.

- Получите дополнительный доход. Прямые непредвиденные доходы, такие как возврат налога, премия за работу или даже повышение заработной платы задним числом по кредиту на покупку автомобиля.

- Округлите платеж за автомобиль. Округление суммы платежа за автомобиль до 50 долларов США — отличный способ снизить общую процентную ставку, поскольку вы сокращаете свой остаток более быстрыми темпами, не слишком напрягая свой обычный бюджет. Например, если ваш платеж за автомобиль составляет 265 долларов США, рассмотрите возможность отправки ежемесячных платежей в размере 300 долларов США.

- Оплата раз в две недели. Еженедельные платежи также помогут вам сэкономить больше денег на процентах и погасить автокредит быстрее, чем при ежемесячных платежах. Выплачивая половину ежемесячного платежа раз в две недели, вы делаете 26 половинных платежей или 13 полных платежей в год — на один больше, чем если бы вы делали один полный платеж каждый месяц.

5. Отказ от вариантов, которые вам не нужны

Когда вы финансируете покупку автомобиля, отдел продаж обычно предлагает несколько дилерских вариантов, улучшений и дополнительных услуг, которые могут значительно увеличить ваш кредит. Некоторые из этих опций включают в себя:

Некоторые из этих опций включают в себя:

- Расширенная гарантия

- Гарантированная защита активов (отсутствие) страхования

- Сервисные контракты

- Защита от коррозии

- Травление VIN

- Защита ткани и краски

- Гарантия на шины и колеса0006

Убедитесь, что вы полностью понимаете, что вы получаете, прежде чем согласиться на эти варианты, так как дополнительные расходы могут увеличить общую сумму кредита и общую процентную ставку.

Получите более низкую процентную ставку по автокредиту

Как и все кредиторы, кредиторы обычно используют кредитный рейтинг, чтобы помочь им установить процентные ставки, которые они предлагают заемщикам, поэтому повышение вашего кредитного рейтинга может помочь вам получить более низкую процентную ставку. Помните, что более низкие процентные ставки сопровождаются более низкими ежемесячными платежами, что может помочь вам получить автокредит с более коротким сроком погашения.

Перед покупкой автомобиля подумайте о том, чтобы просмотреть свой кредитный отчет и кредитный рейтинг, чтобы получить лучшее представление о своей кредитной истории. Ищите любую неточную информацию или счета, которые вы не узнаете в своем кредитном отчете, и оспаривайте их в бюро кредитных историй. Кроме того, рассмотрите возможность использования Experian Boost ® ø , чтобы потенциально повысить свой балл FICO ® ☉ , получая кредит для своевременной оплаты коммунальных услуг, потоковой передачи и других счетов.

Основная сумма кредита и проценты (как быстро погасить)

Что такое основная сумма кредита?

Основная сумма кредита — это сумма вашего долга, а проценты — это сумма, которую кредитор взимает с вас за получение кредита. Проценты обычно представляют собой процент от основного остатка кредита.

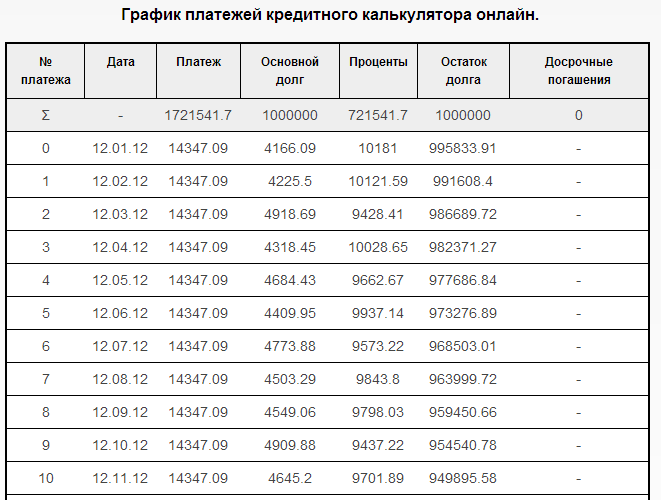

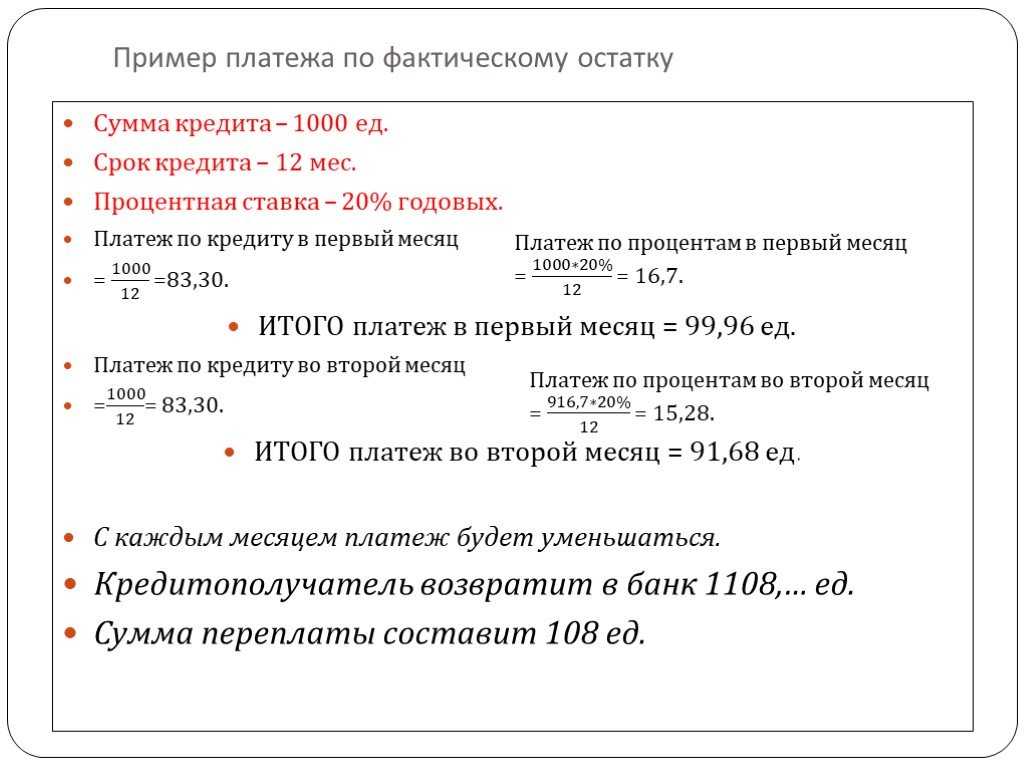

В графике погашения кредита или ежемесячном отчете по кредиту будет показана разбивка основного остатка, какая часть каждого платежа пойдет на погашение основного долга, а какая пойдет на проценты.

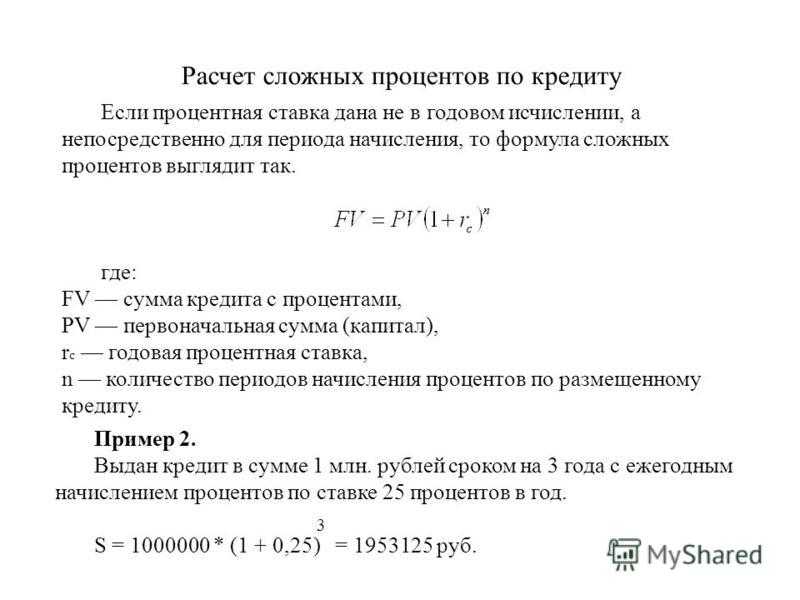

Когда вы платите по кредиту, вы сначала платите проценты; остаток идет к принципалу. В следующем месяце проценты начисляются на основе непогашенного основного остатка. Если это большой кредит (например, ипотечный кредит или студенческий кредит), проценты могут быть начислены заранее, поэтому ваши платежи составляют 90% процентов, 10% основной суммы, а затем к концу срока ваши платежи составляют 10% процентов и 90%. % главный.

Для иллюстрации предположим, что Hannah’s Hand-Made Hammocks занимает в июле 10 000 долларов по фиксированной процентной ставке 6%. Ханна будет погашать кредит ежемесячными платежами по 19 долларов.3 сроком на пять лет. Вот посмотрите, как упадет основная сумма кредита Ханны в течение первых двух месяцев кредита.

| Месяц | Сумма платежа | Проценты выплачены | Основной платный | Остаток основного долга |

|---|---|---|---|---|

| июль | — | — | — | 10 000 долларов США |

| Август | 193 $ | 50 долларов | 143 $ | 9 857 $ |

| Сентябрь | 193 $ | 49 долларов | 144 $ | 9 713 $ |

Как видно из рисунка, каждый месяц процентная ставка 6% применяется только к непогашенной основной сумме. Поскольку Ханна продолжает вносить платежи и выплачивать первоначальную сумму кредита, каждый месяц большая часть платежа идет на погашение основного долга. Чем ниже ваш основной баланс, тем меньше проценты вы будете платить.

Поскольку Ханна продолжает вносить платежи и выплачивать первоначальную сумму кредита, каждый месяц большая часть платежа идет на погашение основного долга. Чем ниже ваш основной баланс, тем меньше проценты вы будете платить.

Учет основной суммы кредита

Распространенной ошибкой при учете кредитов является регистрация всего ежемесячного платежа как расхода вместо того, чтобы учитывать первоначальный кредит как обязательство, а затем регистрировать последующие платежи как:

частичное уменьшение основного остатка и

частично процентные расходы.

Для иллюстрации вернемся к кредиту Ханны в размере 10 000 долларов. Когда Ханна возьмет кредит и получит наличные, запись в ее бухгалтерских книгах будет выглядеть следующим образом:

| Дебет | Кредит | |

|---|---|---|

| Наличные | 10 000 долларов США | |

| Задолженность по кредиту | 10 000 долларов США |

Первый платеж по кредиту Ханны в августе должен быть записан следующим образом:

| Дебет | Кредит | |

|---|---|---|

| Кредиторская задолженность | 143 $ | |

| Процентные расходы | 50 долларов | |

| Наличные | 193 $ |

143 доллара США уменьшают обязательство по кредиту в балансовом отчете Hannah’s Hand-Made Hammocks, 50 долларов США будут расходом в отчете о прибылях и убытках, а кредит наличными отражает платеж, поступающий от Hannah’s Hand-Made Hammocks’s. проверка аккаунта.

проверка аккаунта.

Если Ханна зарегистрировала первоначальную сумму как обязательство, а затем зарегистрировала каждый ежемесячный платеж в размере 193 долларов США как расходы на весь срок кредита, в конце каждого года обязательства Ханны были бы завышены в ее балансе, а ее расходы быть завышена в отчете о прибылях и убытках. Если ошибка не будет исправлена до того, как Ханна подготовит свою налоговую декларацию, компания может недоплатить налог, который она должна за этот год. Если ее банк захочет ознакомиться с финансовой отчетностью перед тем, как одобрить еще одну заявку на получение кредита или возобновить кредитную линию, завышенное обязательство может негативно повлиять на решение банка.

Как быстрее погасить основную сумму кредита

Если вы впадаете в депрессию, думая о том, сколько процентов вы на самом деле платите, есть хорошие новости: большинство кредиторов позволяют вам вносить дополнительные платежи по основной сумме кредита, чтобы погасить кредит быстрее. Внесение дополнительных платежей по основному долгу уменьшит сумму процентов, которые вы будете платить в течение срока действия кредита, поскольку проценты рассчитываются на непогашенный остаток по кредиту.

Внесение дополнительных платежей по основному долгу уменьшит сумму процентов, которые вы будете платить в течение срока действия кредита, поскольку проценты рассчитываются на непогашенный остаток по кредиту.

Например, если Ханна будет платить дополнительно 100 долларов США к основной сумме кредита с каждым ежемесячным платежом, она уменьшит сумму процентов, которые она выплачивает в течение срока действия кредита, на 609 долларов США.и сократить пятилетний срок кредита почти на два года.

Если вы хотите досрочно погасить кредит, поговорите со своим кредитором, эмитентом кредитной карты или кредитным специалистом, чтобы узнать, как кредитор применяет дополнительные платежи. Некоторые кредиторы автоматически применяют любые дополнительные платежи в первую очередь к процентам, а не к основной сумме долга. Другие кредиторы могут взимать штраф за досрочное погашение кредита, поэтому позвоните своему кредитору и узнайте, как вы можете произвести платеж только в счет основного долга, прежде чем совершать дополнительные платежи.