Как перекредитовать ипотеку: Рефинансирование ипотеки :что это, зачем нужно, как оформить

Содержание

Кто успел, кто опоздал: у россиян сократился спрос на рефинансирование | Статьи

В банках фиксируют снижение спроса на программы перекредитования, выяснили «Известия», опросив крупные финансовые организации. Такая тенденция стала следствием роста ключевой ставки, отметили представители банков. В ряде из них отмечают сокращение показателей по рефинансированию как потребкредитов, так и ипотеки в диапазоне 20–40%. В ЦБ «Известиям» заявили, что в условиях увеличения ставок по вновь выдаваемым жилищным займам следует ожидать дальнейшего снижения спроса на программы перекредитования. Эксперты советуют в условиях экономической неопределенности и роста процентов брать взаймы на покупку только необходимых товаров и услуг.

Время роста

По мере постепенного повышения ключевой ставки интерес к программам рефинансирования как ипотеки, так и кредитов снижается, отметили представители опрошенных «Известиями» банков. В рамках возврата к нейтральной денежно-кредитной политике ЦБ с марта по октябрь 2021-го шесть раз подряд повысил ключевую, скорректировав ее на последнем заседании сразу на 0,75 п. п., до 7,5%. Тогда как еще в начале весны этот показатель был на историческом минимуме в 4,25%.

п., до 7,5%. Тогда как еще в начале весны этот показатель был на историческом минимуме в 4,25%.

Сокращение спроса на программы рефинансирования жилищных ссуд фиксируют в МТС Банке. По словам руководителя кластера розничного кредитования организации Ивана Барсова, в ипотеке размер процентной ставки играет первостепенное значение, поэтому вслед за ключевой привлекательность таких предложений для граждан уменьшилась. Изменений спроса на услуги перекредитования потребзаймов или других продуктов не наблюдается, добавил он.

― В связи с неоднократным повышением ключевого показателя и среднерыночной ставки по ипотеке в течение 2021-го снижается спрос на рефинансирование в целом, ― согласился старший вице-президент розничного бизнеса банка «Санкт-Петербург» Дмитрий Алексеев. ― Перекредитование жилищных ссуд в октябре сохранилось на уровне сентября, но по сравнению с таким же периодом 2020 года упало на 40%. Аналогичные показатели по потребзаймам некорректно сравнивать с прошлогодним, когда на все виды кредитов интерес был существенно ниже.

Кто успел, кто опоздал

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

В крымском РНКБ отметили, что в октябре в сопоставлении с сентябрем 2021 года объем выданных кредитов увеличился на 16%, но по сравнению с таким же периодом прошлого года он уменьшился на 35%. Снижение обусловлено тем, что большая часть клиентов, которые ранее брали займы по повышенным ставкам, уже рефинансировали их год назад, когда они были ниже, объяснили в организации. При этом в РНКБ фиксируют рост заявок на перекредитование ипотеки, как по отношению к сентябрю, так и соответствующему периоду 2020-го.

Колебания спроса на программы рефинансирования наблюдают и в УБРиР. В банке рассказали: в октябре 2021-го по сравнению с прошлогодним наблюдается снижение выдач на 20%, что связано с минимальными ставками в 2020 году и их ростом в текущем.

В ВТБ поделились, что в сегменте ипотеки основная часть заемщиков успела переоформить кредиты под более низкий процент, поэтому пик программы пройден в первом полугодии на фоне исторически низких ставок. Интерес на рефинансирование потребкредитов сохраняется, добавили там.

Интерес на рефинансирование потребкредитов сохраняется, добавили там.

Между тем рост спроса на услуги перекредитования видят в Газпромбанке, «Зените» и Абсолют Банке. По словам директора департамента розничных продуктов Абсолют Банка Виталия Костюкевича, если в сентябре доля рефинансирования ипотеки была 0,5%, то в октябре увеличилась до 1%, что также выше прошлогоднего показателя. Он уверен: этому способствовали ожидания клиентов по дальнейшему росту ставок и попытки успеть получить хорошие условия.

Кто успел, кто опоздал

Фото: ИЗВЕСТИЯ/Александр Казаков

По данным «Сравни.ру», в конце сентября ставки на рефинансирование кредитов в крупных банках были в диапазоне 14,5–22%, в конце октября ― 15,9–22,9%. Ипотеки ― 8–11,2% и 8–11,9% соответственно.

Брать по необходимости

В Центробанке «Известиям» подтвердили снижение доли ипотечных кредитов на рефинансирование в совокупном объеме предоставленных ссуд. Она достигла пика в феврале этого года ― 13,6% и в дальнейшем постепенно снижалась, составив в сентябре 6,6%. В условиях увеличения ставок по вновь выдаваемым жилищным займам следует ожидать дальнейшее снижение доли кредитов по программам перекредитования, полагают в регуляторе.

Она достигла пика в феврале этого года ― 13,6% и в дальнейшем постепенно снижалась, составив в сентябре 6,6%. В условиях увеличения ставок по вновь выдаваемым жилищным займам следует ожидать дальнейшее снижение доли кредитов по программам перекредитования, полагают в регуляторе.

В ближайшие месяцы интерес к рефинансированию ипотеки будет падать, в отношении потребкредитов до конца года спрос останется на высоком уровне, но в дальнейшем всё будет зависеть от ставок и тех ограничений, которые постепенно вводит ЦБ в области беззалоговых ссуд, уверен Дмитрий Алексеев из «Санкт-Петербурга». В Абсолют Банке, где пока фиксируют рост спроса на эту услугу, полагают, что в ноябре доля перекредитования должна вернуться к снижению. Переоформлять займы, открытые в 2020 году, сейчас выгодно для потребителя только в случае нужды в дополнительной сумме или уменьшения платежа, подчеркнули в УБРиР.

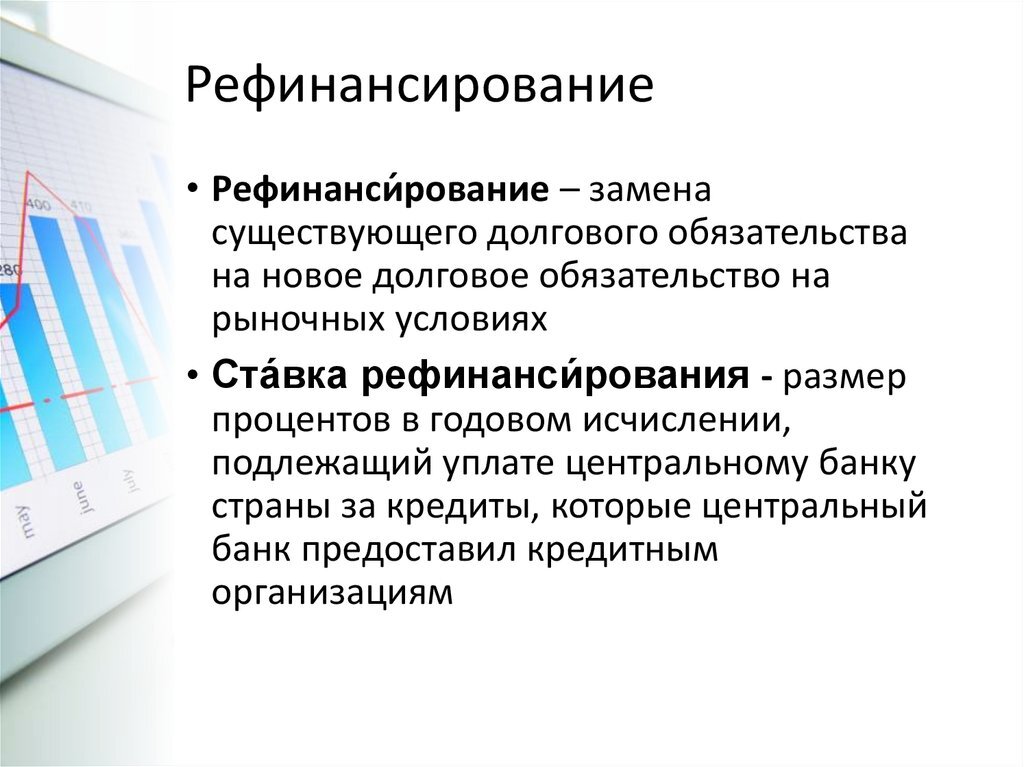

Главная польза рефинансирования заключается в улучшении условий по кредиту или ипотеке, сокращении общей суммы долга и ежемесячных платежей, напомнил эксперт Академии управления финансами и инвестициями Алексей Кричевский..jpg?v1615434389) Он добавил, что в условиях роста ставок на рынке заемщик получает уже меньше выгоды от перекредитования. Также стоит учесть, что от такого продукта можно выиграть, воспользовавшись им на отрезке в первую треть или четверть времени обслуживания займа, отметил эксперт.

Он добавил, что в условиях роста ставок на рынке заемщик получает уже меньше выгоды от перекредитования. Также стоит учесть, что от такого продукта можно выиграть, воспользовавшись им на отрезке в первую треть или четверть времени обслуживания займа, отметил эксперт.

Кто успел, кто опоздал

Фото: ИЗВЕСТИЯ/Павел Бедняков

― Ставка рефинансирования зависит от ключевой, как и по кредитам в целом. Однако ожидать снижения базового показателя ЦБ раньше второй половины 2022-го не стоит, ― добавил он.

По словам аналитика «Финама» Игоря Додонова, новый раунд снижения ключевой ставки трудно предсказать, учитывая текущую ситуацию с инфляцией в стране и мире. В условиях экономической неопределенности и роста ставок стоит брать кредит на покупку только того, без чего в данный момент никак нельзя обойтись, советует он.

В конце октября глава ЦБ Эльвира Набиуллина заявила, что по базовому прогнозу, в следующем году ключевая ставка в среднем составит 7,3–8,3% годовых, а в 2023-м — 5,5–6,5%.

Рефинансирование ипотеки в Банке «Открытие» 2022, перекредитование ипотеки других банков

Рефинансирование ипотеки в Банке «Открытие» под процентные ставки от 10.79% в 2022 году. Воспользуйтесь нашим калькулятором для подбора выгодной ипотечной программы из представленных. Лучшие предложения Банка «Открытие» по рефинансированию ипотеки собраны на нашем финансовом портале.

Лиц. № 2209

О банке

Кредиты

- Потребительские кредиты

- Автокредиты

- Кредиты для бизнеса

- Ипотечные кредиты

- Калькулятор

Карты

- Кредитные карты

- Дебетовые карты

Вклады

- Вклады

- Калькулятор

Отделения

Банкоматы

Отзывы

Курсы валют

- Курс доллара

- Курс евро

- Курс фунта

- Курс юаня

- Курс франка

Личный кабинет

4. 3

3

98 отзывов

Оставить отзыв

Лиц. № 2209

Подбор кредитаПотребительские кредитыАвтокредитыДля бизнесаИпотекаКалькуляторКредитные карты

Мы подобрали для вас 2 кредита

Обновлено 17.12.2022

Сортировать:

по популярностипо ставке

От 500 000

сумма кредита

До 3 дней

срок рассмотрения

11.29%

ставка

До 348 месяцев

срок кредита

КалькуляторКалькулятор досрочного погашенияРефинансирование

До 50 000 000

сумма кредита

До 3 дней

срок рассмотрения

От 10.79%

ставка

До 360 месяцев

срок кредита

КоммерческаяНа квартируКалькулятор

Банк «Открытие»

По вине банка сорвалась сделка по покупке квартиры

В начале августа жена заключила в Банке Открытие кредитный договор и договор купли-продажи квартиры. Собиралась купить квартиру, которая находится в залоге у Банка Открытие, то есть с обременением (продавец – з. ..

..

Ипотека Все отзывы о «Банк «Открытие»»

Банк «Открытие»

Так как мы никак не могли собрать деньги на покупку новой квартиры, пришлось оформлять ипотеку

Очень не хотела влазить в эту кабалу, но другого выхода не было. Нужно было расширяться, так как жить в двушке с 3-мя детьми невозможно. Ипотеку оформили в банке Открытие. Здесь предложили самые выгодные услов…

Ипотека Все отзывы о «Банк «Открытие»»

Банк «Открытие»

Семейная ипотека

Мы с супругой в прошлом году приняли решение купить квартиру в ипотеку. Стали искать хороший банк, с которым можно было бы сотрудничать на максимально выгодных условиях. В этом плане банк «Открытие» соответство…

Ипотека Все отзывы о «Банк «Открытие»»

Банк «Открытие»

Выдают ипотеку на долгострой. Юристы не проверяют застройщика. Расторжение договора оплачивает физ. лицо.

«Домострой профи» предложили взять ипотеку через их менеджера в банке «Открытие», ипотека оформлена, аккредитив открыт и нужно бы радоваться покупке проекта квартиры, НО.

Через 3 дня позвонили из Росреестра …

Ипотека Все отзывы о «Банк «Открытие»»

Банк «Открытие»

Банк открытие это единственный банк, в котором я обслуживаюсь. Нет желания ни на что его менять. Обслуживание хорошее, технических проблем у меня вообще не возникало. Оформлял ипотеку, привлек процент. Доволен…

Ипотека Все отзывы о «Банк «Открытие»»

Все отзывы о кредитах Банка «Открытие»

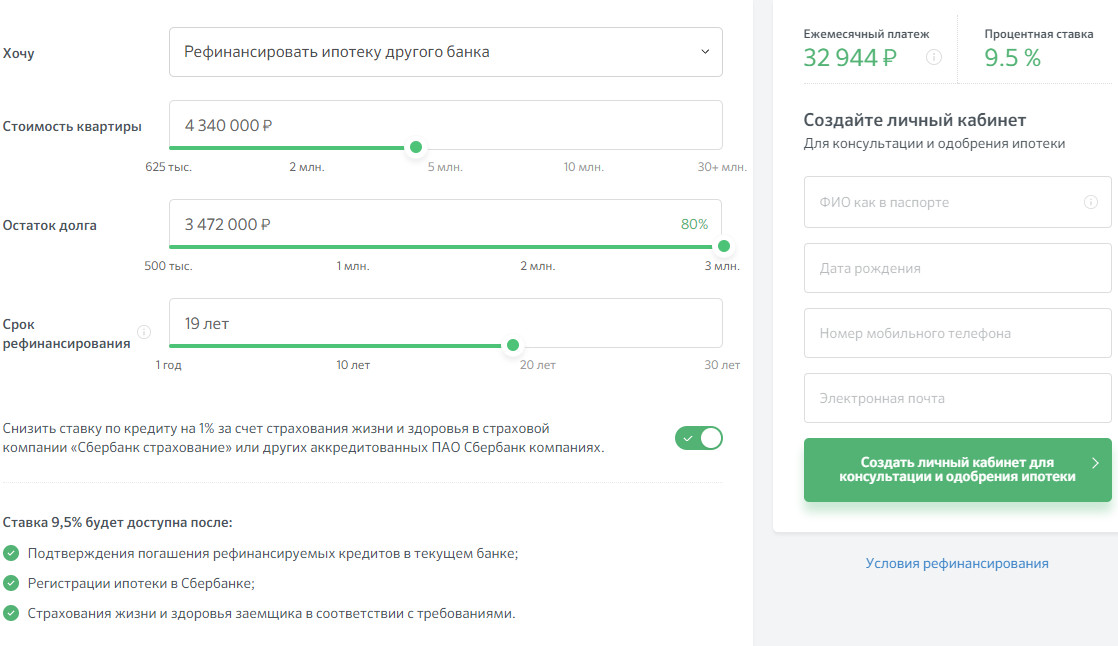

Рефинансирование ипотеки в банке Открытие в 2022 году

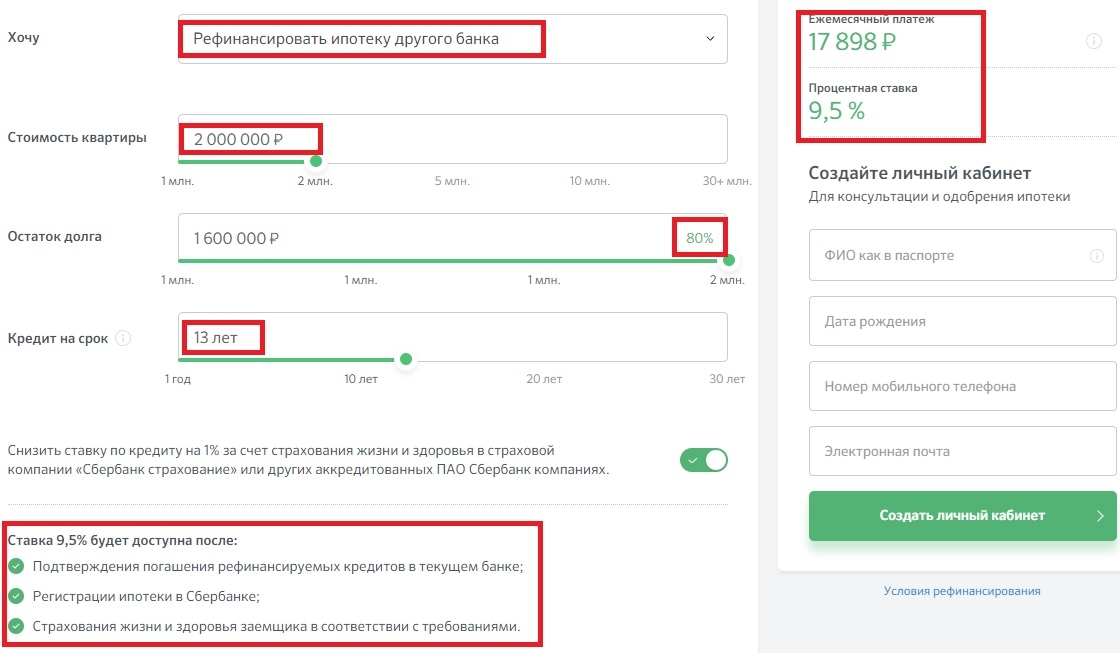

Многих клиентов банков спустя некоторое время после заключения договора и получения кредита перестают устраивать условия сотрудничества. В такой ситуации помогает рефинансирование ипотеки в Открытии, то есть перезаключение договора на более привлекательных условиях, чем сейчас.

Условия рефинансирования ипотеки в банке Открытие

На каких же условиях удастся рефинансировать ипотеку в банке Открытие?

- Процентная ставка — 10.79 — 11.29%;

- Договор заключается с клиентами других банков.

- Программы доступны всем физическим лицам.

- Нужно подготовить документы об остатке долга.

Официальный сайт позволяет найти исчерпывающий перечень и условия рефинансирования ипотеки в банке Открытие.

Как выбрать и оформить перекредитование ипотеки в Открытие?

Процедура предельно проста и не отнимет у вас много времени. Осуществить сделку можно в несколько действий:

- Уточните, какова сумма долга на сегодняшний день.

- Задайте параметры поиска программы.

- Калькулятор ипотеки в Открытии произведет расчеты.

- Нужно выбрать наиболее выгодный вариант.

- Заключите договор с банком.

Перекредитование ипотеки в Открытии в 2022 году становится все более популярным ввиду оптимальных условий и возможности изменить параметры действующего договора, вне зависимости от того, когда он был заключен.

Как рефинансировать ипотечный кредит

В этой статье:

- 1. Проверьте свой кредит

- 2.

Определите целевую ставку

Определите целевую ставку - 3. Присмотритесь и выберите квалифицированного кредитора

- 4. Остерегайтесь высоких комиссий по кредитам

- 5. Будьте терпеливы при подписании ипотечного кредита

- 6. Не открывайте кредит во время процесса рефинансирования

- Примите лучшее решение, основываясь на цифрах ежемесячный платеж, получить доступ к части капитала вашего дома или изменить свою кредитную программу.

Процесс рефинансирования ипотеки аналогичен тому, через который вы прошли, чтобы получить ипотечный кредит в первую очередь. Федеральная резервная система снизила целевую процентную ставку до 0% в марте 2020 года, что, в свою очередь, может привести к падению процентных ставок по ипотечным кредитам. Средняя ставка в начале апреля составляла 3,74%, а люди с отличной кредитной историей могли претендовать на еще более низкую ставку.

Вот шесть шагов к рефинансированию ипотеки, чтобы воспользоваться потенциальными преимуществами, которые предлагает этот процесс.

1. Проверьте свой кредит

Наличие хорошей кредитной истории имеет много преимуществ, и если ваш кредитный рейтинг улучшился с тех пор, как вы получили свой первый ипотечный кредит, это может увеличить ваши шансы на получение более низкой процентной ставки, чем вы платите в настоящее время . Поэтому, прежде чем начать процесс подачи заявки, проверьте свой FICO ® Score ☉ , чтобы понять вашу текущую ситуацию. Как только вы узнаете свой балл FICO ® , взгляните на диапазон баллов, чтобы увидеть, где вы находитесь:

- Исключительный : 800 до 850

- Очень хорошо : 740 до 799

- GOOD : 670 до 739

- Ярмарка : 580 до 669

- Очень плохо : 580 до 669

- . можете бесплатно проверить свои кредитные отчеты и оценки через Experian. Многие обычные ипотечные кредиторы могут одобрить вашу заявку на кредит, если ваш балл FICO ® составляет 620 или выше, но баллы в середине 700 и выше дадут вам наилучшие шансы на получение низкой ставки.

В дополнение к вашему кредитному рейтингу кредиторы также будут учитывать другие факторы, такие как ваша платежная история, недавние кредитные заявки, коэффициент использования вашего кредита, основные отрицательные моменты, такие как банкротства и лишение права выкупа, и многое другое.

В связи с этим также важно проверить свой кредитный отчет, чтобы убедиться, что в нем нет неточностей. Если вы обнаружите что-то, что вы считаете неправильным или мошенническим, обсудите это с бюро кредитных историй. Если будет установлено, что вы правы, элемент будет исправлен или удален, что может упростить получение более выгодной ставки по кредиту.

2. Определите целевую ставку

Процентные ставки по ипотечным кредитам меняются ежедневно, а иногда и несколько раз в день. С таким количеством обновлений важно провести исследование текущих ставок и тенденций.

Но то, что процентные ставки ниже, чем сейчас, не обязательно означает, что вы сэкономите деньги. Это связано с тем, что, как и при первоначальном ипотечном процессе, рефинансирование сопряжено с затратами на закрытие, которые могут варьироваться от 2% до 6% от суммы кредита.

В результате вам необходимо определить целевую процентную ставку, которая позволит вам сэкономить на процентах, равную или превышающую ваши затраты на закрытие. С помощью онлайн-калькулятора ипотечного кредита определите, сколько денег вы сэкономите на процентах с более низкой ставкой каждый год, а затем разделите сумму закрытия на эту цифру, чтобы узнать, сколько времени вам потребуется, чтобы выйти на уровень безубыточности.

Если вы планируете оставаться дома дольше этого периода, вы в конечном итоге сэкономите деньги.

Также важно учитывать, что целью рефинансирования может быть не получение более низкой процентной ставки. Например, у вас может быть ипотека с регулируемой процентной ставкой, и вы хотите перейти на фиксированную процентную ставку, чтобы избежать колебаний ставок в будущем, или вы можете получить рефинансирование наличными, чтобы использовать часть собственного капитала в вашем доме. Обратитесь к профессионалу, который поможет вам рассчитать цифры, чтобы убедиться, что это правильный финансовый вариант для вас.

3. Присмотритесь к ценам и выберите квалифицированного кредитора

Присмотритесь к ценам — это один из лучших способов получить более низкую процентную ставку по вашему новому ипотечному кредиту. У каждого кредитора есть свой собственный набор критериев для определения процентных ставок, и вы можете претендовать на более низкую ставку с одним, чем с другим.

Кроме того, затраты на закрытие и сборы могут варьироваться от кредитора к кредитору, поэтому сравнение нескольких вариантов может помочь вам максимизировать свои сбережения. Запланируйте получить по крайней мере три или четыре цитаты от ипотечных кредиторов, чтобы дать вам хорошее представление о том, на что вы можете претендовать. Этот процесс также может помочь вам получить некоторую власть в переговорах, поскольку вы стремитесь сократить свои расходы на проценты и сборы.

Кроме того, к счастью, подача заявок в несколько кредиторов не окажет существенного негативного влияния на ваш кредитный рейтинг.

Это связано с тем, что модели кредитного скоринга обычно объединяют несколько запросов из ипотечных, автомобильных и студенческих кредитов, если вы подаете все свои заявки в течение короткого периода времени — обычно от 14 до 45 дней в зависимости от модели.

Это связано с тем, что модели кредитного скоринга обычно объединяют несколько запросов из ипотечных, автомобильных и студенческих кредитов, если вы подаете все свои заявки в течение короткого периода времени — обычно от 14 до 45 дней в зависимости от модели.4. Остерегайтесь высоких комиссий за ссуду

У каждого кредитора есть свой собственный набор комиссий за рефинансирование ипотечного кредита, что означает, что некоторые кредиторы могут взимать комиссию, которую другие не взимают. Кроме того, некоторые кредиторы могут взимать больше за определенные услуги, чем другие.

Обычные сборы, связанные с рефинансированием. Ипотека включает в себя:

- Сборы за условное депонирование и титульные титулы

- Плата за кредитование

- Плата за оценку

- Кредитные сборы

- Страховые сборы

- Налог на недвижимость

- Изначальные сборы

- . Процентные платы

- . (называемые баллы)

Чем ниже комиссионные сборы, тем меньше времени потребуется для безубыточности с экономией, которую вы получаете от более низкой процентной ставки.

Кредиторы, как правило, предоставляют информацию о кредите с оценкой затрат на закрытие, поэтому обязательно укажите различные сборы и сравните их с расходами других кредиторов.

Кредиторы, как правило, предоставляют информацию о кредите с оценкой затрат на закрытие, поэтому обязательно укажите различные сборы и сравните их с расходами других кредиторов.5. Будьте терпеливы при подписании ипотечного кредита

Ипотечный кредит является значительным финансовым обязательством, поэтому очень важно, чтобы вы нашли время, чтобы прочитать полные условия вашего нового контракта. В дополнение к пониманию сборов, связанных с кредитом, также определите, будет ли с вас взиматься штраф за досрочное погашение, если вы погасите кредит слишком рано, что может произойти, если вы снова рефинансируете или продаете дом.

Кроме того, прочитайте все пункты контракта, чтобы убедиться, что вы понимаете весь объем контракта с новым кредитором. Если вы не понимаете какой-то термин, не стесняйтесь попросить пояснить.

В некоторых случаях кредитор может попытаться оказать на вас давление, чтобы вы подписали его как можно быстрее. Если вы когда-нибудь почувствуете дискомфорт в этом процессе, рассмотрите возможность сотрудничества с другим кредитором.

Кроме того, обратите внимание, что ипотечные кредиторы обычно позволяют вам зафиксировать процентную ставку — обычно от 30 до 60 дней, но иногда и до 120 дней — что должно дать вам достаточно времени, чтобы убедиться, что вы готовы пройти через с процессом.

Кроме того, обратите внимание, что ипотечные кредиторы обычно позволяют вам зафиксировать процентную ставку — обычно от 30 до 60 дней, но иногда и до 120 дней — что должно дать вам достаточно времени, чтобы убедиться, что вы готовы пройти через с процессом.И если процентные ставки упадут еще ниже в течение периода блокировки ставки, вы можете поговорить со своим кредитором о «плавающем снижении» вашей ставки до текущей ставки за определенную плату или просто начать процесс заново с другим кредитором.

6. Не открывайте кредит во время процесса рефинансирования

В период, предшествующий рефинансированию ипотечного кредита, крайне важно, чтобы вы не обращались за новыми кредитными картами или займами. Поскольку ипотечный кредитор проверит ваш кредит во время подачи заявки и перед закрытием, также важно избегать открытия кредитных счетов во время процесса рефинансирования.

Есть несколько причин для этого совета:

- Кредитный рейтинг : Каждый раз, когда вы подаете заявку на кредит, полученный в результате жесткий запрос может снизить ваш кредитный рейтинг на несколько пунктов.

В зависимости от того, где находится ваш кредитный рейтинг, потеря даже нескольких баллов может повлиять на процентную ставку по новому кредиту. Избегайте любых действий, которые могут негативно повлиять на ваш кредитный рейтинг.

В зависимости от того, где находится ваш кредитный рейтинг, потеря даже нескольких баллов может повлиять на процентную ставку по новому кредиту. Избегайте любых действий, которые могут негативно повлиять на ваш кредитный рейтинг. - Отношение долга к доходу : Отношение вашего долга к доходу — процент от вашего валового ежемесячного дохода, который идет на выплату долга — помогает определить, сколько вы можете занять в пересчете на ежемесячный платеж. Добавление большего количества долга увеличит ваш коэффициент, и в зависимости от того, где он был до нового кредита, это может затруднить получение одобрения на сумму кредита, которую вы хотите.

- Риск : Ипотечный кредит — это не просто большое обязательство для вас; это также большое обязательство для кредитора. Если вы открываете один или несколько кредитных счетов незадолго до или во время процесса рефинансирования, кредитор может подумать, что вы испытываете финансовые трудности и полагаетесь на долг для выполнения своих финансовых обязательств.

В этом случае ипотечный кредитор может потерять уверенность в вашей способности своевременно производить ежемесячные платежи по ипотеке и либо отклонить вашу заявку, либо взимать более высокую ставку.

В этом случае ипотечный кредитор может потерять уверенность в вашей способности своевременно производить ежемесячные платежи по ипотеке и либо отклонить вашу заявку, либо взимать более высокую ставку.

Таким образом, если вы надеетесь получить новую кредитную карту или автокредит, подождите, пока вы не закроете свой кредит рефинансирования, чтобы подать заявку на эти кредитные счета.

Примите лучшее решение, основываясь на цифрах

Рефинансирование ипотечного кредита может показаться простым процессом, но он включает в себя множество движущихся частей, включая затраты и возможность экономии.

Старайтесь не торопить процесс, пытаясь от него отстать. Не торопитесь, чтобы присмотреться и изучить свои варианты, и воспользуйтесь тем фактом, что ипотечные кредиторы заблокируют вашу ставку на установленный период, чтобы просмотреть расходы и сбережения, просмотреть цифры, просмотреть условия контракта и решить, следует ли это правильный выбор для вас.

Кроме того, имейте в виду, что если ваша кредитная история улучшилась, но у вас еще есть возможность работать, у вас будет возможность снова рефинансировать кредит в будущем.

Сейчас подходящее время для рефинансирования ипотечного кредита?

Многие компании, представленные на Money, размещают у нас рекламу. Мнения являются нашими собственными, но компенсация и углубленное исследование

определяют, где и как могут появиться компании. Узнайте больше о том, как мы зарабатываем деньги.Поскольку процентные ставки колеблются в районе 7%, большинство домовладельцев обнаружат, что сейчас не самое подходящее время для рефинансирования своей ипотеки. По данным компании Black Knight, занимающейся данными о недвижимости, менее 200 000 заемщиков могут воспользоваться ставкой и сроком рефинансирования по сегодняшним ставкам.

Мы поможем вам выяснить, относитесь ли вы к тем домовладельцам, которые все еще могут получить выгоду от переоформления жилья, и расскажем, что вам нужно учитывать, прежде чем сделать этот шаг. Если вы решите, что сейчас самое подходящее время для рефинансирования, поищите среди лучших компаний по рефинансированию ипотечных кредитов, чтобы найти то, что соответствует вашим потребностям.

- Если ставка по ипотеке ниже 6,31%, сейчас неподходящее время для рефинансирования

- Каковы сегодня ставки рефинансирования по ипотеке?

- Когда следует рефинансировать ипотечный кредит?

- Как рефинансировать ипотеку

- Часто задаваемые вопросы по рефинансированию ипотеки

Если ставка по ипотеке ниже 6,31%, сейчас неподходящее время для рефинансирования

Если ставка по ипотеке выше 6,31%, рефинансирование может иметь смысл. Однако, если ваша текущая ставка ниже 6,58%, рефинансирование, вероятно, сейчас плохая идея.

Почему? Средняя ставка по 30-летнему кредиту с фиксированной процентной ставкой в настоящее время составляет 6,31%. Таким образом, если вы рефинансируете ипотечный кредит с более низкой ставкой, ставка по вашему новому ипотечному кредиту, скорее всего, будет выше, чем сейчас. Это приводит к более высоким ежемесячным платежам в течение всего срока кредита.

По мнению ипотечных экспертов, рефинансирование обычно имеет смысл, если вы можете снизить процентную ставку по крайней мере на 0,75%, хотя снижение на 0,50% также может иметь смысл.

Большинство домовладельцев выбирают ставку и срок рефинансирования. Это когда вы берете новый кредит с более низкой процентной ставкой и сбрасываете срок старого кредита. Хотя ставка и срок рефи в данный момент могут не иметь смысла, есть и другие причины, по которым рефи может иметь смысл в ваших обстоятельствах.

Например, рефинансирование с выплатой наличных — это способ извлечь выгоду из собственного капитала, который вы накопили за эти годы. Возможно, вы приближаетесь к концу периода с переменной процентной ставкой по ипотеке с регулируемой процентной ставкой и хотите зафиксировать процентную ставку путем рефинансирования в кредит с фиксированной процентной ставкой, а не рисковать более высокой процентной ставкой.

Использование калькулятора рефинансирования ипотеки дает вам представление о том, каким будет ваш новый платеж, и помогает решить, имеет ли смысл рефинансирование с учетом вашего финансового положения.

Какие сегодня ставки рефинансирования ипотечных кредитов?

По данным Freddie Mac, средняя ставка по 30-летнему ипотечному кредиту с фиксированной ставкой составляет 6,31%.

Исторически сложилось так, что ставки по ипотечным кредитам по-прежнему ниже среднего долгосрочного показателя. Средняя ставка по 30-летней ипотеке с фиксированной ставкой за последние 50 лет составляет чуть менее 8%. В целом ставки, взимаемые по кредиту рефи, как правило, немного выше, чем ставки по кредиту на покупку.

Исторически сложилось так, что ставки по ипотечным кредитам по-прежнему ниже среднего долгосрочного показателя. Средняя ставка по 30-летней ипотеке с фиксированной ставкой за последние 50 лет составляет чуть менее 8%. В целом ставки, взимаемые по кредиту рефи, как правило, немного выше, чем ставки по кредиту на покупку.Однако по сравнению с прошлым годом, когда ставки достигли рекордно низкого уровня в 2,65%, сегодняшние ставки по ипотечным кредитам значительно выше.

Ипотечные ставки в этом году росли невероятно быстрыми темпами, увеличившись более чем вдвое за первые девять месяцев года. Быстрый рост является результатом того, что Федеральная резервная система повысила ставку по федеральным фондам для борьбы с высокой инфляцией. По мере того, как ставка по федеральным фондам повышается, ставки по всем видам долга, от личных и студенческих кредитов до кредитных карт и ипотечных кредитов, также растут.

Объявления за деньги. Мы можем получить компенсацию, если вы нажмете на это объявление.

Объявление

ОбъявлениеНадежна ли ваша кредитная история? Рефинансируйте свой дом и пожинайте плоды.

Конкурентоспособная процентная ставка означает более низкие платежи и больше сбережений. Звучит неплохо? Получите бесплатную цитату, нажав ниже.

Посмотреть ставки

Что для вас значат сегодняшние ставки рефинансирования ипотечных кредитов?

Поскольку процентные ставки по ипотечным кредитам значительно выше, чем в последние несколько лет, рефинансирование не является хорошей идеей для большинства домовладельцев прямо сейчас. Тем не менее, некоторые все еще могут зафиксировать и воспользоваться более низкой ставкой.

Если ставка по вашему текущему кредиту выше 6,31%, вы можете рассмотреть вопрос о рефинансировании ипотечного кредита, если вы можете снизить эту ставку как минимум на 0,50% или более.

Например, если у вас непогашенный остаток в размере 300 000 долларов США по кредиту сроком на 30 лет и вы имеете право на снижение текущей ставки с 7% до 6,50%, вы уменьшите свой ежемесячный платеж по ипотеке на 100 долларов США в месяц или 1200 долларов США в год.

. Если вы можете претендовать на ставку 6%, вы сэкономите 197 долларов в месяц. Чтобы в полной мере воспользоваться потенциальной экономией, убедитесь, что вы остаетесь дома достаточно долго, чтобы выйти в ноль и возместить стоимость ремонта.

. Если вы можете претендовать на ставку 6%, вы сэкономите 197 долларов в месяц. Чтобы в полной мере воспользоваться потенциальной экономией, убедитесь, что вы остаетесь дома достаточно долго, чтобы выйти в ноль и возместить стоимость ремонта.В приведенном выше примере предполагается, что вы осуществляете процентное и срочное рефинансирование в другой 30-летний ипотечный кредит с фиксированной процентной ставкой. Но если ваши финансы значительно улучшились, у вас также есть возможность рефинансирования в более краткосрочный кредит, такой как 15-летняя ипотека с фиксированной процентной ставкой, которая обычно имеет более низкую процентную ставку.

Краткосрочный ипотечный кредит означает, что вы погасите кредит быстрее и сэкономите на процентах, но компромисс заключается в том, что ваши ежемесячные платежи будут выше.

Когда следует рефинансировать ипотечный кредит?

Время рефинансирования зависит больше от вашего личного финансового положения, чем от попытки точно рассчитать время.

Не пытайтесь угадать рынок. Ожидание колебаний ставок так же проблематично, как и выбор времени для фондового рынка. Если вы можете сэкономить деньги или приблизиться к своим финансовым целям путем рефинансирования сегодня, не ждите, чтобы увидеть, что произойдет с процентными ставками по ипотечным кредитам завтра.

Учитывайте следующие ключевые моменты при принятии решения о рефинансировании ипотеки:

Ваш кредитный рейтинг

В большинстве ипотечных кредиторов вам потребуется кредитный рейтинг не менее 620, чтобы претендовать на рефинансирование ипотеки. Чтобы получить самую низкую ставку по ипотеке, вам понадобится 740.

Также имейте в виду, что если ваш кредит ниже, чем был, когда вы брали текущую ипотеку, вы можете не претендовать на такую выгодную ставку, как раньше. перед.

Ваш кредитный отчет

Ваш кредитный рейтинг основан на информации, содержащейся в вашем кредитном отчете. Если в отчете есть ошибки, это может привести к тому, что кредитор предложит более высокую процентную ставку.

Запросите копию вашего кредитного отчета, проверьте его на наличие ошибок и примите меры для его исправления.

Запросите копию вашего кредитного отчета, проверьте его на наличие ошибок и примите меры для его исправления.Ваш Отношение долга к доходу (DTI)

Отношение вашего долга к доходу — это процент от вашего валового ежемесячного дохода, который используется для выплаты ежемесячных долгов. Кредиторы используют ваш DTI для определения вашего кредитного риска.

Для обычных кредитов некоторые кредиторы будут работать с DTI до 43%. Ссуды FHA будут немного выше, обычно принимая DTI в размере 50%. Однако ниже, как правило, лучше.

На какой срок пребывания

При рефинансировании вам необходимо будет оплатить расходы на закрытие. Если вы планируете съехать в ближайшее время, вы можете не окупиться.

Размер собственного капитала в вашем доме

Для того, чтобы иметь право на рефинансирование ипотечного кредита, вам обычно требуется не менее 20% собственного капитала в вашем доме.

Как рефинансировать ипотечный кредит

Эти советы помогут вам начать процесс рефинансирования.

Определите цель рефинансирования

Спросите себя, чего вы хотите достичь с помощью рефинансирования. Это может быть снижение текущей процентной ставки, изменение срока кредита, переход от ипотеки с регулируемой ставкой к кредиту с фиксированной ставкой или обналичивание накопленного капитала. Определение цели поможет вам определить, какой тип кредита лучше всего соответствует вашим потребностям.

Подумайте, как может измениться срок кредита

Рефинансирование может продлить или сократить время, в течение которого вы будете выплачивать ипотечный кредит. Например, если вы уже выплатили 10 лет текущего 30-летнего ипотечного кредита и рефинансировали его в другой 30-летний кредит, вы будете платить по ипотечному кредиту в общей сложности 40 лет. Если вы рефинансируете кредит на 15 лет, общий срок окупаемости сокращается до 25 лет.

Присмотритесь к кредитору

Не ограничивайтесь вашим текущим кредитором. Ипотечные ставки очень изменчивы, и вы можете найти более низкую ставку, просмотрев несколько кредиторов.

Рассмотрим банки, кредитные союзы и онлайн-кредиторов.

Рассмотрим банки, кредитные союзы и онлайн-кредиторов.Сравните, что они предлагают, а затем обратитесь к 3-5 кредиторам, которые предлагают лучшие ставки и условия. Ваш кредитный рейтинг не пострадает, если вы подадите несколько заявок в течение 14 дней. Если возможно, получите письмо с предварительным одобрением ипотеки от нескольких разных кредиторов и сравните предложения.

Рассчитайте свою точку безубыточности

В дополнение к сравнению ставок, предлагаемых различными кредиторами, рассчитайте свою точку безубыточности или сколько времени вам потребуется, чтобы возместить стоимость рефинансирования. Затраты на закрытие, которые включают сборы за подачу заявки и выдачу, составляют от 3% до 6% от суммы нового кредита и обычно оплачиваются авансом.

Рассчитайте точку безубыточности, разделив общие расходы на сумму, которую вы будете экономить каждый месяц. Результатом будет количество месяцев, необходимое для возмещения этих затрат.

Подготовьте свой дом к оценке

Оценка вашего дома является частью процесса проверки.

Это помогает определить стоимость вашего дома и может повлиять на то, сколько кредитор готов рефинансировать. Подготовьте свой дом, наведя порядок в доме и украсив двор. Имейте квитанции о любых улучшениях, которые вы сделали, и присутствуйте при оценке, чтобы ответить на вопросы.

Это помогает определить стоимость вашего дома и может повлиять на то, сколько кредитор готов рефинансировать. Подготовьте свой дом, наведя порядок в доме и украсив двор. Имейте квитанции о любых улучшениях, которые вы сделали, и присутствуйте при оценке, чтобы ответить на вопросы.Зафиксируйте свою ставку

Не рассчитывайте на значительное снижение ипотечных ставок в обозримом будущем. Эксперты по ипотеке считают, что ставки останутся повышенными до конца года и до 2023 года. Как только вы найдете ставку, которую можете себе позволить, зафиксируйте ее.

Ads by Money. Мы можем получить компенсацию, если вы нажмете на это объявление. Объявление

Хотите снизить платежи по ипотеке? Рефинансирование может помочь!

Сделайте первый шаг к рефинансированию своей ипотеки сегодня, найдя бесценные данные, которые вам понадобятся для прохождения процесса. Чтобы узнать больше, нажмите ниже.

См.

Ставки

СтавкиЧасто задаваемые вопросы о рефинансировании ипотеки

Снижаются ли ставки рефинансирования?

Не ожидается значительного снижения ставок рефинансирования в ближайшем будущем. Большинство экспертов ожидают, что ставки останутся повышенными, хотя время от времени возможны их падения. Домовладельцы, которые находят хорошую ставку, должны зафиксировать ее, чтобы впоследствии не переплачивать по потенциально более высокой ставке.

Почему рефинансирование — плохая идея?

Рефинансирование — плохая идея, если оно не представляет собой какую-либо выгоду, будь то в виде более низких ежемесячных платежей или долгосрочных сбережений. Если предлагаемая процентная ставка не на 0,5 процентных пункта ниже вашей текущей ставки, вероятно, она не стоит затрат на рефи — потребуется слишком много времени, чтобы окупиться даже при меньшем снижении. Вам нужно будет сделать математику, чтобы выяснить свою точку безубыточности или если новый ежемесячный платеж больше, чем вы можете себе позволить.

Дешевле ли рефинансировать у моего нынешнего кредитора?

Рефинансирование у текущего кредитора не всегда дешевле. Хотя наличие установившихся отношений может привести к более выгодным ставкам или скидкам на комиссию, это не гарантия. Ваш лучший способ найти лучшую ставку по ипотеке — это поискать и рассмотреть различные типы кредиторов, включая банки, ипотечных брокеров, онлайн-кредиторов и кредитные союзы.

Как получить лучшие ставки рефинансирования кредита?

Попробуйте пройти процесс предварительного одобрения ипотеки как минимум у трех кредиторов, чтобы убедиться, что вы получаете лучшее предложение. Вы также можете повысить свои шансы на получение более высокой ставки, приведя в порядок свои личные финансы. Улучшите свой кредитный рейтинг, снизьте соотношение долга к доходу и увеличьте свои денежные резервы. Вы также должны присмотреться к кредитору, чтобы найти тот, у которого лучшая ставка и условия.

Объявления за деньги.

Определите целевую ставку

Определите целевую ставку

Это связано с тем, что модели кредитного скоринга обычно объединяют несколько запросов из ипотечных, автомобильных и студенческих кредитов, если вы подаете все свои заявки в течение короткого периода времени — обычно от 14 до 45 дней в зависимости от модели.

Это связано с тем, что модели кредитного скоринга обычно объединяют несколько запросов из ипотечных, автомобильных и студенческих кредитов, если вы подаете все свои заявки в течение короткого периода времени — обычно от 14 до 45 дней в зависимости от модели. Кредиторы, как правило, предоставляют информацию о кредите с оценкой затрат на закрытие, поэтому обязательно укажите различные сборы и сравните их с расходами других кредиторов.

Кредиторы, как правило, предоставляют информацию о кредите с оценкой затрат на закрытие, поэтому обязательно укажите различные сборы и сравните их с расходами других кредиторов. Кроме того, обратите внимание, что ипотечные кредиторы обычно позволяют вам зафиксировать процентную ставку — обычно от 30 до 60 дней, но иногда и до 120 дней — что должно дать вам достаточно времени, чтобы убедиться, что вы готовы пройти через с процессом.

Кроме того, обратите внимание, что ипотечные кредиторы обычно позволяют вам зафиксировать процентную ставку — обычно от 30 до 60 дней, но иногда и до 120 дней — что должно дать вам достаточно времени, чтобы убедиться, что вы готовы пройти через с процессом. В зависимости от того, где находится ваш кредитный рейтинг, потеря даже нескольких баллов может повлиять на процентную ставку по новому кредиту. Избегайте любых действий, которые могут негативно повлиять на ваш кредитный рейтинг.

В зависимости от того, где находится ваш кредитный рейтинг, потеря даже нескольких баллов может повлиять на процентную ставку по новому кредиту. Избегайте любых действий, которые могут негативно повлиять на ваш кредитный рейтинг. В этом случае ипотечный кредитор может потерять уверенность в вашей способности своевременно производить ежемесячные платежи по ипотеке и либо отклонить вашу заявку, либо взимать более высокую ставку.

В этом случае ипотечный кредитор может потерять уверенность в вашей способности своевременно производить ежемесячные платежи по ипотеке и либо отклонить вашу заявку, либо взимать более высокую ставку.

Исторически сложилось так, что ставки по ипотечным кредитам по-прежнему ниже среднего долгосрочного показателя. Средняя ставка по 30-летней ипотеке с фиксированной ставкой за последние 50 лет составляет чуть менее 8%. В целом ставки, взимаемые по кредиту рефи, как правило, немного выше, чем ставки по кредиту на покупку.

Исторически сложилось так, что ставки по ипотечным кредитам по-прежнему ниже среднего долгосрочного показателя. Средняя ставка по 30-летней ипотеке с фиксированной ставкой за последние 50 лет составляет чуть менее 8%. В целом ставки, взимаемые по кредиту рефи, как правило, немного выше, чем ставки по кредиту на покупку. Объявление

Объявление . Если вы можете претендовать на ставку 6%, вы сэкономите 197 долларов в месяц. Чтобы в полной мере воспользоваться потенциальной экономией, убедитесь, что вы остаетесь дома достаточно долго, чтобы выйти в ноль и возместить стоимость ремонта.

. Если вы можете претендовать на ставку 6%, вы сэкономите 197 долларов в месяц. Чтобы в полной мере воспользоваться потенциальной экономией, убедитесь, что вы остаетесь дома достаточно долго, чтобы выйти в ноль и возместить стоимость ремонта.

Запросите копию вашего кредитного отчета, проверьте его на наличие ошибок и примите меры для его исправления.

Запросите копию вашего кредитного отчета, проверьте его на наличие ошибок и примите меры для его исправления.

Рассмотрим банки, кредитные союзы и онлайн-кредиторов.

Рассмотрим банки, кредитные союзы и онлайн-кредиторов. Это помогает определить стоимость вашего дома и может повлиять на то, сколько кредитор готов рефинансировать. Подготовьте свой дом, наведя порядок в доме и украсив двор. Имейте квитанции о любых улучшениях, которые вы сделали, и присутствуйте при оценке, чтобы ответить на вопросы.

Это помогает определить стоимость вашего дома и может повлиять на то, сколько кредитор готов рефинансировать. Подготовьте свой дом, наведя порядок в доме и украсив двор. Имейте квитанции о любых улучшениях, которые вы сделали, и присутствуйте при оценке, чтобы ответить на вопросы. Ставки

Ставки