Как платить правильно кредит: выгодно ли отдавать деньги раньше?

Содержание

Как платить по ипотеке: советы экспертов — Ипотека

Рассказываем, как своевременно вносить ежемесячные платежи — самостоятельно или с помощью близких, как менять дату платежа и счет погашения ипотеки.

Откуда и как списывается сумма ежемесячного платежа

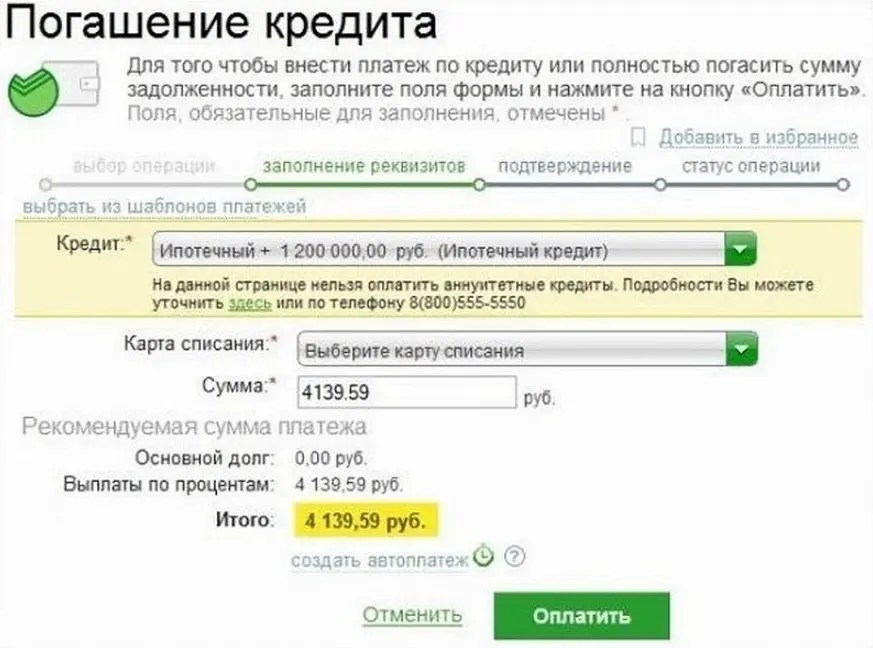

В день ипотечной сделки вам открыли и подключили для оплаты кредита сберегательный счет, с которого банк автоматически каждый месяц в дату платежа будет списывать денежные средства.

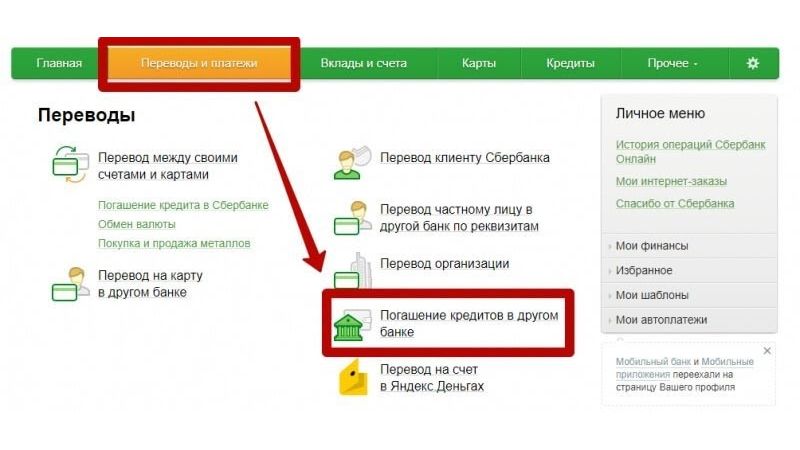

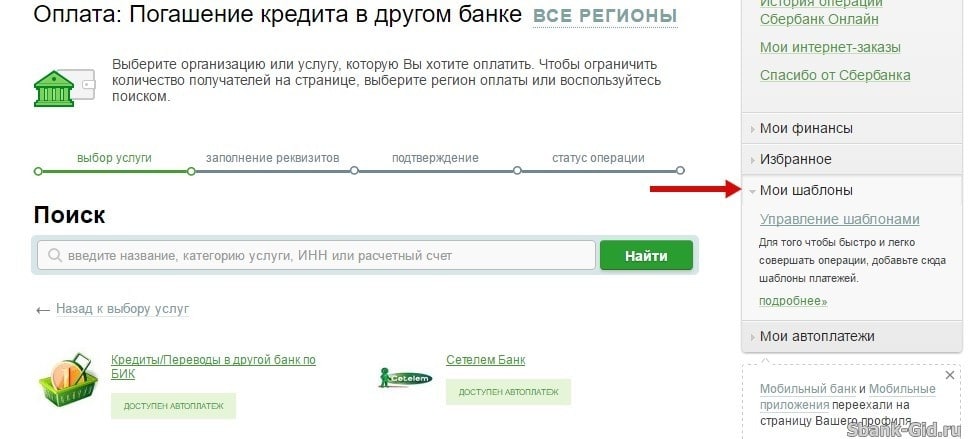

Управлять счетами можно в СберБанк Онлайн. Для этого нужно открыть раздел «Кредиты» и зайти в свой ипотечный кредит. Далее — в «Операции», и затем — в «Изменение счетов погашения».

Основной счет для списания платежей вы можете проверить в личном кабинете Домклик.

Для оплаты вам нужно пополнить подключенный для списания счет не позднее 21:00 в день платежа — банк автоматически спишет средства со счета до 23:59.

Своевременная оплата формирует хорошую кредитную историю, а просрочки ее портят. Поэтому за 2 дня до даты платежа вам придет напоминание от банка о приближающейся оплате. Если в дату платежа на счету будет недостаточно средств для списания, банк пришлет вам еще одно уведомление с просьбой пополнить счет.

Поэтому за 2 дня до даты платежа вам придет напоминание от банка о приближающейся оплате. Если в дату платежа на счету будет недостаточно средств для списания, банк пришлет вам еще одно уведомление с просьбой пополнить счет.

Что делать, если денег на счету хватило только для списания части платежа

Не переживайте. Нужно в течение дня внести оставшуюся сумму на счет. Банк еще несколько раз обратится к счету и спишет остаток платежа до 23:59.

Что делать, если дата платежа совпала с выходным днем

Если денег на счете достаточно, они спишутся автоматически в день платежа, даже если это выходной.

Если денег недостаточно, то система будет обращаться за списанием средств с даты платежа до 23:59 первого рабочего дня, следующего за выходным.

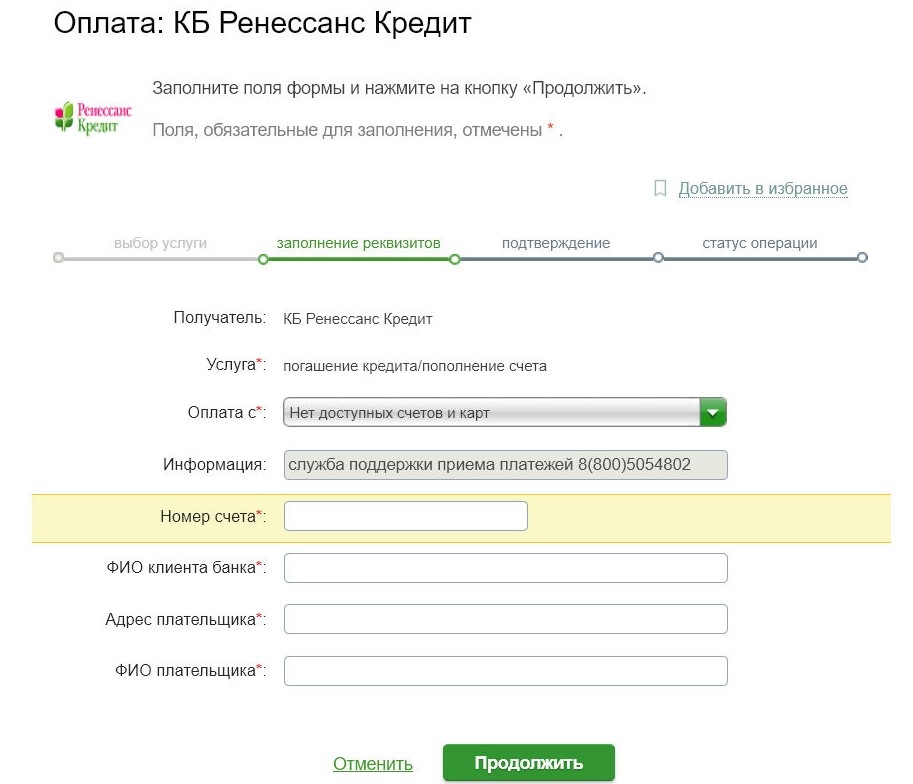

Как изменить счет, с которого происходит погашение кредита

Нужно в СберБанк Онлайн открыть раздел «Кредиты» и зайти в свой ипотечный кредит. Далее — в «Операции», и затем — в «Изменение счетов погашения». Здесь вы можете управлять счетами, с которых происходит погашение ипотечного кредита: поменять их очередность и подключить дополнительные счета для списания средств, например, зарплатную карту.

Здесь вы можете управлять счетами, с которых происходит погашение ипотечного кредита: поменять их очередность и подключить дополнительные счета для списания средств, например, зарплатную карту.

В мобильном приложении для изменения счетов нужно зажать символ напротив счета и, не отпуская, перетащить его вверх. Таким образом система поймет, что платеж по кредиту должен списываться со счетов в указанной вами очередности.

Может ли мой кредит оплатить другой человек

Да, для оплаты ежемесячных платежей можно подключить счет созаемщика или любого другого человека с помощью опции «Помощь близкому с кредитом» в СберБанк Онлайн. Эта же опция поможет вносить платежи, если по какой-то причине у основного заемщика нет доступа к счету. Сейчас она доступна только в веб-версии, но скоро появится и в мобильном приложении.

Человеку, который будет помогать вам с оплатой кредита, нужно войти в свой личный кабинет веб-версии СберБанк Онлайн, нажать на «+» рядом с разделом «Кредиты», затем выбрать «Помощь близкому с кредитом».

В открывшемся окне необходимо ввести персональные данные заемщика: ФИО, дату рождения, серию и номер паспорта, номер кредитного договора и дату его оформления. Если все верно — система найдет кредит и предложит выбрать счет, с которого будет происходить списание ежемесячных платежей в расчетную дату.

После выбора счета нужно указать, как долго человек готов помогать с платежами и подтвердить операцию кодом из СМС — в заданный период средства будут списываться с указанного счета, если у заемщика не будет доступа к своему счету или на нем будет недостаточно средств. Как правило, система обращается к таким счетам с 20:00 до 23:50 по местному времени.

Отменить эту опцию можно в любой момент в разделе «Кредиты» веб-версии СберБанк Онлайн.

Какую выбрать дату платежа

Дату погашения ипотечного платежа можно выбирать и менять самостоятельно, но не чаще одного раза в год. Например, многим удобно оплачивать кредит на следующий день после зачисления зарплаты или других регулярных денежных поступлений..jpg)

Как изменить дату платежа

Новая платежная дата может быть изменена на любой другой календарный день в период с даты изменения (включительно) до ближайшей действующей платежной даты (не включая её).

❗️Например: У Виктора дата платежа — 10 число. 23 мая он решает ее изменить. В этом случае он может выбрать дату платежа с 24 по 31 и с 1 по 9 (включительно). Даты с 10 по 23 (включительно) выбрать нельзя. Если же Виктор захочет выбрать даты с 10 по 23 число ему необходимо произвести изменения после 10 числа, но до даты, необходимой для выбора даты платежа.

Таким образом, в старую дату платежа списание осуществляться не будет.

Нужно помнить, что в новую платежную дату банк спишет только проценты, начисленные от прошлого совершенного платежа до новой выбранной даты, поэтому после смены даты платежа в новую дату сумма платежа будет меньше обычного.

Полный платеж (проценты и погашение основного долга) спишутся со следующего месяца за новой датой платежа.

Для изменения даты платежа нужно в СберБанк Онлайн открыть раздел «Кредиты» и зайти в свой ипотечный кредит. Далее нажимаем вкладку «Операции», переходим в «Изменение даты платежа» и выбираем новую дату.

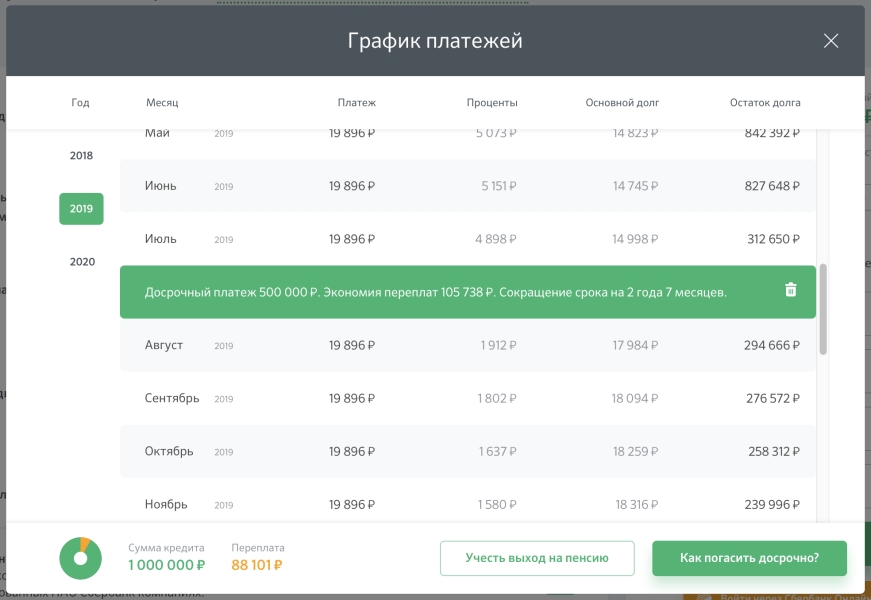

Актуальный график платежей вы всегда можете посмотреть в веб-версии СберБанк Онлайн и в личном кабинете Домклик.

Как правильно брать кредит? — НБРБ. Единый портал финансовой грамотности

#деньги

#личный бюджет

#кредиты

#кредитная история

Каждый из нас хотя бы раз в жизни оказывался в ситуации, когда собственных денег не хватало и необходимо было взять в долг.

Конечно, можно попросить о помощи родственников или друзей. Но, если это невозможно, приходится обращаться в финансово-кредитное учреждение. Самый популярный, но не единственный вариант – банк. В некоторых случаях можно воспользоваться услугами лизинговой организации или ломбарда, об этом мы подробно рассказали тут. А сегодня подробно поговорим о банковском кредитовании и о том, как правильно его использовать.

Но, если это невозможно, приходится обращаться в финансово-кредитное учреждение. Самый популярный, но не единственный вариант – банк. В некоторых случаях можно воспользоваться услугами лизинговой организации или ломбарда, об этом мы подробно рассказали тут. А сегодня подробно поговорим о банковском кредитовании и о том, как правильно его использовать.

Так ли сильно вам нужен кредит?

Первое, что нужно сделать – это трезво оценить необходимость кредитования. Помните, что долг в любом случае придется возвращать, и не просто, а с процентами. Процесс может растянуться на многие месяцы, радость от завтрашней покупки может быстро сойти на нет, а вот ваш кошелек будет еще долго ощущать последствия.

Если вы подумываете взять кредит на айфон последней модели или дизайнерскую сумку – стоит отказаться от этой затеи. Другое дело, если вам необходим новый ноутбук для работы – гаджет будет приносить вам деньги в будущем, что в конечном итоге поможет покрыть расходы на его приобретение.

Многие берут кредиты на недвижимость, и это тоже может быть разумно. Если вы снимаете квартиру и каждый месяц платите весомую сумму денег арендатору – можно начать вместо этого платить банку и постепенно оплачивать уже собственное жилье. Однако здесь важно учесть, что ежемесячный платеж по кредиту на недвижимость во многих случаях будет выше ежемесячной платы за аренду.

Полезными могут быть кредиты на авто, на обучение, на ремонт и многие другие вещи – все зависит от конечной цели. Перед тем, как брать кредит, хорошо подумайте – это действительно необходимо и принесет пользу, или без займа вполне можно обойтись?

Какие бывают кредиты?

Для разных целей подходят разные виды займов, и существует их немало. Разделим их на несколько категорий:

По целевой направленности. Нецелевые кредиты можно тратить на что угодно – вы просто получаете от банка определенную сумму денег и распоряжаетесь ей, как хотите. Целевые кредиты можно тратить на строго определенную цель: недвижимость, автомобиль, обучение, конкретный товар в магазине. Зачастую в рамках целевого кредитования клиент даже не держит деньги в руках – банк напрямую перечисляет их продавцу товара или услуги.

Зачастую в рамках целевого кредитования клиент даже не держит деньги в руках – банк напрямую перечисляет их продавцу товара или услуги.

По способу получения денег. Здесь возможны три основных варианта: клиент либо получает деньги наличными в кассе банка, либо происходит перечисление на карточку, которой клиент будет пользоваться по своему усмотрению, либо деньги сразу перечисляются на счет продавца товара или услуги, минуя руки клиента.

По способу обеспечения. Когда банк дает вам крупную сумму денег, ему нужны гарантии возврата. Если банк их не требует – вы получаете необеспеченный кредит. В противном случае речь пойдет об обеспеченном кредите. В качестве обеспечения может использоваться поручительство – это когда другой человек берет на себя ответственность по вашему займу и банк будет требовать деньги c него, если вы перестанете платить. Также возможен залог – например, недвижимости или автомобиля. Если клиент не исполняет обязательства по кредиту, банк может продать его собственность и за счет вырученных средств покрыть долг. Также в качестве обеспечения может использоваться гарантийный депозит.

Также в качестве обеспечения может использоваться гарантийный депозит.

По срокам возврата. Кредиты могут быть краткосрочными и долгосрочными. В первом случае клиент берет на себя обязательство вернуть долг за короткий промежуток времени – например, несколько месяцев или полгода (до года). При долгосрочном кредитовании на возврат долга могут отводиться годы и даже десятилетия.

По технике предоставления. Здесь различают три основных варианта. Первый – единовременная выдача, при которой вы сразу получаете всю сумму денег в рамках кредитного договора. Второй – кредитная линия. Банк будет предоставлять вам деньги траншами, постепенно. Такой способ часто используется, например, при финансировании высшего образования. Третий способ – возобновляемая кредитная линия или овердрафт. При таком подходе банк выделяет вам определенный кредитный лимит, в рамках которого вы можете тратить деньги, после чего погашать задолженность и снова тратить.

По схеме погашения задолженности – об этом подробно рассказываем ниже.

Платеж по кредиту — из чего он состоит?

Обычно уже в следующем месяце после того, как вы получили кредит, нужно будет начинать по нему платить. В редких случаях банк может предоставить небольшую отсрочку погашения основного долга, но проценты все равно придется начинать выплачивать сразу, да и в целом отсрочка – это скорее исключение, чем правило.

Итак, каждый месяц вам нужно будет сделать банку платеж. Он состоит из погашения части основного долга и процентов. При этом соотношение между основным долгом и процентами может быть разным в зависимости от схемы погашения. Есть три варианта:

Дифференцированный платеж. В этом случае сумма основного долга делится равными долями на весь период кредитования, а проценты начисляются ежемесячно на остаток долга. Соответственно, каждый месяц вы будете оплачивать одну и ту же часть основного долга плюс проценты, которые будут уменьшаться по мере погашения долга. Общий платеж будет постепенно уменьшаться.

Особенности дифференцированного платежа:

- Нагрузка на семейный бюджет будет постепенно снижаться по мере уменьшения процентных платежей.

- Такие кредиты удобно погашать досрочно, любой «внеурочный» платеж принесет реальную экономию.

- Общая сумма переплаты будет меньше, чем по кредиту с аннуитетной схемой погашения.

Аннуитет. В этом случае вы возвращаете долг равными платежами. Каждый платеж включает в себя некоторую часть основного долга и проценты, начисленные на остаток. При этом важным нюансом является то, что в первые месяцы кредитования погашаются в основном проценты, а в последние – в основном основной долг.

Особенности аннуитета:

- Каждый месяц вы должны платить банку одну и ту же сумму денег – это удобно для планирования личного бюджета.

- В начале кредитования ежемесячный платеж будет меньше, чем при дифференцированном погашении – это особенно важно, если кредит крупный, и платежи по нему весомые.

- Общая переплата будет больше, чем при дифференцированном платеже – это минус.

- Такие кредиты имеет смысл досрочно погашать в начале кредитования – так вы действительно сможете уменьшить переплату.

Если платить сверх графика в конце – это не приведет к существенному снижению переплаты, ведь основная часть процентов уже выплачена.

Если платить сверх графика в конце – это не приведет к существенному снижению переплаты, ведь основная часть процентов уже выплачена.

Платежи равными долями. При таком подходе, как и при аннуитете, вы возвращаете долг равными платежами. Но рассчитываются они по-другому: весь основной долг и все причитающиеся проценты будут сразу поделены на определенное количество равных частей и ежемесячно вы будете погашать одну и ту же сумму основного долга и процентов.

Особенности платежа равными долями:

- Всегда одинаковый размер платежа удобен для планирования личного бюджета.

- Как и в случае аннуитета, в начале кредитования ежемесячный платеж будет меньше, чем при дифференцированном погашении.

- Общая сумма переплаты будет меньше, чем при аннуитете.

В момент заключения кредитного договора стоит не только уточнить схему погашения, но и попросить банк предоставить вам график платежей. Там будет четко видно, какую сумму и когда нужно внести, сколько основного долга причитается к уплате и сколько – процентов.

На что еще обратить внимание в кредитном договоре?

Помимо вида кредитного продукта и схемы погашения займа, в момент заключения кредитного договора стоит обратить внимание и на другие условия:

Сумма и срок кредита. Сума кредита — это размер кредита, который банк решает выдать, исходя из степени возможного риска и платежеспособности клиента. Сегодня белорусы имеют возможность получать кредиты только в белорусских рублях. В кредитном договоре прописывается срок, на который выдается кредит, и схема погашения основного долга.

Процентная ставка. А именно, какой ее размер, и является она фиксированной или переменная. Логично, что чем ниже процентная ставка – тем, как правило, выгоднее. Если ставка фиксирована – она останется неизменной на протяжении всего срока кредитования. А вот переменная ставка переменная годовая процентная ставка рассчитывается исходя из расчетной величины, привязанной к базовому показателю. Согласно законодательству, банк не может в одностороннем порядке увеличить размер процентов за пользование кредитом. Но если изменяется базовый показатель, к которому привязана процентная ставка, то она тоже меняется.

Но если изменяется базовый показатель, к которому привязана процентная ставка, то она тоже меняется.

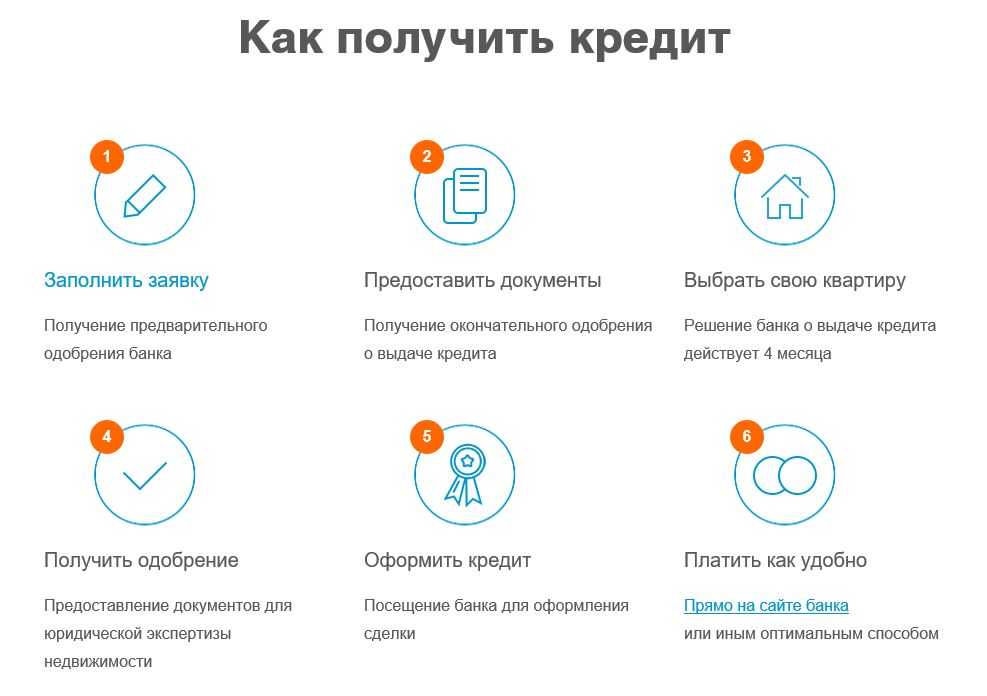

Порядок предоставления и возврата кредита. Банк предлагает два варианта оформления кредита: в учреждении банка или через интернет, так называемый интернет-кредит (или онлайн-кредит). При оформлении этого пункта договора банк обязан предложить один из бесплатных способов предоставления и возврата кредита. Если вы намерены погашать кредит досрочно – обязательно удостоверьтесь, что договором предусмотрена такая возможность. Если платить по кредиту больше, чем установлено графиком платежей, можно снизить итоговую переплату, так что это выгодно.

Ответственность сторон за неисполнение или ненадлежащее исполнение своих обязательств по кредитному договору. Для одной стороны (кредитополучателя) это в первую очередь своевременная выплата суммы основного долга и процентов, информирование об изменении персональной информации, содержащейся в договоре. Ответственность другой стороны (банка) в основном заключается в правильном исчислении процентов и соблюдении условий выдачи кредита.

Взимать какие-либо дополнительные платежи (комиссионные и иные вознаграждения) за пользование кредитом банкам законодательно запрещено. То есть расходы, связанные с предоставлением и возвратом кредита, банк должен включать в процентную ставку (например, по рассмотрению документов, сопровождению кредита, выпуску и обслуживанию дополнительной карточки и другие). Но иногда можно встретить прочие платежи, которые не являются обязательными и не входят в размер процентов за пользование кредитом. Чаще всего они появляются по инициативе кредитодателя и становятся платой за определенные операции (например, страховые взносы по договору добровольного страхования; плата за оформление сделок, которые связаны с исполнением обязательства по кредитному договору (договору поручительства, договору залога и др.).

Подписав кредитный договор, человек тем самым соглашается со всеми прописанными условиями и принимает на себя обязательства по их выполнению. Поэтому, прежде чем сделать этот шаг, договор необходимо внимательно прочитать, обратив особое внимание на основные (существенные) условия.

Когда точно не стоит брать кредит?

Выше мы уже говорили о том, что не стоит брать кредит для покупки товаров или услуг, в которых нет острой необходимости.

Кроме того, стоит отказаться от идеи кредитования, если получить займ вас просит другой человек, которому отказали в кредите.

Также нельзя брать в долг ради инвестиций, даже если вам кажется, что доход, полученный за счет инвестиций, сможет с лихвой покрыть проценты по заемным средствам. Ведь инвестиции – это дело рискованное. Вы можете не получить запланированную доходность и денег не будет. А платить по кредиту все равно нужно.

Не стоит брать на себя обязательства по кредиту, если у вас нет стабильных источников дохода либо если предполагаемый платеж по кредиту будет занимать слишком значительную часть вашего ежемесячного бюджета.

Помните, что кредит – не игрушка, а серьезные финансовый инструмент, требующий взвешенного и внимательного подхода. Кредит станет полезным помощником, если вы будете пользоваться им грамотно, и может навредить, если относиться к вопросам кредитования беспечно.

7 советов по погашению студенческих ссуд

Ресурсы / Денежные вопросы

Составление плана погашения студенческих ссуд может помочь вам быстрее расплатиться с долгами и брать меньше займов в долгосрочной перспективе.

Высшее образование может быть дорогостоящим. Credit.com сообщает, что у среднего студента после окончания учебы есть долг примерно в 31 000 долларов. Важно определить, сколько студенческого долга у вас есть до окончания учебы. Это может помочь вам лучше понять тип плана погашения, который вам нужен. Ниже приведены 7 способов начать погашение студенческих кредитов, даже когда вы еще учитесь в колледже.

1. Поймите, как ваш долг по студенческому кредиту повлияет на ваше будущее

Если вы еще не начали выплачивать кредиты на обучение в колледже, вам может быть трудно представить, как они могут повлиять на ваш доход и образ жизни. Сможете ли вы заработать достаточно денег, чтобы покрыть платежи по кредиту и поддерживать повседневные расходы на жизнь?

Вы получите представление о том, как погасить студенческий кредит, взглянув на калькулятор погашения студенческого кредита, такой как 1st Financial Bank USA’s Калькулятор погашения студенческой ссуды и доступности . Калькуляторы погашения студенческого кредита показывают ваши предполагаемые платежи по кредиту на основе вашей процентной ставки и срока кредита. Эти калькуляторы помогут вам определить, какая часть вашей будущей зарплаты пойдет на выплаты по кредиту, и могут дать вам отличную проверку реальности, не давая вам брать чрезмерные займы в колледже.

Калькуляторы погашения студенческого кредита показывают ваши предполагаемые платежи по кредиту на основе вашей процентной ставки и срока кредита. Эти калькуляторы помогут вам определить, какая часть вашей будущей зарплаты пойдет на выплаты по кредиту, и могут дать вам отличную проверку реальности, не давая вам брать чрезмерные займы в колледже.

2. Начните выплачивать студенческий кредит, еще учась в школе

Может показаться невозможным выплачивать кредит, пока вы еще учитесь в колледже и не получаете значительного дохода. Тем не менее, любая сумма, которую вы можете потратить на студенческие ссуды, уменьшит ваш долг и поможет вам сформировать привычки ответственного сбережения в долгосрочной перспективе. Если у вас нет других необходимых расходов для оплаты, используйте деньги, которые вы зарабатываете на неполный рабочий день или на других случайных работах, чтобы начать выплачивать свой долг.

Проценты по федеральным несубсидируемым кредитам и частным кредитам начисляются во время обучения в колледже и добавляются к общему балансу кредита. Если вы начнете выплачивать эти проценты как можно скорее, это может привести к снижению долга после окончания учебы.

Если вы начнете выплачивать эти проценты как можно скорее, это может привести к снижению долга после окончания учебы.

3. Верните возмещение финансовой помощи

После того, как ваша школа получит от вашего кредитора выплату кредита на обучение в колледже, она вычтет плату за обучение, сборы и другие расходы из вашего общего счета. Тогда оставшаяся часть кредита будет возвращена вам. Возврат может быть использован для покрытия расходов, не взимаемых университетом, таких как аренда за пределами кампуса, книги и расходные материалы, если это необходимо.

Если у вас остались деньги после покрытия этих расходов, может возникнуть соблазн потратить их. После того, как вы потратили оставшиеся деньги по кредиту, вам придется вернуть их с процентами. Вместо этого верните возмещение кредитору в течение указанного периода времени (обычно от 30 до 120 дней), чтобы не сбиться с пути.

4. Сначала погашайте кредиты с высокими и плавающими процентами

Погашать студенческие кредиты может быть проще и быстрее, если ежемесячно вносить больше минимального платежа. Если у вас есть несколько кредитов на обучение в колледже с разными процентными ставками, некоторые финансовые эксперты предлагают платить больше минимального платежа по кредитам с самой высокой и плавающей процентной ставкой и делать минимальный платеж по кредитам с более низкой фиксированной процентной ставкой. Эта стратегия может помочь быстрее отказаться от самых дорогих кредитов на обучение в колледже или сократить их, а также защитить вас от переменных процентных ставок, которые могут увеличить ваши ежемесячные платежи.

Если у вас есть несколько кредитов на обучение в колледже с разными процентными ставками, некоторые финансовые эксперты предлагают платить больше минимального платежа по кредитам с самой высокой и плавающей процентной ставкой и делать минимальный платеж по кредитам с более низкой фиксированной процентной ставкой. Эта стратегия может помочь быстрее отказаться от самых дорогих кредитов на обучение в колледже или сократить их, а также защитить вас от переменных процентных ставок, которые могут увеличить ваши ежемесячные платежи.

5. Работайте и экономьте в течение «льготного периода»

Федеральные кредиты для колледжей не требуют, чтобы студенты начали вносить платежи в течение шести месяцев после выпуска. Этот период времени известен как «льготный период». Сэкономьте как можно больше денег в течение льготного периода, чтобы потратить их на кредиты, особенно если вы получите работу сразу после окончания колледжа.

6. Настройте автоматическую оплату

Настройте автоматическую оплату

Автоматическое списание платежей по студенческому кредиту с вашего банковского счета предотвратит просрочку платежей и штрафы за просрочку платежа. Более того, некоторые кредитные учреждения предлагают вычет процентной ставки, если вы подписываетесь на автоматическую оплату. Например, федеральные студенческие ссуды предлагают вычет процентной ставки в размере 0,25%.

7. Выберите правильный план погашения студенческого кредита

Просмотрите все доступные планы погашения и выберите тот, который лучше всего подходит для ваших финансовых целей. Федеральные кредиты колледжа предлагают несколько вариантов погашения:

- Стандартный план погашения устанавливает одинаковую сумму платежа каждый месяц (минимальный платеж составляет 50 долларов США). Если вы не решили использовать другой план, вы получите этот стандартный план. Студенты по этому плану должны погасить кредит в течение 10 лет.

- Поэтапный план увеличивает ваши платежи каждые два года. Студенты должны погасить этот кредит в течение 10 лет.

- Расширенный план устанавливает фиксированный или поэтапный платеж в течение 25 лет.

- Пять планов , зависящих от дохода, позволяют колебаться выплатам в зависимости от вашего годового дохода, размера семьи и других факторов. Например, план Revised Pay-as-You-Earn снижает ежемесячные платежи по кредиту до 10% дискреционного дохода и прощает остаток кредита после 20-25 лет последовательных платежей.

Вы можете перейти на другой тарифный план в любое время без штрафных санкций. Просто имейте в виду, что план с более низким ежемесячным платежом окупится дольше, и вы будете платить больше в виде процентов.

Выплата кредита на обучение в колледже может быть сложным процессом. Важно понимать, что оплата обучения в колледже требует постоянства и финансовой стабильности, и поиск правильного плана погашения будет иметь большое значение. Пока вы еще учитесь в школе, старайтесь откладывать как можно больше или начните погашать кредиты, чтобы потом у вас было меньше денег, которые нужно будет платить.

Пока вы еще учитесь в школе, старайтесь откладывать как можно больше или начните погашать кредиты, чтобы потом у вас было меньше денег, которые нужно будет платить.

Связанные статьи

Мы стараемся предоставлять вам на CollegeData.com контент, который может быть вам полезен. Содержание может

включать статьи, мнения и другую информацию, предоставленную третьими лицами. Если мы сможем разумно проверять статьи

предоставленную третьими лицами и информацию, используемую в этих статьях, мы будем. Однако мнения третьих лиц являются их

собственные, и никакая проверка фактов невозможна. Контент на CollegeData.com может не относиться к вам или вашей ситуации. Мы

рекомендуем вам воздерживаться от действий или бездействия на основании любого контента, содержащегося на CollegeData.com, без

консультации с родителями, школьными консультантами, представителями приемных комиссий или другие консультации в колледже

профессионалы. Мы не несем ответственности за контент на CollegeData.com или ваши действия, основанные на

Мы не несем ответственности за контент на CollegeData.com или ваши действия, основанные на

любой контент на CollegeData.com.

Как досрочно погасить ипотечный кредит: руководство

С того момента, как новый домовладелец подписывает ипотечный кредит, он обычно с нетерпением ждет дня, когда погасит его. Но как бы ни было заманчиво сэкономить на процентах и сделать как можно больше платежей, важно сначала оценить свое финансовое положение, прежде чем решать, как и следует ли погасить ипотеку досрочно.

Давайте рассмотрим некоторые из наиболее распространенных стратегий, которые может использовать домовладелец, этапы процесса выплаты и ответы на некоторые часто задаваемые вопросы.

5 стратегий для более быстрого погашения ипотеки

Есть несколько стратегий, которые домовладелец может использовать для досрочного погашения ипотеки. Хотя каждый из них имеет определенные преимущества, правильный вариант будет зависеть от ваших индивидуальных обстоятельств. Далее мы рассмотрим пять стратегий, одну за другой.

Далее мы рассмотрим пять стратегий, одну за другой.

1. Внесите 20% первоначальный взнос

Еще до того, как вы получите ипотечный кредит, вы можете подготовиться к его досрочному погашению, внеся 20% первоначальный взнос за ваш новый дом. При меньшем первоначальном взносе вам может потребоваться оплатить частное ипотечное страхование (PMI) по обычному кредиту. Однако, вложив 20% или более, вы возьмете меньший кредит, и вам не нужно будет платить PMI. Отсутствие необходимости делать эти дополнительные расходы каждый месяц может помочь вам делать более крупные платежи по ипотечному кредиту и в конечном итоге погасить его быстрее.

Существует также дополнительное преимущество, заключающееся в том, что, наряду с кредитным рейтингом, ваш авансовый платеж является одним из важнейших факторов, влияющих на процентную ставку, которую вы получаете. Более высокий первоначальный взнос может помочь вам обеспечить более низкую ставку по ипотеке.

2. Уменьшите сумму кредита

Одним из наиболее эффективных способов досрочного погашения ипотеки является уменьшение суммы кредита. Если у вас есть ипотечный кредит, который растягивает ваш бюджет, подумайте о том, чтобы получить меньший, но более доступный. Хотя это может означать, что вам нужно сократить штат или переехать в не такой дорогой район, меньший остаток основного долга гораздо легче погасить досрочно.

Если у вас есть ипотечный кредит, который растягивает ваш бюджет, подумайте о том, чтобы получить меньший, но более доступный. Хотя это может означать, что вам нужно сократить штат или переехать в не такой дорогой район, меньший остаток основного долга гораздо легче погасить досрочно.

3. Дополнительные платежи по ипотеке

Дополнительные платежи по ипотечному кредиту также могут помочь погасить его быстрее. В то время как некоторые люди предпочитают делать дополнительные платежи на постоянной основе, другие делают это всякий раз, когда у них появляются дополнительные деньги.

Независимо от того, когда вы решите внести дополнительные платежи, сообщите своему кредитору, что деньги идут на сумму вашего кредита. Если вы не сделаете это ясно, ваш кредитор может выделить дополнительные средства для выплаты процентов по ипотеке или предположить, что вы хотите использовать эти средства для оплаты в следующем месяце.

4. Платежи раз в две недели

Выплаты раз в две недели, в отличие от традиционных ежемесячных платежей, — это еще один способ быстрее погасить ипотечный кредит. С помощью этого метода вы можете сократить срок ипотеки на несколько месяцев и сэкономить тысячи долларов на процентах, потому что вы фактически делаете один полный дополнительный платеж по ипотеке в год, который применяется непосредственно к вашему балансу. И, если вам платят раз в две недели, осуществление платежей раз в две недели может иметь смысл, потому что вы можете запланировать свои платежи на дни зарплаты.

С помощью этого метода вы можете сократить срок ипотеки на несколько месяцев и сэкономить тысячи долларов на процентах, потому что вы фактически делаете один полный дополнительный платеж по ипотеке в год, который применяется непосредственно к вашему балансу. И, если вам платят раз в две недели, осуществление платежей раз в две недели может иметь смысл, потому что вы можете запланировать свои платежи на дни зарплаты.

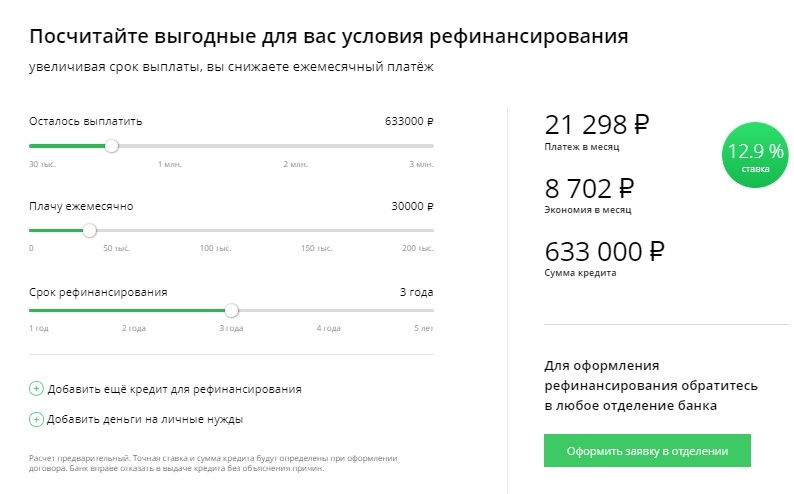

5. Рефинансирование вашего ипотечного кредита

Рефинансирование вашего ипотечного кредита позволяет вам обменять текущий кредит на кредит с более выгодными условиями, такими как более низкая процентная ставка и/или более короткий срок. Краткосрочные кредиты обычно выдаются с более низкой процентной ставкой, но если процентные ставки ниже, чем когда вы брали первоначальный кредит, вы можете получить сниженную ставку в любом случае.

Подать заявку на ипотеку сегодня!

Подайте онлайн заявку на получение экспертных рекомендаций с реальными процентными ставками и платежами.

Запустите свое приложение

Пошаговый процесс выплаты ипотечного кредита

После нескольких лет использования одной из вышеперечисленных стратегий вы, возможно, будете готовы достичь финишной черты и внести последний платеж. Однако это не так просто, как войти в свою учетную запись и выложить оставшийся баланс.

Титульные компании часто требуют от кредитора платежной ведомости, часто называемой платежным письмом, прежде чем передать документ на ваше имя. Заявление о погашении ипотечного кредита — это документ, который точно показывает, сколько денег требуется для погашения ипотечного кредита. В зависимости от обстоятельств, при которых вы выплачиваете ипотечный кредит, процесс может занять несколько дней.

Давайте рассмотрим этапы погашения ипотеки, чтобы вы знали, что делать, когда придет время:

- Запросить платежное письмо от вашего кредитора. Когда вы будете готовы, свяжитесь со своим кредитором, чтобы сообщить ему, что вы хотите погасить оставшуюся часть ипотечного кредита.

Но убедитесь, что вы запрашиваете платежное письмо только тогда, когда будете готовы. За дополнительные платежные письма могут взиматься дополнительные сборы.

Но убедитесь, что вы запрашиваете платежное письмо только тогда, когда будете готовы. За дополнительные платежные письма могут взиматься дополнительные сборы. - Произвести оплату. Затем вы можете просто перевести средства своему кредитору, как указано в платежном письме.

- Обеспечьте возмещение в случае необходимости. Теперь вы можете отменить автоматические ежемесячные платежи по ипотеке, обновить свой почтовый адрес, если он изменился, и проверить свой счет условного депонирования, чтобы определить сумму возмещения.

- Отправьте письмо об освобождении от ипотечного кредита по номеру вашего округа. Изучите местные правила, регулирующие этот процесс, и убедитесь, что Реестр сделок получил ваше письмо.

- Сохранить для текущих платежей. Несмотря на то, что ваш кредит полностью выплачен, вам все равно нужно будет заплатить страховку домовладельца. Свяжитесь со своей страховой компанией и попросите их удалить всю платежную информацию, связанную с вашим кредитором.

Вам также нужно будет накопить на единовременный платеж по налогу на имущество.

Вам также нужно будет накопить на единовременный платеж по налогу на имущество. - Отпразднуйте выплату ипотеки. Наконец, лучший шаг процесса. Вы выплатили ипотечный кредит и заслуживаете того, чтобы поднять ноги и отпраздновать. Теперь вы можете использовать дополнительные деньги для сбережений или осуществления платежей в других областях, например, положить деньги в свой резервный фонд или погасить задолженность по кредитной карте.

Имейте в виду: части процесса погашения одинаковы для всех кредиторов, в то время как другие детали специфичны для Rocket Mortgage ® . Клиенты Rocket Mortgage также могут запросить выплату через нашу систему оплаты по телефону, позвонив по телефону (877) 373-7433. Вы можете сделать это независимо от того, расплачиваетесь ли вы или запрашиваете расценки в письменной форме, или если вам просто интересно, сколько осталось выплатить.

Сравните и сохраните

Контролируйте свои деньги. Покупайте все свои финансовые возможности в одном месте.

Покупайте все свои финансовые возможности в одном месте.

Найдите свое лучшее предложение

Часто задаваемые вопросы о досрочном погашении ипотеки

Ниже приведены несколько часто задаваемых вопросов о досрочном погашении ипотеки, общем процессе погашения и многом другом.

Что включает в себя платежная ведомость?

В платежном письме указана окончательная сумма платежа, включая проценты и сборы, такие как окружной сбор за регистрацию и сбор за выписку. Сумма вознаграждения зависит от государственных и местных законов и правил, а также от того, сколько раз запрашивалась квота на выплату. Ваш кредитор может также применить штраф за досрочное погашение, который будет указан вместе с другими сборами кредитора.

Как внести последний платеж по ипотеке?

Наряду с окончательным платежом платежное письмо будет иметь дату выполнения. Это означает, что общая сумма, которую вам нужно выплатить, действительна только до этой даты. Дополнительные проценты начисляются после этой даты. Если вы пропустите дату завершения без оплаты, вы должны запросить обновленное платежное письмо.

Дополнительные проценты начисляются после этой даты. Если вы пропустите дату завершения без оплаты, вы должны запросить обновленное платежное письмо.

Должен ли я погасить ипотечный кредит досрочно?

Решение о досрочном погашении ипотеки полностью зависит от домовладельца и его уникального финансового положения. В долгосрочной перспективе есть большие преимущества, самая большая из которых заключается в том, что у вас больше нет ипотеки. Но если вы собираетесь испытывать нехватку наличных средств, делая дополнительные платежи или рефинансируя кредит на более короткий срок, досрочное погашение ипотеки может вам не подойти.

Как мне получить возмещение условного депонирования?

Если на вашем счете условного депонирования остались деньги после того, как вы выплатили ипотечный кредит и/или переплатили по кредиту (например, заплатив до даты погашения), дополнительные деньги будут отправлены вам обратно.

Если вы рефинансируете с помощью Rocket Mortgage, мы можем вычесть ваше условное депонирование. Это означает, что мы возьмем все деньги, оставшиеся на вашем счете условного депонирования, и применим их к вашей сумме выплаты.

Это означает, что мы возьмем все деньги, оставшиеся на вашем счете условного депонирования, и применим их к вашей сумме выплаты.

Опять же, это будет зависеть от типа вашего кредита. Прочитайте мелкий шрифт в вашем кредите, чтобы понять, что происходит, когда вы платите по ипотеке.

Иногда кредитор должен держать деньги на вашем счету условного депонирования после выплаты кредита. Это связано с тем, что ипотечное страхование выплачивается в конце периода, за который вы платите, а не авансом. Ваш кредитор может удержать часть ваших средств условного депонирования, чтобы покрыть эти последние расходы, если у вас есть ипотечная страховка.

Если вам необходимо возмещение условного депонирования по ипотечному кредиту Rocket Mortgage, мы обработаем его в течение 10–12 рабочих дней с момента получения платежа. Вы можете отправить его в виде чека или перевести непосредственно на свой банковский счет.

Что произойдет после выплаты ипотеки?

После того, как ваша ипотека будет погашена, она должна быть зарегистрирована в округе путем отправки так называемого документа о погашении ипотеки. Ваш кредитор должен написать документ, но дальнейшие действия зависят от местных правил.

Ваш кредитор должен написать документ, но дальнейшие действия зависят от местных правил.

В некоторых штатах требуется, чтобы кредитор отправил вам документ, в то время как в других требуется, чтобы кредитор отправил его в округ. Несмотря на это, бремя составления документа лежит на кредиторе, но вы должны убедиться, что он отправлен в Реестр сделок вашего округа.

Свяжитесь со своим кредитором, чтобы узнать, что требуется вашему штату для погашения ипотечного кредита, и получить ответы на другие вопросы о вашем кредите.

Каковы мои текущие ежемесячные расходы?

Выплата ипотечного кредита — это немалый подвиг, и он меняет то, как вы в финансовом отношении сохраняете право собственности на свой дом. Кредиторы часто объединяют налоги на имущество и страховые взносы домовладельцев в ваш ежемесячный платеж через счет условного депонирования. Как только ваши отношения с кредитором будут расторгнуты, вы начнете производить эти платежи самостоятельно.

Если ваш кредитор потребовал страхование домовладельцев, вы больше не несете обязательств по кредиту, поэтому вы можете отказаться. Конечно, страхование домовладельцев является финансовой гарантией от ущерба вашему имуществу в случае стихийных бедствий, несчастных случаев, ограблений и т. д., поэтому рекомендуется сохранить его. Для этого обратитесь к своему страховому провайдеру, чтобы удалить платежную информацию вашего кредитора и настроить собственную автоматическую оплату.

Конечно, страхование домовладельцев является финансовой гарантией от ущерба вашему имуществу в случае стихийных бедствий, несчастных случаев, ограблений и т. д., поэтому рекомендуется сохранить его. Для этого обратитесь к своему страховому провайдеру, чтобы удалить платежную информацию вашего кредитора и настроить собственную автоматическую оплату.

В течение срока действия ипотечного кредита вы ежемесячно платите налоги на имущество. Затем кредитор ежегодно или раз в полгода выплачивает единовременную сумму соответствующим налоговым органам.

Теперь вы будете платить напрямую в местную налоговую инспекцию. Не удивляйтесь, если вам по почте придет крупный счет. Достаточно легко рассчитать и сэкономить на уплате налога на недвижимость.

Итог: досрочное погашение ипотеки имеет преимущества, но не для всех расписание. После празднования финансовой вехи неплохо начать работать на благо других. Вы можете решить погасить другие долги, увеличить свои пенсионные сбережения или использовать сбережения для ремонта дома, чтобы увеличить стоимость недвижимости с небольшим капиталом.

Если платить сверх графика в конце – это не приведет к существенному снижению переплаты, ведь основная часть процентов уже выплачена.

Если платить сверх графика в конце – это не приведет к существенному снижению переплаты, ведь основная часть процентов уже выплачена.

Но убедитесь, что вы запрашиваете платежное письмо только тогда, когда будете готовы. За дополнительные платежные письма могут взиматься дополнительные сборы.

Но убедитесь, что вы запрашиваете платежное письмо только тогда, когда будете готовы. За дополнительные платежные письма могут взиматься дополнительные сборы. Вам также нужно будет накопить на единовременный платеж по налогу на имущество.

Вам также нужно будет накопить на единовременный платеж по налогу на имущество.