Как снизить процент по кредитной карте тинькофф: Ваш браузер устарел | Тинькофф Банк

Содержание

изменение процентной ставки в пользу заемщика

Рубрика: Кредитные карты

Опубликовано 28.10.2019 · Комментарии: 0 · На чтение: 4 мин · Просмотры:

Post Views: 180

Кредитная карта — наиболее удобный, но в то же время «хитрый» финансовый инструмент.

Повседневное его использование рано или поздно приводит к полной «зависимости»: тратите вы деньги банка в предоставленном лимитом количестве, а отдаете с заработной платы все больше и больше.

Если вы являетесь добросовестным заемщиком, всегда вовремя гасите сумму задолженности или вносите минимальные платежи, банк старается поощрить вас за это.

Способы могут быть самыми различными:

- Персональные предложения;

- Увеличение суммы доступного кредитного лимита;

- Снижение годовой ставки;

- Пересчет процентной ставки за весь срок действия кредитного договора (актуально для потребительских кредитов).

Итак, процентная ставка — это определенный процент от суммы, которую готов вам предоставить банк в качестве кредитного лимита.

Банк сам регулирует вашу процентную ставку. Повлиять на решение вы можете лишь косвенно.

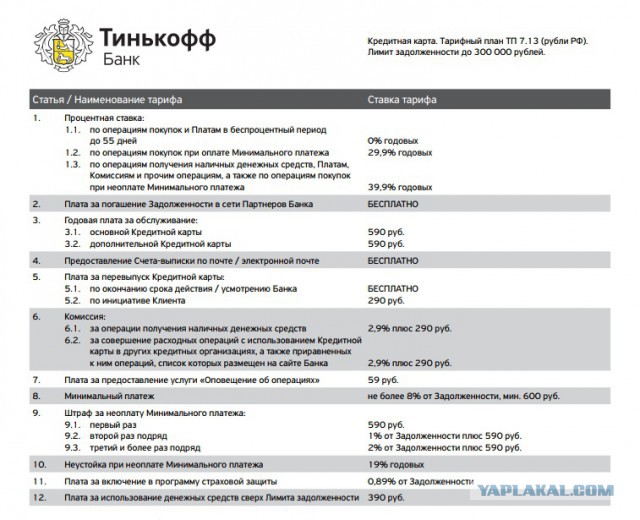

Интересно, что Тинькофф Банк не гарантирует будущему заемщику ту или иную ставку по кредитному продукту.

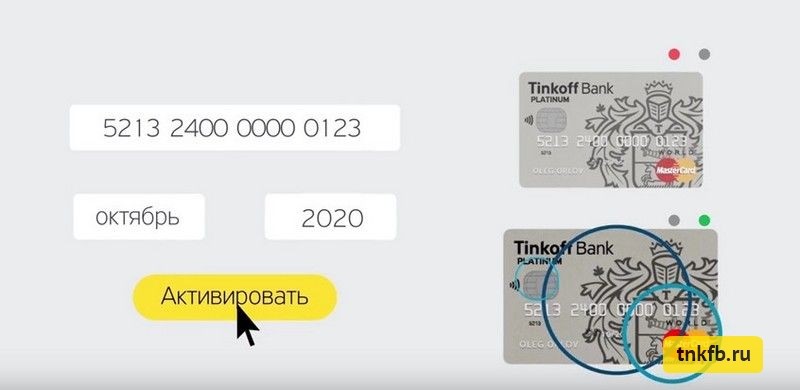

Только при получении карты на руки вы сможете ознакомиться с тарифной сеткой.

Ваша ставка будет зависеть не только от внутреннего регламента банка, но и от предоставленных документов и вашей кредитной истории.

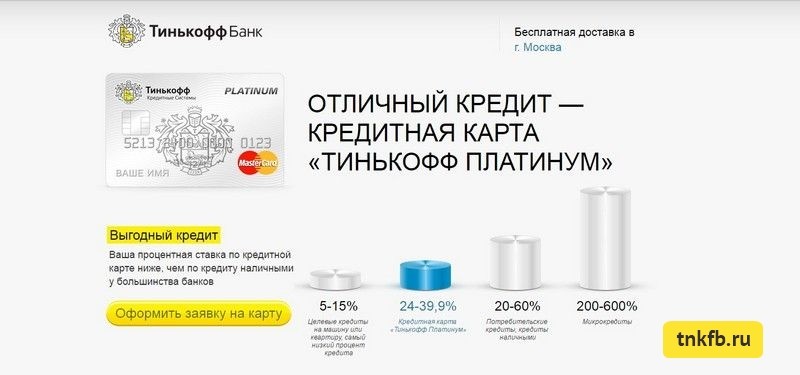

Ставки варьируются: от 12,9% до 29,9% за безналичные траты. От 30,0% до 49,9% на операции перевода средств и снятия наличных.

Так как банк определяет вашу ставку индивидуально, в таком же порядке он может ее и снизить/повысить. Ставка не является фиксированной и может быть изменена в одностороннем порядке. Единственное, что должен сделать банк — уведомить вас об этом.

Клиенты банка достаточно резко высказываются на эту тему: повышение ставки достаточно частое явление, а вот снижение происходит крайне редко.

Невозможно дать каких-то конкретных и действенных советов по уменьшению процентной ставки по кредитным картам Тинькофф Банка.

И дело даже не в том, что информация является внутренней для организации, а в том, что решение о увеличении кредитного лимита или понижения ставки принимает автоматическая программа.

Специальный алгоритм постоянно проводит анализ трат, погашений, категорий и так далее. На основании этих данных и так называемым «идеальным показателям» она и выбирает «счастливчиков» среди всех заемщиков банка.

Как уменьшить процент по кредиту в Тинькофф

Если вы оформили потребительский кредит наличными в Тинькофф Банке, у вас есть возможность снизить годовую процентную ставку.

Решение, безусловно, остается только за самим банком. Повлиять на него вы можете лишь косвенно.

Что обещает банк Тинькофф:

- После подачи заявки и окончательного одобрения кредита, на ваш контактный номер телефона может прийти сообщение с информацией о возможности снижения уже назначенной ставки;

- Возвращайте кредит без просрочек и иных нарушений кредитного договора;

- Как только задолженность будет погашена полностью, специалист банка пересчитает вам проценты по сниженной ставке и вернет разницу на действующий счет.

Уменьшить ставку банк может по любому кредитному предложению на свое усмотрение.

Для чего нужны такие меры:

- Поспособствовать максимальному соблюдению условий договора;

- Увеличить возврат выданных кредитных средств;

- Повысить уровень лояльности среди заемщиков;

- Удержать клиента и предложить ему второй и последующие кредиты.

Для вас, как для заемщика, это предложение является выгодным. Проблема в том, что нельзя однозначно сказать, что вам будет доступна такая опция.

Банк принимает решение основываясь на вашей платежеспособности, а также кредитной истории.

Являетесь добросовестным банковским заемщиком и всегда платите по счетам? Тогда вероятность снижения ставки максимально высока.

В случае, если вам не предложили снижение годовой ставки, а текущая оказалась слишком высокой, обращайтесь за услугой рефинансирования в другой банк. Это поможет снизить ставку и сэкономить на выплатах.

Кстати! В некоторых ситуациях помогает обращение в клиентскую службу банка.

Специалисты Тинькофф всегда передают информацию о недовольных клиентах высшему руководству.

Так что если вы собираетесь отказаться от какого либо продукта этой организации, обратитесь в чат и укажите причину такого решения. Вполне возможно, что именно для вас сделают исключение!

Post Views: 180

Как с помощью UX снизить риски для держателей кредитных карт

Востребованность кредитных карт в России постоянно растет, сами банки повышают долю их продаж через цифровые каналы и развивают удобство их использования. Кредитка по сравнению с дебетовой картой — специфический продукт, связанный с рядом условий. Потому банку важно, чтобы держатели карт правильно распоряжались их возможностями, не подвергая себя финансовым рискам. И в этой задаче помогает грамотно спроектированный UX в мобильном банке.

И в этой задаче помогает грамотно спроектированный UX в мобильном банке.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на канал

Летом 2021 года по заказу крупной платежной системы мы провели исследование опыта пользователей кредитных карт в цифровых каналах:

- заказали кредитки в 22 российских и зарубежных банках,

- изучили реализацию ключевых пользовательских сценариев,

- описали лучшие функции кредитных карт в мобильных и интернет-банках.

Из более 300 найденных практик мы выбрали четыре примера, показывающих, как с помощью UX можно научить держателей кредитных карт правильно пользоваться продуктом и мотивировать чаще совершать покупки: объяснить специфику продукта, напомнить об обязательных платежах, снизить тревогу пользователей и вовремя перевести средства на кредитку.

|

Какие функции в приложении помогают снизить риски по кредитным картам

|

Об исследовании

В фокус исследователей попали 22 банков: 8 российских мы выбрали из лидеров рейтинга Mobile Banking Rank 2020, а 14 зарубежных участников предложил заказчик исследования на основании собственной экспертизы. Изучались цифровые каналы — мобильное приложение и интернет-банк.

Исследованные мобильные банки

В каждом российском банке мы сами открыли кредитную карту, совершили по ней транзакции, изучили представление продукта в интерфейсе, основные и дополнительные функции, провели платежи, погасили задолженность. В зарубежных банках то же самое выполняли для нас агенты, записывали скринкасты, фиксировали все сообщения от банков.

В зарубежных банках то же самое выполняли для нас агенты, записывали скринкасты, фиксировали все сообщения от банков.

Исследование охватило базовый путь пользователя кредитной карты: от приобретения продукта до полного погашения задолженности.

Пользовательские задачи, попавшие в периметр исследования.

Для отбора лучших практик использовали несколько критериев: практика должна быть уникальной на рынке, упрощать и ускорять решение задачи пользователя, быть максимально цифровой — помогать решать задачу в интерфейсе, без привлечения менеджера банка.

По этим критериям исследователи описали более 300 лучших практик, формирующих идеальный опыт пользователя кредитной карты. Результаты исследования заказчик передал своим банкам-партнерам, которые смогли сравнить собственные цифровые сервисы на соответствие рыночным трендам и пополнить свои бэклоги.

Качественный онбординг помогает лучше разобраться в работе кредитной карты

Часть рисков держателей кредитных карт связано с тем, что пользователи не до конца понимают, как функционирует продукт. Они могут использовать кредитку неправильно, снимать наличные с большой комиссией, не понимать, как начисляются проценты, что такое минимальный платёж — все это критично для долгосрочного взаимодействия банка и клиента.

Они могут использовать кредитку неправильно, снимать наличные с большой комиссией, не понимать, как начисляются проценты, что такое минимальный платёж — все это критично для долгосрочного взаимодействия банка и клиента.

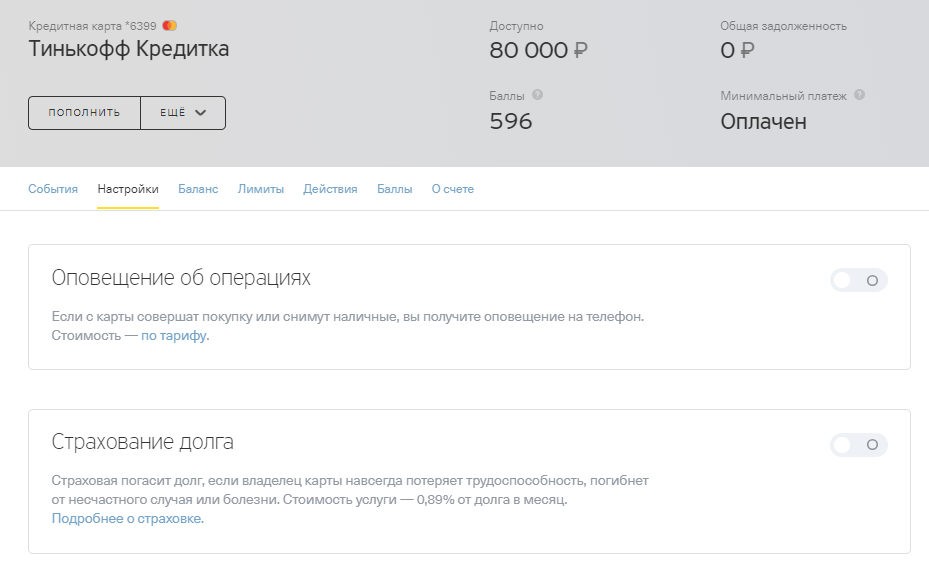

Такие риски можно снять с помощью механик онбординга и понятных справочных материалов в приложении. Так делает Тинькофф Банк, в мобильном приложении которого есть доступ к гиду-помощнику по продукту. Через поисковую строку можно ввести вопрос и узнать об условиях и функциях кредитной карты. Например, в гиде «Минимальный платеж» банк рассказывает, что будет, если не внести платеж, как поступить клиенту, если не получается погасить задолженность вовремя и так далее.

Гид Тинькофф Банка по работе с кредитной картой

СберБанк для этой же задачи использует встроенное обучающее видео, в котором доступно объясняются ключевые детали использования продукта. Для мобильных пользователей видео будет удобнее и доступнее для понимания, чем чтение с экрана смартфона.

Обучающее видео СберБанка

Такие материалы позволяют повысить финансовую грамотность держателей карт, стимулировать правильное использование продукта и сократить расходы на клиентскую поддержку.

Визуализация сроков платежей помогает планировать работу с кредитными средствами

Интерфейс приложения помогает поддерживать осознанное использование кредитной карты: многие банки выносят на главную страницу напоминание о предстоящем платеже по карте, указывают его срок и размер. С каждым входом в мобильный банк клиент видит напоминание и планирует свои расходы так, чтобы не допустить просрочки.

Лучшие решения для подобных напоминаний — цветовые акценты на сообщениях о предстоящих погашениях, простейшая визуализация сроков в виде шкалы, диаграммы или обратного отсчета.

Например, Банк Хоум Кредит показывает срок до платежа в виде прогресс-бара на главной странице. По мере приближения срока изменяется цвет шкалы на красный — это понятный визуальный сигнал для пользователя. А в приложении СберБанка для визуализации используется круговая диаграмма.

По мере приближения срока изменяется цвет шкалы на красный — это понятный визуальный сигнал для пользователя. А в приложении СберБанка для визуализации используется круговая диаграмма.

Напоминания о платежах в Банке Хоум Кредит и СберБанке

Это заметное и легко считываемое решение, которое выделяется в интерфейсе, пробивает «замыленность» взгляда пользователя. Тап на визуализацию приводит в форму платежа, что позволяет без лишних действий быстро пополнить карту и избежать просрочек.

Автоматическое пополнение карт снижает риск просрочки платежей

Минимальный платеж по карте по разным причинам может пропустить даже ответственный пользователь. Банки и здесь стараются подстраховать клиентов с помощью различных автопополнений: со своего счета, с внешних карт и других источников.

Так в приложении Банка Русский Стандарт можно сохранить шаблон пополнения с карты другого банка в форме перевода. В Альфа-Банке клиент может создать шаблон на экране успеха сразу после проведения операции. А пользователям Совкомбанка доступно автосписание с привязанной карты стороннего банка на экране карты. Клиент указывает сумму и дату регулярного списания, а также месяц окончания списаний — и после этого клиенту не нужно переживать о дате очередного платежа и просрочках.

В Альфа-Банке клиент может создать шаблон на экране успеха сразу после проведения операции. А пользователям Совкомбанка доступно автосписание с привязанной карты стороннего банка на экране карты. Клиент указывает сумму и дату регулярного списания, а также месяц окончания списаний — и после этого клиенту не нужно переживать о дате очередного платежа и просрочках.

Настройка автосписаний в Совкомбанке

У сохранённых автосписаний есть отдельный интерфейс, где пользователи могут посмотреть информацию о платежах, отредактировать реквизиты перевода, сроки, объем списаний или удалить опцию. Это дает возможность настроить автосписание сразу с нескольких карт разных банков пропорционально и так обеспечить своевременный платеж, распределив сумму комфортно для клиента.

Настройка кредитного лимита дает гибкий контроль над расходами

Удобный контроль над продуктом в цифровом канале — важная часть пользовательского комфорта, помогающая клиентам чаще пользоваться картой, не выходя за рамки ограничений. Среди важных функций можно выделить возможность настроить удобную дату погашения минимального платежа, повышать и понижать кредитный лимит, а также получать кредитные каникулы без обращения к менеджеру.

Среди важных функций можно выделить возможность настроить удобную дату погашения минимального платежа, повышать и понижать кредитный лимит, а также получать кредитные каникулы без обращения к менеджеру.

Управление кредитным лимитом позволяет клиентам не только увеличить объем заемных средств при необходимости, но и сделать шаг в обратную сторону — уменьшить сумму. Эта возможность создает чувство безопасности для держателя кредитной карты: он не потратит денег больше, чем может себе позволить, и обезопасит себя от крупных списаний из-за действий мошенников.

В приложении ВТБ мы нашли один из самых понятных и удобных способов отправить заявку на изменение лимита: все происходит на одном экране, пользователь сам вводит нужную сумму и практически сразу получает результат.

Изменение кредитного лимита в приложении ВТБ

Увеличение или уменьшение лимита по кредитной карте в приложении даст больше контроля над продуктом, снизит тревоги пользователя и риски для самого банка.

Это всего четыре наиболее ярких способа обезопасить пользователей от неправильного использования кредиток. Наибольшего эффекта можно добиться, если прорабатывать UX держателей карт в целом: понятный и удобный продукт, доступные и прозрачные условия, полноценный цифровой опыт, контроль и гибкие настройки карты — все это не просто помогает укрепить лояльность клиента, но повысить осознанность потребления и финансовую грамотность. А это в свою очередь становится самым эффективным способом снижения рисков для банка.

Хотите более низкую процентную ставку по кредитной карте? Просто спросите

Логотип банковского рейтинга

Почему вы можете доверять Bankrate

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для

.

Содержимое этой страницы является точным на дату публикации; однако срок действия некоторых из упомянутых предложений, возможно, истек. Условия применяются к предложениям, перечисленным на этой странице. Любые мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только автору и не были рассмотрены, одобрены или иным образом одобрены каким-либо эмитентом карты.

Условия применяются к предложениям, перечисленным на этой странице. Любые мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только автору и не были рассмотрены, одобрены или иным образом одобрены каким-либо эмитентом карты.

Если вас не устраивает процентная ставка по вашей кредитной карте, для получения более низкой процентной ставки достаточно обратиться к эмитенту вашей кредитной карты. Они могут отклонить ваш запрос, но спросить не помешает. Если вы установили историю своевременных платежей и другого ответственного поведения с эмитентом, используйте эту информацию в своих интересах.

Более низкая процентная ставка может гарантировать, что вы будете платить меньше процентов с течением времени, поэтому стоит спросить. Вы даже можете претендовать на 0-процентную годовую процентную ставку по кредитной карте в течение ограниченного времени, хотя, как правило, вам потребуется хороший или отличный кредит, чтобы претендовать на такое предложение.

В этом руководстве мы расскажем о нескольких способах снижения процентной ставки по кредитной карте.

Что такое хорошая процентная ставка?

Годовая процентная ставка по кредитной карте или годовая процентная ставка представляет собой цену, которую вы платите за получение денег взаймы. Когда вы подаете заявку на кредитную карту, процентная ставка, на которую вы имеете право, зависит от нескольких вещей, включая ваш кредитный рейтинг, доход и рыночные условия. Если вы ежемесячно полностью и вовремя платите остаток, на ваш счет никогда не будут начисляться проценты. Однако, если у вас есть остаток на вашей карте, есть вероятность, что вы платите проценты (если только вы не получаете выгоду от периода 0 процентов годовых).

Если вы размышляете над тем, имеет ли ваша кредитная карта разумный процент годовых, примите во внимание следующее: средняя процентная ставка по кредитной карте в настоящее время колеблется выше 18 процентов. Если у вас есть кредитная карта с годовой процентной ставкой намного выше, чем в среднем по стране, стремитесь к более низкой ставке, когда будете готовы начать переговоры.

Найдите конкурентоспособные предложения по кредитным картам

Компании, выпускающие кредитные карты, не хотят потерять ваш бизнес, поэтому им необходимо оставаться конкурентоспособными с другими эмитентами. Найдите кредитную карту, похожую на вашу, и сравните процентные ставки. Если вы найдете похожую карту с более высокой годовой процентной ставкой, примите к сведению и обязательно поделитесь этой информацией, когда будете звонить своему эмитенту.

Убедитесь, что предложение действительно конкурентоспособно. Например, если у вас плохой кредит, не имеет смысла сравнивать годовую процентную ставку вашей кредитной карты с годовой процентной ставкой карты, которая требует отличной кредитной истории.

Позвоните эмитенту вашей карты и спросите

Во-первых, попробуйте напрямую связаться с эмитентом вашей кредитной карты и запросить более низкую процентную ставку. Важно быть готовым, чтобы точно знать, что вам нужно от эмитента. Знайте текущие условия своей кредитной карты (годовая процентная ставка, льготный период, срок подачи выписки и текущий баланс) и используйте эти знания в своих интересах, раскрывая то, что вы нашли при исследовании кредиторов-конкурентов. Вы знаете, что они говорят — спросить никогда не помешает.

Вы знаете, что они говорят — спросить никогда не помешает.

И если вам удалось найти более выгодное предложение от другого эмитента, передайте эту информацию представителю. Вы можете обнаружить, что они более склонны к переговорам, если вы ясно дадите понять, что рассматриваете возможность ведения бизнеса в другом месте.

Если вы не отставали от платежей и имеете солидную историю ответственного использования кредита с эмитентом вашей кредитной карты, они могут снизить вашу процентную ставку только для того, чтобы сохранить ваш бизнес. Худшее, что они могут сказать, это «нет». Кроме того, имейте в виду, что долговечность аккаунта имеет большое значение в этом бизнесе. Если вы сотрудничаете со своим эмитентом в течение значительного периода времени, сообщите об этом в процессе переговоров.

Все еще не повезло? Вы также можете попробовать метод HUCA. HUCA означает «повесить трубку, позвонить еще раз» и, как следует из названия, означает повесить трубку и повторить попытку, если вам не нравится первый полученный ответ. Возможно, второй (или третий) представитель службы поддержки клиентов будет более любезен с вашим запросом, чем первый.

Возможно, второй (или третий) представитель службы поддержки клиентов будет более любезен с вашим запросом, чем первый.

Улучшите свой кредитный рейтинг

Собираетесь ли вы подать заявку на новую кредитную карту или пытаетесь договориться о более низкой годовой процентной ставке по вашей текущей кредитной карте, надежный способ получить более высокую процентную ставку — это предпринять некоторые шаги для улучшения вашего кредитного рейтинга. кредитный рейтинг. Один из самых простых способов повысить свой кредитный рейтинг — ежемесячно оплачивать счет по кредитной карте раньше или вовремя.

Вам также следует воздерживаться от открытия слишком большого количества новых счетов, что приведет к многочисленным напряженным запросам по вашему кредитному отчету, и от закрытия счетов, что может увеличить использование вашего кредита. Оба шага могут негативно повлиять на ваш кредитный рейтинг, наряду с другими факторами.

Если у вас большая задолженность по отношению к вашим кредитным лимитам, вы также можете улучшить свой кредитный рейтинг, погасив свой долг. Большинство экспертов рекомендуют поддерживать уровень использования кредита ниже 30 процентов для достижения наилучших результатов, что означает сохранение 3000 долларов или меньше на возобновляемых балансах на каждые 10 000 долларов общего кредита, который у вас есть.

Большинство экспертов рекомендуют поддерживать уровень использования кредита ниже 30 процентов для достижения наилучших результатов, что означает сохранение 3000 долларов или меньше на возобновляемых балансах на каждые 10 000 долларов общего кредита, который у вас есть.

В случае отказа подайте заявку на карту перевода остатка

Один из способов платить меньшие проценты в течение ограниченного времени — подать заявку на получение кредитной карты перевода остатка, большинство из которых позволяют вам обеспечить 0-процентную начальную годовую процентную ставку на переведенные остатки в течение 12 до 21 мес. Просто имейте в виду, что эти предложения обычно включают комиссию за перевод баланса, поэтому вы не получите доступ к этому 0-процентному годовому доходу бесплатно. Тем не менее, подача заявки на получение кредитной карты с переводом баланса — отличный вариант для консолидации долга без дальнейшего ущерба для вашего кредита.

С картой перевода остатка наилучшего баланса, такой как карта Wells Fargo Reflect®, например, вы получите 0-процентную начальную годовую процентную ставку на срок до 21 месяца, что является одним из самых длительных предложений для покупок и квалификационных переводов остатка, доступных в настоящее время. Карта Wells Fargo Reflect предлагает 0-процентную первоначальную годовую процентную ставку в течение 18 месяцев с момента открытия счета для покупок и соответствующих переводов остатка, но держатели карт, которые ежемесячно совершают как минимум минимальные платежи в течение начального периода, получат период с нулевой процентной ставкой, продленный на три месяцев (15,9от 9 процентов до 27,99 процента переменной годовой процентной ставки после этого).

Карта Wells Fargo Reflect предлагает 0-процентную первоначальную годовую процентную ставку в течение 18 месяцев с момента открытия счета для покупок и соответствующих переводов остатка, но держатели карт, которые ежемесячно совершают как минимум минимальные платежи в течение начального периода, получат период с нулевой процентной ставкой, продленный на три месяцев (15,9от 9 процентов до 27,99 процента переменной годовой процентной ставки после этого).

Имейте в виду, что стандартная комиссия за перевод остатка в размере 3% (минимум 5 долларов США) применяется к переводам остатка, сделанным в течение первых 120 дней (5 процентов или 5 долларов США после первых 120 дней). Чтобы определить, действительно ли перевод баланса сэкономит вам деньги, используйте калькулятор перевода баланса.

Практический результат

Существует один испытанный и верный способ полностью избежать процентов по кредитной карте. Если вы совершаете только те покупки, которые можете позволить себе оплатить, и полностью оплачиваете счет по кредитной карте каждый месяц, с вас никогда не будет взиматься ни копейки процентных платежей.

Если вы в конечном итоге окажетесь в долгах, вам понадобится самая низкая процентная ставка. Обеспечение более низкой процентной ставки может быть таким же простым, как попросить вашего текущего эмитента кредитной карты снизить вашу годовую процентную ставку, но в других случаях может иметь смысл перевести ваш баланс на новую кредитную карту с 0-процентной годовой процентной ставкой.

Выплата долга с высокой процентной ставкой – Простые правила финансового благополучия – Wells Fargo

Избавьтесь от долга, который обходится вам больше всего

Почему это важно

Вы можете быстрее сократить общий долг и платить меньше по процентам и комиссионные, используя стратегию оплаты вниз.

Полезно составить список всех сумм ваших долгов и процентных ставок. Вы получите наибольшее финансовое вознаграждение, сначала погасив долг с самой высокой процентной ставкой, например, кредитные карты. Это потому, что чем выше процентная ставка, тем больше денег вы берете на комиссию по займу.

Нацелившись на этот долг и полностью погасив его в первую очередь, вы сократите общую сумму долга быстрее. Вы также освободите деньги, чтобы направить их на сбережения или на погашение следующего долга. Используйте этот подход, чтобы погасить счета с самыми высокими процентными ставками, один за другим, в то же время внося регулярные платежи по остальным — больше, чем минимальная сумма, если вы можете.

Что вы можете сделать: Простые шаги для управления долгом

Хотя погашение вашего долга часто может показаться сложным, создание плана управления вашими платежами и остатками может помочь. Вот три небольших шага, которые вы можете предпринять сегодня, чтобы упростить управление своим долгом.

1. Платите больше минимума. Погасите свой долг и значительно сэкономьте на процентах с течением времени, ежемесячно выплачивая больше минимальной суммы. Например, если у вас есть кредит в размере 10 000 долларов США с годовой процентной ставкой 7%, и вы заплатили 19 долларов США. 8 в месяц, вы сможете погасить свой долг за 5 лет. Но если бы вы увеличили свой платеж всего на 40 долларов в месяц, вы могли бы погасить свой долг за 4 года, сэкономить 376 долларов на процентных платежах и освободиться от долгов на год раньше.

8 в месяц, вы сможете погасить свой долг за 5 лет. Но если бы вы увеличили свой платеж всего на 40 долларов в месяц, вы могли бы погасить свой долг за 4 года, сэкономить 376 долларов на процентных платежах и освободиться от долгов на год раньше.

2. Оплачивайте счета по кредитной карте чаще, чем требуется один раз в месяц. Это может упростить отслеживание суммы вашего долга. В качестве дополнительного бонуса регулярная оплата счетов по кредитной карте может снизить коэффициент использования, который является ключевым фактором при расчете вашего кредитного рейтинга.

3. Настройте напоминания об оплате и регулярные платежи. Оставайтесь на вершине своего долга, настроив автоматические платежи с помощью Bill Pay — это легко сделать, и это поможет сократить ваш долг в кратчайшие сроки.

- Настройте оповещения для мониторинга ваших учетных записей, включая напоминания о предстоящих датах выставления счетов.

Специалисты Тинькофф всегда передают информацию о недовольных клиентах высшему руководству.

Специалисты Тинькофф всегда передают информацию о недовольных клиентах высшему руководству.