|

|

Как получить кредит предпринимателю без залога, поручителей и справок. Кредит наличными без залога и поручителей для ипВзять (оформить) кредит для ИП без залога, справок и поручителей для открытия или развития бизнесаСоберем весь пакет документов, грамотно подготовим заявку и способствуем гарантированному одобрению кредита для Индивидуального предпринимателя!

Взять кредит для ИП без поручителей в 2018 году или ждать еще год?

Индивидуальные предприниматели вносят большой вклад в развитие экономики, ведь в развитых странах доля субъектов малого бизнеса в ВВП составляет до 70%. Государство в лице Правительства России делает серьезные послабления для малого бизнеса — вплоть до налоговых каникул! Пользуетесь ли вы такой ситуацией правильно? Все зависит от вас и ваших действий уже сегодня! Насколько реально взять кредит для ИП без поручителей?Понятно, что если есть ИП — это так же означает, что в бизнесе может быть занято всего одно физическое лицо. И мы, как профессионалы своего дела, с ответственностью заявляем: банки в 2018 году продолжают выдавать деньги, и с нами взять кредит для ИП без поручителей и без каких-либо залогов вполне реально. Какие это суммы?В среднем порядка 2 000 000 р. — 3 000 000 р. При этом мы не говорим о целевом кредитовании — на покупку какого-либо имущества. Мы говорим о трате средств на любые цели, в том числе на пополнение оборотных средств.

Подберем и такой вариант! Позвоните нам прямо сейчас, ведь наши консультации бесплатны: +7 (495) 640-2000. Так же мы готовы вас полностью проконсультировать по вопросам кредитования для ИП прямо у нас в офисе! Кредит для бизнеса ИП: долой конкурентов!Если данный варианта кредита для бизнеса ИП вам не подходит — посмотрите тогда кредит наличными без поручителей для физических лиц — тоже без залога и тоже для ИП, но как для физического лица! Вы хотите развивать свой бизнес и дальше? Вы столкнулись с тем, что в 2016 году многие ваши конкуренты просто закрываются и уходят с рынка, а вам, чтобы развиваться дальше и захватывать новые доли рынка и осваивать новые ниши, нужны дополнительные средства? Тогда вам точно нужен кредит для бизнеса: ИП кредитовать банкам предпочтительнее! Почему ИП банки кредитуют охотнее? Ответ прост: по долгам ИП физическое лицо отвечает лично! Даже если у вас есть ООО, и вы на самом деле планируете исправно платить кредит, банк учитывает то, что в любой момент вы можете выйти из состава учредителей, и за все долги ООО будет отвечать … ООО! Но это нельзя сказать в отношении ИП — поэтому выдавать кредиты для ИП гораздо безопаснее и менее рискованнее. Конечно, на более серьезные суммы (порядка 5 000 000 р. — 6 000 000 р.) банк может запросить поручителей. Мы признаем — в Финарди такие ситуации были и даже после одобрения кредита! Но мы их улаживали быстро, оперативно и четко — наши клиенты получали деньги, вкладывались в свой бизнес и развивались дальше! Кредиты для ИП без залога и справок: миф?

Получить кредит для ИП без залога относительно проще, но что, если возникает речь о кредите для ИП без справок? Здесь возникают некоторые тонкости. Какие справки могут быть у ИП?

Потребительский кредитА теперь вернемся к вопросу — есть ли кредит для ИП без справок?Если вы хотите просто прийти и сказать: «Я ИП, нет никаких документов, нужно пять миллионов!», то наш ответ: «Нет!». Но если копнуть глубже, то среди партнеров Финарди есть и те, кто кредитует ИП по двум документам: паспорту и ИНН или же паспорту и ОГРНИП. На какую сумму вы можете рассчитывать в таком случае? В среднем это до 1 000 000 р. Вы хотите развивать свой бизнес в условиях кризиса? Вы хотите позволить себе то, что не позволяет вам ваша прибыль, которую нужно месяцами накапливать? Индивидуальные предприниматели! Звоните нам: +7 (495) 640-2000 — наши консультация для вас бесплатны. finardi.ru получить кредит наличными для индивидуального предпринимателя☰Сервисы Главная > Кредит для ИП без залога, справок и поручителейДля развития бизнеса предпринимателям зачастую не обойтись без дополнительного капитала, но не всегда наличные есть в необходимом количестве. В таком случае выйти из ситуации поможет получение займа. При огромном выборе кредитных программ на современном финансовом рынке индивидуальному предпринимателю получить кредит не так и просто. Для многих банков ИП не самые желанные клиенты, так как из-за упрощенной налоговой отчетности проверить их доходы и расходы гораздо сложнее, чем в случае с юридическими лицами, работающими на общей системе налогообложения. При этом банков, согласных рассматривать «черную» бухгалтерию в качестве подтверждения доходов, — единицы. Как получить кредит ИП?Несмотря на все сложности оформить кредит наличными для предпринимателей все же реально. Некоторые банки предлагают специальные программы, рассчитанные на кредитование малого и среднего бизнеса. В зависимости от банковского учреждения требования к предпринимателям могут отличаться, но обычно это:

Получить в банке кредит для ИП без залога еще более проблематично, при этом процентная ставка для беззалогового займа будет гораздо выше. Однако и в этой ситуации есть выход. Если нет возможности предоставить материальное обеспечение, то можно обратиться к частным инвесторам, не предъявляющим к заемщикам таких жестких требований, как банковские учреждения. В данном случае также вполне реально получить кредит наличными без справок и поручителей для ИП. Займы для ИП с компанией «СБ-кредит»Компания «СБ-кредит» оказывает помощь индивидуальным предпринимателям в поиске кредиторов, подборе наиболее выгодных предложений и оформлении документов. С нашей помощью кредит наличными для ИП станет простым и быстрым. Мы поможем найти решение в любой, даже самой сложной ситуации. Обращаясь к нам, Вы сможете оформить потребительские кредиты для ИП и на развитие бизнеса, с залоговым обеспечением и без, с разными пакетами документов и условиями кредитования. Поделиться и сохранить:6

Кредит для ИП без залога и поручителейКредит без залога и поручителей ИПКредит без залога и поручителей ИПВедение собственного бизнеса предполагает периодические денежные вливания. Это необходимо, чтобы бизнес развивался и приносил большую прибыль. Чтобы не изымать средства из оборота, оптимальным вариантом финансирования становится кредитование в банке. Если деньги нужны срочно, или есть какие-то проблемы с отчетностью, можно рассчитывать на кредит для ИП без залога и поручителей. Заявки на выдачу средств для бизнеса на упрощенных условиях принимаются на этом сайте. Оформление упрощенного кредита для ИП Большинство банков требуют наличие у предпринимателя обеспечения в виде поручительства какого-либо лица или предоставления залога в виде недвижимости. Обеспечение служит гарантией для банка. Учитывая, что ведение бизнеса — это всегда рискованное мероприятие, найти упрощенные программы без залога и поручителей становится все сложнее. Если вам нужен такой упрощенный кредит, вы можете уже сейчас направить в банк заявку на его получение. До получения наличных всего несколько шагов: 1. Заполните форму анкеты, ее вы видите на этой странице.2. Дождитесь звонка менеджера, держите телефон включенным.3. После собеседования проходит подбор кредитной программы.4. Вы идете в банк, подписываете договор и забираете деньги. Оформление кредитов для бизнеса без залога и поручителей всегда проходит в ускоренном режиме. При необходимости вы можете воспользоваться срочными программами и получить наличные максимально быстро. Ссуда носит нецелевой характер, полученные деньги предприниматель расходует на любые нужды своего бизнеса. Помощь в получение кредита для бизнеса Каждый предприниматель, направивший онлайн заявку на предоставление ссуды для бизнеса, рассматривается в индивидуальном порядке. Возможность получить необходимый кредит есть у всех, независимо от вида бизнеса, кредитной истории и пакета документов. Мы готовы подбирать программы выдачи средств индивидуально, основываясь на потребности и возможности заявителя. Полученный кредит можно направить на открытие нового направления в бизнесе, на модернизацию, открытие новых офисов и подразделений, на расчет с контрагентами. Цель кредитования может быть любой, документально указывать на статьи расхода полученных в банке средств не нужно. При необходимости можно подобать срочную программу кредитования, которая предполагает сбор минимального пакета документов. 1bank-credit.com Кредит наличными для индивидуальных предпринимателей (ИП) в 2018 годуВ условиях кризиса все больше людей нуждается в финансовой поддержке. И самым лучшим способом является кредитование. Выгодные условия предоставляют только банковские учреждения. в остальных организациях процентные ставки значительно выше. Несмотря на то, что большинство займов выдается физическим лицам на потребительские нужды, многие кредитные программы направлены на развитие бизнеса. Как получить кредит наличными для индивидуальных предпринимателей (ИП) в 2018 году. Подобных предложений на рынке много. Достаточно ознакомиться с основными и выбрать наиболее подходящий вариант. Первоначальные данныеКредит для индивидуальных предпринимателей часто предоставляется на условиях, отличных от займов для физических лиц, несмотря на то, что они не являются юридическими лицами. Обычно отличия заключаются в суммах кредита, которые для ИП будут больше, а также сроках. Но кредиты для ИП обычно выдаются под залог, поскольку банку нужны гарантии возврата, и документов с договором для этого часто оказывается недостаточно. Чтобы ИП мог получить кредит, ему нужно заранее подготовить все документы и справки, а также бумаги на право владения имуществом, если все-таки был выбран кредит с залогом. Кредитный договор можно скачать здесь. Это позволит ускорить процесс оформления заявки и проверки клиента, и к тому же не собирать все бумаги в последний момент. Основные понятияБанк — это компания, которая занимается предоставлением кредитов, но не ограничивает свою деятельность только ими. В перечне услуг, которые можно получить в банке, также находятся: Банк должен быть официально зарегистрированным в законном порядке учреждением, и к тому же, работать на основании лицензии. Это гарантирует защищенность заемщика и банка, а также дает возможность воздействовать на кредитора в случае, когда имеет место быть нарушение прав клиента.

Таким образом, получая лицензию, банк становится ответственен перед законом, и в этом не последнюю роль играет договор, заключаемый для получения кредита между сторонами.

Кредит облагается процентами, и для индивидуальных предпринимателей они могут быть даже ниже, чем средний показатель рынка. Договор кредитования представляет собой документ, в котором собрана вся информация о конкретном кредите, его сумма, конечный срок погашения и процентная ставка. Также в этом документе проговариваются форс-мажорные ситуации, при которых действие договора может быть приостановлено, и штрафы за вынужденное нарушение условий применяться не будут. Куда обращаться заемщикамЧтобы получить кредит наличными, индивидуальный предприниматель должен обратиться в банк, который предлагает подобные программы. Но если в банке нет конкретных программ, то заемщик может попробовать получить займ для физических лиц, при этом открыто объявив о своем статусе индивидуального предпринимателя. В каждом городе России действует минимум десяток банков, которые в том числе и предоставляют займы малому бизнесу. Они позволяют как оформить онлайн-заявку, так и заполнить анкету непосредственно в офисе компании.

При этом клиенты имеют выбор среди банков, и могут обратиться именно в тот, условия которого полностью им подходят. Правовая базаДеятельность банков целиком и полностью регулируется законами Российской Федерации. Среди них и правовой акт под номером 395-1-ФЗ “О банках и банковской деятельности”, который работает с 1990 года. В нем устанавливаются основания для работы банков, дается определение таких учреждений, а также оговариваются методики работы как с клиентами, так и с государственными структурами. Здесь же в статье 29 говорится о процентных ставках и том, как они должны формироваться. Поэтому в отношении банковских организаций именно этот закон будет действенным. Что касается договора, его формы, пределов работы и механизма признания недействительным, это устанавливается Гражданским кодексом в главе 42. Кроме вышеперечисленных характеристик также обсуждается и то, что договор должен обязательно выполняться на бумаге. Об этом говорится в статьях 820 и 821. Как оформить сделкуОформление сделки как в случае с физлицами, так и индивидуальными предпринимателями, имеет свои нюансы. Так, к этой категории заемщиков предъявляются особые требования, которые касаются дохода, возраста самого предпринимателя и его бизнеса. Если они будут соблюдены, то никаких проблем с получением средств и скоростью процесса не возникнет. Условия полученияОбычно можно встретить кредиты для ИП под залог недвижимости, которые несмотря на обеспечение, требуют от кредитуемого соответствия некоторым условиям:

Перечень требований может изменяться в зависимости от банка, но эти условия базовые и потому встречаются наиболее часто даже в таком виде. Кредиты для ИП без залога и поручителей на большой срокВзять кредит без предоставления залога предпринимателем достаточно нелегко, но по большей части из-за малого ассортимента таких предложений. Но все же это возможно, хоть сумма и будет меньше, чем в случае с залоговым займом или же кредитом с поручительством. Особенностью кредита является предоставление на достаточно большой срок длительностью до пяти лет, который может быть увеличен, если будет достигнута договоренность между сторонами. Чаще всего такие программы можно получить в том случае, если клиент долго сотрудничает с банковской организацией. Тогда она может предложить скидки для предприятия. Поскольку будет уверена в том, что заемщик выплатит кредитную сумму в полном объеме. Что же касается предприятий с плохими показателями в бухгалтерии, то получить длительный кредит вряд ли получится. Стоит постепенно брать небольшие займы. Это поможет наладить показатели оборотности и выручки. Необходимые документыСреди бумаг, которые могут потребоваться для получения такого вида кредита, находятся:

Эти бумаги являются подтверждением как дохода предприятия, так и его легальной работы. Поэтому их следует подавать вместе с заявкой. Это увеличит шансы на получение займа и создаст хороший имидж для заемщика. Подача онлайн-заявкиОнлайн-заявка работает в разных банках по всей России. Подать ее можно следуя такому алгоритму действий:

Перед отправкой нужно проверить все данные — их правильность. Только тогда можно отправлять и ждать ответа от банка.  Фото: онлайн-заявка на получение кредита на сайте Совкомбанка В каком банке выгоднее братьКредиты для ИП на развитие бизнеса можно получить в разных банковских организациях. Но чтобы получить наиболее выгодный и подходящий под ситуацию займ, стоит сравнить несколько предложений. В России есть несколько ведущих банков и все они занимаются кредитованием бизнеса. Это касается как малых, так и крупных сфер. Поэтому важно узнать особенности кредитования в каждом из этих банков. Такой подход позволит определить лучший вариант. СбербанкУ этого банка есть несколько программ для малого бизнеса:

Альфа банкУ Альфа банка существует специальная программа кредитования для индивидуальных предпринимателей. Она называется овердрафт. Существует два типа такой программы:

ВТБ 24В ВТБ банке все кредиты для бизнеса и индивидуальных предпринимателей разделены на разные категории в зависимости от цели кредитования.

СовкомбанкЕсть несколько программ, по которым Совкомбанк выдает кредиты малому бизнесу:

РоссельхозбанкУ этого банка основная направленность кредитов — сельское хозяйство. Поэтому и большинство программ развивают эту сферу бизнеса:

Процентные ставки по займам для бизнеса в Россельхозбанке устанавливаются индивидуально и в зависимости от потребностей предприятия, его оборота и дохода. ТинькоффВ Тинькофф банке очень выгодные предложения для предпринимателей. Здесь можно получить кредиты по такой программе:

ГазпромбанкВыдача кредитов для малого бизнеса в Газпромбанке осуществляется по такой программе:

Валютной операция может быть только в том случае, если выручка предприятия осуществляется в данном виде валюты. В другом случае кредитование проводится в эквиваленте. РайффайзенбанкЭтот банк предлагает шесть возможных вариантов оформления кредитов:

Преимущества и недостаткиУ оформления кредитов в банке есть несколько преимуществ. Особенно для индивидуальных предпринимателей:

Среди отрицательных сторон такого кредитования является:

В виду всех этих показателей, стоит взвесить целесообразность такого кредитования. Да и шансы компании получить кредит. Поскольку даже овердрафт выдают не всем предприятиям. Оформление займов для частных предпринимателей в России является стандартной процедурой. В банках существует много программ кредитования, направленных в данную сферу экономики. Поэтому выбрать необходимую схему кредита не будет сложно. Важно учитывать показатели доходности предприятия и не брать слишком большие суммы только из-за более низких ставок по процентам. Видео: как взять кредит для малого бизнеса zaymrus.ru Кредит для ИП без залога и поручителя

Условия получения кредита ИП без залога и поручителей

Как правило, бизнес требует инвестиций именно на стадии зарождения. Большинство предпринимателей не имеют в наличии достаточного количества денежных средств для запуска собственного проекта с нуля. Поэтому индивидуальные предприниматели вынуждены обращаться в банк для получения наличных на развитие бизнеса. Выделяют несколько важных факторов, от которых зависит положительное решение банка о возможности кредитования:

Исходя из этих условий заметно, что оформление кредита предпринимателю, который организовывает дело с нуля, без поручителей и залога, предполагает под собой предложения от банков с высокими процентными ставками. Так как банк в таком случае сильно рискует. Снижению процентной ставки может поспособствовать привлекательный бизнес-план или предоставление залога. Актуальные предложения банков

Если рассматривать актуальные предложения банков, то первое, на что стоит обратить внимание, это процентная ставка, а также сумма самого кредита. Банковские организации на своих сайтах выставляют общие условия по кредитованию малого бизнеса и предоставлению наличных на организацию собственного дела. Поскольку начинающие предприниматели относятся к категории клиентов с высокой степенью риска, то требования финансовых компаний достаточно высокие. Потенциальному клиенту стоит приготовиться передать большое количество справок, которые подтверждали бы его надежность. Также некоторые банки не выдают наличные без предоставления залога или поручителей. Давайте подробно рассмотрим предложения, которые есть в общем доступе на сайтах компаний.

Банковские организации размещают лишь примерную рекламную информацию. В каждом отдельном случае предложения будут отличаться. Это зависит от тех факторов, которые мы перечисляли выше. Для получения более подробной информации мы рекомендуем обратиться непосредственно в банк. (Можно поставить партнерскую ссылку.) Требования к заемщикам

В каждом отдельном случае банки выдвигают определенные требования к предпринимателям. Чтобы обратиться в банковское учреждение для получения кредита, необходимо подготовить ряд справок, которые подтвердили бы успешность вашего проекта. Для банков важными критериями будут:

Также важен характер вашего бизнеса, его сезонность, бизнес-план для начинающих. Все эти вопросы обсуждаются непосредственно с экспертами банковских организаций. Средняя процентная ставка

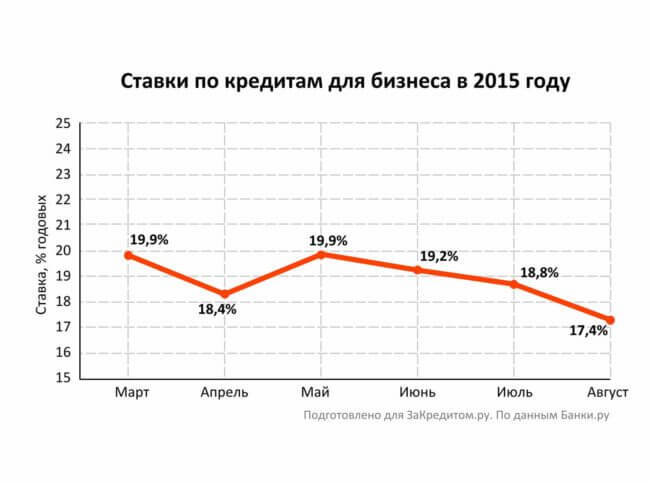

Процентная ставка зависит от успешности бизнеса, кредитной истории, залога, поручителей и еще ряда факторов. В общем, банк самостоятельно просчитывает свои риски и выставляет предложение, которое будет для него приемлемо. Точные цифры вы сможете получить после заявления на кредит, которое рассматривается около 3 рабочих дней. Ориентируйтесь на годовую ставку порядка 18-23%. Сроки кредитованияСамым популярным сроком кредитования в сфере малого бизнеса является 1 год. В основном это наиболее выгодное предложение для предпринимателя, так как переплата процентов вполне приемлема. Также можно встретить предложения от 3 месяцев и до 5-6 лет. Перечень необходимых документов

Для начала рекомендуем самостоятельно ознакомиться с предложениями банков, воспользоваться онлайн-калькулятором и просчитать максимально интересные для вас программы. После этого необходимо будет обратиться в отделение выбранного банка и написать заявление на предоставление займа. Дополнительно требуется приложить ряд документов:

Также стоит учитывать, что менеджер по работе с клиентами может запросить дополнительные документы, такие как: паспорта поручителей, выписки из банковских счетов для заемщика и для поручителей и другие справки. Достоинства и недостаткиФинансирование – жизненно важный механизм для развития любого бизнеса. Благодаря ему можно увеличить товарооборот, закупить оборудование или транспорт и повысить свою конкурентоспособность, что в конечном итоге приведет к прибыли. Но у кредитования есть свои плюсы и минусы. Рассмотрим основные из них. Плюсы

Минусы

В целом кредитование малого бизнеса – достаточно выгодный механизм для развития бизнеса. Важно оценить предложения банков и грамотно распорядиться средствами, что позволит отладить качественный бизнес-процесс и увеличит ваш доход. Смотрите также: kredit-blog.ru |

Кредитование в сфере малого бизнеса – неотъемлемая часть экономики любой развитой страны. От того, насколько финансируется малый бизнес, зависят стабильность и развитие государства в целом. Но так ли легко получить кредит для ИП без залога в России? Какие условия предлагают банки и какие справки понадобятся? Об этом пойдет речь далее.

Кредитование в сфере малого бизнеса – неотъемлемая часть экономики любой развитой страны. От того, насколько финансируется малый бизнес, зависят стабильность и развитие государства в целом. Но так ли легко получить кредит для ИП без залога в России? Какие условия предлагают банки и какие справки понадобятся? Об этом пойдет речь далее.