Кредитная карта тинькофф или альфа банк: Наглядное сравнение кредитных карт Тинькофф и Альфа-Банка

Содержание

Кредитные карты МТС Банка — онлайн заявка на кредитную карту, без справок о доходах, c льготным периодом и кешбэком

МТС Банк предлагает кредитные карты с беспроцентным периодом для текущих и новых клиентов. Выберите, что вам подходит больше: беспроцентное снятие наличных, увеличенный лимит или максимальный льготный период. Экономьте на процентах по карте, получайте кешбэк без ограничений и распоряжайтесь деньгами свободно для любых покупок. Все, что нужно, – просто подать заявку онлайн. Справки и поручители не нужны.

Что дает кредитная карта

Кредитная карта МТС Банка – это платежный инструмент, который позволяет клиенту пользоваться заемными средствами для личных целей. Вам не нужно каждый раз обращаться в банк, чтобы получить деньги на покупку: лимит по кредитной карте предоставляется в форме возобновляемой кредитной линии, а средства доступного остатка можно расходовать без ограничений.

Деньги с кредитной карты можно потратить на любые безналичные расходы, включая покупки в магазинах онлайн и офлайн, оплату ЖКУ, налогов, штрафов, расчеты по договорам рассрочки в магазинах бытовой техники или на сайтах маркетплейсов. С кредитной карты можно заплатить за отпуск, лечение, отдых ваших детей, ремонт, билеты на самолет или внести резерв при бронировании отеля или ресторана.

С кредитной карты можно заплатить за отпуск, лечение, отдых ваших детей, ремонт, билеты на самолет или внести резерв при бронировании отеля или ресторана.

Кредитная карта МТС Банка – это ваш ключ к бонусами и привилегиям банка и партнеров. Используйте ее, чтобы экономить на процентах и получать возврат части расходов в форме кешбэка, и не платите за обслуживание или доступ к сервисам банка.

Особенности кредитных карт

• Беспроцентный период – срок, в течение которого вы пользуетесь деньгами банка бесплатно. Если вы погашаете задолженность до завершения отчетного периода, банк не возьмет проценты. Дату начала отчетного периода и срок внесения средств можно уточнить в мобильном приложении. МТС Банк предлагает карты с беспроцентным периодом 111 дней.

• Доступный остаток – сумма средств, которые можно расходовать в текущем отчетном периоде. Пополните карту на всю сумму задолженности, и вы снова можете расходовать все средства лимита. Если вы потратили только часть средств, в новом отчетном периоде вы сможете продолжать расходовать доступный остаток. Если вы погасите часть долга – остаток будет увеличен на сумму вашего платежа.

Если вы погасите часть долга – остаток будет увеличен на сумму вашего платежа.

• Максимальный лимит – предельная сумма средств, одобренных банком для каждого клиента. Он зависит от программы, категории клиента, его платежеспособности и активности использования продуктов банка. Кредитный лимит может быть автоматически увеличен, если вы постоянно пользуетесь картой.

• Минимальный платеж – рекомендованная банком сумма оплаты в счет погашения долга, которая уплачивается ежемесячно. Обычно эта сумма не превышает 10% израсходованных средств и дополнительно включает процент за пользование деньгами.

• Проценты по кредитной карте – установленная банком плата за пользование кредитными средствами. Они начисляются на всю сумму долга, который не был закрыт в льготном периоде, с момента его завершения. В зависимости от условий договора, банк может начислять проценты за снятие наличных, операции по переводу на карты физлиц, включая ваши собственные, покупку дорожных чеков, ставки в букмекерских конторах, пополнение электронных кошельков. Льготный период на подобные операции не распространяется.

Льготный период на подобные операции не распространяется.

Приложение СБПэй

Приложение СБПэй

Приложение СБПэй

О приложении СБПэй

СБПэй – мобильное приложение для оплаты товаров и услуг в розничных магазинах и сети интернет c использованием всех поддерживаемых в СБП способов оплаты (QR-код, кнопка на сайте и т.д.)

Установить приложение СБПэй можно на смартфоны с операционной системой Android версии не ниже 6.0 и iOS, начиная с 13 версии. Найти приложение в своем магазине легко – наберите в поиске «СБПэй» и совершите установку.

Чем СБПэй отличается от MirPay, GooglePay и других Pay-приложений?

org/Answer»>Можно ли совершать оплату по СБП без использования приложения СБПэй?

Приложение СБПэй – это приложение, альтернативное мобильному банку Вашей кредитной

организации. Выбор наиболее удобного инструмента оплаты с использованием СБП остается за

Вами.

MirPay, GooglePay, ApplePay и другие Pay-приложения, выполняют оплату и перевод денежных средств, используя возможности «карточных» платежных систем — МИР, Visa, Mastercard. Для платежа им необходимы данные банковской карты, «привязанной» к приложению.

СБПэй не использует данные банковских карт – все платежи выполняются с банковского счета пользователя приложения. Банковский счет есть у каждого, кому банк выпустил карту или открыл вклад.

- Куда обращаться, если у Вас претензия по платежу, совершенному с использованием СБПэй?

Обратитесь в банк, открывший Вам счет, с которого выполнялось списание денежных средств при оплате товаров и услуг с использованием СБПэй. Сообщите дату и время, сумму платежа, название магазина и содержание претензии.

- Что делать, если утерян/украден смартфон с установленным СБПэй?

При потере доступа к устройству Вам необходимо обратиться в банк(и), где обслуживается счет, используемый в приложении, для блокировки возможности несанкционированного использования.

Также рекомендуем обратиться к сотовому оператору для блокировки номера вашего телефона.

- Как обеспечивается безопасность переводов с использованием СБПэй?

Обеспечение безопасности переводов денежных средств и конфиденциальности Ваших сведений при использовании сервиса является одной из наших важнейших целей. В сервисе реализованы самые современные и актуальные российские и международные практики по обеспечению безопасности и конфиденциальности. Безопасность и конфиденциальность в сервисе реализована на различных уровнях:- внутри приложения используются все необходимые технологии для защиты данных и сохранения их конфиденциальности;

- при хранении данных на устройстве и их передаче для обработки используются криптографически стойкие алгоритмы, обеспечивающие надежную защиту вашей информации

Однако безопасность использования приложения также зависит и от действий самих пользователей.

Пожалуйста, обратите внимание на несколько важных правил работы с мобильным приложением:- вовремя обновляйте ПО;

- включите разблокировку телефона по паролю, отпечатку пальца или другому методу безопасной аутентификации, который поддерживает вам смартфон — это поможет убедиться, что именно Вы совершаете операцию через мобильное приложение. Телефон, на котором не установлен ни один из методов аутентификации, не сможет использовать приложение СБПэй;

- не устанавливайте программы из не доверенных источников;

- при установке на телефон дополнительных программ обращайте внимание на полномочия, которые необходимы программе;

- установите на телефон антивирусное ПО и своевременно его обновляйте;

- в целях безопасности не переходите по неизвестным Вам ссылкам.

- Как работать в мобильном приложении? org/Answer»>

СБПэй – мобильное приложение для оплаты товаров и услуг в розничных магазинах и сети интернет c использованием всех поддерживаемых в Системе быстрых платежей (СБП) способов оплаты: QR-код, кнопка на сайте или просто платежная ссылка.

Приложение соответствует всем современным стандартам безопасности. Надежность операций обеспечивается на стороне банков-участников СБП, Банка России, Национальной системы платежных карт.

Приложение поддерживается на устройствах с ОС Android, начиная с версии 6.0 и выше, на устройствах с ОС iOS, начиная с версии 13 и выше.

Документы

Пользовательское соглашение

Политика обработки персональных данных

Какие банки выдают виртуальные кредитные карты? – Расслабьтесь, введите

Какие банки выдают виртуальные кредитные карты? Ренессанс Кредит #3354. Смотри в цифре. «Разумно» 2.62.096 мнений. Московский кредит. Банк. «1978 год. Мир цифровой MasterCard. «Можно сделать больше» 3.0856 мнений. ВТБ Мир Digital. «Карта возможностей» 1,55 843 отзыва Бонусы за покупкиНет справки о доходахMir PaySamsung PayMirAccept.

Банк. «1978 год. Мир цифровой MasterCard. «Можно сделать больше» 3.0856 мнений. ВТБ Мир Digital. «Карта возможностей» 1,55 843 отзыва Бонусы за покупкиНет справки о доходахMir PaySamsung PayMirAccept.

Содержание

- 1 Могу ли я подать заявку на получение кредитной карты онлайн?

- 2 Где взять виртуальную карту?

- 3 Могу ли я оформить виртуальную кредитную карту Тинькофф?

- 4 В каком банке можно получить кредитную карту без посещения банка?

- 5 Как получить одобрение кредитной карты?

- 6 Могу ли я подать заявку на получение кредитной карты по телефону?

- 7 Где они берут все кредитные карты?

- 8 В каком банке легче получить кредитную карту?

- 9 Где я могу получить одобрение моей кредитной карты?

- 10 Где бесплатные виртуальные карты?

- 11 Могу ли я перевести деньги с виртуальной карты на обычную карту?

- 12 Что это такое?

- 13 Как создать виртуальную карту MasterCard?

- 14 Кому отказывают в Тинькофф?

- 15 Как создать виртуальную карту в Альфа Банке?

Могу ли я подать заявку на кредитную карту онлайн?

Стоит подать заявку на кредитную карту онлайн. Сегодня многие банки предлагают эту услугу, что очень удобно и выгодно: вы не тратите время и деньги, не нарушаете привычный ритм жизни. Вы можете подать заявку на кредитную карту онлайн, что обычно делается через форму заявки, которая заполняется онлайн на веб-сайте.

Сегодня многие банки предлагают эту услугу, что очень удобно и выгодно: вы не тратите время и деньги, не нарушаете привычный ритм жизни. Вы можете подать заявку на кредитную карту онлайн, что обычно делается через форму заявки, которая заполняется онлайн на веб-сайте.

Где взять виртуальную карту?

Виртуальная карта. (МегаФон Банк). Кэшбэк МТС. Виртуальный. (МТС Банк). Открытка. ЮМани. Цифровой. открытка. (Сбербанк). Открытка. КИВИ. Цифровой. открытка. (Росбанк). Онлайн. открытка. (Почтовый банк). Банк в цифровом кармане (Русский Стандарт).

Могу ли я оформить виртуальную кредитную карту Тинькофф?

Виртуальная карта может быть выпущена только на ваше имя. Вот как это сделать в приложении и в личном кабинете на tinkoff.ru. В мобильном приложении: В списке счетов выберите тот, для которого хотите получить дополнительную карту.

В каком банке можно получить кредитную карту без посещения банка?

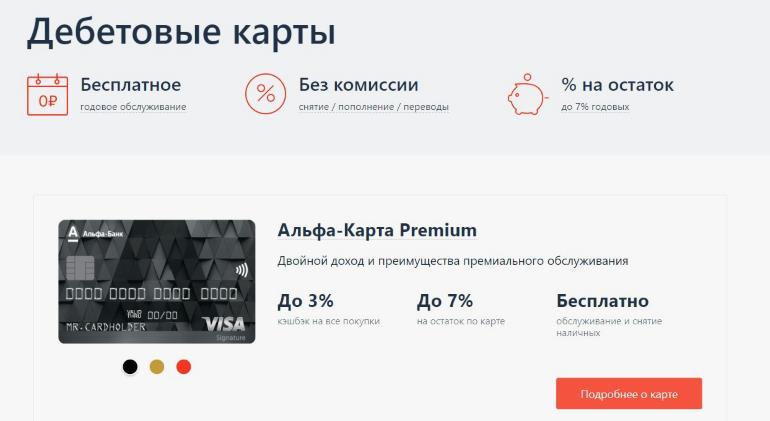

Тинькофф (Платиновый). МТС. Банк. (МТС Кэшбэк). Совкомбанк (Халва). МТС. Банк. (МТС Деньги Выходные). Альфа. Банк. (Год. без. процентов). МТС. Банк. (МТС MoneyZero). Открытие (Все.) Альфа. Банк. (Аэрофлот).

Совкомбанк (Халва). МТС. Банк. (МТС Деньги Выходные). Альфа. Банк. (Год. без. процентов). МТС. Банк. (МТС MoneyZero). Открытие (Все.) Альфа. Банк. (Аэрофлот).

Как получить одобрение кредитной карты?

Подготовьте документы. Обращение банка. Внимательно прочитайте условия контракта. Предоставляйте правдивую информацию. Погасить текущие кредиты.

Могу ли я подать заявку на получение кредитной карты по телефону?

Как подать заявку на получение кредитной карты без индоссамента Вы можете подать заявку на ее получение в ближайшем отделении или онлайн на веб-сайте банка. Заполните короткую форму заявки, указав свои контактные данные и место работы. Вы получите решение в течение 2 минут, по электронной почте или по телефону.

Где они берут все кредитные карты?

Кредит. СберКарта. Тинькофф Драйв. Открытка. Халва Совкомбанк. Тинькофф Платинум. Открытка. Жилищно-кредитный банк Свобода. Кредитная карта. Вздоходит Почтовый Банк. Открытка. Россбанк. Кредитная карта. Кредит Ренессанс.

Кредитная карта. Кредит Ренессанс.

В каком банке легче получить кредитную карту?

Тинькофф (Платиновый). МТС Банк (МТС Кэшбэк). Совкомбанк (Халва). МТС Банк (MTS Money Weekend). Альфа Банк (год без процентов). Почтовый банк (Всевдоход). Кредит Европа Банк (Плюс Кредитная Карта). Альфа Банк (Альфа Трэвел).

Где я могу получить одобрение моей кредитной карты?

Сбербанк. Газпромбанк. Продвигать. МТС Банк. Сумасшедший банк. Тинькофф Банк.

Где бесплатные виртуальные карты?

Мультикарта ВТБ Цифровая. Онлайн. Открытка. 2.0 Почта Банк. Банк в кармане Цифровой Банк Русский Стандарт.

Могу ли я перевести деньги с виртуальной карты на обычную?

Что это такое?

Виртуальные карты — это вид банковских карт, не имеющих поддержки, то есть у клиента есть только данные карты. Этот тип карты можно использовать только в Интернете для оплаты товаров и услуг и перевода денег.

Как создать виртуальную карту MasterCard?

Для оформления такой карты необходимо выбрать систему, в которой будет наиболее удобно работать (это может быть Visa или MasterCard), обратиться в организацию НКО «Netzwerk Clearing House» или любой другой удобный банк в г. онлайн-режиме, предварительно заполнив заявку на эту карту.

онлайн-режиме, предварительно заполнив заявку на эту карту.

Кого отвергает Тинькофф?

Почему могут отказать в кредите Причины, по которым обычно отказывают в кредите: плохая кредитная история или ошибки в истории погашения кредита; низкий ежемесячный доход; у клиента уже есть действующий кредит наличными в нашем банке.

Как создать виртуальную карту в Альфа Банке?

имеют активный пластик. Карта Альфа. -. Банк. ;. иметь текущий счет (текущая зарплата) или счет кредитной карты (потребление). Банк; быть подключенным к системе интернет-банкинга. Альфа. Система интернет-банкинга «в один клик».

Тинькофф и экосистемы России — Айка Усенова

Тинькофф начинал с кредитования и с 50% RoE является крупнейшим прибыльным необанком. Он хочет стать партнером по образу жизни для клиентов, создавая экосистему финансовых и нефинансовых продуктов. Я не думаю, что в настоящее время это срабатывает, и я считаю, что Тинькофф должен удвоить усилия в том, в чем он хорош — быть отличным банком.

Меня вдохновил генеральный директор Оливер Хьюз, который в последнее время участвовал в нескольких подкастах. Я также прочитал книгу основателя Тинькофф Банка Олега Тинькова «Революция. Как построить крупнейший онлайн-банк в мире»1, увлекательный рассказ о взлетах и падениях Тинькофф Банка с 2006 по 2018 год. К сожалению, на русском языке, как и многие источники здесь (извините!)

Надеюсь, вам понравится этот пост, и, кстати, приветствую многих новых подписчиков — мое последнее подробное погружение в CashApp было самым популярным на сегодняшний день. Спасибо Саймону Тейлору и Нику Милановичу за это.

Олег Тиньков — аферист, такой тип предпринимателя, который мог бы добиться успеха в любое время. В советское время он был активен на черных рынках — покупал и продавал такие вещи, как джинсы, кроссовки и даже хоккейные клюшки. С тех пор он основал и продал ряд предприятий, включая сеть магазинов бытовой техники, компанию по производству готовых блюд, пивоварню и сеть ресторанов. В 2005 году он продал Тинькофф Пиво компании AB InBev примерно за 200 миллионов долларов. Полупрофессиональный велогонщик, владел профессиональной велокомандой Тинькофф. В рамках своего другого бизнеса La Dacha он сдает в аренду свою роскошную недвижимость по всему миру, а недавно спустил на воду первую в мире яхту-ледокол, которую можно арендовать от 740 тысяч евро в неделю (!).

В 2005 году он продал Тинькофф Пиво компании AB InBev примерно за 200 миллионов долларов. Полупрофессиональный велогонщик, владел профессиональной велокомандой Тинькофф. В рамках своего другого бизнеса La Dacha он сдает в аренду свою роскошную недвижимость по всему миру, а недавно спустил на воду первую в мире яхту-ледокол, которую можно арендовать от 740 тысяч евро в неделю (!).

Сильная личность, Тиньков имеет много критиков из-за его резкого и дерзкого стиля. Он преуспевает в конфронтации и крайне самоуверен (в отличие от Запада, в России еще очень редко называют бизнес своим именем). Миллиардер из списка Forbes, он редкий бизнесмен, который сделал себя сам и не имеет политических связей (хотя он поддерживает Путина, что, вероятно, является минимально необходимым усилием для ведения крупного бизнеса в стране).

Его крупнейший бизнес — Тинькофф Банк, текущая рыночная капитализация которого превышает 8 миллиардов долларов. Начавшись как бизнес по кредитным картам monoline, теперь он превращается в суперприложение для жизни.

В 2006 году на выручку от продажи пивоварни он инвестировал 60 миллионов долларов и нанял сильную управленческую команду для запуска того, что сейчас называется Тинькофф Банк (Тиньков был председателем правления, Оливер Хьюз — генеральным директором). Первоначально созданная по образцу US Capital One, это была компания, выпускающая кредитные карты, которая полностью финансировалась институциональными инвесторами. Олег Тиньков процитировал Найджела Морриса, сооснователя Capital One, который сказал ему: «Кредитный бизнес — это как игра с огнем: подойдешь слишком близко — и сгоришь, далеко — и замерзнешь». Тинькофф Банк освоил близость и очень быстро стал прибыльным.

В то время розничная банковская инфраструктура в России была очень хорошо развита2. В советское время людей поощряли вкладывать сбережения в Сберкассу (Государственный сберегательный банк, который сейчас известен как Сбербанк или Сбер). Почти у каждого был бы сберегательный счет, даже у детей, поэтому у людей был встроенный опыт банковского дела. После советского периода многие банки начали работать с компаниями по запуску зарплатных проектов — банковские счета и дебетовые карты были выданы сотрудникам в массовом порядке.

После советского периода многие банки начали работать с компаниями по запуску зарплатных проектов — банковские счета и дебетовые карты были выданы сотрудникам в массовом порядке.

К началу 2000-х дебетовые карты и банкоматы были широко распространены. Кроме того, экономика России переживала бум благодаря высоким ценам на нефть и оптимизму вокруг молодого президента Путина. Люди стали больше тратить и искать кредит. Надвигалась большая волна.

Тиньков пишет, что для того, чтобы оседлать эту волну, ему нужно было много оптового финансирования, которое он мог получить только при наличии надежного делового партнера, такого как Goldman Sachs, который в 2007 году купил небольшой пакет акций. После IPO в 2013 году Goldman Sachs обналичил первоначальные инвестиции в 15 миллионов долларов в 15 раз. Неслучайно Goldman Sachs также инвестировал в Kaspi из Казахстана и в прошлом году получил солидную прибыль от IPO — они знают, как делать деньги в постсоветских странах.

Для Тинькофф Банка все шло прекрасно, пока мировой финансовый кризис 2008 года не исчерпал институциональное финансирование. Чтобы решить назревающую проблему с финансированием, команда Тинькова с некоторой неохотой уговорила его отказаться от его любимой модели монолинейного бизнеса по кредитным картам. В том же году Тинькофф Банк запустил дебетовые карты и текущие счета, фактически став универсальным повседневным банком. Тинькофф с самого начала не имел отделений, поэтому он фактически стал пионером необанков еще до того, как был изобретен этот термин.

Чтобы решить назревающую проблему с финансированием, команда Тинькова с некоторой неохотой уговорила его отказаться от его любимой модели монолинейного бизнеса по кредитным картам. В том же году Тинькофф Банк запустил дебетовые карты и текущие счета, фактически став универсальным повседневным банком. Тинькофф с самого начала не имел отделений, поэтому он фактически стал пионером необанков еще до того, как был изобретен этот термин.

Тинькофф называет себя технологической компанией, и скорость инноваций — тому подтверждение.

Некоторые основные моменты пути к инновациям и разработке продуктов https://tinkoffgroup.com/company-info/history/

Тинькофф быстро рос, и сегодня у него 12 миллионов клиентов, что составляет >10% доли рынка. Это третий по величине банк, который планирует стать вторым, увеличив количество клиентов до 20 миллионов в течение следующих трех лет. Важно отметить, что в отличие от западных необанков, Тинькофф предоставляет полный банковский опыт, поэтому клиенты с большей вероятностью будут использовать его в полной мере, а не как платежную карту.

Инвесторы в третьем квартале здесь

Всплеск роста, начавшийся с середины 2017 года, является результатом обширных инноваций в продуктах и добавления сопутствующих услуг, которые имели ценность для клиентов, например. Инвестиции, кобрендинговые партнерские отношения и т. д. Эти новые продукты открыли больше возможностей для перекрестных продаж, что сделало Тинькофф чрезвычайно прибыльным — рентабельность его капитала на рынке составила около 50%, а рентабельность по чистой прибыли — 20%. В прошлом квартале компания получила около $160 млн чистой прибыли (+30% в годовом исчислении) и планирует достичь годовой чистой прибыли в $1 млрд.

Смежные финансовые услуги разбавили долю кредитных доходов — в прошлом квартале 40% общего дохода приходилось на некредитные финансовые продукты.

В среднем клиенты зарабатывают более 200 долларов в годовом исчислении. Но в России конкуренция за клиентов обостряется, и один конкурент становится все сильнее и сильнее.

Сбербанк, крупнейший и старейший банк России (с имперских времен), настоящий мамонт с 96 миллионами клиентов, в котором работает 280 000 человек. С 13 тысячами отделений в 85 регионах России покрытие Сбербанка эквивалентно почтовым услугам. Россия, конечно, большая страна, и в маленьких городах и поселках Сбербанк может быть единственной банковской услугой. Однако показательно, что у второго по величине банка ВТБ в прошлом году было менее 14 млн клиентов.

С 13 тысячами отделений в 85 регионах России покрытие Сбербанка эквивалентно почтовым услугам. Россия, конечно, большая страна, и в маленьких городах и поселках Сбербанк может быть единственной банковской услугой. Однако показательно, что у второго по величине банка ВТБ в прошлом году было менее 14 млн клиентов.

Согласно исследованию Deloitte, колоссальные 87% опрошенных клиентов Сбербанка были ежемесячно активны со средним годовым доходом на пользователя, что вдвое больше, чем у Тинькофф (Сбербанк занимается ипотекой и корпоративным обслуживанием). Так что он не только самый крупный, но и чрезвычайно прибыльный с RoE около 20% (помните — это после затрат на 280 тыс. сотрудников и 13 тыс. филиалов). В прошлом квартале он заработал около $3,5 млрд чистой прибыли, больше, чем глобальный HSBC.

В 2007 году Герман Греф был назначен главой Сбербанка. Молодой и прогрессивный бывший министр финансов, он пришел с видением. С тех пор Сбербанк прошел беспрецедентную цифровую трансформацию любого крупного банка мира. Греф хочет превратить Сбер в технологическую компанию и видит конкурентов в Google и Alibaba.

Греф хочет превратить Сбер в технологическую компанию и видит конкурентов в Google и Alibaba.

Он отправился за покупками, купив 11 компаний, включая Rambler (был одним из крупнейших поисковых и новостных агрегаторов), партнерство с Mail.ru Group (владелец российской социальной сети vk.com) и Яндекс (русская версия Google). ) предложить клиентам Сбербанка широкий спектр нефинансовых продуктов. Сбербанк вложил в свою нефинансовую экосистему около $1 млрд — таких денег на разработку продукта нет ни у кого в России.

Видение Грефа экосистемы Сбербанка — «окружить клиентов удобными цифровыми сервисами на все случаи жизни», включая доставку еды, покупки, стриминг видео и музыки, здравоохранение, образование, заказ такси, мобильные операции, логистику и курьерские услуги, поиск работы . Конечно, все финансовые продукты также включены.

Недавно Сбер начал сообщать о показателях экосистемы. В прошлом году он заработал почти 0,5 миллиарда долларов и планирует удвоить эту сумму. Более 60 миллионов клиентов являются активными пользователями мобильного приложения. В настоящее время UBS оценивает нефинансовую экосистему почти в 8 миллиардов долларов — это как раз текущая рыночная капитализация Тинькофф. Рыночная капитализация Сбера составляет ~80 миллиардов долларов.

Более 60 миллионов клиентов являются активными пользователями мобильного приложения. В настоящее время UBS оценивает нефинансовую экосистему почти в 8 миллиардов долларов — это как раз текущая рыночная капитализация Тинькофф. Рыночная капитализация Сбера составляет ~80 миллиардов долларов.

Сбербанк представил абонентский пакет и набор аппаратных устройств, которые соединят дом, телевидение, развлечения и финансовые услуги. В нем представлен не один, а целых три (!) голосовых помощника с разными характерами.

Кроме того, повсеместное распространение Сбербанка (лидера как розничного, так и корпоративного банкинга) дает возможность построить тесную интеграцию между потребителями и продавцами. У Сбербанка есть видение, деньги и масштабы, чтобы стать САМОЙ экосистемой России. При этом он составляет конкуренцию не только Тинькоффу, но и любой другой потребительской технологической компании в России, такой как Яндекс, которая также строит собственную экосистему.

Итак, в сентябре прошлого года Яндекс и Тинькофф объявили о планах слияния, взволновав рынок появлением грозного конкурента растущему Сбербанку. Но вскоре сделка сорвалась. Разногласия по поводу контроля, цены и будущего уничтожили сделку. Обе компании теперь вернулись к чертежным столам, но это может быть не конец.

Но вскоре сделка сорвалась. Разногласия по поводу контроля, цены и будущего уничтожили сделку. Обе компании теперь вернулись к чертежным столам, но это может быть не конец.

Имея сильную конкуренцию не только со стороны Сбера и Яндекса, но и многих других банков и технологических компаний, Тинькофф встал на путь суперприложений, запустив его в конце 2019 года.

Сбер, Яндекс и многие другие строят аналогичные потребительские платформы. При этом набор нефинансовых услуг практически идентичен (путешествия, заказ такси, доставка еды, стриминг и т. д.). Но у Сбербанка огромная клиентская база и неограниченный бюджет, а Яндекс разработал эти сервисы изначально. Так чем отличается Тинькофф?

Тинькофф выиграл от активного вирусного роста в первые дни, когда об инновационном банке распространялась молва. Позже стратегии Тинькофф по привлечению клиентов были сосредоточены на партнерстве и создании ко-брендов с популярными интернет-сервисами, такими как Groupon. Эти стратегии привлекали десятки тысяч клиентов, пришедших за отличным продуктом, но это была не сеть, и клиентам не нужно было подключаться, чтобы извлечь пользу из опыта. Например, продукт CashApp в целом становился лучше по мере того, как к нему присоединялось все больше людей, и поэтому клиенты были заинтересованы в привлечении своих сетей. Kaspi, другой пример, масштабировал розничных клиентов и клиентов малого и среднего бизнеса с помощью бесплатных платежей, а затем создал торговую площадку, чтобы связать их. в еще ближе.

Например, продукт CashApp в целом становился лучше по мере того, как к нему присоединялось все больше людей, и поэтому клиенты были заинтересованы в привлечении своих сетей. Kaspi, другой пример, масштабировал розничных клиентов и клиентов малого и среднего бизнеса с помощью бесплатных платежей, а затем создал торговую площадку, чтобы связать их. в еще ближе.

Продукт Тинькофф на данный момент является изолированным клиентским опытом — получение кредита или внесение депозита не расширяет сеть. Они не ухватились за возможность оплаты, и в любом случае само покрытие Сбера уже решило эту проблему. Они не создавали рынок электронных коммуникаций или сообщество клиентов (хотя Инвестиции могли бы с этим справиться).

Таким образом, помимо отличного банковского продукта, нет никакой другой привлекательности для клиентов. В результате, как только ажиотаж прошел, аквизиционная стоимость Тинькофф начала расти — в прошлом году Тинькофф тратил в среднем $50 млн в квартал (грубо говоря, $9). 0-100 долларов за нового клиента).

0-100 долларов за нового клиента).

Создание конкурирующего Super App поверх банковского продукта (даже несмотря на то, что оно быстро растет и нравится клиентам), будет невероятно сложно.

Тинькофф Супер Приложение ставит галочки в некоторых полях, например. он напрямую владеет клиентами, имеет доступ к их кошелькам, предлагает широкий набор финансовых и нефинансовых продуктов и имеет почти нулевые предельные затраты на обслуживание пользователей.

Но поскольку у него нет сильных сетевых эффектов, его позиция слабее. Однако у Тинькофф есть многообещающее подмножество — Тинькофф Инвестиции и его сообщество розничных инвесторов, но оно будет расти независимо от приложения Super App.

В результате Тинькофф не получает преимуществ от ключевых функций Super Apps, таких как частые точки взаимодействия и низкая стоимость приобретения. Вовлеченность, измеряемая как доля ежедневных активных пользователей, относительно низка для Тинькофф.

Среднее количество пользователей в день в % от количества пользователей в месяц (из презентации результатов Kaspi за 3 квартал), собственная презентация Тинькофф за 3 квартал показывает дневную скорость на уровне ~30%

Более того, она не росла даже после запуска Super App. Он занимает 20-е место в App Store и 37-е место в Google Play в России.

Он занимает 20-е место в App Store и 37-е место в Google Play в России.

Занятость сверхурочной работой также не растет. Источник: число клиентов Тинькофф из презентации Q3, также показанное выше Вовлеченность и липкость не выросли, несмотря на увеличение количества клиентов. Да, 40% его доходов поступает от некредитования, но, тем не менее, это другие финансовые продукты, такие как брокерские услуги и страхование. Таким образом, Тинькофф по сути остается технологичным банком, но все же банком. И это также то, как его оценивает рынок.

Мультипликатор P/S на основе квартальной выручки в годовом исчислении (предполагается, что выручка Revolut удвоится с 2019 г.). Я использовал P/S, а не P/E, потому что Revolut убыточен, а Square совсем недавно стал прибыльным

Тинькофф — прибыльный и растущий банк с легкой структурой затрат и высокими дивидендами. Он явно обеспечивает ценность для клиентов и акционеров, имеет шанс стать №2 и, возможно, купить несколько компаний (например, Vivid Money — это необанк в Германии, созданный и основанный ветеранами Тинькофф). Он должен сосредоточиться на том, что он делает лучше всего.

Он должен сосредоточиться на том, что он делает лучше всего.

Тинькофф Банк был самым крупным и продолжительным проектом Олега Тинькова, и как серийный предприниматель ему становится не по себе. В прошлом месяце акции с правом голоса, принадлежащие семейному тресту Тиньковых, были конвертированы в обыкновенные акции с правом голоса. Он хочет продать.

У Тинькофф Банка впереди еще большие возможности (вспомните RoE 50%!) — его клиенты молоды, и есть над чем поторговаться если не со Сбером, то с другими вроде ВТБ, Альфа-банка . Его разумная ориентация на эффективность и управление рисками делает его невероятно устойчивым — он становился сильнее после каждого финансового кризиса, из которых он пережил два с небольшим (глобальный кризис 07/08, российские санкции в отношении аннексии Крыма и продолжающаяся пандемия). Он оставался прибыльным на протяжении всего периода (кроме одного квартала).

Что бы ни ждало дальше Тинькофф Банк, он добился невероятного. Западным необанкам есть чему поучиться у Тинькофф, например:

Например, у Revolut, имеющего эквивалентное количество клиентов, есть годы, чтобы выйти на сопоставимую рентабельность.

Если бы Тинькофф начал свою деятельность в Великобритании, я считаю, что это уничтожило бы действующих компаний. Многие говорят, что Тинькофф недооценен из-за рисков России. Я думаю, что более важная история заключается в том, что российские банковские услуги настолько хорошо развиты, что такому невероятно богатому банковскому продукту, как Тинькофф, пришлось бороться кровью, потом и слезами, чтобы отвоевать свою долю. Это также комплимент Сберу, банку с 280 тысячами сотрудников и 96 миллионов клиентов поворачиваются вот так — не могу себе представить, чтобы Lloyds, Barclays, JP Morgan действительно задумывались о том, чтобы стать технологической компанией прямо сейчас.

1

Не могу пройти мимо и не рассказать вам самый смешной анекдот из книги. Тиньков пишет, что в 2016 году они думали о приобретении модных западных необанков и он познакомился с Томом Бломфилдом из Monzo. Когда он собирался организовать последующую встречу, Том сказал, что уезжает на двухнедельный отдых в Индию со своей девушкой.