Отказ от кредита: Отказ от кредита, образец заявления отказа

Содержание

Юрист объяснил, как можно отказаться от кредита

https://ria.ru/20210202/kredity-1595595320.html

Россиянам дали совет по отказу от кредита

Юрист объяснил, как можно отказаться от кредита — РИА Новости, 02.02.2021

Россиянам дали совет по отказу от кредита

Нередко бывает, что, поддавшись на заманчивые предложения банков, человек берет кредит, хотя необходимости в нем нет. Если вы понимаете, что деньги вам не нужны РИА Новости, 02.02.2021

2021-02-02T02:15

2021-02-02T02:15

2021-02-02T12:19

общество

банки

кредиты

василий уткин

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/156201/15/1562011573_0:30:2900:1661_1920x0_80_0_0_402007ffc077e758023edd4a7a5923e1.jpg

МОСКВА, 2 фев — РИА Новости. Нередко бывает, что, поддавшись на заманчивые предложения банков, человек берет кредит, хотя необходимости в нем нет. Если вы понимаете, что деньги вам не нужны и есть сомнения, что вы сможете их отдать, лучше всего сразу расторгнуть соглашение с банком, рассказал агентству «Прайм» ведущий юрист компании «Объединенный юридический центр «Парфенон» Павел Уткин. Банки не вправе отказать в досрочном погашении, однако могут ввести мораторий на закрытие кредита в несколько первых месяцев или потребовать уплатить проценты за использованные дни. Если это указано в договоре, изменить ситуацию не получится. А вот до заключения договора отказаться от кредита можно в любое время без каких-либо санкций, даже если менеджеры пытаются убедить вас в обратном.»Ситуация с целевым займом более сложная. Например, если человек оформил ипотеку и банк перечислил деньги на его счет или выдал наличными, то процедура возврата аналогична потребительскому займу. Если же денежные средства уже использовались в качестве первоначального взноса, то вернуть их будет довольно сложно», — отметил Уткин.Если застройщика-юрлицо еще можно убедить пойти навстречу, то сделать это, если продавец — частное лицо, крайне сложно. В такой ситуации лучше всего продать ипотечную квартиру и погасить долг досрочно, заключил он.

Банки не вправе отказать в досрочном погашении, однако могут ввести мораторий на закрытие кредита в несколько первых месяцев или потребовать уплатить проценты за использованные дни. Если это указано в договоре, изменить ситуацию не получится. А вот до заключения договора отказаться от кредита можно в любое время без каких-либо санкций, даже если менеджеры пытаются убедить вас в обратном.»Ситуация с целевым займом более сложная. Например, если человек оформил ипотеку и банк перечислил деньги на его счет или выдал наличными, то процедура возврата аналогична потребительскому займу. Если же денежные средства уже использовались в качестве первоначального взноса, то вернуть их будет довольно сложно», — отметил Уткин.Если застройщика-юрлицо еще можно убедить пойти навстречу, то сделать это, если продавец — частное лицо, крайне сложно. В такой ситуации лучше всего продать ипотечную квартиру и погасить долг досрочно, заключил он.

https://ria.ru/20210114/kredit-1592949372.html

россия

РИА Новости

1

5

4. 7

7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/156201/15/1562011573_90:0:2821:2048_1920x0_80_0_0_65fc6d21b9410444a19ea3d15e65fa41.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

общество, банки, кредиты, василий уткин, россия

Общество, Банки, Кредиты, Василий Уткин, Россия

МОСКВА, 2 фев — РИА Новости. Нередко бывает, что, поддавшись на заманчивые предложения банков, человек берет кредит, хотя необходимости в нем нет. Если вы понимаете, что деньги вам не нужны и есть сомнения, что вы сможете их отдать, лучше всего сразу расторгнуть соглашение с банком, рассказал агентству «Прайм» ведущий юрист компании «Объединенный юридический центр «Парфенон» Павел Уткин.

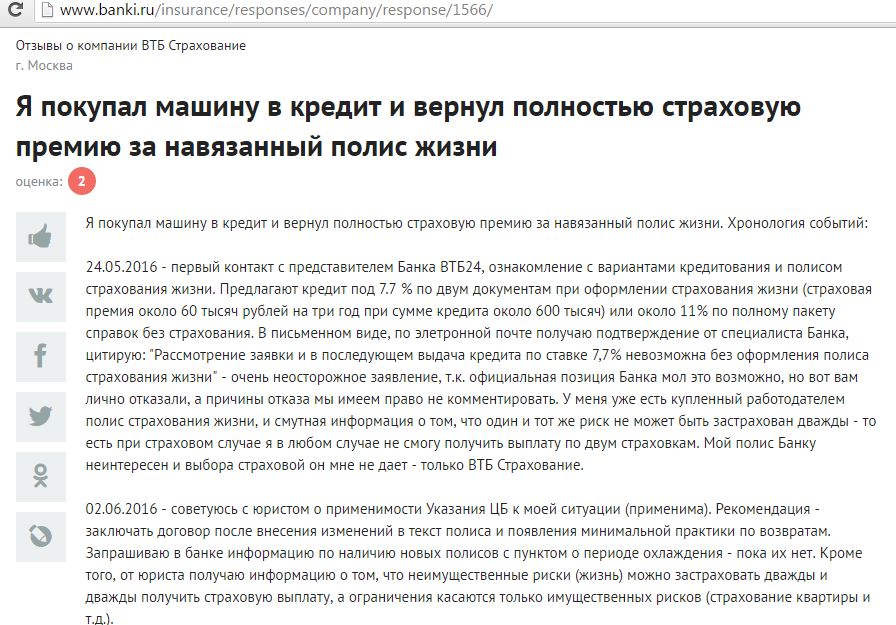

«Если клиент уже успел получить денежные средства, то беспрепятственно расторгнуть договор можно в течение 14 дней после его подписания. Это предусмотрено законом. К слову, в течение этого срока можно отказаться и от навязанных с кредитом услуг, вроде страховки. Если же прошло больше времени, то формально оформить возврат уже не получится», — заявил юрист.

К слову, в течение этого срока можно отказаться и от навязанных с кредитом услуг, вроде страховки. Если же прошло больше времени, то формально оформить возврат уже не получится», — заявил юрист.

Банки не вправе отказать в досрочном погашении, однако могут ввести мораторий на закрытие кредита в несколько первых месяцев или потребовать уплатить проценты за использованные дни. Если это указано в договоре, изменить ситуацию не получится. А вот до заключения договора отказаться от кредита можно в любое время без каких-либо санкций, даже если менеджеры пытаются убедить вас в обратном.

«Ситуация с целевым займом более сложная. Например, если человек оформил ипотеку и банк перечислил деньги на его счет или выдал наличными, то процедура возврата аналогична потребительскому займу. Если же денежные средства уже использовались в качестве первоначального взноса, то вернуть их будет довольно сложно», — отметил Уткин.

Если застройщика-юрлицо еще можно убедить пойти навстречу, то сделать это, если продавец — частное лицо, крайне сложно. В такой ситуации лучше всего продать ипотечную квартиру и погасить долг досрочно, заключил он.

В такой ситуации лучше всего продать ипотечную квартиру и погасить долг досрочно, заключил он.

14 января 2021, 01:18

Юрист научил, как погасить кредит, чтобы не остаться должным банку

Отказ от кредита — Юридическая консультация

Дмитрий В. (Лобня) 13.09.2018 Рубрика: Банки

Взял кредит, но он не понадобился. Через два дня решил расторгнуть договор, но мне сказали, что расторгнуть могут лишь досрочным погашением с выплатой процентов. Законно ли это?

Кредит

Алексей Попов

Консультаций: 57

Ключевым в определении законности требования банка в данном случае является тот факт, что кредит вы уже взяли, т.е. сумма кредита была зачислена на ваш счет. Таким образом, на сумму кредита, перечисленную на ваш счет, независимо от того, как вы решили им распорядиться либо решили не использовать его вовсе, банк правомерно начисляет проценты. Соответственно при возврате суммы кредита досрочно банк правомерно начислит проценты за период со дня предоставления кредита (зачисления денежных средств на ваш счет) и по день его возврата (списания средств с вашего счета обратно в пользу банка).

Указанное вытекает из следующих положений законодательства.

Если нарушений договора со стороны банка не усматривается, то его досрочное расторжение не влечет права заемщика на односторонний отказ от исполнения взятых на себя по договору обязательств (ст. 309, 310 Гражданского кодекса РФ).

Согласно п. 1 ст. 819 ГК РФ по кредитному договору банк (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за пользование ею.

Банк считается исполнившим обязательство по предоставлению кредита с момента зачисления суммы кредита на ваш счет.

Согласно п. 2 ст. 821 ГК РФ заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено законом, иными правовыми актами или кредитным договором.

Иными словами, вы могли отказаться от получения кредита без последствий для себя, уведомив банк о таком отказе до зачисления суммы кредита на ваш счет. Поскольку надобность в кредите отпала уже после зачисления на ваш счет суммы кредита, у вас возникла обязанность по его возврату в установленный договором срок с уплатой процентов за время фактического пользования кредитом (в данном случае нахождения средств на вашем счете).

Поскольку надобность в кредите отпала уже после зачисления на ваш счет суммы кредита, у вас возникла обязанность по его возврату в установленный договором срок с уплатой процентов за время фактического пользования кредитом (в данном случае нахождения средств на вашем счете).

Согласно п. 2 ст. 819 ГК РФ к отношениям по кредитному договору применяются правила, предусмотренные ГК РФ для договоров займа, если иное не предусмотрено правилами ГК РФ о кредитном договоре и не вытекает из существа кредитного договора. Соответственно, к вашим отношениям с банком применяется ст. 809 ГК РФ о процентах по договору займа.

Согласно п. 3 ст. 809 ГК РФ при отсутствии иного соглашения проценты за пользование займом выплачиваются ежемесячно до дня возврата займа включительно. Согласно п. 6 этой статьи в случае возврата досрочно займа, предоставленного под проценты, займодавец (банк в нашем случае) имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части.

Таким образом, банк вправе начислить и потребовать уплаты процентов за весь период со дня зачисления на ваш счет кредитных средств и по день их досрочного возврата банку включительно.

Сказали спасибо:

Кредит Отказано? Узнайте, почему [Общие причины отказа]

Если вам отказали в выдаче личного займа, не паникуйте и постарайтесь не волноваться. Столкновение с нехваткой наличных средств пугает, а отказ в выдаче кредита может показаться личным отказом. Но правда в том, что это происходит со многими людьми.

Первое, что нужно знать, это то, что отказ в выдаче кредита не делает вас личностью. Кредиторы должны установить минимальные требования для всех утверждений кредита. Если вы случайно не соответствуете этим требованиям, вам может быть отказано. Это не значит, что вы не умеете обращаться с деньгами или финансово ответственны. Это просто означает, что вам нужно внести некоторые финансовые коррективы, чтобы соответствовать их порогу.

И то, что на этот раз ваша заявка на получение кредита была отклонена, не означает, что это ваш последний шанс. На самом деле, вы можете многое сделать, чтобы повысить свои шансы на одобрение.

На самом деле, вы можете многое сделать, чтобы повысить свои шансы на одобрение.

В этой статье

- 6 Общие причины отклонения личного кредита

- 6 Действия, которые необходимо предпринять в случае отказа от личного кредита

- Совет от членов LendingClub

- FAQS

6 Общие личные причина.

Когда речь идет о любом кредите — ипотеке, студенческом кредите или личном кредите — кредитная история является фактором номер один, который учитывают кредиторы. Ваша кредитная история — это основной способ, с помощью которого кредиторы оценивают вероятность того, что вы погасите (или погасите) кредит. Если у вас были кредитные проблемы в прошлом (например, просроченные счета, взыскание долгов, банкротство), ваш кредитный рейтинг может не соответствовать минимальным требованиям кредитора.

Вы можете бесплатно заказать свои кредитные отчеты через AnnualCreditReport.com, чтобы узнать, что можно улучшить, чтобы улучшить свой кредитный рейтинг.

2. Высокое отношение долга к доходу

Даже если с вашей кредитной историей все в порядке и вы своевременно вносили все ежемесячные платежи, вам может быть отказано в выдаче кредита, если соотношение долга к доходу (сумма всех ваших долгов, разделенных на ваш ежемесячный доход) слишком высока. Как правило, низкий DTI (менее 40%) сигнализирует кредиторам о здоровом балансе долга и дохода.

Чтобы рассчитать отношение долга к доходу, сложите все свои текущие долги, включая кредитные карты, автокредиты и студенческие кредиты — и разделите на свой доход. Если ваш DTI слишком высок, погашение долга снижает коэффициент использования вашего кредита и улучшает соотношение долга к доходу, увеличивая ваши шансы на одобрение.

3. Нестабильная история занятости

Кредиторы обычно хотят видеть, что любой доход, указанный в вашем заявлении, был постоянным, поэтому они могут предположить, что он останется таким и в дальнейшем. Это означает, что если у вас есть разные платежные квитанции, вы недавно сменили работу (за последние 60 дней) или работаете фрилансером у нескольких работодателей, это может вызвать затруднения при расчете вашего дохода.

Если ваш доход колеблется из-за того, что вы работаете не по найму или выполняете сезонную работу, это не означает, что ваша заявка всегда будет отклонена. Хотя ваши зарплаты могут быть непостоянными или предсказуемыми, некоторые кредиторы могут захотеть просмотреть ваши прошлые налоговые декларации, чтобы сравнить ваш доход за более длительный период времени.

4. Несоблюдение требований к минимальному доходу

Наряду со стабильным доходом кредиторы ищут подтверждение дохода, чтобы убедиться, что вы способны погасить задолженность. Если ваш доход ниже порога кредитора, вам могут отказать или предложить кредит на меньшую сумму.

Убедитесь, что вы указали все формы дохода в своем следующем заявлении, включая любой доход от подработок, инвестиционных счетов или выплат на содержание ребенка.

5. Несоответствие цели кредита

Персональные кредиты обеспечивают большую гибкость в том, как вы можете использовать средства. Однако некоторые кредиторы могут запретить вам использовать их для определенных целей, таких как среднее образование (т.

Убедитесь, что заявка на кредит соответствует вашей цели. Например, если вам нужны средства для профессиональной сертификации или обучения, более подходящим может быть рассмотрение частного или федерального студенческого кредита.

6. Отсутствующая информация или документы

Для получения кредита почти всегда требуется несколько форм документов, включая информацию о занятости и доходах (включая налоговые декларации, платежные квитанции или банковские выписки), кредитный отчет, удостоверение личности государственного образца и, в некоторых случаях, залог документация. Если вам не хватает какой-либо из этих сведений, вы гарантированно получите отказ.

Убедитесь, что все ваши документы в порядке, прежде чем снова подавать заявку на личный кредит. Возможно, некоторые из них вам не понадобятся, но лучше иметь их под рукой на всякий случай.

6 действий, которые необходимо предпринять, если вам было отказано в выдаче личного кредита

Если ваша новая заявка на получение кредита была отклонена по любой из вышеперечисленных причин, вот краткий контрольный список действий, которые вы можете выполнить, чтобы повысить свои шансы на одобрение в следующий раз .

1. Просмотрите уведомление об отказе.

Самое первое, что вы должны сделать, это понять, почему вам отказали в личном кредите. Любой кредитор, который отказывает в одобрении кредита, должен отправить уведомление о неблагоприятных действиях, в котором перечислены причины, по которым ваша заявка была отклонена. Если вам отказали из-за чего-то в вашем кредитном отчете, в этом уведомлении будет указано, что в вашем кредитном отчете привело к отклонению, и название кредитного бюро, которое сообщило эту информацию. Из-за отклонения вы имеете право на получение бесплатной копии вашего кредитного отчета.

2. Просмотрите свой кредитный отчет.

Проверьте свой кредитный отчет на наличие ошибок и обсудите любые неточности с бюро кредитных историй о вашей личной финансовой истории. Согласно исследованию Федеральной торговой комиссии, по крайней мере каждый пятый потребитель имеет ошибку в своем кредитном отчете. Например, в ваш отчет могла быть включена информация чьей-либо учетной записи. Или, если вы подали заявление о банкротстве в прошлом, убедитесь, что ваш отчет не включает счета, которые были погашены.

Или, если вы подали заявление о банкротстве в прошлом, убедитесь, что ваш отчет не включает счета, которые были погашены.

Следите за неточной информацией об учетной записи. Например, если вы вовремя оплатили счет, о котором сообщается с опозданием, вы можете оспорить эту информацию в бюро кредитных историй. Закрытые учетные записи, указанные как все еще активные, могут негативно повлиять на ваш кредитный рейтинг, если в учетной записи содержится отрицательная информация. Просмотрите не только каждую учетную запись, но и историю своей учетной записи.

И всегда следите за любыми признаками кражи личных данных, такими как незнакомые учетные записи, покупки, которые вы не совершали, и кредитные заявки, которые вы не заполняли.

3. Повысьте свой кредитный рейтинг.

Если ваша заявка на получение кредита была отклонена, несмотря на точный кредитный отчет, возможно, ваш кредитный рейтинг слишком низкий. Общие причины включают:

- Просроченные платежи: Если вы пропустили платежи, обязательно наверстайте упущенное и продолжайте вносить своевременные платежи.

Просроченные платежи могут оставаться в вашем кредитном файле на срок до семи лет.

Просроченные платежи могут оставаться в вашем кредитном файле на срок до семи лет. - Отношение долга к доходу: Высоки ли ваши кредитные остатки по сравнению с вашим доходом? Погасите свои долги как можно быстрее, чтобы снизить DTI и общее использование кредита. (Боретесь с долгами? Эти творческие способы погасить долг помогут вам быстрее погасить долг.)

- Использование кредита: Ваши карты близки к максимальному лимиту? Помните, что важно не только общее использование кредита, но и лимит каждого счета. Попытайтесь довести все свои кредитные балансы ниже 30% для увеличения счета.

- Последние запросы: Часто ли вы обращались за кредитом в последнее время? Бизнес-кредиты, жилищные кредиты, автокредиты? Слишком много сложных запросов за короткий период времени повредит вашей кредитной истории и может сигнализировать о том, что у вас финансовые проблемы и вам срочно нужны наличные. Ограничьте приложения только тем, что вам нужно, и повторите попытку через несколько месяцев.

Помните, что жесткий кредитный запрос повлияет на ваш кредит, а мягкий запрос — нет. Большинство заявок — это сложные запросы, в то время как предварительные утверждения — это мягкие запросы. Узнайте больше о различиях между жестким и мягким запросом.

- Отсутствие кредитной истории: Если у вас недостаточно кредитной истории, подумайте о том, чтобы стать авторизованным пользователем учетной записи супруга или родителя с хорошей кредитной историей. Убедитесь, что учетная запись, в которую вы входите, имеет хорошую историю платежей — чем старше учетная запись, тем лучше. Вы также можете рассмотреть обеспеченную кредитную карту, которая позволяет вам вносить депозит и брать под него кредит. Лимит может быть невелик, но вы будете получать повышение кредитного рейтинга каждый месяц, когда будете вносить платежи вовремя.

4. Найдите поручителя.

Если у вас нет стабильного дохода, вы сталкивались с некоторыми финансовыми неудачами или все еще создаете хорошую кредитную историю, подача заявки с другим лицом может помочь в одобрении вашей заявки. Подача заявки с поручителем или созаемщиком может даже помочь вам получить лучший кредит, чем тот, который вы получили бы самостоятельно, то есть лучшую ставку, более высокую сумму кредита или и то, и другое.

Подача заявки с поручителем или созаемщиком может даже помочь вам получить лучший кредит, чем тот, который вы получили бы самостоятельно, то есть лучшую ставку, более высокую сумму кредита или и то, и другое.

Существуют дополнительные факторы, которые необходимо учитывать при подаче заявки на совместный личный кредит. Например, оба лица обязаны погасить кредит, и оба имеют права в отношении средств. Вот что вам нужно знать о подаче заявления с поручителем или созаемщиком.

5. Подайте заявку на меньшую сумму кредита.

Подумайте о том, чтобы запросить меньший личный кредит, чем вам нужно, или который запрашивали ранее. Меньший кредит будет казаться кредитору менее рискованным и может помочь улучшить вашу общую картину DTI, что может помочь вам соответствовать требованиям.

Хотя подача заявки на меньшее, чем вам нужно, может задержать достижение вашей цели так быстро, как вы надеялись, это может оказаться более финансово ответственным путем. Например, если вы можете начать погашать долг с помощью меньшего кредита по более низкой ставке раньше, чем позже, это шаг в правильном направлении. Всегда рассматривайте все возможные варианты и учитывайте свое личное финансовое положение.

Всегда рассматривайте все возможные варианты и учитывайте свое личное финансовое положение.

6. Магазин вокруг.

Не все кредиторы имеют одинаковые критерии и требования по кредитованию. Ставки, сборы и условия также могут широко варьироваться от кредитора к кредитору. Выбирая и сравнивая несколько кредитных предложений друг с другом, вы можете сэкономить сотни или даже тысячи долларов в течение срока действия вашего кредита. И после выполнения шагов 1–5, описанных выше, вы можете попробовать подать заявку через другого кредитора, просто чтобы увидеть, имеет ли это какое-то значение.

Советы от членов LendingClub

Многим членам LendingClub было отказано с первой попытки. Но они не сдались, и вы тоже не должны. Как видите, на то, одобрят вам кредит или нет, влияет множество факторов. Мы здесь, чтобы помочь вам совершить путешествие к лучшему финансовому благополучию. Вот несколько вдохновляющих историй от некоторых из наших членов, которые не сдались:

Очень строгий андеррайтинг, но если его примут в клуб? ВОТ ЭТО ДА! О тебе заботятся. Не сдавайтесь, если у вас не получится с первого или второго раза. Продолжайте и будьте начеку, как только вы окажетесь, они будут предлагать невероятные варианты для ваших финансов навсегда.

Не сдавайтесь, если у вас не получится с первого или второго раза. Продолжайте и будьте начеку, как только вы окажетесь, они будут предлагать невероятные варианты для ваших финансов навсегда.

– Гэри, участник из Калифорнии*

Моя потребность в консолидации долга возникла в результате сложной личной ситуации, а моя профессия и структура работы не типичны. LendingClub не смогли утвердить меня около 9 месяцев назад, но они дали мне несколько советов и предложили повторно подать заявку через 6 месяцев. Прислушавшись к совету и придерживаясь плана… они внимательно пересмотрели мое нетипичное состояние. Их профессиональный и тщательный процесс позволил мне оставить трудные времена в зеркале заднего вида». – Джим, участник из Техаса*

Впервые мне было так больно, когда мой кредит не был одобрен. Затем я получил электронное письмо с предложением попробовать еще раз, что я и сделал. Через пару дней позвонили и сказали, что вы одобрены. Я не могу объяснить радость от того, что теперь у меня снова все под контролем». – Ава, участник из Флориды*

Через пару дней позвонили и сказали, что вы одобрены. Я не могу объяснить радость от того, что теперь у меня снова все под контролем». – Ава, участник из Флориды*

В первый раз, когда я подал заявку, мне отказали, потому что я был не в состоянии взять кредит. Через несколько месяцев я повторно подал заявку, и мне было одобрено несколько разных кредитов (разные суммы, разные сроки и немного разные процентные ставки/годовые процентные ставки). Я выбрал тот, который был лучшим для меня. Через несколько дней я получил свой кредит! Я консолидировал свою задолженность по кредитной карте, и теперь я могу позволить себе купить машину через несколько месяцев, а затем накопить на первый взнос за дом». – Kearston, участник из Пенсильвании*

Посмотреть другие отзывы участников LendingClub.

Причина отказа в выдаче личного кредита Часто задаваемые вопросы

Остались вопросы? Некоторые из этих часто задаваемых вопросов могут дать ответ.

1. Почему отказывают в потребительском кредите?

Право на получение личного кредита определяется многими факторами. Наиболее распространенные причины отказа включают низкий кредитный рейтинг или плохую кредитную историю, высокое отношение долга к доходу, нестабильную историю занятости, слишком низкий доход для желаемой суммы кредита или отсутствие важной информации или документов в вашем заявлении. Ваш кредит также может быть отклонен, если цель не связана с уважительной причиной, например, попытка взять личный кредит для инвестирования.

2. Что делать, если моя заявка на кредит отклонена?

Кредиторы должны предоставить объяснительное письмо по отклоненным заявкам. Если вам отказали, прочитайте письмо и определите, что можно исправить. Например, вы можете улучшить свой кредитный рейтинг или погасить долги с высокими процентами, чтобы улучшить соотношение долга к доходу. Вы также можете попробовать подать повторную заявку с поручителем — кем-то с высоким кредитным рейтингом и надежным доходом — или выбрать совместный личный кредит, где созаемщики разделяют как кредитные средства, так и ответственность за погашение. Оба могут увеличить ваши шансы на одобрение.

Оба могут увеличить ваши шансы на одобрение.

3. Почему мой кредит был отклонен?

Потребительские кредиты могут быть отклонены по многим причинам, но в большинстве случаев это связано с плохой кредитной историей или ненадежной кредитной историей. Перед повторной подачей заявки взгляните на свой кредитный отчет (вам предоставляется один бесплатный отчет в год от Equifax, Transunion и Experian). Если ваш результат ниже, чем хорошо (660 или меньше), попробуйте улучшить его. Если вы видите какие-либо ошибки в отчете, немедленно обсудите их с тремя основными бюро кредитных историй.

4. Как избежать отказа в личном кредите?

Кредиторы рассматривают ваш кредитный рейтинг, отношение долга к доходу, доход, трудовую и кредитную историю в качестве ключевых показателей при определении права на получение кредита. Если возможно, постарайтесь улучшить свои личные финансы перед подачей заявки или выберите совместный личный кредит с кредитоспособным созаемщиком, чтобы усилить свою заявку.

Если вы опасаетесь, что вам откажут в личном кредите, сначала проверьте свою ставку онлайн. Проверка вашей ставки не повлияет на ваш кредитный рейтинг и может помочь определить соответствие требованиям до подачи заявки.

*Отдельные результаты могут отличаться.

Ваш кредит был отклонен? Вот что нужно делать — Forbes Advisor

Редакционная заметка: мы получаем комиссию от партнерских ссылок на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Когда кредитор отклоняет вашу заявку на получение кредита, будь то ипотечный кредит, студенческий кредит или личный кредит, это может быть болезненным опытом. Хотя вы можете не знать, что делать, вы можете предпринять шаги, чтобы повысить шансы на одобрение будущих заявок. Мы расскажем вам, что вам нужно делать после отказа, и как вы можете получить финансирование после того, как вам отказали в кредите.

Вот три немедленных шага, которые вы можете предпринять после отказа.

1. Определите, почему вам было отказано в ссуде

Прежде чем повторно подать заявку на ссуду, найдите время, чтобы выяснить, почему ваш кредитор отклонил вашу заявку. Это может быть связано с тем, что вы не выполнили требования кредитора по соотношению долга к доходу (DTI) и минимальному кредитному рейтингу, указали отрицательные элементы в своем кредитном отчете или подали заявку на слишком большую сумму денег. Если вы не можете определить причину самостоятельно, обратитесь к кредитору.

В соответствии с Законом о равных кредитных возможностях вы имеете право спросить своего кредитора, почему он отклонил ваше заявление, если вы спросите в течение 60 дней. После того, как вы запросите объяснение, кредитор должен предоставить вам конкретную причину отказа. Вы можете использовать полученную информацию для решения любых проблем.

2. Удалите ошибки или негативные замечания из вашего кредитного отчета

После того, как вы определите причину отказа, просмотрите свой кредитный отчет. Из-за пандемии вы можете получать бесплатную копию своего отчета во всех трех кредитных бюро: Experian, Equifax и TransUnion — каждую неделю до 20 апреля 2022 г. через AnnualCreditReport.com; до пандемии вы могли получить только один бесплатный отчет от бюро в год.

Из-за пандемии вы можете получать бесплатную копию своего отчета во всех трех кредитных бюро: Experian, Equifax и TransUnion — каждую неделю до 20 апреля 2022 г. через AnnualCreditReport.com; до пандемии вы могли получить только один бесплатный отчет от бюро в год.

Если у вас есть отрицательные оценки, например просроченные или просроченные счета, это может повлиять на ваше право на получение кредита. Пока вы просматриваете свой кредитный отчет, подтвердите, что каждая учетная запись, которую он перечисляет, принадлежит вам и является точной.

Вы имеете право оспорить неверную информацию, указанную в вашем кредитном отчете, во всех трех кредитных бюро. Хотя вы можете заплатить кредитной компании, чтобы оспорить отрицательные моменты для вас, вы также можете сделать это самостоятельно. Плата за оспаривание неполной или неточной информации не взимается. Федеральная торговая комиссия (FTC) предоставляет образцы писем для оспаривания ошибок в вашем кредитном отчете.

3.

Улучшить другие ключевые квалификационные факторы

Улучшить другие ключевые квалификационные факторы

В дополнение к удалению ошибок или негативных замечаний из вашего кредитного отчета вам следует подумать об улучшении двух других ключевых факторов, которые кредиторы учитывают при рассмотрении вашего заявления: ваш кредитный рейтинг и DTI.

Кредитный рейтинг

Низкий кредитный рейтинг может привести к отказу в выдаче кредита. Кредиторы используют этот показатель, чтобы оценить, какой риск вы представляете в качестве заемщика. FICO — это обычная модель оценки, которую используют кредиторы, с оценками от 300 до 850. Заявители с хорошим кредитным рейтингом (не менее 670) обычно имеют более высокие показатели одобрения; кандидаты с более низкими баллами могут не пройти квалификацию.

Отношение долга к доходу

Кредиторы также могут отклонить вашу заявку на получение кредита, если коэффициент DTI слишком высок. Они смотрят на это число, чтобы оценить вашу способность погасить новый кредит, справляясь с текущим долговым бременем. Кредиторы обычно предпочитают соотношение 36% или меньше; однако некоторые могут одобрить высококвалифицированных кандидатов с коэффициентом до 50%.

Кредиторы обычно предпочитают соотношение 36% или меньше; однако некоторые могут одобрить высококвалифицированных кандидатов с коэффициентом до 50%.

Для расчета вашего DTI кредитор делит вашу текущую ежемесячную долговую нагрузку на ваш ежемесячный валовой доход. Например, если ваша текущая ежемесячная долговая нагрузка составляет 3000 долларов США, а ваш ежемесячный валовой доход составляет 4000 долларов США, коэффициент DTI будет составлять 75% (3000 долларов США / 4000 долларов США).

Краткосрочные стратегии увеличения шансов на одобрение

Попробуйте эти четыре краткосрочные тактики, чтобы увеличить шансы на одобрение, если кредитор отклонит вашу заявку на кредит.

1. Предварительный квалификационный отбор с другими кредиторами

Поскольку разные кредиторы предъявляют разные требования к кредитам, попробуйте пройти предварительный квалификационный отбор с другими кредиторами. Когда вы проходите предварительную квалификацию, кредитор должен указать, какие условия вы получите, если ваша заявка будет одобрена, включая сумму вашего кредита и процентную ставку; это не влияет на ваш кредитный рейтинг, потому что кредиторы обычно проводят только мягкую проверку кредитоспособности.

Если вы не можете пройти предварительную квалификацию в традиционном банке или онлайн-кредиторе, попробуйте подать заявку через местный кредитный союз. Эти некоммерческие организации, принадлежащие участникам, могут быть более склонны предоставить вам кредит, основываясь на вашей полной финансовой картине, а не только на вашем кредитном рейтинге.

2. Предоставление залога

Предоставление залога — чего-то ценного, обеспечивающего ссуду, — может повысить ваши шансы на получение ссуды; ссуда, которая использует обеспечение, считается обеспеченной ссудой. Некоторые распространенные примеры обеспечения включают денежный депозит, право собственности на автомобиль или сберегательный счет. Поскольку кредитор может конфисковать ваш залог, если вы не погасите свой кредит, он может быть более склонен одобрить ваш кредит.

3. Запросите меньшую сумму кредита

Некоторые кредиторы могут отказать вам в кредит, потому что вы попросили занять больше денег, чем вы можете позволить себе погасить. Если это так, попросите кредитора утвердить вас на меньшую сумму кредита.

Если это так, попросите кредитора утвердить вас на меньшую сумму кредита.

4. Увеличьте сумму первоначального взноса

Еще один способ увеличить ваши шансы на одобрение — использовать большую сумму первоначального взноса, что делает ссуду менее рискованной для кредитора. Например, если вы подаете заявку на ипотеку, вы можете увеличить свои шансы на одобрение, если внесете 20% от цены дома вместо 10%. Кроме того, кредитор может не требовать от вас оплаты ипотечного страхования.

Долгосрочные стратегии увеличения шансов на одобрение

Если вам не нужны наличные немедленно и вы хотите снизить вероятность отказа в кредите в отдаленном будущем, рассмотрите эти четыре стратегии.

1. Создание или улучшение кредитной истории

Хотя это может занять некоторое время, принятие мер по созданию или улучшению вашей кредитной истории поможет вам выполнить требования кредиторов по минимальному кредитному рейтингу. Для этого своевременно погашайте любые текущие долги, поддерживайте коэффициент использования кредита ниже 30% и удаляйте любую неверную информацию из своего кредитного отчета.

2. Увеличение дохода

Хотя о повышении дохода легче сказать, чем сделать, это может помочь вам претендовать на большее количество кредитов. Более высокий доход может привести к более низкому коэффициенту DTI, а это означает, что у вас больше шансов выполнить минимальные требования кредиторов к DTI. Чтобы увеличить свой доход, подумайте о том, чтобы найти прибыльную подработку или освоить востребованный навык, чтобы повысить свой потенциальный доход.

3. Погасить задолженность

Вы также можете улучшить свой DTI, если погасите задолженность. Двумя наиболее популярными методами погашения долга являются методы долгового снежного кома и долговой лавины. Используя метод долгового снежного кома, вы в первую очередь погашаете наименьший долг, внося при этом минимальные ежемесячные платежи в счет остальной части вашего долга. Лавинный метод аналогичен, но вместо того, чтобы сначала погасить свой самый маленький долг, вы платите свой долг с самой высокой процентной ставкой.

4. Увеличьте свои резервы наличности

Некоторые кредиторы могут потребовать от вас иметь определенную сумму резервов наличности до утверждения кредита. Чтобы повысить свои шансы на получение кредита, который имеет это требование, создайте долгосрочный план автоматических сбережений, чтобы увеличить свои денежные резервы.

Что произойдет, если мой кредит будет отклонен во второй раз?

Если вам отказали в кредите во второй раз, вам нужно будет выяснить, почему это произошло снова. Попросите кредитора объяснить, почему он отказал вам в кредите.

Перед тем, как подать заявку на новый кредит, еще раз просмотрите свой кредитный отчет, чтобы увидеть, можете ли вы найти какие-либо ошибки. Проверьте свой кредитный рейтинг, чтобы увидеть, улучшился ли он. Чтобы увеличить ваши шансы на одобрение, вам, возможно, придется подождать, пока вы не выполните требования кредитора, или выбрать другого кредитора, который лучше соответствует вашему финансовому положению.

Другие методы финансирования, которые следует рассмотреть

Если вы не соответствуете требованиям для получения кредита, рассмотрите эти другие методы финансирования.

Защищенные кредитные карты

При подаче заявки на кредитную карту с обеспечением необходимо внести возвращаемый гарантийный залог, который служит вашим кредитным лимитом. Как и в случае с традиционной кредитной картой, вы занимаете деньги по мере необходимости. Однако, если вы не погасите свой баланс, кредитор может конфисковать ваш гарантийный депозит. Этот вариант может помочь вам увеличить свой кредит, облегчив получение будущих кредитов.

Гранты и стипендии

Если вам нужна помощь в финансировании вашего бизнеса, поищите программы грантов в вашем районе. Проверьте, имеет ли ваш бизнес право на безвозвратные кредиты в рамках Программы защиты зарплаты (PPP). Кроме того, узнайте в своем местном правительстве, есть ли у него фонд грантов для малого бизнеса.

Если вам нужны деньги на учебу, но вы не соответствуете требованиям для получения студенческой ссуды, рассмотрите возможность подачи заявки на гранты и стипендии.

Семейные кредиты

Если вы можете найти кого-то в вашей семье, кто может одолжить вам деньги, вы можете обойти традиционные требования кредитования. Кредитное соглашение между вами и членом семьи может быть неофициальным, но в нем должны быть изложены условия. Однако недостатком этого варианта является то, что он может разрушить ваши отношения с членом семьи, если вы не сможете погасить кредит.

Эта статья была полезной?

Оцените эту статью

★

★

★

★

★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые советы, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Джерри Браун — писатель по личным финансам из Батон-Руж, штат Луизиана. Он пишет о личных финансах уже три года. Финансовые продукты, которыми он пользуется, включают кредитные карты, персональные кредиты и ипотечные кредиты.

Он пишет о личных финансах уже три года. Финансовые продукты, которыми он пользуется, включают кредитные карты, персональные кредиты и ипотечные кредиты.

Джордан Тарвер — помощник редактора по кредитам в Forbes Advisor. До прихода в Forbes Advisor Джордан был редактором и писателем на нескольких финансовых сайтах, специализируясь на кредитах, кредитных картах и банковских счетах. Его цель — создавать действенный контент, который позволяет людям принимать взвешенные личные финансовые решения. Когда он не работает над контентом о личных финансах, Джордан занимается самопомощью и путешествует по миру, помогая людям познавать мир и открывать себя.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Просроченные платежи могут оставаться в вашем кредитном файле на срок до семи лет.

Просроченные платежи могут оставаться в вашем кредитном файле на срок до семи лет.