Рефинансирование ипотечного кредитования: Рефинансирование ипотеки других банков в МТС Банке — ипотечный кредит под меньшую процентную ставку

Содержание

Ипотечное кредитование — ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

Улучшайте условия ипотечных кредитов

Подробные тарифы и документы

Тарифы РКО

pdf, 596 КБ

Справка о доходах

doc, 77 КБ

Общие условия по кредитному договору, обязательства которого обеспечены ипотекой (с 05.10.2022)

pdf, 733 КБ

Перечень расходов заемщика

pdf, 336 КБ

Список документов для рассмотрения объекта залога

pdf, 265 КБ

Единые тарифы на выпуск и обслуживание банковских карт

pdf, 1 МБ

Памятка об условиях предоставления, использования и возврата Ипотечного кредита

pdf, 482 КБ

Памятка клиента по снятию обременения после погашения кредита

pdf, 211 КБ

Заявление-анкета залогодателя

pdf, 273 КБ

Анкета юридического лица

pdf, 126 КБ

Заявление-анкета поручителя по кредиту

pdf, 135 КБ

Заявление-анкета на получение ипотечного кредита (действует с 14. 06.2022)

06.2022)

pdf, 828 КБ

Памятка клиента по погашению Ипотечного кредита

pdf, 344 КБ

Документы на подачу кредитной заявки

pdf, 318 КБ

Памятка об условиях ИК_Москва и С-П с 06.10.2022

pdf, 847 КБ

Памятка об условиях ИК_регионы с 06.10.2022

pdf, 806 КБ

Еще 12 документов

О рефинансировании ипотечного кредита

19.08.2022 19:32 Тема: Финансовая Грамотность 3965

Рефинансирование ипотеки — это не только способ оптимизировать платежи в случае жизненных затруднений, но финансово грамотная стратегия, позволяющая снизить долговую нагрузку, общий размер переплаты. Если рынок кредитования предлагает более выгодные условия или появилась возможность соответствовать условиям льготных программ ипотечного кредитования, то почему бы не воспользоваться предложением. О том как рефинансировать ипотечный кредит, рассказывает Ольга Дайнеко, эксперт Центра финансовой грамотности НИФИ Минфина России.

Если рынок кредитования предлагает более выгодные условия или появилась возможность соответствовать условиям льготных программ ипотечного кредитования, то почему бы не воспользоваться предложением. О том как рефинансировать ипотечный кредит, рассказывает Ольга Дайнеко, эксперт Центра финансовой грамотности НИФИ Минфина России.

Инструмент доступен прежде всего тем заёмщикам, которые не имеют текущих просрочек по ипотечным платежам и в целом обладают положительной кредитной репутацией, подчеркивает Ольга. Говоря простыми словами, рефинансирование — это новый кредит на ту же квартиру в другом банке, который направляется на покрытие старого кредита, но уже с более выгодным процентом или уменьшенным ежемесячным платежом и на других условиях.

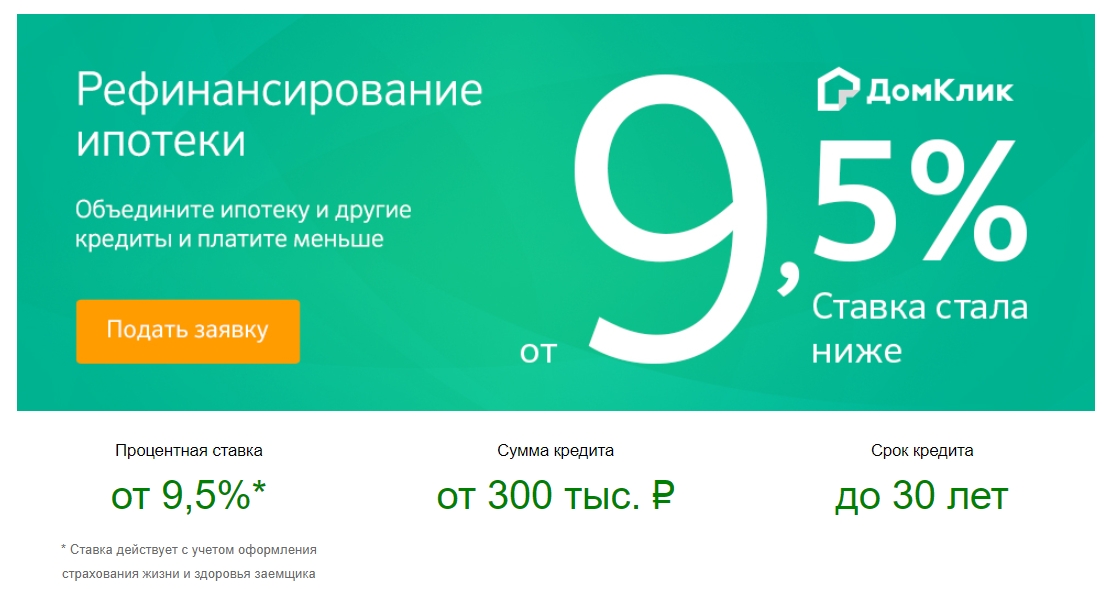

В этом году непросто найти предложения по рефинансированию ипотечного займа с получением более низкой ставки, потому что ситуация с получением очевидной выгоды от рефинансирования в корне изменилась. Выгодно ли рефинансирование сейчас? Если сравнивать условия 2020-2021 годов, когда можно было «уйти» от ипотеки в 13-16% под 8-9% (а в ряде случаев и ниже), то сегодня получить такие условия сложно. В настоящее время банки предлагают низкую ставку лишь по программам семейной ипотеки. Процентная ставка по программам рефинансирования напрямую зависит от величины ключевой ставки ЦБ РФ. Чем она ниже, тем дешевле кредитование, в том числе и ипотечное. Сейчас ключевая ставка снизилась до 9,5, но по-прежнему не позволяет получить недорогое кредитование.

В настоящее время банки предлагают низкую ставку лишь по программам семейной ипотеки. Процентная ставка по программам рефинансирования напрямую зависит от величины ключевой ставки ЦБ РФ. Чем она ниже, тем дешевле кредитование, в том числе и ипотечное. Сейчас ключевая ставка снизилась до 9,5, но по-прежнему не позволяет получить недорогое кредитование.

В целом рефинансирование — это не только снижение процентной ставки, но и способ уменьшения или увеличения срока выплаты, сокращения размера ежемесячного платежа, объединения всех имеющихся кредитов в один или оформления отношений с новым банком уже без поручителя.

Выгодно, когда ставка снижается не менее чем на два процентных пункта (а лучше больше), а срок выплаты ещё велик. Однако если прошло уже более половины срока погашения ипотеки, то рефинансирование невыгодно: как правило, на старте выплат заёмщик в основном выплачивает проценты и лишь небольшая часть уходит на погашение основного долга, а к окончанию срока кредита большая часть ежемесячного платежа идёт уже на закрытие основного долга. Сумма, которая платится как процент по кредиту, уменьшится, но если её доля в платеже, допустим, одна десятая, то эффект будет почти незаметен. А с учётом платы за оформление документов это может быть и вовсе убыточно.

Сумма, которая платится как процент по кредиту, уменьшится, но если её доля в платеже, допустим, одна десятая, то эффект будет почти незаметен. А с учётом платы за оформление документов это может быть и вовсе убыточно.

Нюансы рефинансирования

Прежде чем принимать решение о рефинансировании, нужно помнить, что:

-

При оформлении рефинансирования придётся потратиться. Среди допрасходов — оплата оценки недвижимости, госпошлины за регистрацию залога и регистрацию права собственности на недвижимость, нотариальных услуг и банковских комиссий за перевод средств в другой банк, оформление новой страховки.

-

До момента получения новым банком от предыдущего закладной на квартиру кредит будет считаться необеспеченным и по нему будет более высокая ставка. До оговорённой в программе рефинансирования ставка снизится после того, как Росреестр зарегистрирует новое обременение.

-

При рефинансировании кредита платёжеспособность заёмщика оценивается заново: проверяется кредитная история, и, если в предыдущем банке возникали просрочки, в рефинансировании с большой вероятностью откажут.

-

Если решение о рефинансировании возникло из-за снижения доходов, после рефинансирования можно потерять возможность «кредитных каникул» 2022 года., требование на предоставление которых можно подать до 30 сентября, даже если ранее кредитные каникулы уже предоставлялись. По общему правилу ипотечных каникул один договор — одни каникулы, но в этом году можно получить льготный период повторно, но только по договорам, заключённым до 1 марта 2022 года., а новый договор по дате оформления уже не будет попадать под эти условия.

Перед рефинансированием нужно рассмотреть предложения нескольких кредитных организаций и сравнить их. Как правило, в рекламе указывается максимально возможная низкая процентная ставка — на деле получить её проблематично: часто для этого нужен зарплатный проект в данном банке, высокий «белый» доход, оформление дополнительных видов страхования или же есть условие, что пониженный процент ограничен во времени (например, только первые 2-6 месяцев).

Поэтому оформлять одобренное новым банком рефинансирование нужно только после того, как все условия и расчеты по платежам/переплате/срокам/страхованию/дополнительным расходам понятны и устраивают заёмщика. Важно знать, что при рефинансировании не теряется право на получение налогового вычета за уплату процентов по ипотечному кредиту. Можно будет, как и прежде, возвращать из бюджета 13% от оплаченных по новому кредиту процентов. Однако надо обращать внимание, чтобы в новом договоре упоминался старый ипотечный договор.

Что касается кредитной истории, то рефинансирование не снижает скоринговый балл заёмщика, а сведения о процедуре будут отражены в кредитной истории: появится запись о закрытии старого кредита/кредитов и открытии нового.

Будьте особенно внимательны при оформлении заявки на рефинансирование в интернете. Под рекламой слишком выгодного рефинансирования (например, с минимальными требованиями к заёмщику и ставкой равной или ниже ключевой) могут скрываться мошенники, используя фальшивый сайт с визуально узнаваемым дизайном известного банка, схожее название и т. п. Их цель — получить доступ к персональным данным, банковскому счёту или загрузить на устройство пользователя вредоносную программу (в условиях удаленного доступа).

п. Их цель — получить доступ к персональным данным, банковскому счёту или загрузить на устройство пользователя вредоносную программу (в условиях удаленного доступа).

Прежде чем соглашаться на любое выгодное предложение по рефинансированию, нужно убедиться, действительно ли это сайт/платформа банка, действительно ли существует предложение из рекламы, есть ли у этой кредитной организации лицензия. Проверить информацию о кредитной организации можно здесь. Важно помнить, что любые персональные данные нельзя вводить и отправлять, переходя по ссылкам (например, присланным на электронную почту или в мессенджер/смс в виде рекламного предложения). Для предварительного рассмотрения онлайн-заявки на рефинансирование от клиента не требуются данные банковского счета, CVV (CVC, CVP) карты, данные из пуш-уведомлений и смс от банка.

Материал подготовлен в рамках программы регионального министерства финансов «Повышение уровня финансовой грамотности жителей Калининградской области»

Финансовая Грамотность

Подписывайтесь на Калининград. Ru в соцсетях и мессенджерах! Узнавайте больше о жизни области, читайте только самые важные новости в Viber , получайте ежедневный дайджест главного за сутки в основном канале в Telegram и наслаждайтесь уютной атмосферой и фактами из истории региона — во втором телеграм-канале

Ru в соцсетях и мессенджерах! Узнавайте больше о жизни области, читайте только самые важные новости в Viber , получайте ежедневный дайджест главного за сутки в основном канале в Telegram и наслаждайтесь уютной атмосферой и фактами из истории региона — во втором телеграм-канале

Нашли ошибку в тексте? Выделите мышью текст с ошибкой и нажмите [ctrl]+[enter]

Комментарии

Обсуждайте новости Калининграда и области в наших социальных сетях

Материалы по теме: Финансовая Грамотность

Популярное

- «Тяжёлая башенка»: в Калининграде приостановили ремонт «последнего дома Штайндамма»

- «Разрытый центр»: на площади Василевского в Калининграде меняют покрытие

- Во вторник в Калининграде отключат светофоры на двух крупных перекрёстках

- Все новости

Архив новостей

| « | Ноябрь 2022 | » | ||||

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 | ||||

Видео

youtube.com/embed/6308mN0EaIQ» title=»На площади Василевского в Калининграде начали перекладывать тротуарную плитку» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>

|

© Информационно-аналитический портал Калининграда.

|

Телефон редакции: (4012) 507-508

Пользовательское соглашение Политика конфиденциальности

|

|

|

18+

|

Developed by Калининград.Ru

Когда это имеет смысл?

Рефинансирование ипотеки означает погашение существующего кредита и замена его на новый. Есть много причин, по которым домовладельцы рефинансируют:

- Для получения более низкой процентной ставки

- Чтобы сократить срок ипотеки

- Преобразование ипотеки с регулируемой процентной ставкой (ARM) в ипотеку с фиксированной процентной ставкой или наоборот

- Чтобы использовать собственный капитал для сбора средств для решения финансовых проблем, финансирования крупной покупки или консолидации долга

Поскольку рефинансирование может стоить от 3% до 6% от основной суммы кредита и, как и в случае с первоначальной ипотекой, требует оценки, поиска титула и сборов за подачу заявки, домовладельцу важно определить, является ли рефинансирование мудрым финансовым решением.

Ключевые Takeaways

- Получение ипотечного кредита с более низкой процентной ставкой является одной из лучших причин для рефинансирования.

- Когда процентные ставки падают, рассмотрите возможность рефинансирования, чтобы сократить срок ипотечного кредита и значительно сократить процентные платежи.

- Переход на ипотеку с фиксированной ставкой или на ипотеку с регулируемой ставкой может иметь смысл в зависимости от ставок и того, как долго вы планируете оставаться в своем нынешнем доме.

- Использование собственного капитала или консолидация долга — еще одна причина для рефинансирования, но имейте в виду, что иногда это может усугубить долговые проблемы.

Стоит ли рефинансировать?

Практическое правило гласит, что вы получите выгоду от рефинансирования, если новая ставка будет по крайней мере на 1% ниже, чем у вас есть. Более того, подумайте, достаточно ли ежемесячных сбережений, чтобы внести позитивные изменения в вашу жизнь, или же общие сбережения в течение срока действия кредита принесут вам существенную пользу.

Рефинансирование для обеспечения более низкой процентной ставки

Одной из лучших причин для рефинансирования является снижение процентной ставки по существующему кредиту. Исторически так сложилось, что рефинансирование является хорошей идеей, если вы можете снизить процентную ставку как минимум на 2%. Тем не менее, многие кредиторы говорят, что 1% сбережений является достаточным стимулом для рефинансирования. Использование ипотечного калькулятора является хорошим ресурсом для планирования некоторых расходов.

Снижение процентной ставки не только помогает вам сэкономить деньги, но также увеличивает скорость накопления капитала в вашем доме и может уменьшить размер вашего ежемесячного платежа. Например, 30-летняя ипотека с фиксированной процентной ставкой и процентной ставкой 5,5% на дом стоимостью 100 000 долларов имеет основную сумму и выплату процентов в размере 568 долларов. Тот же кредит под 4,1% снижает ваш платеж до 477 долларов.

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или в Министерство жилищного строительства и городского развития США (HUD).

Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или в Министерство жилищного строительства и городского развития США (HUD).

Рефинансирование для сокращения срока кредита

Когда процентные ставки падают, домовладельцы иногда имеют возможность рефинансировать существующий кредит на другой кредит, который без особых изменений в ежемесячном платеже имеет значительно более короткий срок.

Для 30-летней ипотеки с фиксированной ставкой на дом стоимостью 100 000 долларов рефинансирование с 9% до 5,5% может сократить срок вдвое до 15 лет с небольшим изменением ежемесячного платежа с 805 до 817 долларов. Однако, если у вас уже есть 5,5% на 30 лет (568 долларов), получение ипотеки на 3,5% на 15 лет увеличит ваш платеж до 715 долларов. Так что сделайте математику и посмотрите, что работает.

Так что сделайте математику и посмотрите, что работает.

Рефинансирование для преобразования в ARM или ипотеку с фиксированной процентной ставкой

Хотя ARM часто начинают предлагать более низкие ставки, чем ипотечные кредиты с фиксированной процентной ставкой, периодические корректировки могут привести к повышению ставок, которые выше, чем ставки, доступные по ипотечным кредитам с фиксированной процентной ставкой. Когда это происходит, переход на ипотеку с фиксированной процентной ставкой приводит к более низкой процентной ставке и устраняет опасения по поводу будущего повышения процентной ставки.

И наоборот, переход от кредита с фиксированной процентной ставкой к ARM, который часто имеет более низкий ежемесячный платеж, чем ипотека с фиксированным сроком, может быть надежной финансовой стратегией , если процентные ставки падают, особенно для домовладельцев, которые не играют, чтобы остаться в своем доме. дома более чем на несколько лет.

Эти домовладельцы могут снизить процентную ставку по кредиту и ежемесячный платеж, но им не придется беспокоиться о том, как повысятся ставки через 30 лет в будущем.

Если ставки продолжают падать, периодические корректировки ставок на ARM приводят к снижению ставок и уменьшению ежемесячных платежей по ипотечным кредитам, устраняя необходимость рефинансирования каждый раз, когда ставки падают. С другой стороны, когда процентные ставки по ипотечным кредитам растут, это было бы неразумной стратегией.

Рефинансирование для использования собственного капитала или консолидации долга

В то время как ранее упомянутые причины для рефинансирования являются финансово обоснованными, рефинансирование ипотеки может быть скользкой дорожкой к бесконечному долгу.

Домовладельцы часто получают доступ к капиталу в своих домах для покрытия основных расходов, таких как затраты на ремонт дома или обучение ребенка в колледже. Эти домовладельцы могут оправдать рефинансирование тем фактом, что реконструкция увеличивает стоимость дома или что процентная ставка по ипотечному кредиту меньше, чем ставка по деньгам, взятым взаймы из другого источника.

Другое оправдание заключается в том, что проценты по ипотечным кредитам не облагаются налогом. Хотя эти аргументы могут быть правдой, увеличение количества лет, которые вы должны по ипотеке, редко является разумным финансовым решением, равно как и трата доллара на проценты для получения 30 -центовый налоговый вычет. Также обратите внимание, что с тех пор, как вступил в силу Закон о сокращении налогов и занятости, размер кредита, по которому вы можете вычесть проценты, снизился с 1 миллиона долларов до 750 000 долларов, если вы купили свой дом после 15 декабря 2017 года.

Многие домовладельцы рефинансируют, чтобы консолидировать свой долг. На первый взгляд, замена долга с высокой процентной ставкой на ипотеку с низкой процентной ставкой является хорошей идеей. К сожалению, рефинансирование не приносит автоматического финансового благоразумия. Делайте этот шаг только в том случае, если вы убеждены, что сможете устоять перед искушением потратить средства после того, как рефинансирование освободит вас от долгов.

Имейте в виду, что большой процент людей, которые когда-то накопили долг под высокие проценты по кредитным картам, автомобилям и другим покупкам, просто сделают это снова после того, как рефинансирование ипотеки предоставит им доступный кредит для этого. Это создает мгновенный четырехкратный убыток, состоящий из потраченных впустую комиссий за рефинансирование, потерянного капитала в доме, дополнительных лет повышенных процентных платежей по новой ипотеке и возврата долга с высокими процентами после того, как кредитные карты снова будут исчерпаны. результатом является бесконечное увековечивание долгового цикла и возможное банкротство.

Еще одной причиной для рефинансирования может быть серьезное финансовое положение. Если это так, тщательно изучите все варианты сбора средств, прежде чем сделать этот шаг. Если вы выполняете рефинансирование наличными, с вас может взиматься более высокая процентная ставка по новой ипотеке, чем при рефинансировании на основе ставок и сроков, при котором вы не берете деньги.

Практический результат

Рефинансирование может быть отличным финансовым ходом, если оно уменьшает платеж по ипотеке, сокращает срок кредита или помогает вам быстрее нарастить собственный капитал. При осторожном использовании он также может быть ценным инструментом для контроля долга. Прежде чем рефинансировать, внимательно посмотрите на свое финансовое положение и спросите себя: как долго я планирую продолжать жить в доме? Сколько денег я сэкономлю за счет рефинансирования?

Опять же, имейте в виду, что рефинансирование стоит от 3% до 6% от основной суммы кредита. Требуются годы, чтобы окупить эти затраты за счет экономии, полученной за счет более низкой процентной ставки или более короткого срока. Таким образом, если вы не планируете оставаться дома более нескольких лет, стоимость рефинансирования может свести на нет любую потенциальную экономию.

Также стоит помнить, что сообразительный домовладелец всегда ищет способы уменьшить долг, увеличить капитал, сэкономить деньги и отменить платеж по ипотеке. Изъятие наличных из собственного капитала при рефинансировании не поможет достичь ни одной из этих целей.

Изъятие наличных из собственного капитала при рефинансировании не поможет достичь ни одной из этих целей.

Как рефинансировать ипотечный кредит

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Рефинансирование ипотечного кредита позволяет вам сэкономить деньги или воспользоваться собственным капиталом. Установите цель рефинансирования дома, а затем сравните ставки и сборы.

Написано Хэлом М. Бандриком, CFP®, Холденом Льюисом

Проверено

Майклом Сун Ли

В NerdWallet мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Определение рефинансирования ипотечного кредита

Рефинансирование ипотечного кредита заменяет ваш текущий жилищный кредит новым. Часто люди рефинансируют, чтобы снизить процентную ставку, сократить ежемесячные платежи или использовать собственный капитал своего дома. Другие рефинансируют дом, чтобы погасить кредит быстрее, избавиться от ипотечной страховки FHA или перейти от ссуды с плавающей ставкой к ссуде с фиксированной ставкой.

Часто люди рефинансируют, чтобы снизить процентную ставку, сократить ежемесячные платежи или использовать собственный капитал своего дома. Другие рефинансируют дом, чтобы погасить кредит быстрее, избавиться от ипотечной страховки FHA или перейти от ссуды с плавающей ставкой к ссуде с фиксированной ставкой.

Давайте рассмотрим некоторые важные начальные аспекты рефинансирования ипотеки, а затем шаг за шагом пройдемся по процессу.

Сэкономьте тысячи на своем кредите, сравнив конкурентные котировки рефи

Получите персонализированные котировки на нашем рынке кредиторов и договоритесь о лучшей ставке. Ответьте на несколько вопросов, чтобы начать.

Почтовый индекс

Как работает рефинансирование?

Когда вы покупаете дом, вы получаете ипотечный кредит, чтобы заплатить за него. Деньги идут от кредитора к продавцу жилья. При рефинансировании дома вы получаете новую ипотеку. Вместо того, чтобы обращаться к продавцу дома, новый ипотечный кредит покрывает остаток старого ипотечного кредита.

Рефинансирование ипотеки требует, чтобы вы соответствовали требованиям для получения ссуды, так же как вы должны были соответствовать требованиям кредитора для первоначальной ипотеки. Вы подаете заявку, проходите процесс андеррайтинга и переходите к закрытию, как вы это делали при покупке дома.

Почему и когда вам следует рефинансировать дом

Прежде чем начать, подумайте, почему вы хотите рефинансировать свой жилищный кредит. Ваша цель будет направлять процесс рефинансирования ипотеки с самого начала.

Уменьшить ежемесячный платеж. Когда ваша цель состоит в том, чтобы платить меньше каждый месяц, вы можете рефинансировать в кредит с более низкой процентной ставкой. Еще один способ уменьшить ежемесячный платеж — увеличить срок кредита, скажем, с 15 до 30 лет. Недостатком продления срока является то, что в долгосрочной перспективе вы платите больше процентов.

Получите доступ к собственному капиталу.

Когда вы рефинансируете, чтобы занять больше, чем вы должны по текущему кредиту, кредитор дает вам чек на разницу. Это называется рефинансированием наличными. Люди часто получают рефинансирование наличными и более низкую процентную ставку одновременно.

Когда вы рефинансируете, чтобы занять больше, чем вы должны по текущему кредиту, кредитор дает вам чек на разницу. Это называется рефинансированием наличными. Люди часто получают рефинансирование наличными и более низкую процентную ставку одновременно.Погасить кредит быстрее. Когда вы рефинансируете 30-летнюю ипотеку в 15-летнюю ссуду, вы погашаете ссуду в два раза быстрее. В результате вы платите меньше процентов в течение всего срока кредита. У 15-летней ипотеки есть свои плюсы и минусы. Единственным недостатком является то, что ежемесячные платежи обычно увеличиваются.

Избавьтесь от ипотечного страхования FHA. Частное ипотечное страхование по обычным жилищным кредитам может быть отменено, но премия Федерального жилищного управления по ипотечному страхованию, которую вы платите по кредитам FHA, во многих случаях не может быть отменена. Единственный способ избавиться от взносов по ипотечному страхованию FHA — это продать дом или рефинансировать кредит, когда вы накопите достаточно капитала.

Оцените стоимость своего дома, а затем вычтите остаток по ипотечному кредиту, чтобы рассчитать собственный капитал.

Оцените стоимость своего дома, а затем вычтите остаток по ипотечному кредиту, чтобы рассчитать собственный капитал.Переход от кредита с регулируемой процентной ставкой к кредиту с фиксированной процентной ставкой. Процентные ставки по ипотечным кредитам с регулируемой процентной ставкой могут со временем повышаться. Кредиты с фиксированной процентной ставкой остаются прежними. Рефинансирование с ARM на кредит с фиксированной процентной ставкой обеспечивает финансовую стабильность, когда вы предпочитаете стабильные платежи.

Сэкономьте тысячи на своем кредите, сравнив конкурентные котировки refi

Получите персонализированные котировки на нашем рынке кредиторов и договоритесь о лучшей ставке. Ответьте на несколько вопросов, чтобы начать.

Почтовый индекс

Рефинансировать еще один 30-летний ипотечный кредит?

Обычно целью является сокращение вашего ежемесячного платежа. И заманчиво рефинансировать еще один полный 30-летний срок, чтобы снизить платеж по ипотеке. Но это означает, что в конечном итоге вам потребуется еще больше времени, чтобы расплатиться с домом и платить больше процентов в долгосрочной перспективе.

И заманчиво рефинансировать еще один полный 30-летний срок, чтобы снизить платеж по ипотеке. Но это означает, что в конечном итоге вам потребуется еще больше времени, чтобы расплатиться с домом и платить больше процентов в долгосрочной перспективе.

Вместо этого вы можете попросить кредитора согласовать оставшийся срок кредита. Например, если у вас есть 30-летний кредит на три года, у вас осталось 27 лет. Вы можете попросить кредитора установить платежи, чтобы вы погашали рефинансированный кредит в течение 27 лет вместо 30. Таким образом, вы уменьшаете проценты, которые вы платите в течение срока действия кредита. Это ипотечная амортизация на работе.

Воспользуйтесь калькулятором рефинансирования ипотеки

После того, как вы приняли решение о рефинансировании, пришло время подсчитать цифры. Использование калькулятора рефинансирования ипотечного кредита может помочь вам выбрать лучший ипотечный кредит.

Вам необходимо знать (или сделать обоснованное предположение) новую процентную ставку и новую сумму кредита.

После того, как вы введете данные, инструмент рассчитает ваши ежемесячные сбережения, новый платеж и пожизненные сбережения с учетом предполагаемых затрат на рефинансирование вашего дома.

Это также покажет вашу точку безубыточности рефинансирования. Получение ипотечного кредита обычно требует уплаты комиссионных сборов, которые часто составляют тысячи долларов. Чтобы рефинансирование стало безубыточным, требуется некоторое время, то есть накопленные ежемесячные сбережения превышают затраты на закрытие рефинансирования.

Работа с калькулятором рефинансирования даст вам хорошее представление о том, чего ожидать. Еще лучше, когда у вас есть несколько оценок от ипотечных кредиторов, вы можете ввести условия, которые они предлагают вам, в калькулятор, чтобы помочь определить, какой из них предлагает лучшее предложение.

Магазин с лучшими ставками рефинансирования

А теперь небольшая работа — или, скорее, работа в Интернете и телефонные звонки. Вы хотите купить лучшую ставку рефинансирования и получить оценку кредита от каждого кредитора. Каждый потенциальный кредитор обязан представить оценку в течение трех дней после получения вашей основной информации.

Вы хотите купить лучшую ставку рефинансирования и получить оценку кредита от каждого кредитора. Каждый потенциальный кредитор обязан представить оценку в течение трех дней после получения вашей основной информации.

Оценка кредита представляет собой простой трехстраничный документ, в котором подробно описаны условия кредита, прогнозируемые платежи, предполагаемые затраты на закрытие и другие сборы.

Сравните детали кредита от каждого кредитора и решите, какой из них лучше для вас. Это хорошее время, чтобы поработать с калькулятором рефинансирования ипотечного кредита.

Сэкономьте тысячи на своем кредите, сравнив конкурентные котировки рефи

Получите персонализированные котировки на нашем рынке кредиторов и договоритесь о лучшей ставке. Ответьте на несколько вопросов, чтобы начать.

Почтовый индекс

Рефинансирование ипотечного кредита, шаг за шагом

Готовы приступить к процессу рефинансирования? Идти!

Поставьте перед собой цель.

Уменьшить ежемесячные платежи? Сократить срок кредита? Избавиться от ипотечного страхования FHA?

Уменьшить ежемесячные платежи? Сократить срок кредита? Избавиться от ипотечного страхования FHA?Магазин для лучшей ставки рефинансирования ипотеки. Следите и за комиссиями.

Подайте заявку на получение ипотечного кредита от трех до пяти кредиторов. В то время как проверка кредитоспособности первого кредитора, вероятно, немного снизит ваш балл — часто менее чем на пять баллов, согласно FICO — последующие запросы сообщают кредиторам, что вы делаете покупки по ставкам, и не должны еще больше повредить вашему рейтингу. Подайте все заявки в течение двух недель, чтобы свести к минимуму влияние на ваш кредитный рейтинг.

Выберите кредитора рефинансирования. Чтобы выбрать лучшее предложение, сравните документ с оценкой кредита, который каждый кредитор предоставляет после подачи заявки. Оценка кредита покажет вам, сколько наличных денег вам понадобится для закрытия расходов.

Зафиксируйте процентную ставку. Когда вы блокируете процентную ставку, ее нельзя изменить в течение определенного периода.

Вы и кредитор попытаетесь закрыть кредит до истечения срока блокировки ставки.

Вы и кредитор попытаетесь закрыть кредит до истечения срока блокировки ставки.Закрыть по кредиту. Это когда вы оплатите те расходы на закрытие, которые были указаны в смете кредита и снова в заключительном раскрытии информации. Закрытие рефинансирования похоже на закрытие кредита на покупку, с одним основным отличием: никто не вручает вам ключи от дома в конце.

Об авторах: Хэл Бандрик — автор личных финансов и авторитет NerdWallet в денежных вопросах. Он сертифицированный специалист по финансовому планированию и бывший финансовый консультант. Читать дальше

Холден Льюис является экспертом NerdWallet по вопросам ипотеки и недвижимости. Он писал об ипотеке с 2001 года, завоевав множество наград. Читать дальше

Аналогичная заметка…

Получите больше умных денежных операций – прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также другие способы помочь вы получаете больше от ваших денег.

ru

ru Когда вы рефинансируете, чтобы занять больше, чем вы должны по текущему кредиту, кредитор дает вам чек на разницу. Это называется рефинансированием наличными. Люди часто получают рефинансирование наличными и более низкую процентную ставку одновременно.

Когда вы рефинансируете, чтобы занять больше, чем вы должны по текущему кредиту, кредитор дает вам чек на разницу. Это называется рефинансированием наличными. Люди часто получают рефинансирование наличными и более низкую процентную ставку одновременно. Оцените стоимость своего дома, а затем вычтите остаток по ипотечному кредиту, чтобы рассчитать собственный капитал.

Оцените стоимость своего дома, а затем вычтите остаток по ипотечному кредиту, чтобы рассчитать собственный капитал. Уменьшить ежемесячные платежи? Сократить срок кредита? Избавиться от ипотечного страхования FHA?

Уменьшить ежемесячные платежи? Сократить срок кредита? Избавиться от ипотечного страхования FHA? Вы и кредитор попытаетесь закрыть кредит до истечения срока блокировки ставки.

Вы и кредитор попытаетесь закрыть кредит до истечения срока блокировки ставки.