Снижение ставки рефинансирования и снижение ставки ипотечного кредита: Как снизить процент по ипотечному кредиту в 2022 году

Содержание

Сбербанк позволит клиентам снизить ставку по выданной весной ипотеке — РБК

www.adv.rbc.ru

www.adv.rbc.ru

www.adv.rbc.ru

Скрыть баннеры

Ваше местоположение ?

ДаВыбрать другое

Рубрики

Курс евро на 10 ноября

EUR ЦБ: 61,24

(+0,42)

Инвестиции, 16:26

Курс доллара на 10 ноября

USD ЦБ: 61,06

(+0,08)

Инвестиции, 16:26

Рогов сообщил о переброске 7 тыс. военных ВСУ в Запорожье

Политика, 23:47

Как подготовить машину к холодному сезону: семь полезных лайфхаков

РБК и Nokian Tyres, 23:46

Сборная России «исправила» исторический постер без упоминания ЧМ-2018

Спорт, 23:23

www. adv.rbc.ru

adv.rbc.ru

www.adv.rbc.ru

Трамп назвал итоги промежуточных выборов в США большой победой для себя

Политика, 23:22

Почему устарел закон о трансплантации органов

Партнерский проект, 23:12

Росавиация приостановила расширенную сертификацию вертолета Ка-62

Бизнес, 22:59

Коротко, богато: сколько могут стоить очень престижные автономера

Партнерский проект, 22:48

Объясняем, что значат новости

Вечерняя рассылка РБК

Подписаться

В Херсонской области запретили продажу алкоголя

Политика, 22:46

NBC узнал, что Салливан в Киеве пытался «прощупать почву» для переговоров

Политика, 22:44

Мосжилинспекция разъяснила новые требования к поверке счетчиков

Недвижимость, 22:37

Путин наградил Стремоусова орденом Мужества посмертно

Политика, 22:30

Работа для подростка: как раннее трудоустройство помогает строить карьеру

Партнерский проект, 22:23

Путин назвал ФМБА «медицинским спецназом»

Общество, 22:17

Названы лучшие рестораны Москвы по версии премии WHERETOEAT Moscow 2022

Стиль, 22:15

www. adv.rbc.ru

adv.rbc.ru

www.adv.rbc.ru

www.adv.rbc.ru

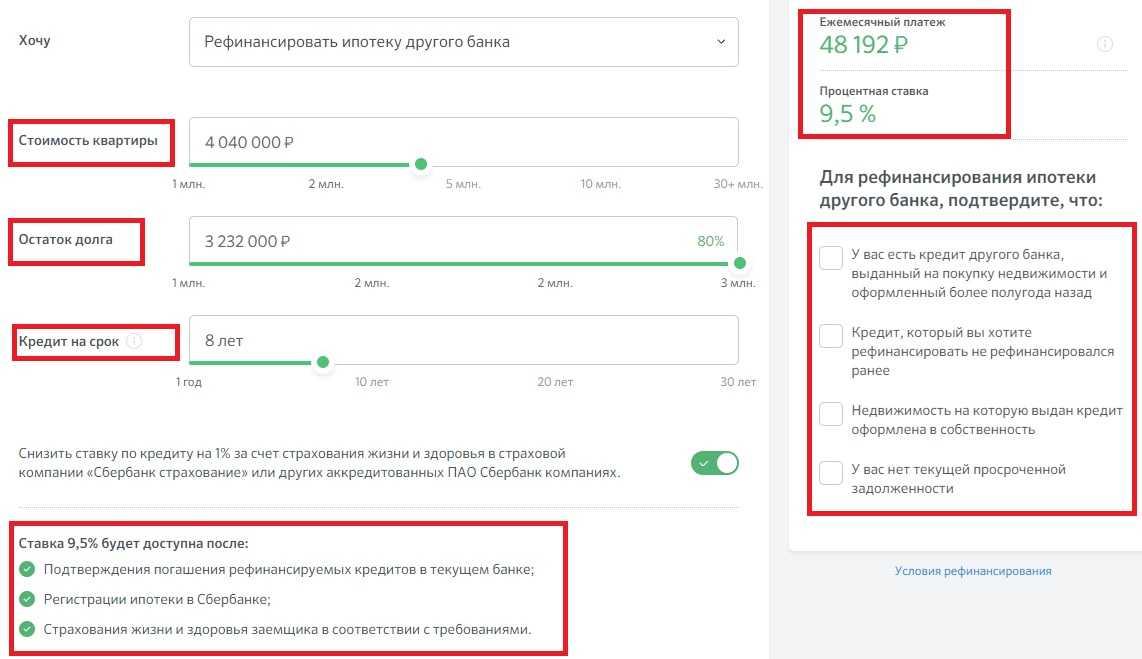

Клиенты смогут снизить ставку только один раз. Такая возможность будет доступна для ипотечных кредитов, полученных с 1 марта по 30 мая со ставкой от 13,9%. Рефинансирования льготных кредитов не будет

Фото: Семен Лиходеев / ТАСС

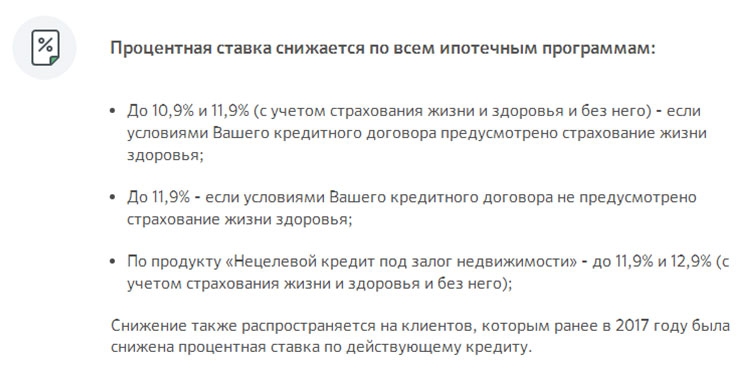

В июле клиенты Сбербанка смогут снизить процентную ставку по действующему ипотечному кредиту, полученному весной по высоким ставкам, сообщается на сайте банка.

Такая возможность будет доступна для всех ипотечных кредитов, полученных с 1 марта по 30 мая включительно со ставкой от 13,9%, уточнил на Петербургском экономическом форуме первый заместитель предправления Сбербанка Кирилл Царев. Исключение составят госпрограммы.

Ограничений по максимальной сумме кредита не будет, а ставка будет снижена до уровня ставки по программе рефинансирования ипотеки плюс 1 п.п. Воспользоваться предложением можно будет только один раз.

На фоне начала спецоперации на Украине, западных санкций и усиления волатильности на финансовом рынке Центробанк 28 февраля внепланово повысил ключевую ставку на 10,5 п. п., до рекордных 20% годовых. Это привело к резкому охлаждению розничного кредитования: банки вслед за ЦБ повысили ставки по кредитам или вовсе приостановили выдачи из-за повышенной неопределенности.

п., до рекордных 20% годовых. Это привело к резкому охлаждению розничного кредитования: банки вслед за ЦБ повысили ставки по кредитам или вовсе приостановили выдачи из-за повышенной неопределенности.

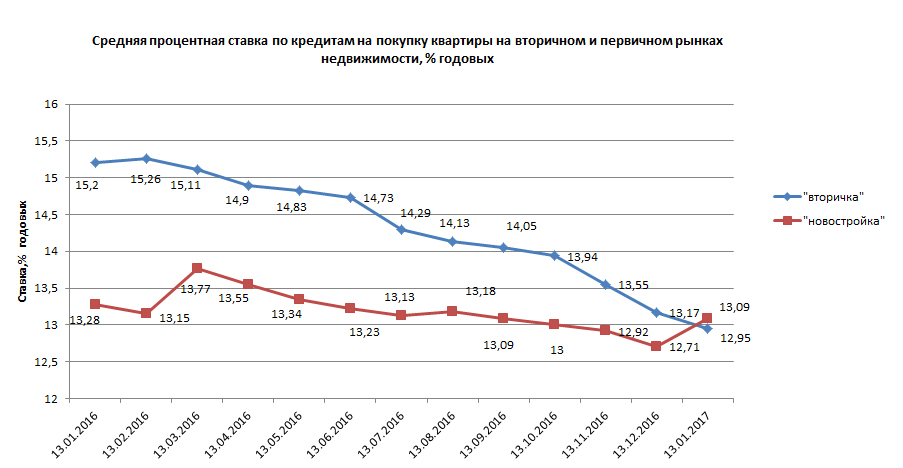

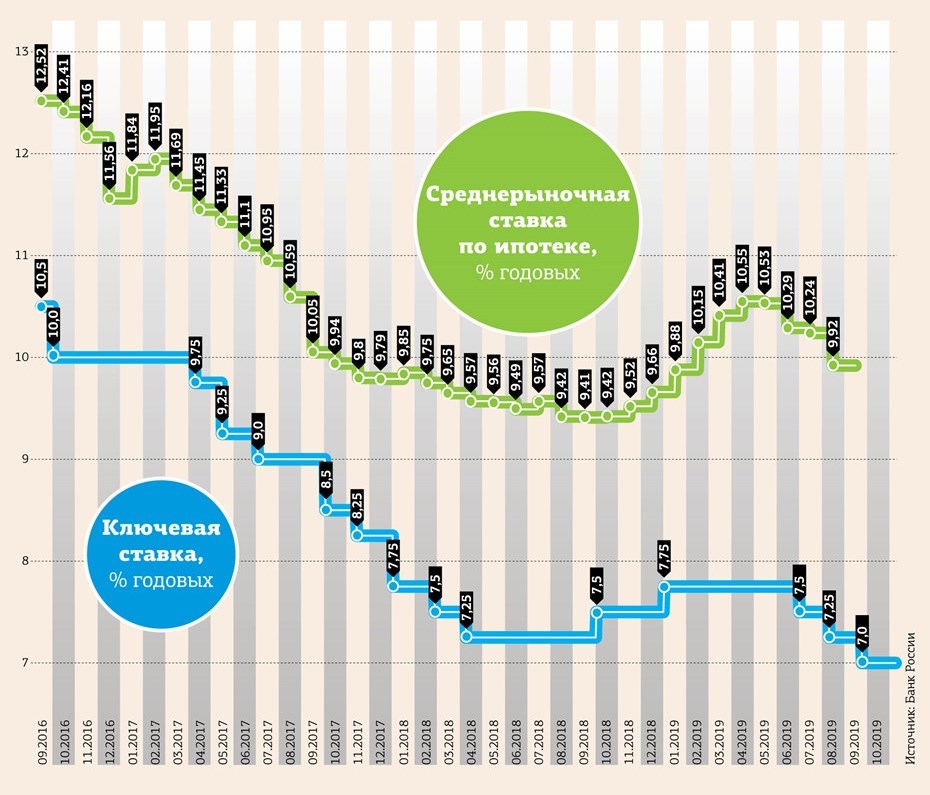

Но затем, после резкого подъема ключевой ставки, Банк России почти сразу перешел к смягчению денежно-кредитной политики: за апрель—июнь ключевая ставка снизилась до текущих 9,5% годовых.

Ставки по рыночной ипотеке в крупных банках также начали падать. Если в марте на фоне повышения ключевой ставки до рекордного уровня Сбербанк поднимал их по основным ипотечным программам до 18,6% годовых, то к 14 июня минимальная ставка снизилась до 10,5% годовых.

Магазин исследований

Аналитика по теме

«Ипотека»

Снижение ставки по ипотеке: как оформляется

Alexandra Abramova

спросила в Сообществе

Профиль автора

Банк согласовал по телефону снижение ставки по ипотеке. Это отразилось в графике платежей в мобильном приложении.

Это отразилось в графике платежей в мобильном приложении.

В отделении сказали, что подписывать фиксирующие новую ставку документы не надо. Но тогда каким образом банк гарантирует, что не вернет прежнюю ставку? В договоре ведь указана начальная ставка, и ее изменение нигде официально не зафиксировано. Нужно ли все-таки оформлять какие-то документы, например допсоглашение?

Ирина Половодова

юрист

Профиль автора

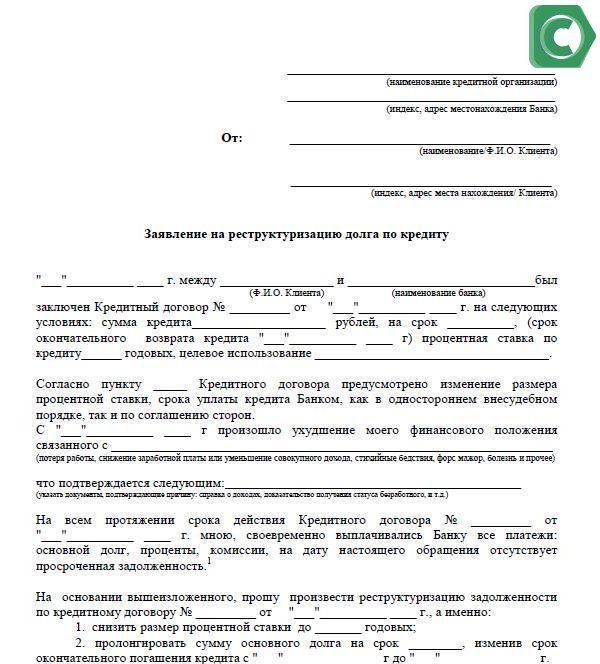

По закону любое изменение условий договора, в том числе снижение ставки, происходит с согласия сторон. Это значит, надо заключить допсоглашение, которое подтвердит, что стороны договорились о таких изменениях.

Есть только одно исключение — если в исходный договор включен пункт о том, что банк может в одностороннем порядке снижать ставку. Тогда допсоглашение не нужно.

Обязан ли банк снизить ставку по ипотеке

Если ключевая ставка снижается, коммерческие банки берут у ЦБ кредиты на более выгодных условиях и, в свою очередь, могут снизить ставки по новым и уже выданным клиентам кредитам. Во втором случае это называется рефинансированием: заемщик будет выплачивать кредит на более интересных для него условиях.

Во втором случае это называется рефинансированием: заемщик будет выплачивать кредит на более интересных для него условиях.

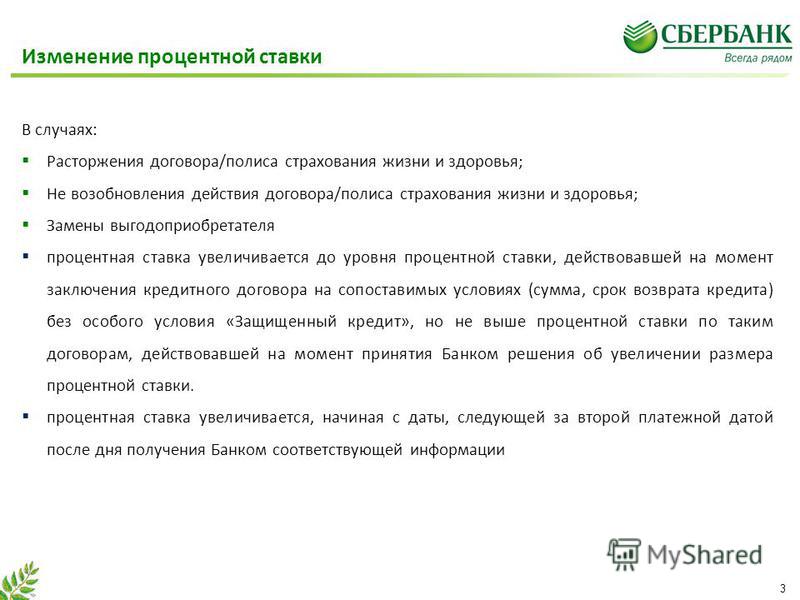

Если ключевая ставка растет, банки повышают ставки по новым кредитам. По уже выданным повышать процентную ставку запрещено.

ч. 6 ст. 29 закона «О банках и банковской деятельности»

Банки в принципе не обязаны как-либо менять условия по уже выданным кредитам в зависимости от поведения ключевой ставки. То есть если она снижается, банк вправе и отказать в рефинансировании. Единственное, что банк обязан сделать, — ответить на заявление с просьбой снизить ставку.

Например, в Калининграде супруги трижды писали в банк заявление и просили снизить процентную ставку по ипотечному кредиту, но не получили ни одного ответа. Тогда они решили подать в суд. Там муж и жена заявили, что банк обязан снизить ставку до 9,1%, так как снизилась ключевая ставка.

Суд отказал в иске и объяснил, что ставку можно снизить с согласия банка, а раз его нет, то и суд ничем не поможет. Правда, он обязал банк выплатить супругам по 1500 Р: 1000 Р — в качестве компенсации морального вреда за молчание банка, 500 Р — штраф по закону о защите прав потребителей.

Правда, он обязал банк выплатить супругам по 1500 Р: 1000 Р — в качестве компенсации морального вреда за молчание банка, 500 Р — штраф по закону о защите прав потребителей.

Дело № 2-2923/2020PDF, 93 КБ

ст. 13 закона «О защите прав потребителей»

Как правильно оформить снижение ставки

Если в кредитном договоре есть положение о том, что банк может снижать ставку в одностороннем порядке, то он просто делает это, и все. Не надо никуда ходить и ничего подписывать. Доказательство — новый график платежей в приложении банка и квитанции об уплате взносов в меньшей сумме.

А иногда в договоре прямо указано, что необходимо письменно оформить изменения. Банк по заявлению клиента может снизить ставку по кредиту — и в таком случае стороны должны заключить допсоглашение и подписать новый график платежей.

/guide/snizit-stavku/

Как снизить ставку по кредиту

Если ни того ни другого пункта нет, действует порядок по умолчанию. Надо подписать допсоглашение: это требование закона.

Надо подписать допсоглашение: это требование закона.

Изменение процентной ставки — это изменение условий возврата денег и полной стоимости кредита. А поскольку ипотечный договор — это двустороннее соглашение, то, если меняется любое из его условий, есть два варианта:

- расторгнуть договор и заключить новый — так делают редко;

- заключить допсоглашение, в котором указать, что именно меняется в старом договоре, — это самая распространенная практика.

ст. 29 закона «О банках и банковской деятельности»

Как и договор ипотеки, дополнительные соглашения к нему нужно регистрировать в Росреестре. Но в апреле 2020 года Верховный суд разъяснил, что, даже если допсоглашение не зарегистрировано в ведомстве, считать его незаключенным нельзя. Однако на практике могут быть проблемы.

ст. 10 закона «Об ипотеке»

Определение ВС РФ от 12.04.2022 № 308-ЭС-648

Что будет, если не оформить снижение ставки на бумаге

Банки часто снижают процентную ставку по заявлению заемщика и никак это не оформляют. Клиент видит новые условия и график платежей только в приложении. Таким образом банк выполняет требование закона о защите прав потребителей — предоставляет информацию о размере кредита, его полной стоимости до погашения и графике платежей.

Клиент видит новые условия и график платежей только в приложении. Таким образом банк выполняет требование закона о защите прав потребителей — предоставляет информацию о размере кредита, его полной стоимости до погашения и графике платежей.

ст. 10 закона «О защите прав потребителей»

Однако в этом случае, если в договоре нет речи об одностороннем изменении ставки, оказывается нарушенным требование гражданского законодательства: соглашение к договору на бумаге тоже должно быть письменным. Тогда заемщик рискует.

ст. 160, 452 ГК РФ

Вот какие могут быть проблемы:

- Банк вернет исходную ставку, сославшись на то, что снижение не оформили должным образом. Мне не удалось найти примеров, когда такое происходило: маловероятно, что банки будут заниматься такими сомнительными вещами, ведь это серьезно подорвет их репутацию.

- Банк передаст кредит другой организации, а она не подтвердит снижение ставки. Это более вероятный сценарий. Объясню подробнее.

Банк может передать право требования по ипотеке другому кредитору без согласия должника. Например, если банк реорганизуется или вовсе прекращает работу, то может как бы отдать своих заемщиков. Право требования в таком случае переходит к другому банку на тех условиях, которые существовали на момент передачи. Новый и старый кредитор могут не договориться или просто не обменяться информацией о снижении ставки.

ст. 382, 384 ГК РФ

Бывает, что и заключенное допсоглашение не помогает. Вот несколько примеров из судебной практики.

Семье из Санкт-Петербурга удалось договориться с банком о снижении ипотечной ставки с 14,9 до 10,5% годовых. 29 октября стороны подписали допсоглашение, но не зарегистрировали его в Росреестре. Через две с половиной недели супругам позвонили из банка и сказали, что их долг еще 19 октября передали другому кредитору, поэтому выполнить условия допсоглашения невозможно.

Иск в суд ничего не дал: переход права требования между банками произошел раньше, чем с заемщиками заключили допсоглашение.

Похожая ситуация произошла в Татарстане. Местный житель снизил ставку по ипотеке и подписал с банком допсоглашение. Заемщик решил зарегистрировать документ в Росреестре, но банк отказался. Тогда мужчина подал иск в суд, но и тот отказал.

Оказалось, что допсоглашение с должником заключил банк, а вот договор кредитования числится за другой организацией — ипотечным центром того же банка. Центр стал говорить прямо противоположное тому, что заявлял банк: снижение ставки надо оформить заявлением о рефинансировании, а не дополнительным соглашением. Более того, ипотечный центр попросил суд расторгнуть допсоглашение. Правда, выразил готовность заново снизить ставку, когда мужчина напишет заявление об этом.

Чем закончилась эта история, неизвестно, но суд второй инстанции отказал мужчине в требовании о регистрации допсоглашения в Росреестре. Судья указал, что раз юрлица в договоре и допсоглашении разные, то последнее просто недействительно.

Дело № 2-4824/2019PDF, 59 КБ

Дело № 33-5907/2021PDF, 58 КБ

Что в итоге

Ваши опасения обоснованны, но сначала проверьте кредитный договор. Если там есть положение о том, что банк может менять ставку по ипотеке в одностороннем порядке, то все нормально.

Если там есть положение о том, что банк может менять ставку по ипотеке в одностороннем порядке, то все нормально.

п. 2 постановления Пленума ВАС РФ от 14.03.2014 № 16

А вот если такого пункта нет, как и допсоглашения с банком, то вы рискуете. Вряд ли банк воспользуется этим, чтобы вернуть исходную ставку, но все же такая возможность у него будет.

Гораздо более вероятны проблемы, если долг передадут в другую кредитную организацию: на это банку не нужно согласие заемщика. Не факт, что новый кредитор согласится с решением прежнего банка о снижении ставки. А еще он может просто об этом не узнать: в бумажном договоре будет исходная ставка, без снижения.

Сообщество 16.03.22

Может ли банк повысить ставку по выданной ипотеке?

Поэтому лучше оформить снижение как положено: изначально заключить с банком договор с пунктом об одностороннем снижении ставки или допсоглашение, которое обязательно зарегистрировать в Росреестре.

Что делать?Читатели спрашивают — эксперты отвечают

Задать свой вопрос

Должны ли вы рефинансировать ипотеку, когда процентные ставки растут?

Как изменения процентной ставки должны повлиять на ваше решение о рефинансировании? Это, конечно, зависит от процентной ставки, которую вы в настоящее время платите по ипотеке.

Даже во времена роста ставок старая ипотека может иметь более высокую процентную ставку, чем те, которые предлагаются в настоящее время. Кроме того, при повышении ставок может оказаться целесообразным зафиксировать текущую ставку, если вы считаете, что ставки сильно вырастут.

В условиях относительно низких процентных ставок у рефинансирования ипотеки есть как плюсы, так и минусы. Например, ваш улучшенный кредитный рейтинг или решение изменить срок ипотечного кредита также могут привести к условиям рефинансирования, которые могут сэкономить вам деньги в долгосрочной перспективе. Но, возможно, вы не планируете оставаться надолго. Некоторые специальные программы рефинансирования могут быть особенно выгодны для тех, кто соответствует требованиям. Вот как работать в процессе принятия решений.

Key Takeaways

- Ваша индивидуальная ситуация должна определять, рефинансируете ли вы свою ипотеку, а не просто то, растут или падают процентные ставки.

- Преимущества рефинансирования включают получение более выгодной процентной ставки, увеличение собственного капитала и увеличение краткосрочного денежного потока.

- Недостатки включают слишком большие расходы на закрытие, получение более высокой процентной ставки из-за того, что вы не хотите оплачивать расходы на закрытие, потерю капитала при рефинансировании с обналичкой и снижение собственного капитала.

- Специальные программы от Fannie Mae, Freddie Mac, FHA и VA могут помочь некоторым домовладельцам получить более доступные ипотечные кредиты.

Стоит ли рассматривать возможность рефинансирования ипотечного кредита?

В прошлом низкие процентные ставки вызывали ажиотаж на рынке рефинансирования. Но в любой экономике единственный способ узнать, имеет ли смысл рефинансирование для вас, — это рассмотреть детали вашей уникальной ситуации.

Насколько ниже ставки, чем у вас сейчас?

Насколько должны снизиться процентные ставки для рефинансирования? Это не правильный вопрос. Вместо того, чтобы слушать «правила» о том, насколько процентное изменение процентных ставок вы должны ожидать, прежде чем рефинансировать, посмотрите, сколько денег вы сможете сэкономить. Снижение ставки на 1% имеет гораздо большее значение, если у вас есть ипотека на 500 000 долларов, чем если у вас есть ипотека на 100 000 долларов.

Снижение ставки на 1% имеет гораздо большее значение, если у вас есть ипотека на 500 000 долларов, чем если у вас есть ипотека на 100 000 долларов.

Как долго вы планируете держать ипотеку?

Как и при покупке дома, вам придется оплатить расходы на закрытие вашего рефинансирования. Если вы планируете продать свой дом через несколько лет, вы можете едва окупиться (или фактически остаться позади) за счет рефинансирования. Почему?

Если ежемесячные сбережения на оставшуюся часть ипотеки не превышают расходы на закрытие, связанные с рефинансированием, вы проиграете. Если вы включаете расходы на закрытие в свою ипотеку вместо того, чтобы платить их вперед, вы платите проценты по ним, поэтому вам нужно будет учитывать эти расходы при расчете безубыточности.

Можно ли рефинансировать на более короткий срок?

Если у вас осталось 20 лет ипотечного кредита, и вы рефинансируете его в новый 30-летний ипотечный кредит, вы не сможете сэкономить деньги в долгосрочной перспективе (даже с более низкой ставкой).

Однако, если вы можете позволить себе рефинансировать эту 20-летнюю ипотеку в 15-летнюю ипотеку, сочетание более низкой процентной ставки и более короткого срока существенно уменьшит общую сумму процентов, которую вы заплатите, прежде чем вы станете владельцем дома бесплатно и бесплатно. Чисто.

Минусы

Переплата по закрытию

Переплата по процентам, потому что вы не хотите расходов на закрытие

Убыточный капитал

Негативное влияние на ваш собственный капитал в долгосрочной перспективе

Что вы можете получить

При правильном выполнении рефинансирование может иметь как немедленные, так и долгосрочные выгоды. Вы можете сделать следующее.

Получите лучший кредит

Возможно, сейчас вы находитесь в лучшем финансовом положении, чем когда вы взяли существующую ипотеку. Рефинансирование может дать возможность получить лучшую процентную ставку или сделать хорошую ипотеку еще лучше. В любом случае вы повысите свою краткосрочную и долгосрочную финансовую безопасность и повысите шансы на то, что трудные времена не поставят вас под угрозу потери дома.

В любом случае вы повысите свою краткосрочную и долгосрочную финансовую безопасность и повысите шансы на то, что трудные времена не поставят вас под угрозу потери дома.

Увеличьте свой долгосрочный собственный капитал

Сэкономив на рефинансировании ипотеки, вы будете тратить меньше на проценты. Это деньги, которые вы можете отложить на пенсию или использовать для достижения другой долгосрочной финансовой цели.

Увеличение краткосрочного денежного потока

Если ваше рефинансирование снизит ваш ежемесячный платеж, у вас будет больше денег для работы из месяца в месяц. Это может уменьшить повседневное финансовое давление на вашу семью и создать возможности для инвестиций в другом месте.

Опасности рефинансирования

Рефинансирование ипотечного кредита вносит новые элементы в ваше финансовое положение. Риски, связанные с вашей первоначальной ипотекой, все еще присутствуют, и на поверхность выходят несколько новых.

Переплата по расходам на закрытие

Недобросовестные или хищнические кредиторы могут добавить несколько ненужных и/или завышенных комиссий к стоимости вашей ипотеки. Более того, они могут не раскрывать некоторые из этих расходов заранее, надеясь, что вы почувствуете себя слишком вовлеченными в процесс, чтобы отказаться.

Более того, они могут не раскрывать некоторые из этих расходов заранее, надеясь, что вы почувствуете себя слишком вовлеченными в процесс, чтобы отказаться.

Переплата по процентам, потому что вы не хотите никаких затрат на закрытие

Рефинансирование может не требовать денежных средств для закрытия. Один из способов, которым кредиторы компенсируют эти расходы, — предоставить вам более высокую процентную ставку. Предположим, у вас есть два варианта: рефинансирование на 200 000 долларов с нулевыми затратами на закрытие и фиксированной процентной ставкой 5% на 30 лет или рефинансирование на 200 000 долларов с затратами на закрытие в размере 6000 долларов и фиксированной процентной ставкой 4,75% на 30 лет.

Предполагая, что вы сохраните кредит на весь срок, в сценарии А вы заплатите в общей сложности 386 511 долларов. В сценарии B вы заплатите 381 586 долларов. «Отсутствие затрат на закрытие» обойдется вам в 4,9 доллара.25 в течение всего срока кредита.

Убыточный капитал

Та часть ипотеки, которую вы выплатили, ваша доля в доме — это единственная часть дома, которая действительно принадлежит вам. Эта сумма понемногу растет с каждым ежемесячным платежом по ипотеке, пока однажды вы не станете владельцем всего дома и не сможете потребовать каждую копейку выручки, если решите его продать.

Эта сумма понемногу растет с каждым ежемесячным платежом по ипотеке, пока однажды вы не станете владельцем всего дома и не сможете потребовать каждую копейку выручки, если решите его продать.

Однако, если вы выполняете рефинансирование с обналичкой — перенос затрат на закрытие в новый кредит или продление срока кредита — вы теряете процент от вашего дома, которым вы фактически владеете. Даже если вы останетесь в одном и том же доме до конца своей жизни, вы можете в конечном итоге выплачивать ипотечный кредит в течение 50 лет, если примете неверные решения о рефинансировании. Таким образом, вы можете впустую потратить много денег, не говоря уже о том, что никогда не станете владельцем собственного дома.

Негативное влияние на ваш долгосрочный собственный капитал

Рефинансирование может снизить ваш ежемесячный платеж, но часто в конечном итоге делает кредит более дорогим, если вы добавляете годы к своей ипотеке. Если вам нужно рефинансировать, чтобы не потерять свой дом, в долгосрочной перспективе, возможно, стоит заплатить больше. Однако, если ваша основная цель — сэкономить деньги, помните, что меньший ежемесячный платеж не обязательно приводит к долгосрочной экономии.

Однако, если ваша основная цель — сэкономить деньги, помните, что меньший ежемесячный платеж не обязательно приводит к долгосрочной экономии.

Варианты рефинансирования

Есть несколько специальных программ рефинансирования, которые могут быть особенно выгодны для квалифицированных заемщиков.

Вариант рефинансирования с высоким LTV (Fannie Mae) и расширенное рефинансирование Freddie Mac (FMERR)

Ипотечные кредиты с высоким соотношением суммы кредита к стоимости (LTV) — это кредиты, в которых сумма задолженности по ипотеке почти равна или превышает оценочную рыночную стоимость дома. Эти ссуды с высоким LTV считаются высоким риском для кредиторов, поскольку дефолт или неуплата заемщиком может привести к потере денег кредитором, если банк лишает права выкупа и продает дом по цене ниже суммы кредита, предоставленной заемщику.

К сожалению, Fannie Mae и Freddie Mac временно приостановили рефинансирование ипотечных кредитов в рамках программ с высокой стоимостью кредита к стоимости (LTV). Заявки на рефинансирование с высоким LTV должны быть датированы 30 июня 2021 г. или ранее, и они должны быть приобретены или секьюритизированы не позднее 31 августа 2021 г. Исторически эти программы Fannie Mae и Freddie Mac были разработаны для замены программы Home. Программа доступного рефинансирования (HARP), срок действия которой истек 31 декабря 2018 г.

Заявки на рефинансирование с высоким LTV должны быть датированы 30 июня 2021 г. или ранее, и они должны быть приобретены или секьюритизированы не позднее 31 августа 2021 г. Исторически эти программы Fannie Mae и Freddie Mac были разработаны для замены программы Home. Программа доступного рефинансирования (HARP), срок действия которой истек 31 декабря 2018 г.

HARP был создан, чтобы помочь домовладельцам, которые не могли воспользоваться другими вариантами рефинансирования, потому что их дома упали в цене. Его цель состояла в том, чтобы улучшить долгосрочную доступность кредита, чтобы помочь людям не потерять свои дома из-за потери права выкупа. Принимались только ипотечные кредиты, принадлежащие Fannie Mae (вариант рефинансирования с высоким LTV) или Freddie Mac (FMERR). Тем не менее, у них также должна была быть дата выдачи кредита 1 октября 2017 года или позже, и заемщики должны были быть в курсе своих платежей.

RefiNow (Fannie Mae) и Refi Возможный (Freddie Mac)

5 июня 2021 года Fannie Mae начала предлагать держателям ипотечных кредитов с низким доходом новый вариант рефинансирования в рамках программы RefiNow, предназначенной для снижения их ежемесячных платежей и процентных ставок. С конца августа 2021 года Freddie Mac начнет предлагать точно такую же программу под названием «Refi Possible». Чтобы иметь право на участие, домовладельцы должны зарабатывать на уровне или ниже 100% своего среднего дохода по региону (AMI).

С конца августа 2021 года Freddie Mac начнет предлагать точно такую же программу под названием «Refi Possible». Чтобы иметь право на участие, домовладельцы должны зарабатывать на уровне или ниже 100% своего среднего дохода по региону (AMI).

Программа Fannie Mae RefiNow предлагает домовладельцам несколько преимуществ. Во-первых, он требует снижения процентной ставки домовладельца как минимум на 50 базисных пунктов и экономии не менее 50 долларов на ежемесячном платеже по ипотеке домовладельца. Во-вторых, Fannie Mae предоставит кредитору кредит в размере 500 долларов США в момент покупки кредита, если для сделки была получена оценка, и этот кредит должен быть передан от кредитора домовладельцу.

Для участия в программе Fannie Mae RefiNow домовладелец должен соответствовать следующим требованиям:

- Иметь ипотечный кредит, обеспеченный Fannie Mae, обеспеченный одноквартирным основным домом.

- Иметь текущий доход на уровне 100% от AMI или ниже (не доход на момент выдачи первоначального кредита).

12 месяцев.

12 месяцев. - Иметь ипотечный кредит с соотношением кредита к стоимости до 97% и отношением долга к доходу 65% или меньше.

В рамках программы Freddie Mac Refi Possible заемщики, имеющие право на получение ипотечного кредита на одну семью, принадлежащего Freddie Mac, могут воспользоваться сниженной процентной ставкой и более низким ежемесячным платежом по ипотеке, что поможет сэкономить от 100 до 250 долларов США в месяц.

Квалификация для Refi Возможный

Чтобы претендовать на участие в программе Refi Possible от Freddie Mac, домовладелец должен соответствовать следующим требованиям:

- Иметь ипотечный кредит, принадлежащий Freddie Mac, обеспеченный одноквартирным домом на одну семью, который является их основным местом жительства.

- Иметь доход на уровне или ниже 100% среднего дохода по региону.

- Никогда не пропускал платежи за последние шесть месяцев и не более одного пропущенного платежа за последние 12 месяцев.

- Отношение кредита к стоимости на уровне 97% или ниже и отношение выплаты долга к доходу ниже 65%.

Федеральное жилищное управление (FHA) Streamline

Рефинансирование Streamline Федерального жилищного управления (FHA) предназначено для домовладельцев, у которых уже есть ипотека FHA. Его цель — предоставить новую ипотеку FHA с лучшими условиями, которые снизят ежемесячный платеж домовладельца. Предполагается, что этот процесс будет быстрым и простым, не требующим новой документации о вашем финансовом положении и новой квалификации дохода.

Этот тип рефинансирования не требует оценки дома, осмотра на наличие термитов или кредитного отчета. Одним из возможных недостатков для некоторых домовладельцев является то, что упрощенное рефинансирование FHA не позволяет обналичить деньги.

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или Министерство жилищного строительства и городского развития США (HUD).

Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или Министерство жилищного строительства и городского развития США (HUD).

Департамент по делам ветеранов США (VA) Streamline

Эта программа, также известная как ссуда рефинансирования со снижением процентной ставки (IRRRL), аналогична упрощенному рефинансированию FHA. У вас уже должен быть кредит Администрации ветеранов (VA), и рефинансирование должно привести к более низкой процентной ставке, если вы не рефинансируете ипотеку с регулируемой ставкой (ARM) на ипотеку с фиксированной ставкой. Кредитор может потребовать оценку и кредитный отчет, хотя VA не требует этого.

Примечательно, что в ноябре 2017 года Управление по делам ветеранов и Бюро финансовой защиты потребителей издали предупредительный приказ о том, что военнослужащие и ветераны получили несколько незапрошенных предложений с вводящей в заблуждение информацией об этих кредитах. Проконсультируйтесь с виртуальным активом, прежде чем действовать по какому-либо предложению виртуального актива IRRRL.

Как с оптимизацией VA, так и с оптимизацией FHA (сельские жилищные ссуды USDA также предлагают рационализацию), можно оплатить аванс практически без затрат на закрытие. Однако эти расходы либо будут включены в ипотеку, либо вы будете платить более высокую процентную ставку в обмен на неуплату расходов на закрытие. Таким образом, хотя у вас не будет денег авансом, вы все равно будете платить за рефинансирование в долгосрочной перспективе.

Итог

Любое хорошее рефинансирование должно приносить пользу заемщикам, снижая их ежемесячные платежи за жилье или сокращая срок их ипотеки. К сожалению, как и в случае с любой крупной финансовой транзакцией, некоторые сложности могут сбить с толку неосторожного покупателя и привести к невыгодной сделке. Знание этого процесса поможет вам найти кредитора и программу рефинансирования, которые предлагают наилучшее соотношение цены и качества для вашей ситуации.

Когда выгодно рефинансирование? Насколько должна упасть ваша ставка?

Стоит ли сейчас рефинансирование?

Рефинансирование обычно стоит того, если вы можете снизить процентную ставку настолько, чтобы экономить деньги ежемесячно и в долгосрочной перспективе. В зависимости от вашего текущего кредита, снижения вашей ставки на 1%, 0,5% или даже 0,25% может быть достаточно, чтобы рефинансирование стоило того.

В зависимости от вашего текущего кредита, снижения вашей ставки на 1%, 0,5% или даже 0,25% может быть достаточно, чтобы рефинансирование стоило того.

Это означает, что даже в условиях растущих ставок рефинансирование по-прежнему имеет смысл для некоторых домовладельцев.

Если вы считаете, что могли бы получить даже немного более низкую ставку, проверьте, стоит ли рефинансирование того, исходя из вашей новой ставки и сбережений.

В этой статье (Перейти к…)

- Рефинансирование под 1%

- Рефинансирование под 0,5%

- Рефинансирование под 0,25%

- Когда рефинансирование выгодно

- Когда не стоит

- Текущие ставки рефинансирования

>По теме: 7 советов, как получить лучшую ставку рефинансирования

Стоит ли рефинансировать под 1 процент?

Как правило, рефинансирование для экономии одного процента часто стоит того. Один процентный пункт — это значительное снижение ставки, и в большинстве случаев это должно приносить существенную ежемесячную экономию.

Например, снижение процентной ставки — с 3,75% до 2,75% — может сэкономить вам 250 долларов в месяц на кредите в 250 000 долларов. Это почти на 20% меньше вашего ежемесячного платежа по ипотеке.

Эти ежемесячные сбережения можно направить на повседневные расходы, на непредвиденные расходы, на инвестиции или вернуть в ипотеку, чтобы погасить кредит досрочно и сэкономить еще больше денег на процентах.

Рефинансирование по ставке на 1% ниже

Вот пример того, когда рефинансирование стоит затрат.

| Loan Balance | $250,000 |

| Current Interest Rate | 3.75% |

| New Interest Rate | 2.75% (-1%) |

| Monthly Savings | $250 |

| Closing Затраты | 5000 долларов США (2%) |

| Время выхода на уровень безубыточности | 20 месяцев (1,6 года) |

| Стоит ли? | Да, если вы удерживаете кредит ~2 года или дольше |

Имейте в виду, что «безубыточность» с вашими затратами на закрытие — не единственный способ определить, стоит ли рефинансирование того.

Домовладелец, который планирует переехать или рефинансировать снова до достижения точки безубыточности, может выбрать один из следующих вариантов:

- Рефинансирование без затрат на закрытие

- Перенос затрат на закрытие в кредит рефинансирования

1. Рефинансирование без затрат на закрытие

Рефи без затрат на закрытие обычно означает, что кредитор покрывает часть или все ваши расходы на закрытие, а вы платите взамен немного более высокую процентную ставку.

Принятие этого более высокого тарифа съест ваши ежемесячные сбережения. Но если вы все еще достаточно экономите по сравнению с существующим ипотечным кредитом, эта стратегия все равно может окупиться.

Вы избежите затрат на закрытие и по-прежнему будете экономить деньги из месяца в месяц, так что вам не придется беспокоиться о точке безубыточности.

Часто это беспроигрышная ситуация для заемщиков, которые планируют сохранить новый кредит всего на несколько лет.

2. Перенос расходов на закрытие в ваш новый кредит

Включение затрат на закрытие в рефинансирующую ссуду увеличит ваш основной остаток и общую сумму выплаченных процентов. Но если вы собираетесь держать кредит более чем на несколько лет, включение затрат на закрытие в сумму кредита может быть более доступным, чем принятие кредита без затрат на закрытие с более высокой процентной ставкой.

«Большинство заемщиков выбирают последнее — включают расходы на закрытие кредита в одну кучу, чтобы получить максимально низкую ставку. Но это не всегда лучший вариант, если только вы не планируете оставаться дома как минимум несколько лет», — говорит Том Фьюри, соучредитель Neat Capital.

Стоит ли рефинансировать под 0,5 процента?

Есть два распространенных сценария, когда рефинансирование за полпроцента может быть оправдано:

- Если вы будете удерживать новый кредит достаточно долго, чтобы окупить затраты на закрытие (безубыточность)

- ИЛИ, если вы можете заставить кредитора покрыть ваши расходы на закрытие с помощью бесплатного кредита на рефинансирование («Перепроверьте, что расходы не t на самом деле включены в кредит», — предупреждает Джон Мейер, кредитный эксперт The Mortgage Reports и лицензированный MLO)

1.

Рефинансирование под 0,5 процента: метод безубыточности

Рефинансирование под 0,5 процента: метод безубыточности

Сначала рассмотрим сценарий безубыточности.

Помните, чем меньше падает ваша ставка, тем меньше вы экономите каждый месяц. Таким образом, требуется больше времени, чтобы окупить ваши затраты на закрытие и начать видеть «настоящую» выгоду.

- Например, снижение ставки на 0,5% — с 3,75% до 3,25% — может сэкономить вам около 150 долларов в месяц на ипотечном кредите в размере 300 000 долларов.

Это приличная ежемесячная экономия, но вам, скорее всего, потребуется более трех лет, чтобы выйти на уровень безубыточности с учетом затрат на закрытие. Поэтому вы хотите быть уверены, что сохраните рефинансированный кредит как минимум на этот срок.

| Loan Balance | $300,000 |

| Current Interest Rate | 3.75% |

| New Interest Rate | 3.25% (-0.5%) |

| Monthly Savings | $150 |

| Closing Затраты | 6000 долларов США (2%) |

| Время выхода на уровень безубыточности | 40 месяцев (3,3 года) |

| Стоит ли? | Да, если вы держите кредит ~4 года или дольше |

Теперь давайте посмотрим, как сравнимы цифры, если вы можете снизить процентную ставку по ипотеке на 0,5%, используя рефинансирование без затрат на закрытие.

2. Рефинансирование под 0,5 процента: метод без затрат на закрытие

Допустим, ваша текущая ставка по ипотеке составляет 3,75%. Ваш кредитор рефинансирования предлагает вам новую ставку 2,5%.

- Вместо того, чтобы согласиться на сверхнизкую ставку, вы просите кредитора оплатить ваши расходы на закрытие. Кредитор соглашается, и в обмен вы принимаете более высокую ставку, чем первоначальное предложение: 3,25%

- Это соглашение снижает вашу процентную ставку только на 0,5%. Но точки безубыточности нет, потому что вы не заплатили первоначальные затраты на закрытие. Таким образом, вы сразу же начинаете видеть «реальную экономию» от вашего более низкого ежемесячного платежа

«Здесь следует отметить: хотя это не относится ко всем кредитным специалистам, большинство из них склонны цитировать «бесплатный рефис» как можно чаще. Поэтому, если вы можете сэкономить 0,5% в этом случае, это отличная сделка», — добавляет Мейер.

| Остаток кредита | 300 000 долл. США США |

| Current Interest rate | 3.75% |

| New Interest Rate | 3.25% (-0.5%) |

| Monthly Savings | $150 |

| Closing Costs | $0 |

| Time безубыточности | Н/Д |

| Стоит ли? | Да, если вы не можете оплачивать расходы на закрытие из своего кармана |

Конечно, вы бы сэкономили намного больше денег как ежемесячно, так и в долгосрочной перспективе, если бы согласились на более низкую ставку по ипотеке и оплатили расходы на закрытие авансом.

Те, кто может легко оплатить расходы на закрытие из своего кармана, как правило, должны это делать.

Но для домовладельцев без больших сбережений может иметь смысл согласиться на более высокую ставку без затрат. Это может позволить вам рефинансировать и видеть ежемесячную экономию, не беспокоясь о первоначальном барьере затрат.

Стоит ли рефинансировать всего за 0,25 процента?

Как правило, эксперты часто говорят, что рефинансирование не стоит того, если вы не снизите свою процентную ставку по крайней мере на 0,5–1%. Но это может быть не так для всех.

Но это может быть не так для всех.

Рефинансирование по более низкой ставке на 0,25% может быть оправдано, если:

- Вы переходите с ипотеки с регулируемой ставкой на ипотеку с фиксированной ставкой

- У вас большой остаток по кредиту

- Вы можете рефинансировать долги с высокой процентной ставкой

- Вы используете собственный капитал с рефинансированием наличными

- У вас есть крупный кредит со значительно более высокими процентными ставками

1. Рефинансирование в кредит с фиксированной ставкой

«Скажем, вы рефинансируете с регулируемой ставки на фиксированную ставку на 0,25% ниже. Здесь рефинансирование может иметь смысл. Это особенно верно, если вы ожидаете увеличения процентных ставок», — говорит Брюс Эйлион, риелтор и юрист по недвижимости.

2. Рефинансирование крупной суммы кредита

Снижение ставки на четверть пункта может также принести пользу тому, кто взял взаймы крупную сумму основного долга.

«Большой размер кредита может привести к значительной ежемесячной экономии для заемщика, даже если ставки падают всего на 0,25%», — говорит Дэвид Райшер, адвокат и генеральный директор LegalAdvice.com.

Чтобы проиллюстрировать это, рассмотрим следующий пример Стивена Хо, старшего кредитного специалиста Quontic Bank:

- Предположим, у вас есть ипотечный кредит в размере 500 000 долларов США по ставке 4,5%

- Ваш ежемесячный платеж по основному долгу и процентам составляет 2 533 доллара США, а выплата PMI составляет 250 долларов США. уменьшит ваш ежемесячный платеж до 2459 долларов, что сэкономит вам 324 доллара в месяц

«За пять лет это составит более 19 000 долларов экономии», — отмечает Хо.

Даже если вы заплатите 2% на закрытие кредита в размере 500 000 долларов США, ваши первоначальные затраты составят всего 10 000 долларов США. Таким образом, вы сэкономите почти в два раза больше, чем потратили на рефинансирование в течение первых пяти лет.

3. Рефинансирование для консолидации долга

Рефинансирование за 0,25% также может иметь смысл в случае рефинансирования консолидации долга.

«Представьте, что у вас есть долг по кредитной карте в размере 20 000 долларов. Проценты по этой кредитной карте составляют 25%, что в сумме составляет 416 долларов в месяц только в виде процентов», — говорит Хо.

Допустим, ваш первоначальный остаток по ипотеке составлял 500 000 долларов США по фиксированной ставке 4,5%, что соответствует ежемесячному платежу по ипотеке в размере 2 533 долларов США. Но вы решаете вложить свои 20 000 долларов долга по кредитной карте в свой ипотечный кредит.

Теперь у вас будет остаток по ипотеке в размере 520 000 долларов США и более высокий ежемесячный платеж в размере 2 558 долларов США после рефинансирования по ставке 4,25%.

«Ваши платежи по ипотеке увеличиваются на 28 долларов в месяц. Но ваша общая экономия составит 391 доллар в месяц. Это потому, что вы больше не платите 25% процентов по долгу по кредитной карте», — добавляет Хо.

4. Обналичивание кредитов на рефинансирование и улучшение жилищных условий

Допустим, вы планируете снимать наличные во время рефинансирования. Затем решение о снижении ставки на 0,25% через рефи становится более сложным.

«С рефи на обналичивание ваш ежемесячный платеж по ипотеке может не уменьшиться», — говорит Райшер.

«Но вы можете использовать полученные деньги для консолидации других долговых обязательств с более высокой оплатой. Или его можно использовать для необходимых улучшений дома. Это может быть очень хорошей причиной для того, чтобы обналичить деньги — сделать обновления, которые увеличат стоимость вашей собственности».

Также подумайте о рефинансировании на более короткий срок ипотеки — например, с 30-летней ипотеки на 15-летний кредит с фиксированной ставкой.

«Это может привести к еще более низким ставкам рефинансирования. И это может привести к тому, что вы будете платить меньше процентных платежей в течение срока действия кредита», — говорит Айлион.

Когда стоит рефинансировать?

Как правило, рефинансирование имеет смысл, если вы можете каким-то образом снизить свои расходы, будь то получение более низкой процентной ставки, более короткого срока кредита или более дешевого ежемесячного платежа.

Более низкая процентная ставка означает, что у вас будут более низкие ежемесячные платежи по сравнению с существующей ипотекой. И это часто означает, что вы сэкономите тысячи (возможно, десятки тысяч) в течение срока действия кредита.

Но вы должны сопоставить эти сбережения с неотъемлемыми недостатками рефинансирования ипотеки:

- Вы должны оплатить расходы по закрытию рефинансирования по новому ипотечному кредиту, которые обычно составляют 2%-5% от суммы нового кредита. К ним относятся сборы за оформление и подачу заявки, а также сборы за юридические услуги и оценку

- Вы продлеваете срок кредита с самого начала, обычно еще на 30 или 15 лет

- Если ваша новая процентная ставка недостаточно низка, вы можете платить больше процентов в долгосрочной перспективе, потому что вы платите больше времени

Кроме того, большинство людей не остаются в своих домах достаточно долго, чтобы погасить ипотеку. Таким образом, вы должны убедиться, что экономия, которую вы рассчитываете, реалистична. Учитывайте количество времени, в течение которого вы планируете сохранять ипотечный кредит, и первоначальные затраты на рефинансирование.

Таким образом, вы должны убедиться, что экономия, которую вы рассчитываете, реалистична. Учитывайте количество времени, в течение которого вы планируете сохранять ипотечный кредит, и первоначальные затраты на рефинансирование.

Короче говоря, цифры в этой статье являются только примерами. Вы можете использовать их в качестве руководства, но убедитесь, что ваше решение о рефинансировании основано на ваших собственных деталях кредита и финансовых целях.

«Определение того, имеет ли смысл общая сумма затрат на рефинансирование, во многом зависит от того, как долго вы планируете удерживать кредит», — говорит Фьюри.

«Предположим, что ваша конечная цель рефинансирования — сэкономить деньги. Если это так, вам необходимо определить, превышают ли ваши долгосрочные сбережения затраты на обеспечение рефинансирования».

Чтобы оценить, стоит ли вам рефинансирование ипотечного кредита, попробуйте этот калькулятор рефинансирования.

Другие веские причины для рефинансирования (помимо более низкой ставки)

Большинство людей, которые рефинансируют свои существующие ипотечные кредиты, хотят сэкономить деньги, получая более низкий ежемесячный платеж и более низкую процентную ставку.

Но есть и другие причины для рефинансирования. В то время как ваша новая ипотека должна сэкономить вам деньги, есть несколько способов, которыми кредит может сделать это, и они не всегда включают более низкую ставку:

- Рефинансирование кредита с регулируемой процентной ставкой в кредит с фиксированной процентной ставкой

- Снижение взносов по ипотечному страхованию

- Использование собственного капитала

- Сокращение срока кредита

1. Замена ARM

Ставки по ипотечным кредитам с регулируемой процентной ставкой (ARM) со временем начнут колебаться в зависимости от более широкого рынка каждый год. Если у вас есть ARM, рефинансирование позволяет вам зафиксировать фиксированную ставку на основе текущих рыночных условий и вашего кредитного профиля.

Получение ипотечного кредита с фиксированной процентной ставкой может защитить вас от возможности платить гораздо больше процентов позже.

Даже если сначала вы получите более высокую выплату по ипотечному кредиту с фиксированной процентной ставкой, кредит может погаситься намного позже, если процентные ставки увеличатся.

2. Избавьтесь от ипотечного страхования

Ссуды FHA и USDA взимают текущую комиссию за ипотечное страхование. Домовладельцы платят эти сборы вместе с ежемесячными платежами по ипотеке, чтобы защитить ипотечных кредиторов от потери денег в случае дефолта.

Во многих случаях домовладельцы FHA и USDA продолжают оплачивать ипотечное страхование в течение всего срока действия кредита.

Но вы можете устранить эти сборы путем рефинансирования в обычный кредит, который может не требовать ипотечного страхования. Обычные кредиты требуют частного ипотечного страхования (PMI), но только до тех пор, пока остаток кредита не будет выплачен до 80% от первоначальной суммы кредита.

Даже если вы не сильно снизите свою процентную ставку, отказ от ипотечного страхования FHA или USDA может сэкономить вам много денег.

3. Обналичить собственный капитал

Разница между стоимостью вашего дома и суммой, причитающейся по ипотечному кредиту, составляет ваш собственный капитал.

Рефинансирование с выплатой наличных позволяет вам заимствовать этот капитал для консолидации долга, ремонта дома или даже для первоначального взноса за другое имущество.

В идеале вы также получите кредит с более низкой процентной ставкой, когда будете делать возврат наличными. Но если вы не можете снизить свою ставку или сократить срок ипотеки, вы можете рассмотреть возможность получения кредита под залог дома или кредитной линии под залог дома вместо рефи обналичивания.

4. Сократите срок кредита

Время — один из важнейших факторов, влияющих на размер процентов, которые вы будете платить по ипотечному кредиту. Долгосрочные кредиты дают ипотечным кредиторам больше времени для сбора процентов по вашему долгу. Таким образом, вы будете платить больше процентов по 30-летней ссуде, чем по краткосрочной ипотеке.

Сократив срок кредита, вы можете сэкономить деньги в течение всего срока кредита, даже если вы не получите более низкую ставку. Просто имейте в виду, что ваши ежемесячные платежи по ипотеке увеличатся из-за более короткого срока.

Когда рефинансировать

не стоит ?

Важно помнить, что рефинансирование начинается с начала срока кредита. Это означает, что вы распределяете оставшуюся основную сумму кредита 90 109 и выплату процентов 90 110 на новый 30-летний или 15-летний срок кредита.

Это имеет большое значение для долгосрочной стоимости вашего нового кредита. Таким образом, рефинансирование может быть нецелесообразно, если:

- Вы выплачивали свой первоначальный кредит в течение достаточно долгого времени

- Рефинансирование приводит к более высоким общим процентным расходам

- Ваш кредитный рейтинг слишком низкий, чтобы претендовать на более низкую ставку

долгое время

Домовладельцы, у которых есть ипотечные кредиты на десятилетие или более, с меньшей вероятностью увидят сбережения с небольшим снижением ставки, потому что они будут продлевать полный период погашения до 40 или более лет — и платить проценты за все это «дополнительное» время.

Одним из решений является рефинансирование кредита на более короткий срок — например, 20-, 15- или 10-летняя ипотека — вместо того, чтобы начинать все сначала с новым 30-летним кредитом.

Более короткие сроки обычно имеют более низкие ставки. И вы, вероятно, сэкономите еще больше на процентах, потому что погасите кредит раньше.

Но имейте в виду: чем короче срок кредита, тем выше будут ваши ежемесячные платежи. Таким образом, более короткий срок кредита не всегда является доступным вариантом.

«Тем не менее, если ваш первоначальный кредит составляет, скажем, около 500 000 долларов США под 4%, и вы вносили платежи в течение 11 лет, вы можете рефинансировать на 15-летний срок под 3% и платить только пару сотен дополнительных каждый месяц. и сокращают ежемесячные платежи по кредиту на 4 года», — говорит Мейер.

В ситуациях, когда домовладелец почти закончил выплачивать ипотечный кредит, рефинансирование редко имеет смысл.

2.

Рефинансирование увеличит общую стоимость процентов

Рефинансирование увеличит общую стоимость процентов

Если ваша новая ставка недостаточно низка для создания долгосрочных сбережений, вы можете в конечном итоге платить больше процентов в течение всего срока кредита.

Взгляните на пример:

| Текущая ипотека | Refi Example 1 | Refi Example 2 | |

| Loan Balance | $300,000 | $300,000 | $300,000 |

| Interest Rate | 4% | 3.0% (-1%) | 3,75% (-0,25%) |

| Ежемесячные сбережения | N/A | $ 240 | $ 110 |

| .0219 | $204 200 | ||

| Долгосрочные процентные сбережения? | Н/Д | Да (-$29 500) | Нет (+$16 300) |

Оба этих сценария рефинансирования экономят деньги заемщика из месяца в месяц. Но только первый — где они снижают ставку на 1% — дает долгосрочную экономию.

Но только первый — где они снижают ставку на 1% — дает долгосрочную экономию.

Второй вариант рефинансирования — снижение ставки на 0,5% — фактически стоит этому заемщику 16 000 долларов больше , если он сохранит свой кредит на весь срок.

Конечно, большинство домовладельцев не держат ипотечный кредит до конца его срока. И, согласно данным Freddie Mac, среднее количество лет, в течение которых покупатель дома будет рефинансировать свою первоначальную ипотеку, составляет 3,6 года.

Это меняет математику. Например, тот, кто собирается оставить рефинансированный кредит только на 3-5 лет, не будет платить почти столько же дополнительных процентов, сколько тот, кто держит его на полные 30 лет.

Правильное решение также зависит от причины вашего рефинансирования.

Например, даже второй вариант рефинансирования может иметь смысл, если доход домовладельца сократился, и ему необходимо снизить свои платежи по ипотеке, чтобы иметь возможность их себе позволить.

Возможно, один из супругов или партнер стал неработающим родителем или их работа была ликвидирована во время экономического спада.

Если они смогут получить бесплатный рефи и снижение ставки на 0,25%, они могут быть довольны ежемесячной экономией в размере 100 долларов США по своему новому кредиту, несмотря на более высокую долгосрочную стоимость.

3. Ваш кредитный рейтинг слишком низок для рефинансирования или получения хорошей ставки

Возможно, сейчас не лучшее время для рефинансирования, если у вас низкий кредитный рейтинг и вы не можете претендовать на конкурентоспособную процентную ставку по ипотеке.

Ипотечные кредиторы, как правило, предоставляют лучшие ставки рефинансирования ипотечных кредитов заявителям, которые имеют самые сильные кредитные профили.

Вам не понадобится идеальный кредит, чтобы получить хорошую ставку рефинансирования. Фактически, можно получить рефинансирование FHA с кредитным рейтингом всего 580. Но многие кредиторы требуют баллов 620 или выше.

Если вы не можете претендовать на процентную ставку ниже текущей ставки по кредиту, рассмотрите возможность улучшения своего кредитного рейтинга перед подачей заявки.

Или спросите кредитора о рефинансировании Streamline, если у вас есть кредит, обеспеченный FHA, USDA или VA. С Streamline Refinance вы потенциально можете получить новую ипотеку без проверки кредитного рейтинга.

Текущие ставки рефинансирования

Суть? Это хорошее время для рефинансирования, когда ваши сбережения превышают затраты.

«Если ставки рефинансирования снижаются, стоит подождать, чтобы максимизировать разницу между вашей текущей ставкой и новой ставкой», — добавляет Ailion. «Но когда более низкие ставки рефинансирования начинают расти, вероятно, стоит нажать на курок».

Сегодняшние ставки по ипотечным кредитам все еще относительно низкие, но, возможно, они не будут существовать вечно. Сейчас самое время подумать о том, чтобы зафиксировать низкую ставку рефинансирования, чтобы максимизировать свои сбережения.