Заполнить заявку на кредитную карту онлайн: Кредитные карты — оформить онлайн заявку в 52 банков через интернет, заказать кредитку

Содержание

Оформить кредитную карту – онлайн заявка на кредитную карту

- Быстрое решение

-

Выгодные ставки -

Бонусные программы

Оформить карту

Оформите кредитную карту через интернет

Широкие возможности

Совершайте покупки, снимайте наличные без комиссии в первый месяц, оплачивайте услуги без комиссии. Получайте cashback или подключайте рассрочку, пользуйтесь скидками до 30% в магазинах-партнерах, экономьте на путешествиях и участвуйте в акциях платежных систем.

Онлайн-заявка на кредитную карту

Мы создали простую анкету на нашем сайте, на заполнение которой уйдет несколько минут. Оформите заявку на кредитную карту онлайн, по телефону или в ближайшем офисе Банка Русский Стандарт.

Доставка курьером

Закажите кредитную карту онлайн и получите ее с курьером в удобное время. Доставка осуществляется бесплатно по всей территории России.

Оформить карту

Преимущества кредитных карт Банка Русский Стандарт

Возобновляемый лимит

Пока на карте есть средства, их можно тратить. Даже те деньги, которые вносятся в качестве обязательного платежа, можно использовать уже на следующий день.

Рассрочка

Закажите кредитную карту Platinum онлайн через интернет и пользуйтесь рассрочкой на покупки сроком до 12 месяцев. Рассрочка на 3 месяца подключается бесплатно.

Минимальные платежи

По карте Platinum необходимо ежемесячно вносить только часть суммы задолженности и начисленные проценты за пользование кредитными средствами.

Основные условия кредитных карт

Кредитный лимит до 300 000 ₽

Предоставляем до 300 000 ₽ на любые покупки в магазинах и интернет-магазинах и для снятия наличных — без комиссии в первый месяц использования.

Процентная ставка от 21,9 % годовых

При онлайн-заказе кредитной карты Platinum клиент получает самые выгодные условия кредитования — от 21,9% годовых на покупки.

Льготный период до 55 дней

Для карты Platinum предусмотрен льготный период до 55 дней на покупки. Это значит, что клиент может тратить кредитные средства и не платить проценты, если вернет задолженность до окончания льготного периода.

Обслуживание от 50 ₽ в месяц

Стоимость обслуживания составляет 50 ₽ в месяц по карте Platinum. Плата списывается ежегодно в размере 590 ₽.

Бесплатное снятие наличных

Снимайте наличные без комиссий в банкоматах на территории России и за рубежом в первый месяц использования кредитной карты Platinum.

Оформить карту

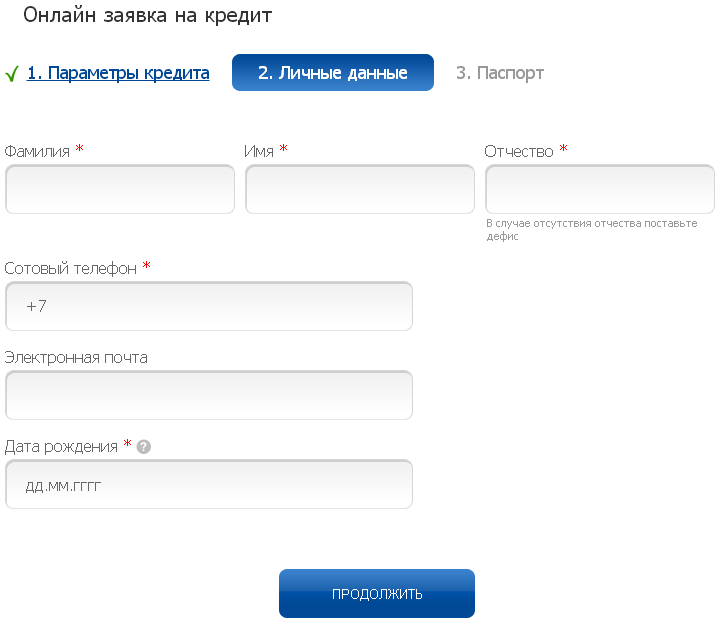

Как оформить кредитную карту онлайн

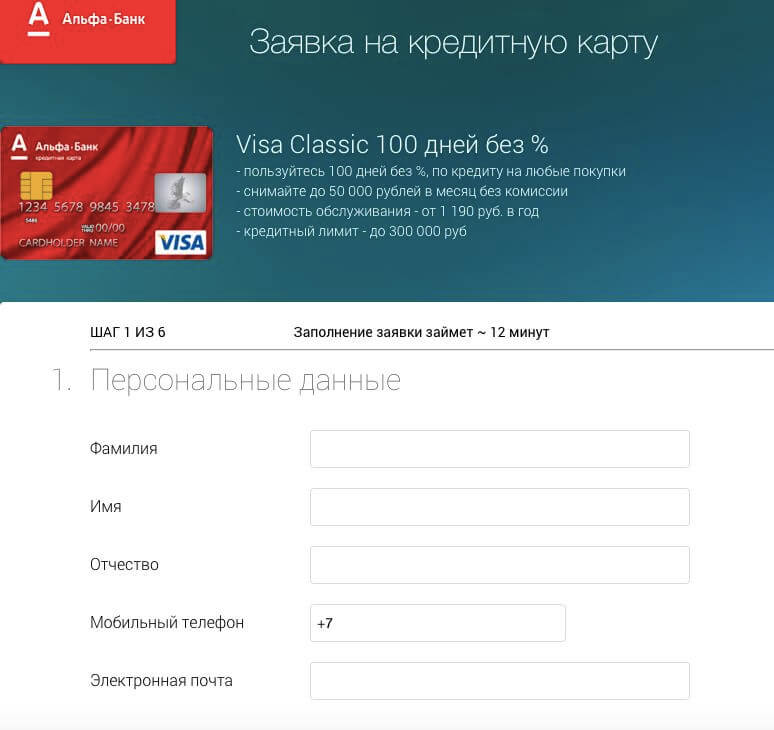

Шаг 1. Анкета

Подайте заявку на кредитную карту онлайн, по телефону или в ближайшем офисе банка.

Шаг 2. Решение

При подаче заявки онлайн решение появится на сайте через минуту, офлайн — о нем сообщит сотрудник.

Шаг 3. Карта

Получите кредитную карту в ближайшем офисе или у курьера в удобное время.

Требования к заемщику

- Российское гражданство.

- Постоянная регистрация в регионе присутствия Банка Русский Стандарт.

- Возраст от 21 до 65 лет.

Документы

Для оформления кредитной карты онлайн необходимо подготовить всего два документа:

- российский паспорт;

- второй документ на выбор: СНИЛС, водительское удостоверение, действующий загранпаспорт или пенсионное удостоверение.

Оформить карту

Как подать заявку на получение кредитной карты и получить одобрение

Наличие кредитной карты полезно по ряду причин. Кредитные карты безопаснее в использовании, чем наличные или дебетовые карты, и это один из самых простых способов получить кредит. Лучшие кредитные карты также часто имеют такие преимущества, как возможность получить вознаграждение за определенные типы покупок, например, в продуктовом магазине или в путешествии.

Но поиск подходящей для вас кредитной карты, не говоря уже об одобрении кредитной карты, может быть нервным. Вы можете не знать, с чего начать, какая информация нужна от вас компаниям, выпускающим кредитные карты (известным как эмитенты), или как увеличить ваши шансы на одобрение карты. Вот почему важно узнать как можно больше о процессе подачи заявки и о том, что вы можете ожидать от него, прежде чем подавать заявку на кредитную карту.

Вы можете не знать, с чего начать, какая информация нужна от вас компаниям, выпускающим кредитные карты (известным как эмитенты), или как увеличить ваши шансы на одобрение карты. Вот почему важно узнать как можно больше о процессе подачи заявки и о том, что вы можете ожидать от него, прежде чем подавать заявку на кредитную карту.

Читайте дальше, чтобы узнать больше о том, как подать заявку на кредитную карту и как увеличить ваши шансы на одобрение.

1. Знайте свой кредитный рейтинг и его значение

Кредитные рейтинги помогают эмитентам определить вашу кредитоспособность или вероятность того, что вы погасите кредит. Вот почему плохой кредитный рейтинг может привести к отклонению вашей заявки, и поэтому важно, чтобы вы знали свой кредитный рейтинг, прежде чем подавать заявку.

Вы можете запрашивать одну бесплатную копию своего кредитного рейтинга и кредитного отчета каждые 12 месяцев в каждом из трех основных бюро кредитных историй: Equifax, Experian и TransUnion.

Кроме того, вы можете бесплатно получить доступ к своему кредитному рейтингу во многих финансовых учреждениях. Сначала проверьте, предлагает ли ваш банк или эмитент эту привилегию, проверив его веб-сайт, позвонив в службу поддержки или изучив свою учетную запись. Если они этого не сделают, вы можете проверить свой счет с помощью таких сервисов, как CreditWise от Capital One, Credit Journey от Chase или MyCredit Journey от American Express — ни один из них не требует, чтобы вы были клиентом банка, чтобы использовать их.

Если вы хотите углубиться, вы также можете просмотреть свой кредитный отчет. Кредитный рейтинг и кредитный отчет легко перепутать. Подумай о своем c отредактируйте балл как «оценку», подобную той, которую вы получили бы в школе. Ваш кредитный отчет больше похож на папку с файлами, заполненную отдельными заданиями и тестами — запись всей вашей деятельности, которая вошла в этот класс. Если ваша оценка кажется не совсем правильной, проверьте свой кредитный отчет и обязательно оспорьте любые ошибки, если вы их обнаружите.

Двумя основными системами кредитного скоринга являются FICO и VantageScore. Вот разбивка диапазонов баллов для каждого:

FICO

- Отлично: от 800 до 850

- Очень хорошо: от 740 до 799

- Хорошее: от 670 до 739

- Ярмарка: с 580 по 669

- Бедные: от 300 до 579

VantageScore

- Отлично: от 781 до 850

- Хорошее: от 661 до 780

- Ярмарка: с 601 по 660

- Бедные: от 500 до 600

- Очень плохо: от 300 до 499

Важно отметить, что для большинства кредитных карт требуется кредитный рейтинг, которому заявители должны соответствовать, чтобы быть одобренными. Например, если у вас плохой кредитный рейтинг, вы не хотите подавать заявку на получение карты, которая требует оценки от хорошей до отличной.

Что делать, если у вас нет кредитного рейтинга

Если вы только начинаете пользоваться кредитом и еще не имеете кредитного рейтинга, это не означает, что вы не можете получить кредитную карту. Вы захотите найти кредитную карту, которая не требует кредитной истории, например, обеспеченную кредитную карту. Эти карты помогут вам улучшить свой кредитный рейтинг, чтобы в будущем вы могли подать заявку на получение более качественных карт.

Вы захотите найти кредитную карту, которая не требует кредитной истории, например, обеспеченную кредитную карту. Эти карты помогут вам улучшить свой кредитный рейтинг, чтобы в будущем вы могли подать заявку на получение более качественных карт.

Например, после того, как вы наберете кредитный рейтинг в диапазоне от хорошего до отличного, у вас будет больше вариантов кредитных карт на выбор, например, бонусные карты, по которым вы получите возможность вернуть деньги, баллы или мили за ежедневные покупки. С правильной бонусной картой вы потенциально можете зарабатывать сотни долларов в год или получать большие скидки на отели и авиабилеты.

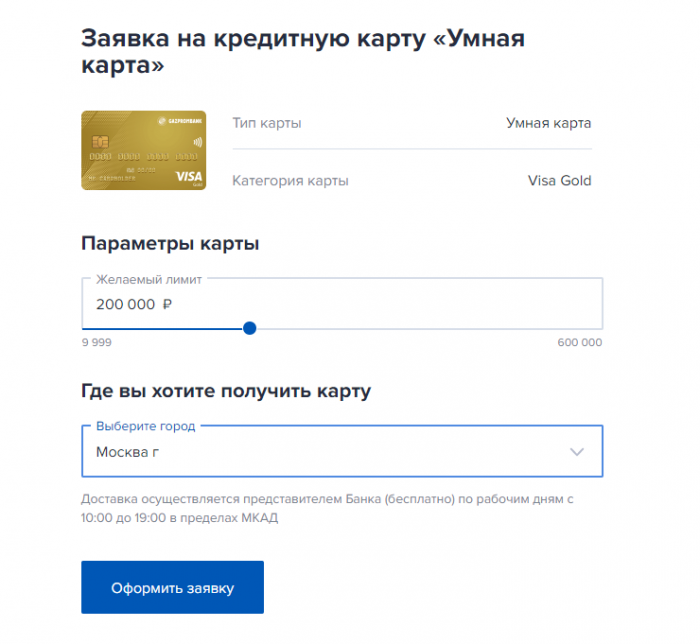

2. Подумайте о своих потребностях

Как только вы узнаете, на какие карты вы можете претендовать, исходя из вашего кредитного рейтинга, пришло время подумать о том, что вам нужно для кредитной карты. Вы хотите получить кэшбэк или вознаграждение за поездку? Или, может быть, создание кредита в первую очередь является вашим наивысшим приоритетом. Есть много карт, которые будут удовлетворять каждую из этих потребностей и многое другое.

Есть много карт, которые будут удовлетворять каждую из этих потребностей и многое другое.

На что следует обратить внимание при выборе кредитной карты

Каждая карта также имеет условия, включая комиссии, предложения, льготы и процентные ставки. Вот некоторые аспекты, которые вы должны учитывать:

- Не возражаете ли вы платить ежегодную плату? Проверьте, есть ли у интересующей вас карты ежегодную плату, и подумайте, стоит ли вам ежегодная плата. Например, ко многим бонусным картам прилагается ежегодная плата, обычно варьирующаяся от 95 до 550 долларов в год. Сможете ли вы заработать на своей карте достаточно вознаграждений, чтобы компенсировать комиссию?

- Ты будешь нести весы? Подумайте, будет ли у вас остаток на карте или вы будете оплачивать свои покупки в полном объеме. Если вы планируете нести остаток, процентная ставка по вашей карте будет иметь большое влияние на ваши ежемесячные платежи. Вам следует искать карты с низкой процентной ставкой или карты, которые предлагают 0-процентную начальную годовую процентную ставку в течение ограниченного периода, например, от 12 до 21 месяца.

- Хотите получать награды? Если у вас хороший или отличный кредит, отличным вариантом для рассмотрения может стать бонусная карта, которая позволяет вам получать кэшбэк, баллы или мили за соответствующие покупки. Вы можете получать вознаграждения за ежедневные покупки в продуктовых магазинах, заправочных станциях, ресторанах и других местах, а также фиксированную ставку вознаграждения за все остальные покупки. Многие из этих карт также предлагают бонусы за регистрацию для новых владельцев карт, а также другие преимущества, такие как льготы на поездки, кредиты на покупки и защиту покупок, среди прочего.

3. Узнайте об условиях кредитной карты

Существует множество различных условий кредитной карты, которые вы увидите в заявке на кредитную карту, и было бы неплохо иметь представление об этих условиях, прежде чем подавать заявку. Вот некоторые из терминов, которые вы увидите, и их значение:

Годовая плата

Некоторые эмитенты карт взимают ежегодную плату за использование кредитной карты. Некоторые кредитные карты, которые обычно имеют ежегодную плату, имеют роскошные привилегии, такие как вознаграждения и проездные. Ежегодные сборы обычно начинаются с 9 долларов США.5, но иногда эмитенты отказываются от ежегодной платы за первый год для новых держателей карт.

Некоторые кредитные карты, которые обычно имеют ежегодную плату, имеют роскошные привилегии, такие как вознаграждения и проездные. Ежегодные сборы обычно начинаются с 9 долларов США.5, но иногда эмитенты отказываются от ежегодной платы за первый год для новых держателей карт.

APR

Годовая процентная ставка, или APR, относится к процентам, которые будут применяться к вашему кредитному счету в течение цикла выставления счетов. Обычно вы платите этот процент, если у вас есть остаток или вы оплачиваете счет с опозданием. Годовые процентные ставки обычно варьируются; они охватывают определенный диапазон (например, от 15,99% до 22,99%) и определяются основной ставкой.

Типы APR, которые вы можете увидеть:

- Перевод баланса в начале апреля. Некоторые карты предлагают новым держателям карт начальную годовую процентную ставку в размере 0 процентов в течение выбранного периода (например, 12 месяцев) для перевода остатка.

- Покупка в начале апреля.

Этот процент применяется ко всем покупкам. Подобно начальной годовой процентной ставке для перевода баланса, некоторые кредитные карты предлагают 0-процентную начальную годовую процентную ставку для покупок в течение выбранного периода времени, например 12 месяцев.

Этот процент применяется ко всем покупкам. Подобно начальной годовой процентной ставке для перевода баланса, некоторые кредитные карты предлагают 0-процентную начальную годовую процентную ставку для покупок в течение выбранного периода времени, например 12 месяцев. - Штраф Апр. Пропущенные или возвращенные платежи облагаются более высокой процентной ставкой.

Перевод остатка

Перевод остатка — это перемещение долга с одного счета на другой. Если вы хотите погасить задолженность, вы можете перевести свой долг на карту с более низкой процентной ставкой или, что еще лучше, на кредитную карту для перевода остатка с предложением 0 процентов APR.

Выплата наличными

Выдача наличных — это кредит, который вы можете взять под лимит вашей кредитной карты. Хотя это похоже на снятие наличных в банкомате с помощью вашей дебетовой карты, выдача наличных с вашей кредитной карты облагается как высокой годовой процентной ставкой, так и комиссией за транзакцию.

Штрафы

На вас могут быть наложены штрафы, если вы оплатите счет с опозданием, ваш платеж будет возвращен или если вы превысите максимальный лимит на вашей кредитной карте.

Ставка вознаграждения

Ставка вознаграждения представлена в виде кэшбэка, баллов или миль. На кредитной карте будет указано, какие типы вознаграждений она предлагает и как вы можете получать вознаграждения за покупки.

Комиссия за транзакцию за границей

Если вы хотите использовать свою кредитную карту за пределами США, вам может потребоваться платить комиссию за каждую транзакцию. Сборы за иностранные транзакции обычно составляют около 3 процентов. Однако, если вы много путешествуете за границу, вы можете поискать кредитную карту, которая не взимает комиссию за иностранные транзакции.

Приветственный бонус

Новым держателям карт часто предлагается приветственный бонус при регистрации новой карты. Как правило, приветственные предложения позволяют вам получать кэшбэк, баллы или мили, когда вы тратите определенную сумму на новую карту в течение определенного периода времени. Приветственный бонус также может называться приветственным предложением, вступительным бонусом или бонусом за регистрацию.

Приветственный бонус также может называться приветственным предложением, вступительным бонусом или бонусом за регистрацию.

4. Проверка на предварительное одобрение

Прежде чем подать заявку на получение карты, проверьте, можете ли вы получить предварительное одобрение. Имейте в виду, однако, что предварительное одобрение не гарантирует, что вы получите карту, на которую подаете заявку.

Инструмент Bankrate CardMatch — это бесплатный ресурс, который подберет для вас персонализированные предложения в процессе предварительной квалификации. Это отличный инструмент, который можно использовать перед подачей заявки на новую кредитную карту, потому что он включает в себя мягкий кредитный запрос, а не жесткий кредитный запрос. Мягкий кредитный запрос не повлияет на вашу кредитоспособность, тогда как жесткий кредитный запрос может снизить ваш кредитный рейтинг, и о нем будет сообщено трем кредитным бюро.

Кроме того, важно отметить, что всякий раз, когда вы проверяете свой собственный кредитный рейтинг или отчет, это считается мягким запросом кредита, что означает, что это никоим образом не повредит вашему кредитному рейтингу.

5. Будьте готовы к тому, что ваша кредитная история может быть затронута при подаче заявки.

В большинстве случаев подача заявки на кредитную карту вызывает тщательный анализ вашего кредитного отчета, а это означает, что эмитент карты извлечет ваш кредитный отчет, чтобы проверить вашу кредитоспособность. . Жесткий запрос приведет к тому, что ваш кредитный рейтинг немного снизится, но эффект будет только краткосрочным. Максимальный срок, в течение которого в вашем отчете будет оставаться строгое расследование, составляет два года.

Если вы подаете заявку на получение кредитной карты, и ваша заявка отклонена, важно помнить об этом, когда вы подаете заявку на следующую кредитную карту. Один жесткий запрос по вашему отчету в долгосрочной перспективе является довольно нейтральным явлением. Тем не менее, подача заявки на получение нескольких кредитных карт в течение короткого периода — с сопровождающими их сложными запросами — будет красным флагом для эмитентов карт.

6. Определите стратегию погашения

Наличие кредитной карты предполагает ответственность за осуществление платежей. Просроченные платежи или минимальные платежи влекут за собой начисление процентов и сборов, а также потенциально ухудшают вашу кредитную историю. По этой причине лучший способ оплачивать счет по кредитной карте — своевременно и в полном объеме каждый месяц.

Оцените свои ежемесячные платежи

Прежде чем подать заявку, убедитесь, что вы включили предполагаемые ежемесячные платежи по кредитной карте в свой бюджет. Однако имейте в виду, что вам нужно поддерживать коэффициент использования кредита ниже 30 процентов (или ниже, если это возможно). Коэффициент использования вашего кредита — это сумма кредита, которую вы используете в настоящее время, разделенная на сумму кредита, которая у вас есть.

Например, если вам одобрили кредитную карту и предложили кредитный лимит в размере 10 000 долларов США, вы должны убедиться, что ваш ежемесячный отчет никогда не превышает 3000 долларов США. Если ваш коэффициент использования кредита превышает 30 процентов, ваш кредитный рейтинг, скорее всего, упадет, потому что отношение возобновляемого кредита, используемого к возобновляемому кредиту, является слишком высоким. Если вам предстоит крупная покупка, и вы хотите использовать свою кредитную карту, но избежать удара по кредитному рейтингу, просто погасите покупку досрочно (например, через несколько дней после того, как она будет отражена в вашей онлайн-учетной записи).

Если ваш коэффициент использования кредита превышает 30 процентов, ваш кредитный рейтинг, скорее всего, упадет, потому что отношение возобновляемого кредита, используемого к возобновляемому кредиту, является слишком высоким. Если вам предстоит крупная покупка, и вы хотите использовать свою кредитную карту, но избежать удара по кредитному рейтингу, просто погасите покупку досрочно (например, через несколько дней после того, как она будет отражена в вашей онлайн-учетной записи).

Настройте функцию автоплатежа

Проверьте, поддерживает ли кредитная карта, на получение которой вы подаете заявку, автоплатеж (большинство так и делают), чтобы упростить процесс оплаты и обеспечить своевременную оплату счетов.

Просроченные платежи

Даже один просроченный платеж может снизить вашу оценку более чем на 100 баллов, но насколько просрочка платежа повлияет на вашу оценку, зависит от таких факторов, как ваша кредитная история и насколько просрочен платеж.

Большинство эмитентов не сообщают о просрочке платежа до тех пор, пока счет не просрочен хотя бы на 30 дней. Таким образом, если вы забудете оплатить счет и в конечном итоге оплатите его на несколько дней или даже на несколько недель позже, пока вы оплачиваете счет полностью, эмитент, скорее всего, не сообщит о платеже как опоздавший. Но если вы оплатите только часть счета, эмитент, скорее всего, сообщит о просрочке платежа, из-за чего ваш кредитный рейтинг упадет на 9.0003

Таким образом, если вы забудете оплатить счет и в конечном итоге оплатите его на несколько дней или даже на несколько недель позже, пока вы оплачиваете счет полностью, эмитент, скорее всего, не сообщит о платеже как опоздавший. Но если вы оплатите только часть счета, эмитент, скорее всего, сообщит о просрочке платежа, из-за чего ваш кредитный рейтинг упадет на 9.0003

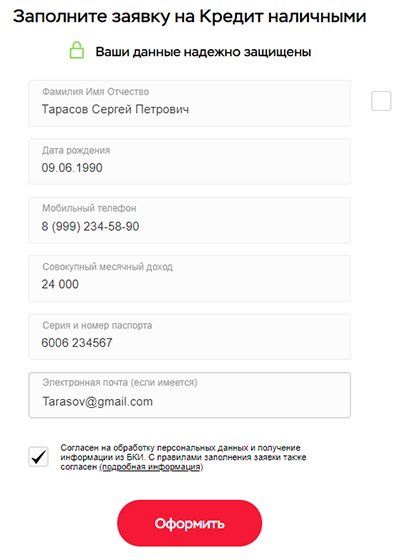

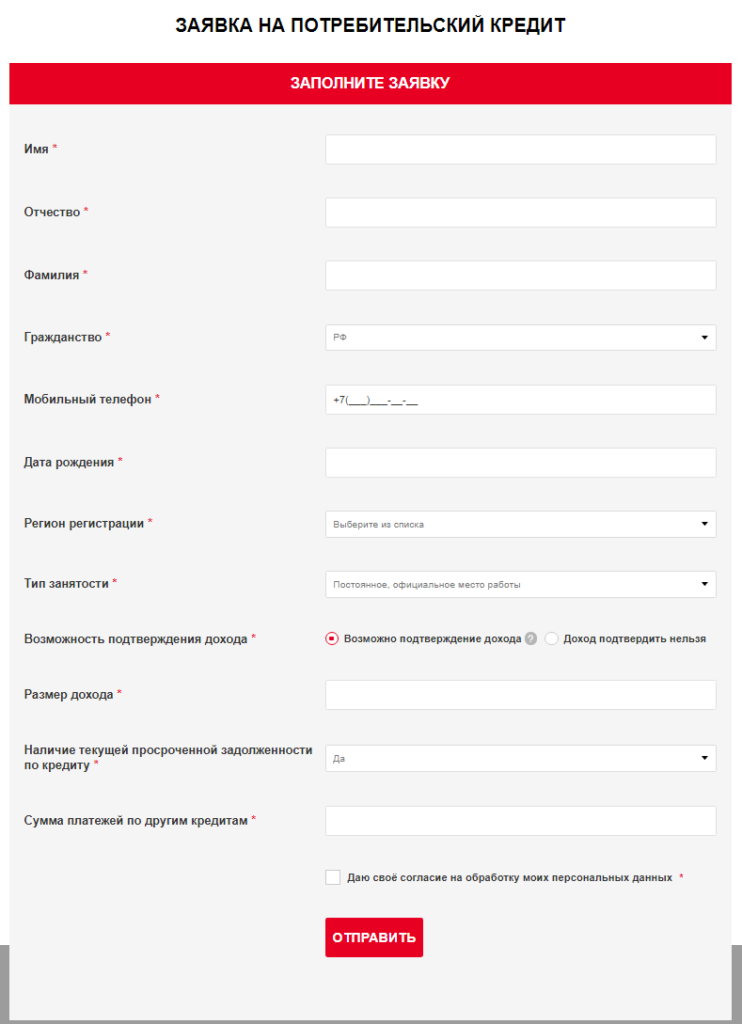

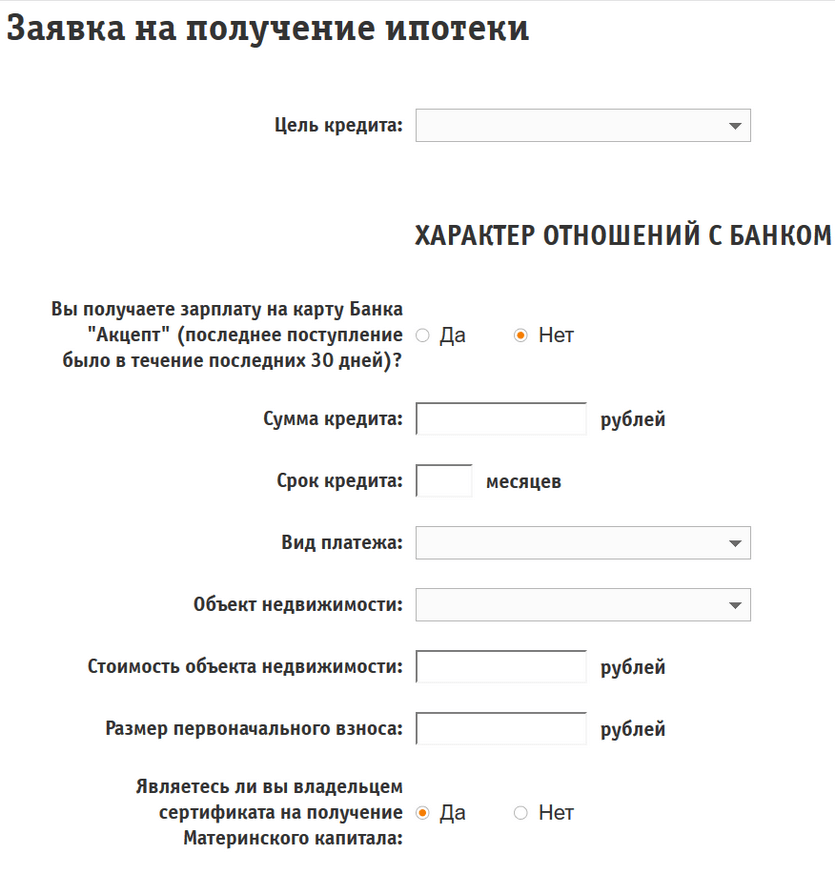

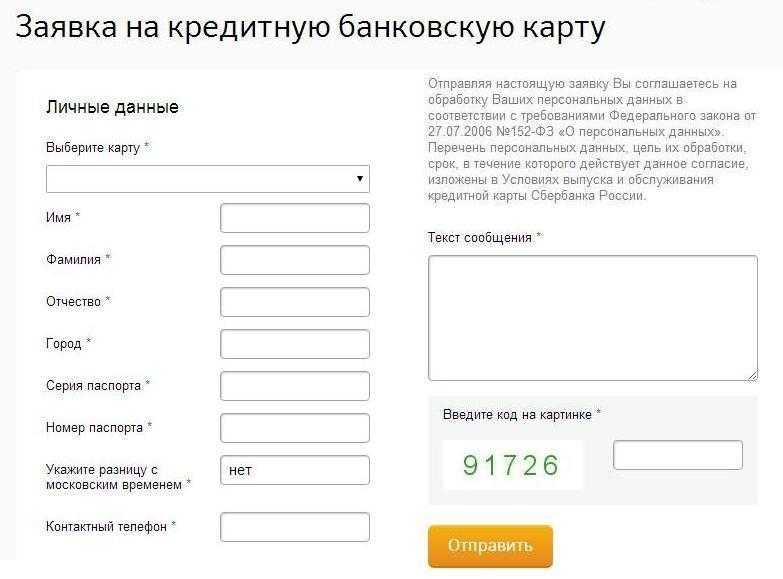

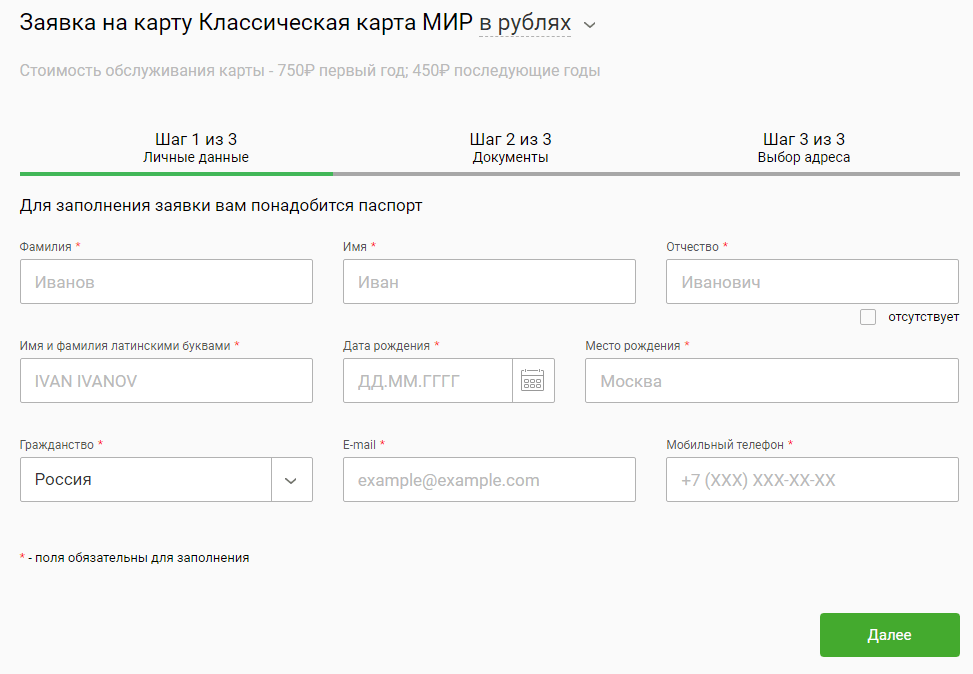

7. Соберите необходимую информацию

Прежде чем подавать заявление, убедитесь, что вы знаете всю информацию, которая вам понадобится для подачи заявления. Это поможет процессу пройти более гладко, и вы будете иметь лучшее представление о своих шансах на одобрение.

Вот некоторая информация, которую вы должны знать заранее:

- Полное юридическое имя

- Дата рождения

- Адрес

- Номер социального страхования

- Годовой доход

Дополнительная информация, которая может вам понадобиться

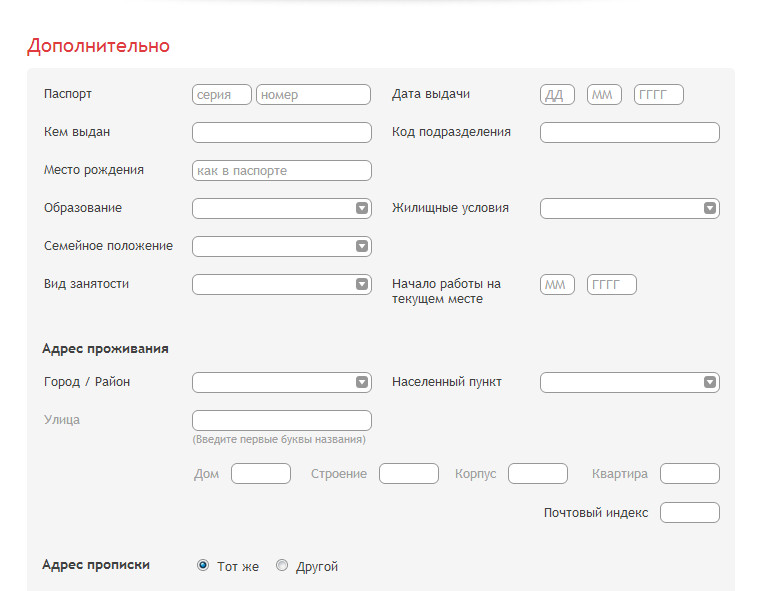

Приведенная выше информация послужит основой для вашего заявления, но будьте готовы предоставить дополнительную информацию. Например, эмитент карты может захотеть узнать, как долго вы проживаете по своему текущему адресу и владеете ли вы домом или арендуете его. Они также могут спросить о вашем нынешнем работодателе, основном источнике дохода и любых активах, которые у вас могут быть. Вы также можете включить доход вашего супруга или партнера в процесс подачи заявки, если у вас есть «разумный доступ» к нему.

Например, эмитент карты может захотеть узнать, как долго вы проживаете по своему текущему адресу и владеете ли вы домом или арендуете его. Они также могут спросить о вашем нынешнем работодателе, основном источнике дохода и любых активах, которые у вас могут быть. Вы также можете включить доход вашего супруга или партнера в процесс подачи заявки, если у вас есть «разумный доступ» к нему.

Подача заявления на получение бизнес-кредитной карты

Если вы подаете заявление на получение бизнес-кредитной карты и ваш бизнес считается достаточно крупным, вы можете использовать идентификационный номер работодателя (EIN). Имейте в виду, что бизнес-кредитные карты могут по-прежнему запрашивать ваш номер социального страхования в процессе подачи заявки.

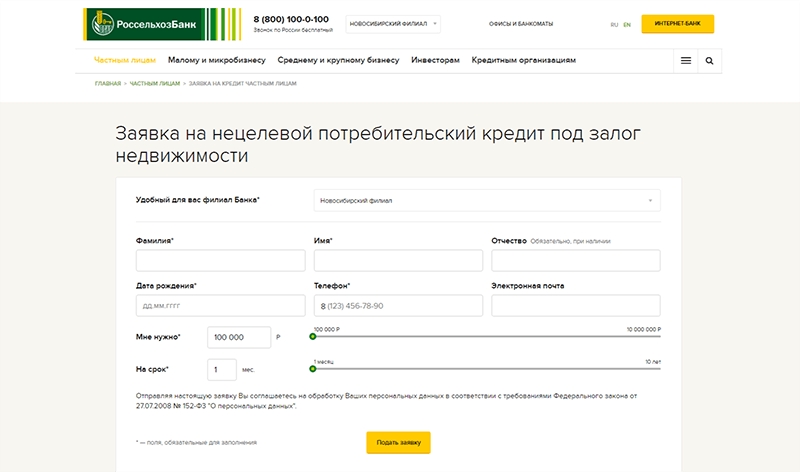

8. Выберите способ подачи заявки и выполните соответствующие действия.

Прежде чем подать заявку, просмотрите в Интернете информацию о различных кредитных картах, чтобы определить, какие варианты подходят вам лучше всего. Затем выберите карту, которая вас больше всего интересует и на которую вы имеете право. Когда придет время подать заявку, есть несколько способов сделать это.

Затем выберите карту, которая вас больше всего интересует и на которую вы имеете право. Когда придет время подать заявку, есть несколько способов сделать это.

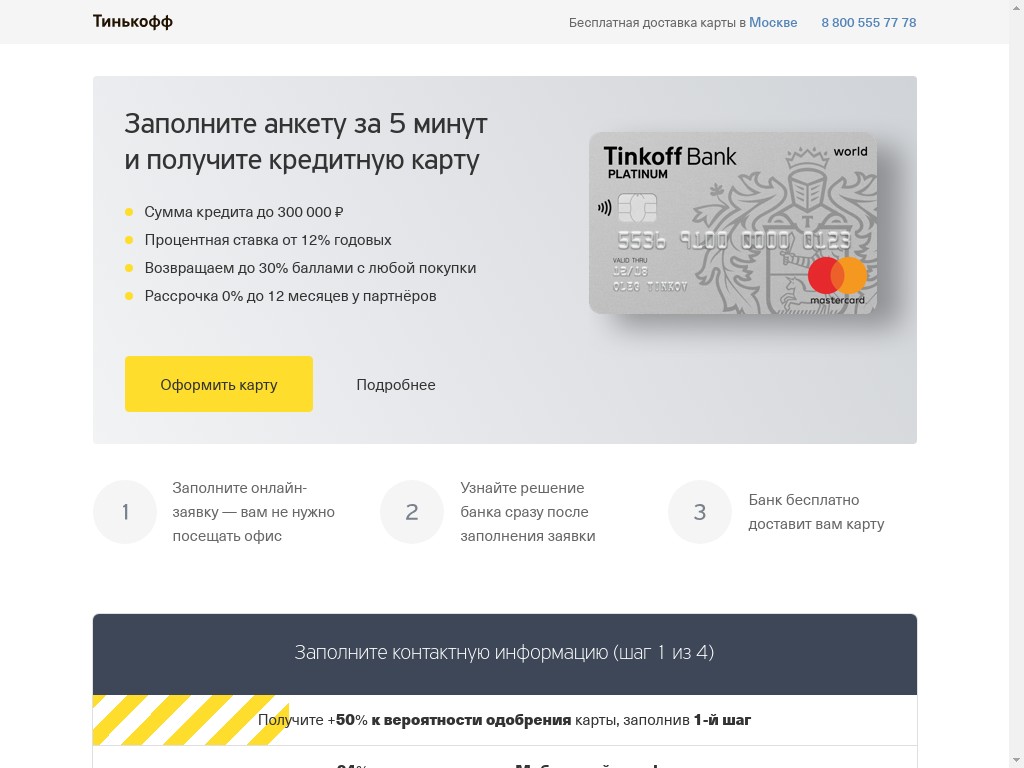

Сайт эмитента

Самый простой способ подать заявку на получение карты — подать заявку через сайт эмитента. Время, необходимое для одобрения кредитной карты, варьируется, но вы, скорее всего, получите самый быстрый ответ, если подадите заявку на кредитную карту онлайн. Вы даже можете быть одобрены мгновенно.

Лично

Другой вариант — подать заявление лично. Вы получите быстрый ответ об одобрении заявки и сможете задавать вопросы о карте или заявке в режиме реального времени. Однако может быть сложно найти физическое местонахождение некоторых поставщиков карт, и вы сможете подать заявку только в рабочее время.

По телефону

Хотя вам придется подавать заявку в рабочее время, при подаче заявки по телефону вы также получите довольно быстрый ответ по вашей заявке. Но с телефонными приложениями вам, возможно, придется столкнуться с длительным ожиданием и задержкой.

По почте

Подача заявления по почте является наименее эффективным из всех вариантов. Вам придется ждать, пока ваша заявка прибудет к эмитенту, а также дождаться ответа по почте, что может занять недели.

Практический результат

Хотя поначалу вы можете быть взволнованы получением новой кредитной карты, ваше волнение может быстро исчезнуть, когда вы заполните заявку и зададитесь вопросом, будет ли вам одобрено. Но вы можете облегчить часть стресса, связанного с подачей заявки на кредитную карту, просто просмотрев свой кредитный рейтинг и отчет заранее, а также зная, соответствуете ли вы требованиям.

Если вы соответствуете требованиям желаемой кредитной карты, у вас есть хорошие шансы на одобрение. Если вы этого не сделаете, изучите свои шансы на одобрение для других кредитных карт и подайте заявку на ту, которая лучше подходит друг другу.

Как подать заявку на получение кредитной карты и получить одобрение

Наличие кредитной карты полезно по ряду причин. Кредитные карты безопаснее в использовании, чем наличные или дебетовые карты, и это один из самых простых способов получить кредит. Лучшие кредитные карты также часто имеют такие преимущества, как возможность получить вознаграждение за определенные типы покупок, например, в продуктовом магазине или в путешествии.

Кредитные карты безопаснее в использовании, чем наличные или дебетовые карты, и это один из самых простых способов получить кредит. Лучшие кредитные карты также часто имеют такие преимущества, как возможность получить вознаграждение за определенные типы покупок, например, в продуктовом магазине или в путешествии.

Но поиск подходящей для вас кредитной карты, не говоря уже об одобрении кредитной карты, может быть нервным. Вы можете не знать, с чего начать, какая информация нужна от вас компаниям, выпускающим кредитные карты (известным как эмитенты), или как увеличить ваши шансы на одобрение карты. Вот почему важно узнать как можно больше о процессе подачи заявки и о том, что вы можете ожидать от него, прежде чем подавать заявку на кредитную карту.

Читайте дальше, чтобы узнать больше о том, как подать заявку на кредитную карту и как увеличить ваши шансы на одобрение.

1. Знайте свой кредитный рейтинг и его значение

Кредитные рейтинги помогают эмитентам определить вашу кредитоспособность или вероятность того, что вы погасите кредит. Вот почему плохой кредитный рейтинг может привести к отклонению вашей заявки, и поэтому важно, чтобы вы знали свой кредитный рейтинг, прежде чем подавать заявку.

Вот почему плохой кредитный рейтинг может привести к отклонению вашей заявки, и поэтому важно, чтобы вы знали свой кредитный рейтинг, прежде чем подавать заявку.

Вы можете запрашивать одну бесплатную копию своего кредитного рейтинга и кредитного отчета каждые 12 месяцев в каждом из трех основных бюро кредитных историй: Equifax, Experian и TransUnion.

Кроме того, вы можете бесплатно получить доступ к своему кредитному рейтингу во многих финансовых учреждениях. Сначала проверьте, предлагает ли ваш банк или эмитент эту привилегию, проверив его веб-сайт, позвонив в службу поддержки или изучив свою учетную запись. Если они этого не сделают, вы можете проверить свой счет с помощью таких сервисов, как CreditWise от Capital One, Credit Journey от Chase или MyCredit Journey от American Express — ни один из них не требует, чтобы вы были клиентом банка, чтобы использовать их.

Если вы хотите углубиться, вы также можете просмотреть свой кредитный отчет. Кредитный рейтинг и кредитный отчет легко перепутать. Подумай о своем c отредактируйте балл как «оценку», подобную той, которую вы получили бы в школе. Ваш кредитный отчет больше похож на папку с файлами, заполненную отдельными заданиями и тестами — запись всей вашей деятельности, которая вошла в этот класс. Если ваша оценка кажется не совсем правильной, проверьте свой кредитный отчет и обязательно оспорьте любые ошибки, если вы их обнаружите.

Подумай о своем c отредактируйте балл как «оценку», подобную той, которую вы получили бы в школе. Ваш кредитный отчет больше похож на папку с файлами, заполненную отдельными заданиями и тестами — запись всей вашей деятельности, которая вошла в этот класс. Если ваша оценка кажется не совсем правильной, проверьте свой кредитный отчет и обязательно оспорьте любые ошибки, если вы их обнаружите.

Двумя основными системами кредитного скоринга являются FICO и VantageScore. Вот разбивка диапазонов баллов для каждого:

FICO

- Отлично: от 800 до 850

- Очень хорошо: от 740 до 799

- Хорошее: от 670 до 739

- Ярмарка: с 580 по 669

- Бедные: от 300 до 579

VantageScore

- Отлично: от 781 до 850

- Хорошее: от 661 до 780

- Ярмарка: с 601 по 660

- Бедные: от 500 до 600

- Очень плохо: от 300 до 499

Важно отметить, что для большинства кредитных карт требуется кредитный рейтинг, которому заявители должны соответствовать, чтобы быть одобренными. Например, если у вас плохой кредитный рейтинг, вы не хотите подавать заявку на получение карты, которая требует оценки от хорошей до отличной.

Например, если у вас плохой кредитный рейтинг, вы не хотите подавать заявку на получение карты, которая требует оценки от хорошей до отличной.

Что делать, если у вас нет кредитного рейтинга

Если вы только начинаете пользоваться кредитом и еще не имеете кредитного рейтинга, это не означает, что вы не можете получить кредитную карту. Вы захотите найти кредитную карту, которая не требует кредитной истории, например, обеспеченную кредитную карту. Эти карты помогут вам улучшить свой кредитный рейтинг, чтобы в будущем вы могли подать заявку на получение более качественных карт.

Например, после того, как вы наберете кредитный рейтинг в диапазоне от хорошего до отличного, у вас будет больше вариантов кредитных карт на выбор, например, бонусные карты, по которым вы получите возможность вернуть деньги, баллы или мили за ежедневные покупки. С правильной бонусной картой вы потенциально можете зарабатывать сотни долларов в год или получать большие скидки на отели и авиабилеты.

2. Подумайте о своих потребностях

Как только вы узнаете, на какие карты вы можете претендовать, исходя из вашего кредитного рейтинга, пришло время подумать о том, что вам нужно для кредитной карты. Вы хотите получить кэшбэк или вознаграждение за поездку? Или, может быть, создание кредита в первую очередь является вашим наивысшим приоритетом. Есть много карт, которые будут удовлетворять каждую из этих потребностей и многое другое.

На что следует обратить внимание при выборе кредитной карты

Каждая карта также имеет условия, включая комиссии, предложения, льготы и процентные ставки. Вот некоторые аспекты, которые вы должны учитывать:

- Не возражаете ли вы платить ежегодную плату? Проверьте, есть ли у интересующей вас карты ежегодную плату, и подумайте, стоит ли вам ежегодная плата. Например, ко многим бонусным картам прилагается ежегодная плата, обычно варьирующаяся от 95 до 550 долларов в год. Сможете ли вы заработать на своей карте достаточно вознаграждений, чтобы компенсировать комиссию?

- Ты будешь нести весы? Подумайте, будет ли у вас остаток на карте или вы будете оплачивать свои покупки в полном объеме.

Если вы планируете нести остаток, процентная ставка по вашей карте будет иметь большое влияние на ваши ежемесячные платежи. Вам следует искать карты с низкой процентной ставкой или карты, которые предлагают 0-процентную начальную годовую процентную ставку в течение ограниченного периода, например, от 12 до 21 месяца.

Если вы планируете нести остаток, процентная ставка по вашей карте будет иметь большое влияние на ваши ежемесячные платежи. Вам следует искать карты с низкой процентной ставкой или карты, которые предлагают 0-процентную начальную годовую процентную ставку в течение ограниченного периода, например, от 12 до 21 месяца. - Хотите получать награды? Если у вас хороший или отличный кредит, отличным вариантом для рассмотрения может стать бонусная карта, которая позволяет вам получать кэшбэк, баллы или мили за соответствующие покупки. Вы можете получать вознаграждения за ежедневные покупки в продуктовых магазинах, заправочных станциях, ресторанах и других местах, а также фиксированную ставку вознаграждения за все остальные покупки. Многие из этих карт также предлагают бонусы за регистрацию для новых владельцев карт, а также другие преимущества, такие как льготы на поездки, кредиты на покупки и защиту покупок, среди прочего.

3. Узнайте об условиях кредитной карты

Существует множество различных условий кредитной карты, которые вы увидите в заявке на кредитную карту, и было бы неплохо иметь представление об этих условиях, прежде чем подавать заявку. Вот некоторые из терминов, которые вы увидите, и их значение:

Вот некоторые из терминов, которые вы увидите, и их значение:

Годовая плата

Некоторые эмитенты карт взимают ежегодную плату за использование кредитной карты. Некоторые кредитные карты, которые обычно имеют ежегодную плату, имеют роскошные привилегии, такие как вознаграждения и проездные. Ежегодные сборы обычно начинаются с 9 долларов США.5, но иногда эмитенты отказываются от ежегодной платы за первый год для новых держателей карт.

APR

Годовая процентная ставка, или APR, относится к процентам, которые будут применяться к вашему кредитному счету в течение цикла выставления счетов. Обычно вы платите этот процент, если у вас есть остаток или вы оплачиваете счет с опозданием. Годовые процентные ставки обычно варьируются; они охватывают определенный диапазон (например, от 15,99% до 22,99%) и определяются основной ставкой.

Типы APR, которые вы можете увидеть:

- Перевод баланса в начале апреля. Некоторые карты предлагают новым держателям карт начальную годовую процентную ставку в размере 0 процентов в течение выбранного периода (например, 12 месяцев) для перевода остатка.

- Покупка в начале апреля. Этот процент применяется ко всем покупкам. Подобно начальной годовой процентной ставке для перевода баланса, некоторые кредитные карты предлагают 0-процентную начальную годовую процентную ставку для покупок в течение выбранного периода времени, например 12 месяцев.

- Штраф Апр. Пропущенные или возвращенные платежи облагаются более высокой процентной ставкой.

Перевод остатка

Перевод остатка — это перемещение долга с одного счета на другой. Если вы хотите погасить задолженность, вы можете перевести свой долг на карту с более низкой процентной ставкой или, что еще лучше, на кредитную карту для перевода остатка с предложением 0 процентов APR.

Выплата наличными

Выдача наличных — это кредит, который вы можете взять под лимит вашей кредитной карты. Хотя это похоже на снятие наличных в банкомате с помощью вашей дебетовой карты, выдача наличных с вашей кредитной карты облагается как высокой годовой процентной ставкой, так и комиссией за транзакцию.

Штрафы

На вас могут быть наложены штрафы, если вы оплатите счет с опозданием, ваш платеж будет возвращен или если вы превысите максимальный лимит на вашей кредитной карте.

Ставка вознаграждения

Ставка вознаграждения представлена в виде кэшбэка, баллов или миль. На кредитной карте будет указано, какие типы вознаграждений она предлагает и как вы можете получать вознаграждения за покупки.

Комиссия за транзакцию за границей

Если вы хотите использовать свою кредитную карту за пределами США, вам может потребоваться платить комиссию за каждую транзакцию. Сборы за иностранные транзакции обычно составляют около 3 процентов. Однако, если вы много путешествуете за границу, вы можете поискать кредитную карту, которая не взимает комиссию за иностранные транзакции.

Приветственный бонус

Новым держателям карт часто предлагается приветственный бонус при регистрации новой карты. Как правило, приветственные предложения позволяют вам получать кэшбэк, баллы или мили, когда вы тратите определенную сумму на новую карту в течение определенного периода времени..jpg) Приветственный бонус также может называться приветственным предложением, вступительным бонусом или бонусом за регистрацию.

Приветственный бонус также может называться приветственным предложением, вступительным бонусом или бонусом за регистрацию.

4. Проверка на предварительное одобрение

Прежде чем подать заявку на получение карты, проверьте, можете ли вы получить предварительное одобрение. Имейте в виду, однако, что предварительное одобрение не гарантирует, что вы получите карту, на которую подаете заявку.

Инструмент Bankrate CardMatch — это бесплатный ресурс, который подберет для вас персонализированные предложения в процессе предварительной квалификации. Это отличный инструмент, который можно использовать перед подачей заявки на новую кредитную карту, потому что он включает в себя мягкий кредитный запрос, а не жесткий кредитный запрос. Мягкий кредитный запрос не повлияет на вашу кредитоспособность, тогда как жесткий кредитный запрос может снизить ваш кредитный рейтинг, и о нем будет сообщено трем кредитным бюро.

Кроме того, важно отметить, что всякий раз, когда вы проверяете свой собственный кредитный рейтинг или отчет, это считается мягким запросом кредита, что означает, что это никоим образом не повредит вашему кредитному рейтингу.

5. Будьте готовы к тому, что ваша кредитная история может быть затронута при подаче заявки.

В большинстве случаев подача заявки на кредитную карту вызывает тщательный анализ вашего кредитного отчета, а это означает, что эмитент карты извлечет ваш кредитный отчет, чтобы проверить вашу кредитоспособность. . Жесткий запрос приведет к тому, что ваш кредитный рейтинг немного снизится, но эффект будет только краткосрочным. Максимальный срок, в течение которого в вашем отчете будет оставаться строгое расследование, составляет два года.

Если вы подаете заявку на получение кредитной карты, и ваша заявка отклонена, важно помнить об этом, когда вы подаете заявку на следующую кредитную карту. Один жесткий запрос по вашему отчету в долгосрочной перспективе является довольно нейтральным явлением. Тем не менее, подача заявки на получение нескольких кредитных карт в течение короткого периода — с сопровождающими их сложными запросами — будет красным флагом для эмитентов карт.

6. Определите стратегию погашения

Наличие кредитной карты предполагает ответственность за осуществление платежей. Просроченные платежи или минимальные платежи влекут за собой начисление процентов и сборов, а также потенциально ухудшают вашу кредитную историю. По этой причине лучший способ оплачивать счет по кредитной карте — своевременно и в полном объеме каждый месяц.

Оцените свои ежемесячные платежи

Прежде чем подать заявку, убедитесь, что вы включили предполагаемые ежемесячные платежи по кредитной карте в свой бюджет. Однако имейте в виду, что вам нужно поддерживать коэффициент использования кредита ниже 30 процентов (или ниже, если это возможно). Коэффициент использования вашего кредита — это сумма кредита, которую вы используете в настоящее время, разделенная на сумму кредита, которая у вас есть.

Например, если вам одобрили кредитную карту и предложили кредитный лимит в размере 10 000 долларов США, вы должны убедиться, что ваш ежемесячный отчет никогда не превышает 3000 долларов США. Если ваш коэффициент использования кредита превышает 30 процентов, ваш кредитный рейтинг, скорее всего, упадет, потому что отношение возобновляемого кредита, используемого к возобновляемому кредиту, является слишком высоким. Если вам предстоит крупная покупка, и вы хотите использовать свою кредитную карту, но избежать удара по кредитному рейтингу, просто погасите покупку досрочно (например, через несколько дней после того, как она будет отражена в вашей онлайн-учетной записи).

Если ваш коэффициент использования кредита превышает 30 процентов, ваш кредитный рейтинг, скорее всего, упадет, потому что отношение возобновляемого кредита, используемого к возобновляемому кредиту, является слишком высоким. Если вам предстоит крупная покупка, и вы хотите использовать свою кредитную карту, но избежать удара по кредитному рейтингу, просто погасите покупку досрочно (например, через несколько дней после того, как она будет отражена в вашей онлайн-учетной записи).

Настройте функцию автоплатежа

Проверьте, поддерживает ли кредитная карта, на получение которой вы подаете заявку, автоплатеж (большинство так и делают), чтобы упростить процесс оплаты и обеспечить своевременную оплату счетов.

Просроченные платежи

Даже один просроченный платеж может снизить вашу оценку более чем на 100 баллов, но насколько просрочка платежа повлияет на вашу оценку, зависит от таких факторов, как ваша кредитная история и насколько просрочен платеж.

Большинство эмитентов не сообщают о просрочке платежа до тех пор, пока счет не просрочен хотя бы на 30 дней. Таким образом, если вы забудете оплатить счет и в конечном итоге оплатите его на несколько дней или даже на несколько недель позже, пока вы оплачиваете счет полностью, эмитент, скорее всего, не сообщит о платеже как опоздавший. Но если вы оплатите только часть счета, эмитент, скорее всего, сообщит о просрочке платежа, из-за чего ваш кредитный рейтинг упадет на 9.0003

Таким образом, если вы забудете оплатить счет и в конечном итоге оплатите его на несколько дней или даже на несколько недель позже, пока вы оплачиваете счет полностью, эмитент, скорее всего, не сообщит о платеже как опоздавший. Но если вы оплатите только часть счета, эмитент, скорее всего, сообщит о просрочке платежа, из-за чего ваш кредитный рейтинг упадет на 9.0003

7. Соберите необходимую информацию

Прежде чем подавать заявление, убедитесь, что вы знаете всю информацию, которая вам понадобится для подачи заявления. Это поможет процессу пройти более гладко, и вы будете иметь лучшее представление о своих шансах на одобрение.

Вот некоторая информация, которую вы должны знать заранее:

- Полное юридическое имя

- Дата рождения

- Адрес

- Номер социального страхования

- Годовой доход

Дополнительная информация, которая может вам понадобиться

Приведенная выше информация послужит основой для вашего заявления, но будьте готовы предоставить дополнительную информацию. Например, эмитент карты может захотеть узнать, как долго вы проживаете по своему текущему адресу и владеете ли вы домом или арендуете его. Они также могут спросить о вашем нынешнем работодателе, основном источнике дохода и любых активах, которые у вас могут быть. Вы также можете включить доход вашего супруга или партнера в процесс подачи заявки, если у вас есть «разумный доступ» к нему.

Например, эмитент карты может захотеть узнать, как долго вы проживаете по своему текущему адресу и владеете ли вы домом или арендуете его. Они также могут спросить о вашем нынешнем работодателе, основном источнике дохода и любых активах, которые у вас могут быть. Вы также можете включить доход вашего супруга или партнера в процесс подачи заявки, если у вас есть «разумный доступ» к нему.

Подача заявления на получение бизнес-кредитной карты

Если вы подаете заявление на получение бизнес-кредитной карты и ваш бизнес считается достаточно крупным, вы можете использовать идентификационный номер работодателя (EIN). Имейте в виду, что бизнес-кредитные карты могут по-прежнему запрашивать ваш номер социального страхования в процессе подачи заявки.

8. Выберите способ подачи заявки и выполните соответствующие действия.

Прежде чем подать заявку, просмотрите в Интернете информацию о различных кредитных картах, чтобы определить, какие варианты подходят вам лучше всего. Затем выберите карту, которая вас больше всего интересует и на которую вы имеете право. Когда придет время подать заявку, есть несколько способов сделать это.

Затем выберите карту, которая вас больше всего интересует и на которую вы имеете право. Когда придет время подать заявку, есть несколько способов сделать это.

Сайт эмитента

Самый простой способ подать заявку на получение карты — подать заявку через сайт эмитента. Время, необходимое для одобрения кредитной карты, варьируется, но вы, скорее всего, получите самый быстрый ответ, если подадите заявку на кредитную карту онлайн. Вы даже можете быть одобрены мгновенно.

Лично

Другой вариант — подать заявление лично. Вы получите быстрый ответ об одобрении заявки и сможете задавать вопросы о карте или заявке в режиме реального времени. Однако может быть сложно найти физическое местонахождение некоторых поставщиков карт, и вы сможете подать заявку только в рабочее время.

По телефону

Хотя вам придется подавать заявку в рабочее время, при подаче заявки по телефону вы также получите довольно быстрый ответ по вашей заявке. Но с телефонными приложениями вам, возможно, придется столкнуться с длительным ожиданием и задержкой.

Этот процент применяется ко всем покупкам. Подобно начальной годовой процентной ставке для перевода баланса, некоторые кредитные карты предлагают 0-процентную начальную годовую процентную ставку для покупок в течение выбранного периода времени, например 12 месяцев.

Этот процент применяется ко всем покупкам. Подобно начальной годовой процентной ставке для перевода баланса, некоторые кредитные карты предлагают 0-процентную начальную годовую процентную ставку для покупок в течение выбранного периода времени, например 12 месяцев. Если вы планируете нести остаток, процентная ставка по вашей карте будет иметь большое влияние на ваши ежемесячные платежи. Вам следует искать карты с низкой процентной ставкой или карты, которые предлагают 0-процентную начальную годовую процентную ставку в течение ограниченного периода, например, от 12 до 21 месяца.

Если вы планируете нести остаток, процентная ставка по вашей карте будет иметь большое влияние на ваши ежемесячные платежи. Вам следует искать карты с низкой процентной ставкой или карты, которые предлагают 0-процентную начальную годовую процентную ставку в течение ограниченного периода, например, от 12 до 21 месяца.